Gianclaudio Torlizzi – esperto di materie prime, fondatore della società di consulenza T-Commodity e consigliere del ministro Guido Crosetto per l’analisi strategica dell’impatto delle commodities sul comparto industriale della Difesa – è stato audito ieri a Bruxelles dalla commissione sul Commercio internazionale del Parlamento europeo.

L’audizione, intitolata, Building Resilient, Sustainable and Competitive Supply Chains in Critical Raw Materials, era incentrata sulle catene di approvvigionamento dei materiali critici per le transizioni ecologica e digitale.

Assieme a Torlizzi hanno partecipato Katia Da Ros (vicepresidente per l’ambiente, la sostenibilità e la cultura di Confindustria), Chris Heron (Eurometaux), Jan Tytgat (Umicore), Ulrika Hakansson (LKAB) e Michael Reckordt (PowerShift).

ECCO IL TESTO INTEGRALE DELL’INTERVENTO DI GIANCLAUDIO TORLIZZI

È divenuta oramai assodata consuetudine indicare l’aggressione russa ai danni dell’Ucraina come il momento in cui gli equilibri di politica estera in vigore dal secondo dopoguerra del secolo scorso, e in particolare il processo di globalizzazione, mutano in maniera irreversibile. Certamente vi è una verità in questa interpretazione, se si considera lo sfaldamento delle relazioni tra Europa e Federazione russa e la creazione dell’asse Mosca-Pechino in chiave anti-occidentale. Tuttavia, è forse opportuno inquadrare il conflitto russo-ucraino all’interno di una cornice più complessa e strutturata di quella proposta dalla maggioranza degli osservatori, al fine di meglio comprenderne non solo le dinamiche passate ma anche quelle future.

L’ANTEFATTO: LA PRESIDENZA OBAMA E LA PANDEMIA

Il mondo per come lo conoscevamo in realtà inizia a segnalare i primi smottamenti già nel 2016, quando l’ex presidente degli Stati Uniti Barack Obama inaugura una politica protezionista contro l’import di acciaio prodotta in Cina, dando così il via a un lungo processo di decoupling che con l’avvento di Donald Trump compie un salto di qualità, almeno nei toni.

Ma è lo scoppio della pandemia a sancire il vero e proprio cambio di paradigma. La diffusione del virus, infatti, fa emergere con chiarezza la vulnerabilità in cui sono oramai incappate le economie occidentali eccessivamente dipendenti dalle forniture asiatiche come risultato di un’incontrollata azione di delocalizzazione che ha avuto nell’ingresso della Cina nella WTO del 2001 la piena legittimazione.

La necessità di rendere le economie autosufficienti si scontra tuttavia con l’accelerazione dei prezzi dell’energia e delle materie prime. La decisione da parte dei governi di contrastare le spinte recessive sulle economie derivanti dall’adozione delle politiche di contenimento del virus (misure di lockdown) si traduce in una vera e propria inondazione di liquidità che, per la prima volta dal secondo dopoguerra del secolo scorso, assume la forma di incentivi fiscali e non solo monetari com’era stato il caso della crisi bancaria del 2008.

Tale afflusso di liquidità (che solo negli Usa è ammontata a 5mila miliardi) dà il via a un’accelerazione dei consumi soprattutto di beni durevoli e tecnologici che la condizione dell’offerta non è in grado di soddisfare a causa delle riduzioni in capacità produttiva a cui si assiste dal 2016. Riduzioni diretta conseguenza della fase ribassista dei prezzi delle materie prime in atto dal 2010/2012, ma anche dall’attuazione delle politiche ESG. È in quest’ottica che va ricercata la ragione primaria dietro la nascita del ciclo rialzista delle commodities. Ciclo che raggiunge un primo apice tra il marzo e l’aprile 2022.

L’ESPLOSIONE DELLE MATERIE PRIME E LA POLITICA DELLA FED

Temendo che le tensioni lungo le supply chain possano assistere a un ulteriore peggioramento con l’aggressione russa ai danni dell’Ucraina, le aziende manifatturiere nel primo trimestre 2022 incrementano ulteriormente gli acquisti al fine di creare un cuscinetto di stock e garantirsi la regolarità della produzione. A esacerbare le tensioni giunge l’azione di weaponization sul gas e sul grano intrapresa da Mosca.

Ecco dunque che, davanti alla crescita incontrollata del prezzo delle materie prime e dell’inflazione, la Federal Reserve reagisce, seppur in ritardo, produce un’inversione a ‘U’ di politica monetaria al fine di proteggere lo status del dollaro Usa. Insomma, per contrastare le tensioni sull’offerta di commodities e l’azione di weaponization del gas da parte di Mosca si contrappone l’azione di weaponization del dollaro da parte della Fed.

A giudicare dal raffreddamento dei prezzi delle materie prime a cui si è assistito nella seconda metà del 2022 fino a oggi, sembra che l’obiettivo della banca centrale Usa sia stato raggiunto. Tuttavia, è lecito ritenere come la discesa dei prezzi nel secondo semestre 2022 non rappresenti altro che una pausa all’interno di un superciclo rialzista delle materie prime e dell’energia. E questo non solo in ragione delle attese di riaccelerazione dell’economia cinese. Ma soprattutto in ragione dell’atteso deficit derivante dall’implementazione delle politiche climatiche che ruotando sull’elettrificazione comportano un forte aumento dei consumi di acciaio e metalli.

I PREZZI DEI METALLI E LA TRANSIZIONE ENERGETICA

Stando alle stime di Bloomberg, saranno necessari metalli per un controvalore di 10mila miliardi di dollari per garantire la transizione energetica entro il 2050. Metalli di cui però l’industria europea è sostanzialmente sprovvista. Per fare un esempio, il livello delle scorte dei metalli non ferrosi scambiati sia al London Metals Exchange veleggia sui livelli minimi record.

Il mercato del rame offre un esempio concreto della tensione strutturale sul lato dell’offerta: malgrado i venti recessioni che hanno colpito la Cina (primo consumatore mondiale di metallo) nel corso del 2022, il prezzo è rimasto a un livello doppio rispetto ai picchi pre-pandemici.

Il vulnus di natura strutturale ruota attorno al fatto che, non potendo contare su un’adeguata capacità di estrazione e raffinazione di minerali, sia Stati Uniti sia Europa rimarranno fortemente dipendenti dalle importazioni. Importazioni che nel caso specifico di alcuni minerali sono addirittura concentrate in un solo paese: il che si acuisce i potenziali problemi di natura logistica. Per fare un esempio, attualmente il 27% dell’offerta mondiale di rame proviene dal Cile. Capacità produttiva, quella del paese sudamericano, che però non assisterà a un visibile aumento nel breve termine. Il regime di “concentrazione produttiva” riguarda anche il litio, se si considera che Australia (50%), Cile (20%) e Argentina (10%) ne controllano attualmente la produzione.

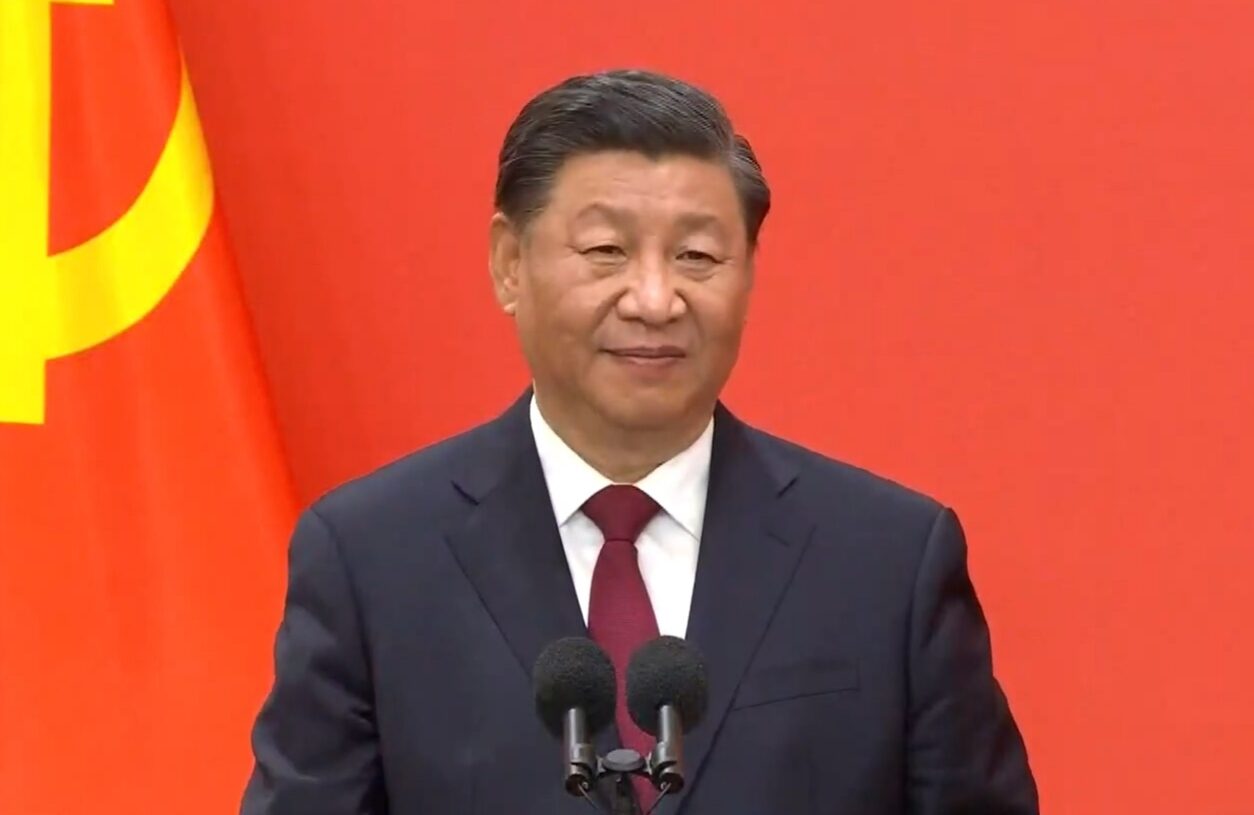

Al di fuori del litio, la fornitura mineraria di elementi critici è concentrata in Cina sia direttamente, come nel caso delle terre rare e della grafite, sia anche indirettamente. Con una quota di mercato superiore al 60%, la Repubblica democratica del Congo (RDC) domina la produzione di cobalto, con l’Indonesia che si posiziona per diventare un lontano secondo. Tuttavia, le società cinesi ora possiedono 15 delle 17 miniere di cobalto nella RDC e controllano il 97% delle forniture indonesiane. Nel nichel la Cina mantiene anche una posizione di leadership, incidendo circa per il 45% dell’offerta globale di miniere di nichel attraverso la sua proprietà delle operazioni in Indonesia.

Nel frattempo, la Cina continua a stoccare materia prima. Secondo le stime di JPMorgan, a oggi Pechino detiene il 93% delle scorte mondiali di rame e il 74% di quelle di alluminio.

Non bisogna poi sottovalutare il fatto che la transizione energetica, aumentando il valore della parte alta supply chain, incentiva i paesi estrattori di minerali come Indonesia e Filippine a specializzarsi anche nel processo di raffinazione. Si tratta di un ulteriore distanziamento dalla globalizzazione basata sulla iper-specializzazione in alcune parti delle catene di fornitura verso un processo di de-globalizzazione basato sul controllo sull’intera filiera attraverso l’adozione di una politica industriale.

IL PESO DELLA CINA NELLE MATERIE PRIME CRITICHE

Le criticità di un’eccessiva dipendenza dalla Cina non attengono solo al lato estrazione e agli stock: anche la bassa capacità di raffinazione dovrebbe rappresentare un elemento di preoccupazione per L’Occidente.

La Cina è infatti il leader indiscusso nella raffinazione di una gamma di minerali controllando l’85% della raffinazione delle terre rare. Mentre L’Australia è il principale estrattore di litio, il paese ne esporta la maggior parte in Cina, che rappresenta oltre il 70% della capacità mondiale di raffinazione. Quasi l’80% del minerale di cobalto lascia il Congo per essere raffinato in Cina e quasi il 70% della capacità di nichel raffinato è di proprietà di società cinesi. Quasi il 100% della grafite mondiale viene raffinata in Cina.

Questa condizione di leadership aumenta fortemente il rischio di future azioni di weaponization contro l’Occidente. Non bisogna pertanto sottovalutare il rischio che Pechino possa provocare uno shock sul comparto delle terre rare per mettere in ginocchio le economie occidentali, proprio come provarono a fare le monarchie del Golfo negli anni Settanta del secolo scorso.

I RAPPORTI TRA UNIONE EUROPEA E CINA

L’aspetto fondamentale da porre in evidenza è che, quando il Green Deal viene annunciato nel 2019, le relazioni internazionali tra Ue e Cina non presentano particolari criticità. Ma soprattutto dopo l’aggressione russa in Ucraina è emerso con chiarezza quanto saldo sia l’asse tra Pechino e Mosca in chiave antioccidentale. Non possiamo pertanto trascurare il rischio che il governo cinese prima o poi esercitare forme di ritorsione contro le restrizioni all’export di semiconduttori applicate dall’Occidente.

In un contesto di accresciuta competizione geostrategica tra Ue e la Cina mantenere intatti i piani climatici varati nel 2019 non farà altro che esercitare continui stress nel mercato delle materie prime. Il Green Deal infatti rappresenta un driver rialzista dei prezzi delle commodities non solo perché comporta un forte aumento dei consumi di metalli necessari per accelerare il processo di elettrificazione, ma anche perché disincentiva gli investimenti in capacità produttiva che saranno ancora necessari nei prossimi decenni.

Un discorso, questo, che riguarda naturalmente anche il mercato energetico. La crisi che ha colpito il mercato del gas l’Europa nell’ottobre e dicembre 2021, ben prima dello scoppio della guerra in Ucraina, ha evidenziato la vulnerabilità di una politica energetica eccessivamente squilibrata verso le fonti rinnovabili e quindi vulnerabile al meteo.

È bene evidenziare a tal proposito come il Green Deal europeo ruoti attorno al principio di imporre a imprese e i cittadini il passaggio verso le fonti rinnovabili rendendo le fonti fossili sempre insostenibili economicamente. Un obiettivo, questo, perseguito attraverso la progressiva riduzione delle allocazioni gratuite di certificati di emissione di CO2 in favore dei settori energivori.

Ma la verità è che attualmente non esiste ancora una tecnologia in grado di garantire energia green a prezzi bassi. Secondo le stime di Bloomberg, Tata Steel, uno dei maggiori produttori siderurgici europei, necessita di un prezzo della CO2 a €1000/t per essere realmente incentivata a passare alle tecnologie green rispetto al valore attuale di €100/t.

Il destino delle imprese e consumatori europei sembra insomma quello di dover sostenere un incontrollato aumento dei prezzi. Proprio il raggiungimento del prezzo della CO2 intorno ai €100/t è una dei driver che contribuisce a mantenere il prezzo dell’elettricità in Francia, Germania e Italia sopra i €100/MWh malgrado il forte calo del prezzo del gas naturale negli ultimi sei mesi, determinato in larga misura dal caldo anomalo che ha investito l’Europa nel corso dell’inverno. Prezzo del gas che comunque, malgrado il forte calo dalla scorsa estate, veleggia attualmente a €50/MWh, cioè oltre il triplo della media registrata nel periodo 2015-2022 di €16/MWh.

È in quest’ottica che va letto l’annuncio del colosso chimico tedesco BASF di licenziare 2600 dipendenti, il ridimensionamento del progetto di gigafactory di Tesla in Germania e la decisione di Audi di insediare uno stabilimento produttivo di auto elettriche negli Usa: tutti segnali, questi, che evidenziano il rischio de-industrializzazione determinato dalle modalità con cui vengono perseguite le politiche climatiche europee.

È da segnalare infine come seguire target di riduzione delle emissioni di CO2 più labili rispetto alla Ue, ha permesso Pechino di siglare accordi di fornitura di gas liquefatto con il Qatar e gli Usa, assurgendo così al ruolo di swing producer mondiale. A tal proposito, è importante evidenziare come in Europa, secondo le stime della Shell, una condizione di deficit di GNL di circa 140 milioni di tonnellate annue persisterà fino almeno al 2030.

PERCHÉ L’UE DEVE RIMODULARE LE POLITICHE CLIMATICHE

In sostanza, rimodulare le politiche climatiche rappresenta un passaggio necessario sia per affrancarsi da una pericolosa dipendenza su metalli e gas nei confronti di Pechino, ma sia anche per allentare la crisi inflazionistica.

Non va poi trascurato l’impatto sull’ambiente determinato dal massiccio utilizzo di minerali non solo nel comparto dell’estrazione ma anche in quello della raffinazione. Solo per fare un esempio, il governo della Malaysia ha vietato al più grande produttore di terre rare non cinese, l’australiana Lynas RE, di raffinare sul suo territorio le terre rare, i cui residui vengono considerati radioattivi.

Da non sottovalutare anche il forte utilizzo di acqua necessario all’estrazione e raffinazione di metalli: per 1 kg di rame raffinato sono necessari mediamente 0,4 litri di acqua.

Interessante, infine, evidenziare come la stessa Volkswagen abbia calcolato che un’autovettura alimentata a diesel emetta meno CO2 di un veicolo elettrico nei primi 70.000 miglia di percorrenza in ragione del fatto che fabbricare una batteria richiede l’estrazione di circa 250kg di roccia da cui poi ricavare i minerali. L’energia necessaria per il processo di estrazione sta a significare che un’auto ad alimentazione elettrica vanti un debito di emissione di CO2 tra le 8 e le 20 tonnellate prima ancora di essere consegnata al cliente.

La necessità di rimodulare i piani climatici appare ancora più urgente anche in considerazione di un ulteriore driver inflazionistico: la guerra in Ucraina e le sanzioni applicative dall’Occidente contro Mosca (e forse un domani contro Pechino). Sanzioni che sono risultate poco efficaci nell’execution perché hanno sottovalutato il funzionamento della logistica e del mercato delle materie prime e hanno sortito l’effetto collaterale di aver allentato l’influenza dell’Occidente nei confronti del gruppo dei paesi BRICS (non solo Russia e Cina, dunque, ma anche India, Brasile e Sudafrica) e provocheranno il rialzo strutturale del prezzo del gas e petrolio nel medio lungo termine.

L’escalation militare in Ucraina che sembra dipanarsi davanti ai nostri occhi e i possibili nuovi colli di bottiglia che potranno nuovamente formarsi (si pensi per esempio al possibile sospensione dell’accordo sul grano, oppure al possibile blocco dello stretto di Taiwan da parte dell’esercito cinese in caso di invasione dell’isola) non sono poi altro che ulteriori fattori di potenziale stress lungo la filiera con ovvi risvolti di natura inflazionistica.

La leva dell’inflazione insomma sembra oramai essere una delle armi utilizzate dal blocco orientale guidato dalla Cina e da Mosca contro l’Occidente. In tal senso, desta forte preoccupazione l’ampio differenziale inflazionistico sviluppatosi tra la Cina e la Ue: appena il 2% contro l’8,6% secondo l’ultima lettura. Un gap di competitività che Pechino è stata in grado di costruire attraverso il massiccio utilizzo del carbone come fonte energetica. Gli enormi sforzi che oggi dunque vengono richiesti a imprese e famiglie europee rischiano di finire completamente vanificati dalla politica energetica cinese.

Davanti a una minaccia tanto grave, sarebbe tuttavia ingenuo pensare di difendersi utilizzando solo la leva dei dazi e lo strumento della Carbon Border Adjustment Mechanism (CBAM). Il protezionismo dei settori a monte serve infatti a poco se sparisce il consumo a valle!

In quest’ottica è imperativo adottare un approccio meno ideologico e più pragmatico nei confronti delle politiche climatiche allentando gli stringenti target di de-carbonizzazione al fine di incentivare il più possibile l’offerta e gli investimenti in infrastrutture energetiche (rinnovabili e fossili) e calmierare così le spinte inflazionistiche. È in ballo il futuro dell’Europa.