Dalle Neo-Bank alle nuove app-broker: come il FinTech sta rivoluzionando il mondo della finanza

Il Fintech rivoluziona il settore finanziario, proponendo nuovi modelli di business. ‘Dai servizi di pagamento, al wealth management, dai prestiti peer-to-peer al crowdfunding, una nuova generazione di startup sta mirando al cuore del settore finanziario e a un bacino di ricavi che Goldman Sachs stima possa valere 4,7 miliardi di dollari” , si legge in un articolo del settimanale inglese The Economist.

Il crollo finanziario degli anni 2007-2008 ha portato i professionisti del settore ad immaginare, volere e realizzare una finanza più sicura. Pensare ad una banca, oggi, significa pensare ad un istituto autorevole, inamovibile, quasi solenne. O forse non più: la digitalizzazione ha invetito ogni ambito e ogni settore della nostra vita. Anche la finanza.

Cos’è il Fintech?

Con il termine Fintech si intendevano, inizialmente, tutte le soluzioni informatiche applicate ai back office delle banche e delle istituzioni finanziarie. Oggi dare una definizione della Financial technology non è così semplice. Possiamo dire che il Fintech è un settore composto da società che usano la tecnologia per rendere i sistemi finanziari più efficienti.

Negli ultimi anni, il Fintech ha subito una grande accelerazione, le soluzione offerte sono davvero tante:

- Crowdfunding;

- Finanziamenti peer-to-peer;

- Asset management (gestione delle risorse di un’azienda o di un’istituzione ) con algoritmi;

- Gestione dei pagamenti;

- Credit-scoring (valutazione del rischio di credito);

- Raccolta dei dati;

- Cambi;

- Valute digitali

Fintech: crescita e punti di forza

Lo scorso anno è stato l’anno del Fintech. Per avere un’idea, basta pensare che la tecnofinanza registra una crescita del 300% annuo nel mondo, e del 400% in Europa. 800 milioni di dollari sono stati investiti, nel settore, solo nel Regno Unito.

Negli ultimi anni, come sottolinea il World Retail Banking Report (WRBR) 2016, il Fintech ha spostato la sua attenzione verso il cliente: questo rappresenta da una parte una minaccia per gli istituti bancari, che si dichiarano non adeguatamente pronti per gestire la cosa, dall’altra un grande punto di forza per la diffusione della Financial Technologies. C’è da dire che la Tecnofinanza facilita molto la vita ai suoi fruitori, per emplicità di fruizione (apprezzata dall’82% dei consumatori), per servizi veloci (81%) e per una user experience altamente perfomarmante (80%).

Le banche si accorgono del pericolo?

Ancora no. Nonostante la Fintech rappresenti un serio pericolo per la solidità delle banche (le sue applicazioni sono infinite), molti sono ancora gli istituti che, a detta del World Retail Banking Report (WRBR) 2016, sembrano non accorgersi della potenziale rottura in atto, visto che soltanto il 36% degli addetti ai lavori ammette che le FinTech siano effettivamente più rapide, mentre il 40% concorda sulla validità della user experience.

FinTech: gli esempi concreti

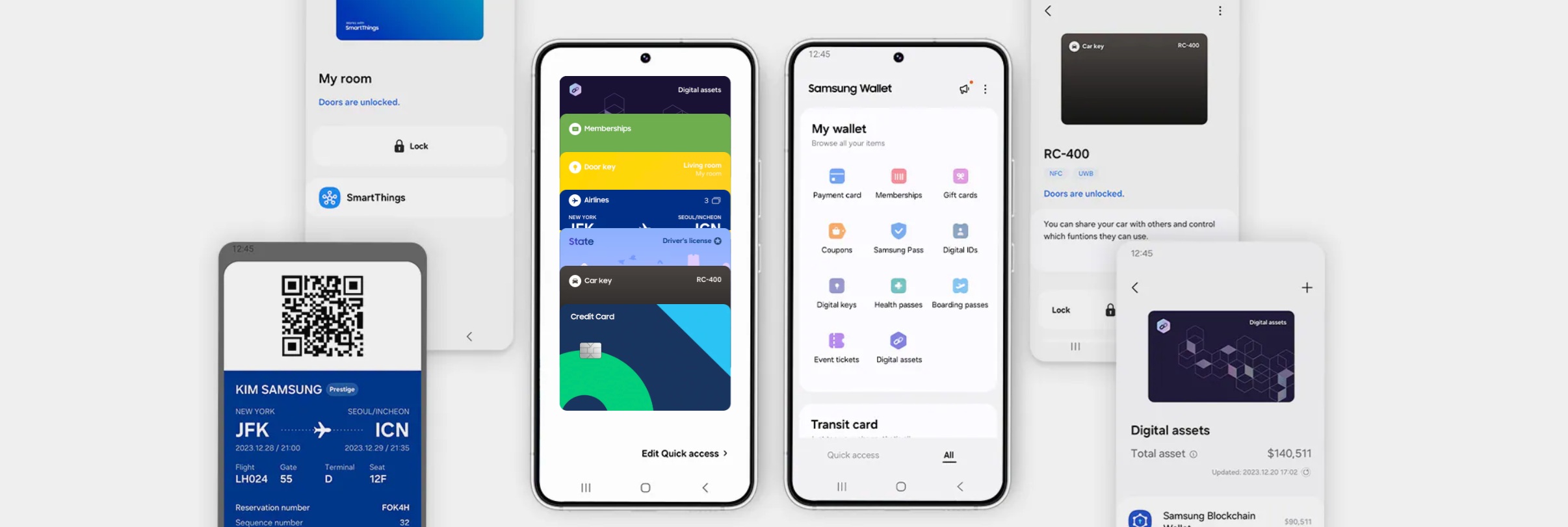

Le Neo Bank: conti correnti senza spese, in soli 8 minuti e da casa

Le neo bank, le banche che in realtà sono solo un’app, potrebbero presto rivoluzionare il mondo del risparmio e il modo di aprire un conto corrente senza spese. Rivolte soprattutto al pubblico più giovane, infatti, le nuove banche permettono l’apertura di un conto corrente senza spese solo tramite smartphone, in qualsiasi momento, in qualsiasi luogo. Niente file, niente orari.

Number26. Bastano solo 8 minuti per aprire il proprio conto corrente senza spese, in modo semplice e veloce con Number26. Nata nel 2013 a Berlino, dalle idee di Valentin Stalf (30 anni) e Maximilian Tayenthal (35 anni), la app è già attiva in Germania, Austria, Francia, Italia (anche se non ha ancora l’autorizzazione di Bankitalia), Slovacchia, Grecia, Spagna e Irlanda e ha già quasi centomila utenti.

Come funziona? L’utente che vuole aprirsi un conto corrente senza spese deve solo scaricare l’applicazione(disponibile per Android o IoS), inserire una mail, il numero di telefono, mostrare durante una video call la propria carta di identità o il passaporto e rispondere ad alcune domande dell’operatore. Terminate le operazioni e quindi effettuata l’iscrizione si riceve a casa la carta di credito MasterCard, che si può usare ovunque senza pagare alcuna commissione. L’applicazione offre anche consigli su come risparmiare e gestire nel modo migliore il proprio denaro.

Soldo.com. Ha sede a Londra, ma anima italiana Soldo.com, la nuova app-bank nata dall’idea di Carlo Gualandri (uno dei fondatori di Virgilio.it) e Roberto Bonanzinga Capo della Divisione Investment di H-FARM e Co-fondatore del fondo InReach Ventures. Soldo.com (la cui app non è ancora disponibile) offre la possibilità non solo di aprire un conto corrente gratuito, ma anche di attivare e disattivare molteplici carte virtuali create ad hoc per gli acquisti online, impostando regole e limiti di spesa.

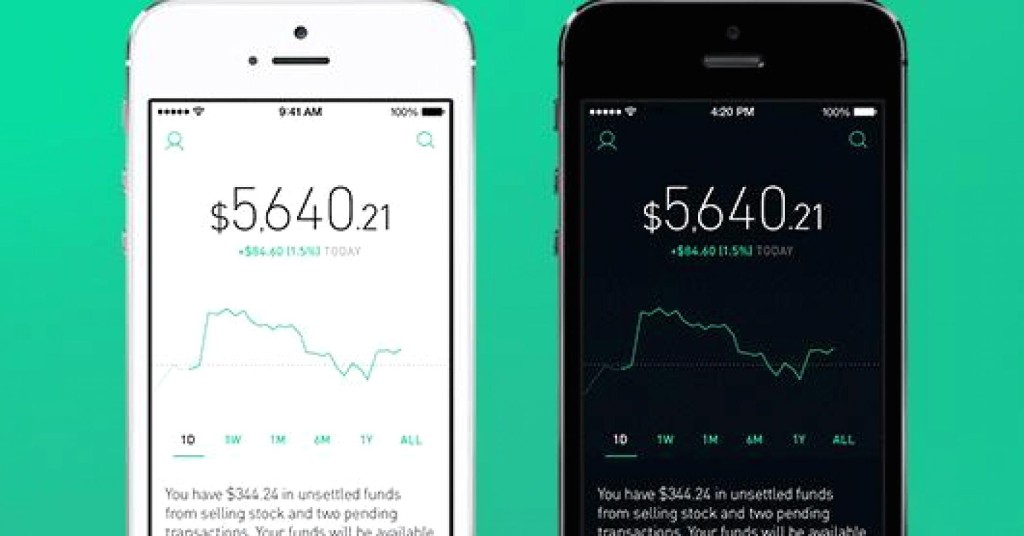

Robinhood, il nuovo broker finanziario

Grazie all’app Robinhood tutti possono fare high frequency trading. In sostanza è un broker finanziario registrato, membro FINRA e SIPC, che permette di acquistare azioni ed Etf quotati a Wall Street senza commissioni. Le operazioni saranno possibili sui mercati regolamentati, no su Forex.

Utilizzarlo è semplice: Robinhood vuole portare tutti nel mondo della finanza, rendendo questo mondo più comprensibile e immediato. ‘Robinhood è stato costruito da zero per essere il più efficiente possibile, rimuovendo tutte le operazioni di tramite umano’, si legge direttamente sul sito.

I comandi sono pochi ed essenziali (compra e vendi) e sulla app sono presenti tutte le info necessarie (breaking news finanziarie, i migliori titoli del mercato, il proprio portafoglio).

La vera rivoluzione è che non sono richieste commissioni per scambiare titoli. Cosa fa guadagnare, dunque, l’azienda? Gli interessi della liquidità rimasta sui conti correnti e non investita in azioni o Etf. Non solo. Robinhood, per la sua realizzazione, ha raccolto 66 milioni di dollari da NEA, Index Ventures, Ribbit Capital, Vaizra Investments, Google Ventures, Andreessen Horowitz, Social Lever