Tradizionalmente, il design dei microprocessori è stato dominato da pochi colossi americani, da tempo presenti in questo settore.

Intel, fondata nel 1968, rimane il primo produttore mondiale di semiconduttori, ma l’azienda con sede a Santa Clara, California, deve prendere atto di nuovi concorrenti non necessariamente americani altrove.

Ibm, storicamente presente nel mercato dei computer e dei semiconduttori sin dagli anni ’50, ha lanciato la linea di processori Power negli anni ’90. Nel 2021, il Power 10 avrà non meno di 48 core per una potenza di calcolo adattata alle esigenze dei grandi data, ovvero l’elaborazione di massa di dati giganti generati da Internet 3.0.

Advanced Micro Devices (Amd) è un altro storico produttore americano di semiconduttori, microprocessori e schede grafiche, poiché l’azienda, con sede anche a Santa Clara, in California, è stata fondata nel 1969.

L’azienda americana Nvidia è stata creata nel 1993 e ha anche sede a Santa Clara. L’azienda attualmente domina il mercato dei processori per schede grafiche (unità di elaborazione grafica, GPU).

Secondo i maggiori analisti del settore, Nvidia ha rappresentato non meno del 69% della domanda di processori grafici nel quarto trimestre del 2019. Amd e Intel sono molto indietro. Ma queste due aziende compensano competendo per il mercato dei processori per macchine (CPU) su cui continuano ad avere l’egemonia.

Almeno per il momento. Infatti l’arrivo degli smartphone nei primi anni 2000 ha rivoluzionato il mercato dei semiconduttori.

Certo, aziende come Amd e Intel sono state in grado di posizionarsi molto rapidamente nel segmento, ma devono affrontare la concorrenza di Qualcomm (un’azienda americana, con sede a San Diego, California, tanto per cambiare), fondata nel 1985.

Da parte sua, l’azienda Apple, che non ha mai finito di diversificare, è in procinto di stravolgere la gerarchia dei progettisti di processori per telefoni cellulari, ma anche laptop, sin dal rilascio del processore A7, che equipaggiava l’iPhone 5s. Da allora, le serie A8, 9, 10, 11, 12 e 13 hanno dimostrato che Apple ha ora il pieno controllo della tecnologia associata alla progettazione di processori multi-core sempre più efficienti.

Tutte le società americane sopra citate delegano gran parte delle loro attività produttive a subappaltatori.

Qualcomm o Nvidia sono anche aziende in un certo senso virtuali, cioè senza fabbriche. Subappaltano la loro produzione ad altri colossi del settore, come la STMicroelectronics europea (franco-italiana), che impiega 46.000 persone in tutto il mondo, o la taiwanese Tsmc (Taiwan Semiconductor Manufacturing Company) o UMC (United Microelectronics Corporation) che sono i principali fornitori di Nvidia o Qualcomm.

Per quanto riguarda Apple, l’azienda delega parte della sua produzione a Foxconn Technology, ufficialmente Hon Hai Precision Industry Company Ltd., un gruppo industriale taiwanese specializzato nella fabbricazione di prodotti elettronici, situato principalmente nella Repubblica popolare cinese, nella città di Shenzhen, che fornisce anche aziende Sony, Motorola, Dell, Microsoft, Amazon, Nintendo, Hewlett-Packard, Samsung, LG, HTC, Acer, Asus, Lenovo e Huawei.

Ma la Cina, che da tempo aspirava ad essere qualcosa di diverso dalla “officina del mondo”, ha cambiato marcia nel mercato dei semiconduttori. Nella pianificazione della sua economia, la Cina punta infatti all’autonomia tecnologica.

Mentre il mercato dei microchip è cresciuto dell’8% nel 2020 a circa 480 miliardi di dollari, la spesa in ricerca e sviluppo del settore è cresciuta del 5% fino a un record di 68,4 miliardi di dollari secondo i maggiori analisti.

Intel, Samsung e TSMC emergono come i tre maggiori investitori in questo settore, al contrario, nessun produttore europeo di chip è tra i primi 10. Le aziende cinesi, d’altro canto, stanno mostrando un notevole attivismo tecnologico.

Così, nel campo dei processori, Zhaoxin o Huawei hanno sviluppato i propri chip KaiXian e Kunpeng, ma anche un’altra azienda sta sviluppando i propri processori: Longsoon, una giovane azienda di marca, fondata nell’aprile 2010, che ha recentemente commercializzato un chip a quattro core, il Dragon Core 3A4000, le cui prestazioni sono però ancora molto lontane da quelle dei processori sviluppati da Intel o Amd, proprio come quelle mostrate dal processore KaiXian U6780A di Zhaoxin. Un altro concorrente cinese recentemente arrivato sul mercato, l’azienda Phythium si sta lanciando anche nella produzione di processori multicore, con l’ambizione di competere entro pochi anni con i leader del mercato americano in termini di prestazioni.

L’amministrazione statunitense ha deciso di rispondere e ha persino colpito duramente nel 2019, spronata da Donald Trump che ha imposto ai colossi americani di porre fine ai suoi partenariati cinesi. Inoltre il governo degli Stati Uniti ha un’altra ragione per attaccare sul piano della guerra economica le aziende cinesi: queste infatti riproducono illegalmente copie della famiglia di processori x86 per rilasciare i propri modelli.

Il 3 dicembre 2020, il governo statunitense ha deciso inoltre di imporre sanzioni alla Semiconductor Manufacturing International Corporation (Smic), che rifornisce principalmente l’azienda cinese Huawei, e che gli americani accusano di essere un’entità militare travestita da società privata. L’obiettivo affermato dal Pentagono è chiaro e cioè quello di contrastare la strategia di sviluppo civile-militare della Cina, che sostiene gli obiettivi di modernizzazione del suo esercito assicurandogli l’accesso a tecnologie avanzate e competenze acquisite e sviluppate da aziende, università e programmi di ricerca amaricane.

Gli Stati Uniti stanno quindi utilizzando come arma i colli di bottiglia nelle linee di produzione internazionali di componenti elettronici. Uno di questi hotspot è nei Paesi Bassi, dove la società Asml progetta e produce le macchine per la produzione di chip più efficienti. Asml padroneggia la tecnologia EUV (extreme ultraviolet) che gli consente di incidere wafer di silicio con la massima precisione. I principali clienti di Asml sono il colosso taiwanese Tsmc e il colosso coreano Samsung. Quest’ultima utilizza i chip ad alte prestazioni così prodotti per le proprie esigenze, mentre Tsmc fornisce i colossi internazionali dell’elettronica, tra cui cinesi.

Nel 2020, gli Stati Uniti hanno posto in essere un embargo tecnologico contro la Cina. Huawei ha visto il colpo in arrivo e ha costruito uno stock di chip essenziali per queste antenne 5G e per i suoi smartphone di fascia alta, ma deve affrontare una carenza poiché non è in grado, per il momento, di produrre chip equivalenti. Soprattutto da quando il furto di proprietà intellettuale è stato sotto i riflettori americani sin dall’amministrazione Trump. L’interdipendenza all’interno delle catene di produzione ha l’effetto di una formidabile forza di richiamo.

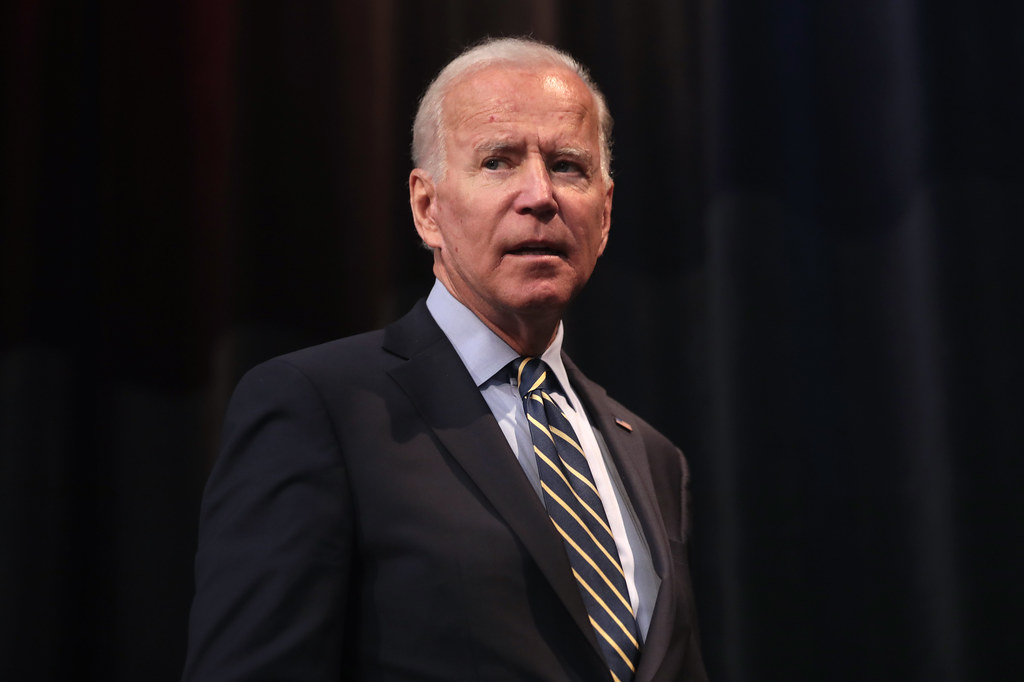

Ora la domanda è se l’amministrazione Biden sarà in grado di mantenere la pressione sulla Cina.

Ma il gioco è complesso e ha aspetti diversi. Così, nella sua corsa alla superiorità tecnologica nel campo dell’hardware per computer e dei semiconduttori, la Cina ha una leadership ampia nel campo della produzione di “terre rare”, questi metalli che si trovano nelle batterie delle auto elettriche, nei componenti dei computer, nelle macchine a raggi x o chip per smartphone. Stiamo, ancora una volta parlando delle terre rare.

Tuttavia, l’estrazione di queste merci minerali esistenti in quantità molto limitate nello strato terrestre (che, oltre ad essere rare, non sono rinnovabili, la loro formazione richiede miliardi di anni) è quasi interamente prerogativa della Repubblica Popolare Cinese: questa produce il 67% di germanio, un componente essenziale per i pannelli solari, il 55% di vanadio (ampiamente utilizzato nell’industria spaziale) e … il 95% di terre rare.

Il paradosso è che queste terre rare sono al centro della transizione energetica, ma che il loro sfruttamento industriale genera un fortissimo inquinamento (rilascio di metalli pesanti, anche di elementi radioattivi, durante processi che comportano il ritrattamento di decine di tonnellate). Sta quindi emergendo un vero progetto di innovazione industriale sia per sviluppare l’industria dei semiconduttori sia per integrarla in progetti di rinnovamento energetico e ambiziosi programmi di sviluppo high-tech riducendo al contempo l’impronta ecologica di questo settore.

Ma quale ruolo, fino a questo momento, ha avuto l’Europa?

Questa ha una evidente dipendenza tecnologia più che preoccupante in termini di semiconduttori e tecnologia informatica, anche se, negli ultimi anni, l’azienda tedesca Infineon, molto attiva nei chip automobilistici, ha rafforzato la presenza europea nelle filiere produttive al fianco di STMicroelectronics e Asml.

Gli europei stanno lottando per sviluppare una strategia chiara al centro della guerra fredda tecnologica tra Pechino e Washington.

Gli americani stanno accelerando e rafforzando i loro legami con i due player asiatici in prima linea nel settore dei semiconduttori: Taiwan e Corea del Sud. Dopo Tsmc dello scorso anno, è il turno di Samsung di annunciare un piano per un impianto di produzione di semiconduttori negli Stati Uniti nel gennaio 2021, un modo molto chiaro per avvicinarsi al complesso militare-industriale americano.

I cinesi sognano un feudalesimo digitale di cui le loro aziende farebbero da padrone: la scommessa è in parte riuscita con i colossi di internet (Alibaba e Tencent). Sul versante hardware, il colpo a Huawei da parte degli americani sta costringendo i cinesi a lavorare di più per raggiungere l’indipendenza tecnologica.

La loro scommessa è dunque tutt’altro che vinta.