Unicredit ha lanciato un’offerta pubblica di scambio volontaria sulla totalità delle azioni di Banco Bpm. Ecco tutti i dettagli della mossa del gruppo guidato dall’ad, Andrea Orcel, su Banco Bpm, che è entrato nei giorni scorsi in Mps con Caltagirone e Delfin della famiglia Del Vecchio.

I NUMERI DELL’OPA DI UNICREDIT SU BANCO BPM

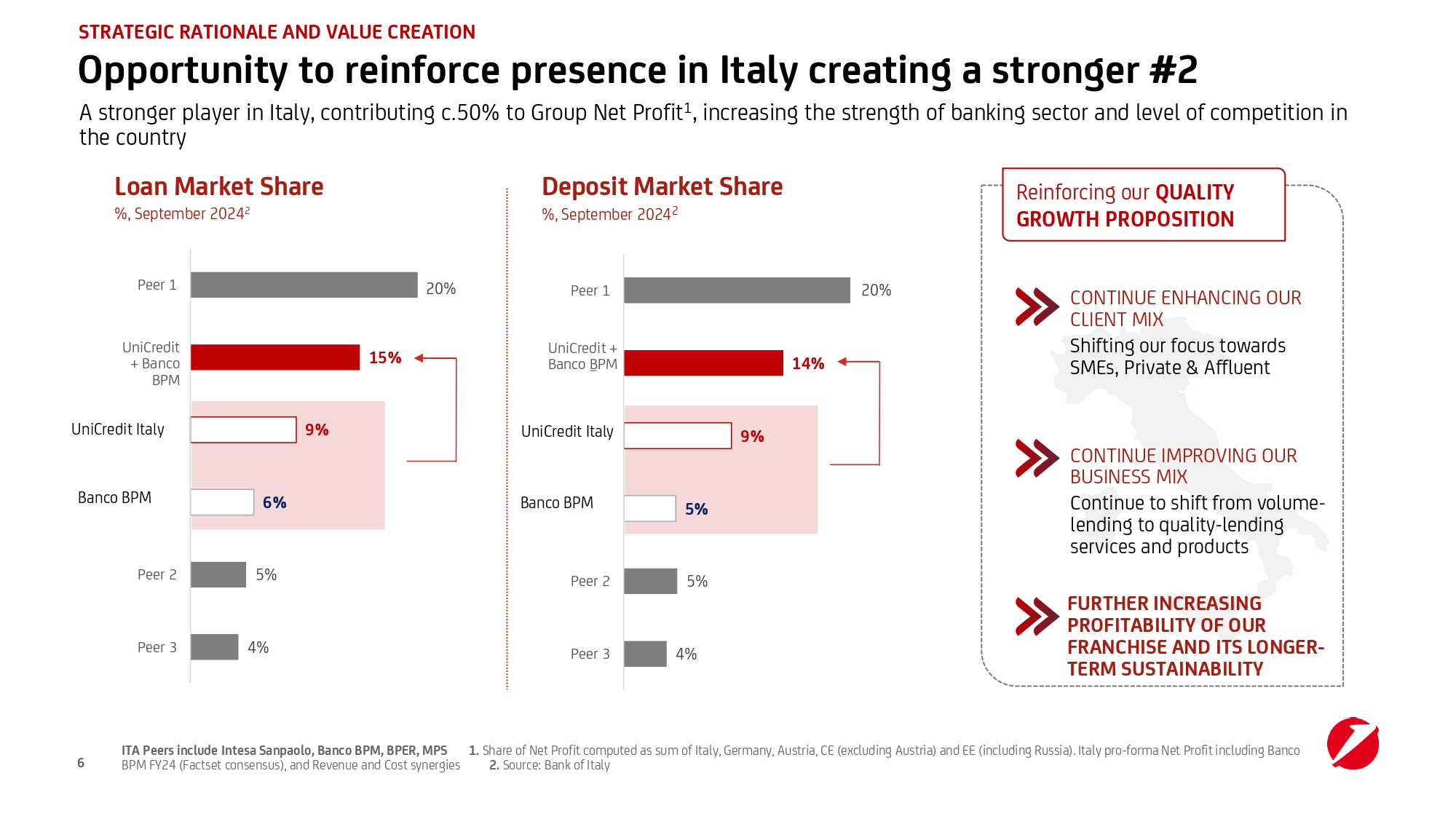

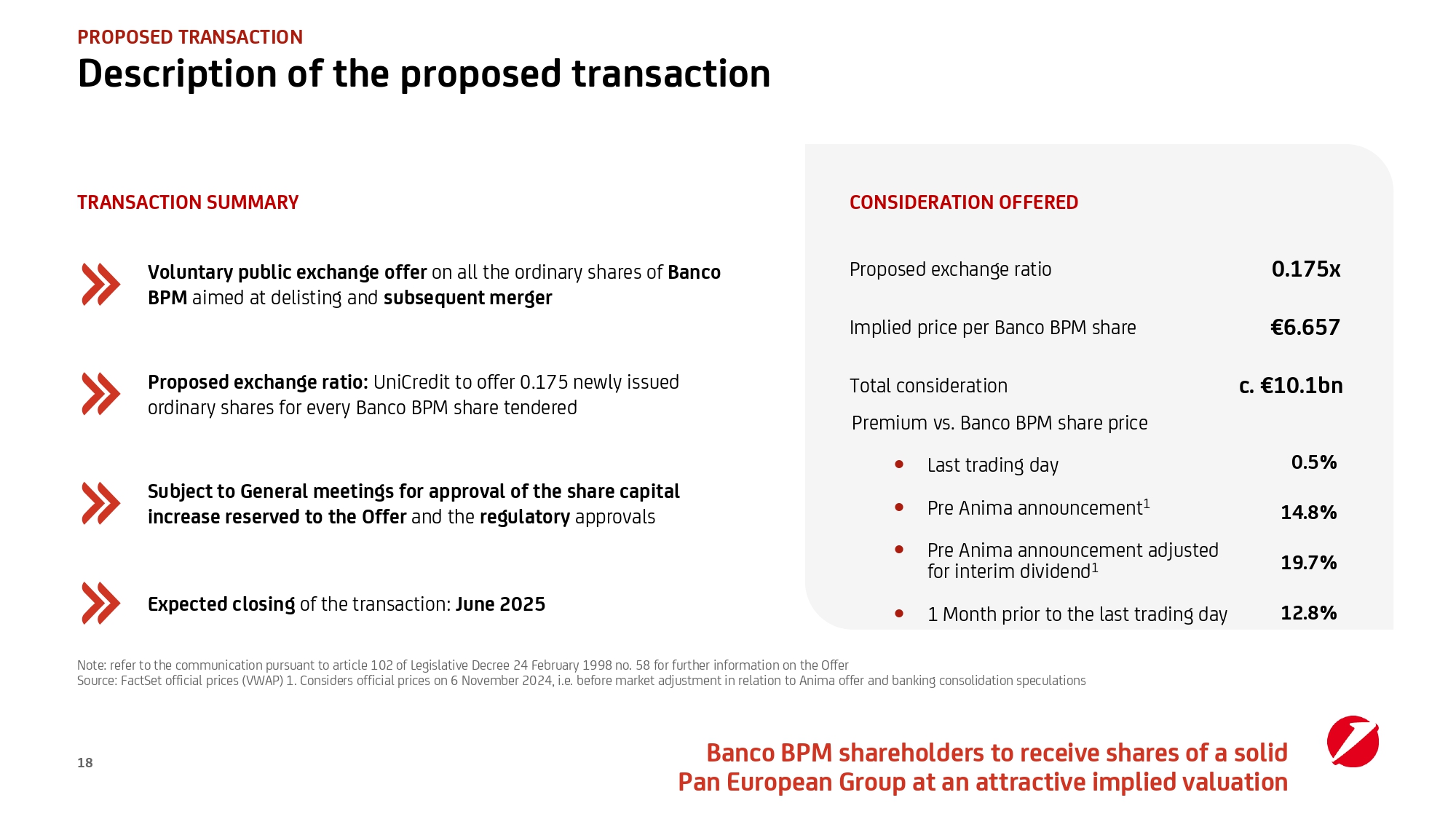

Il controvalore complessivo dell’offerta di Unicredit nei confronti di Banco Bpm, sempre in caso di integrale adesione, sarà di 10.086.832.606 euro. L’ importo è pari alla valorizzazione “monetaria” del corrispettivo, cioè 6,657 euro per azione di Banco Bpm, un prezzo che è solo dello 0,5% superiore a quello della chiusura in Borsa di venerdì scorso. La cifra tiene conto anche del prezzo ufficiale delle azioni di Unicredit nell’ultima seduta di venerdì scorso che è pari a 38,041 euro.

I FINI DELL’OPS DI UNICREDIT SU BANCO BPM

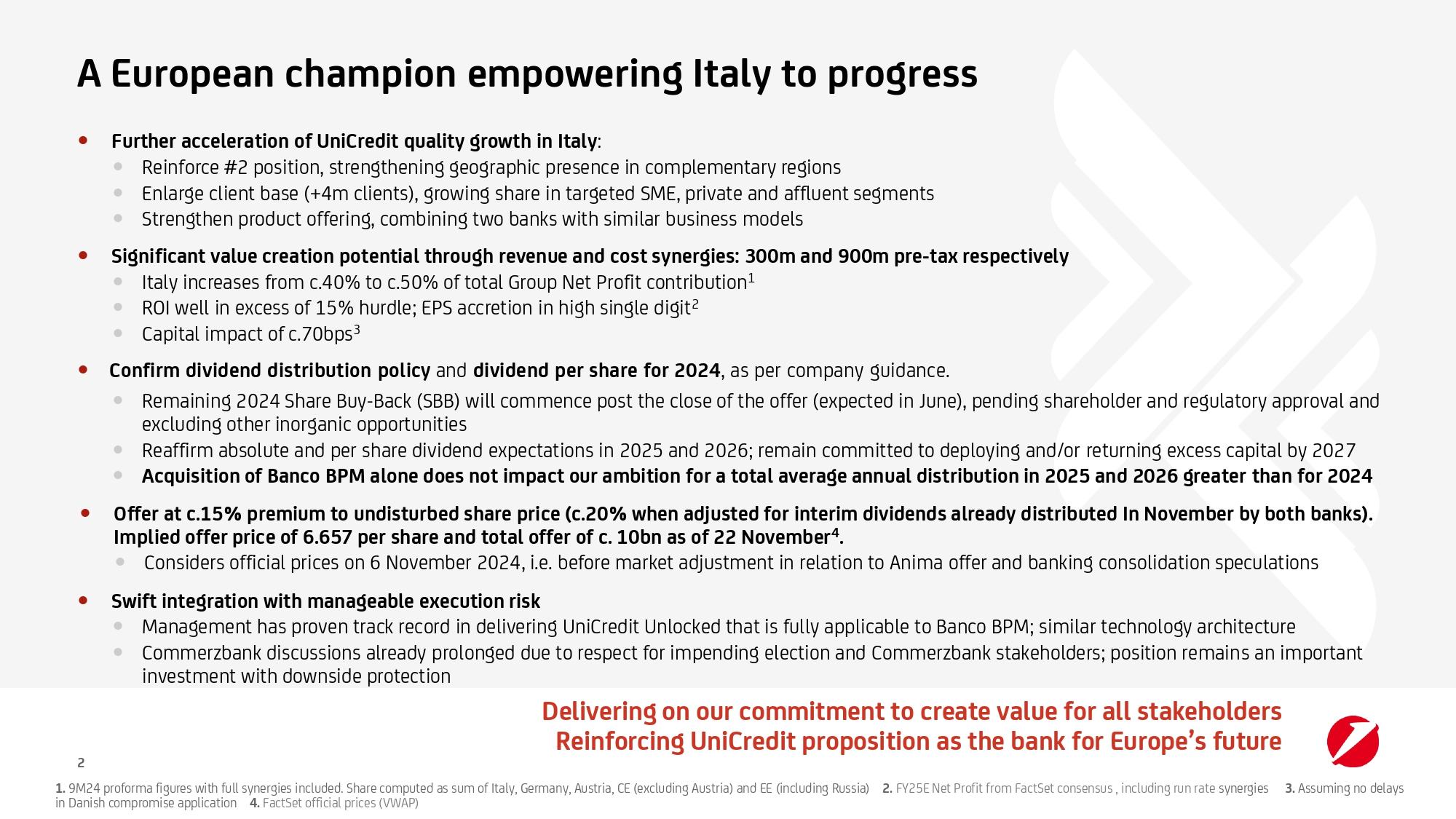

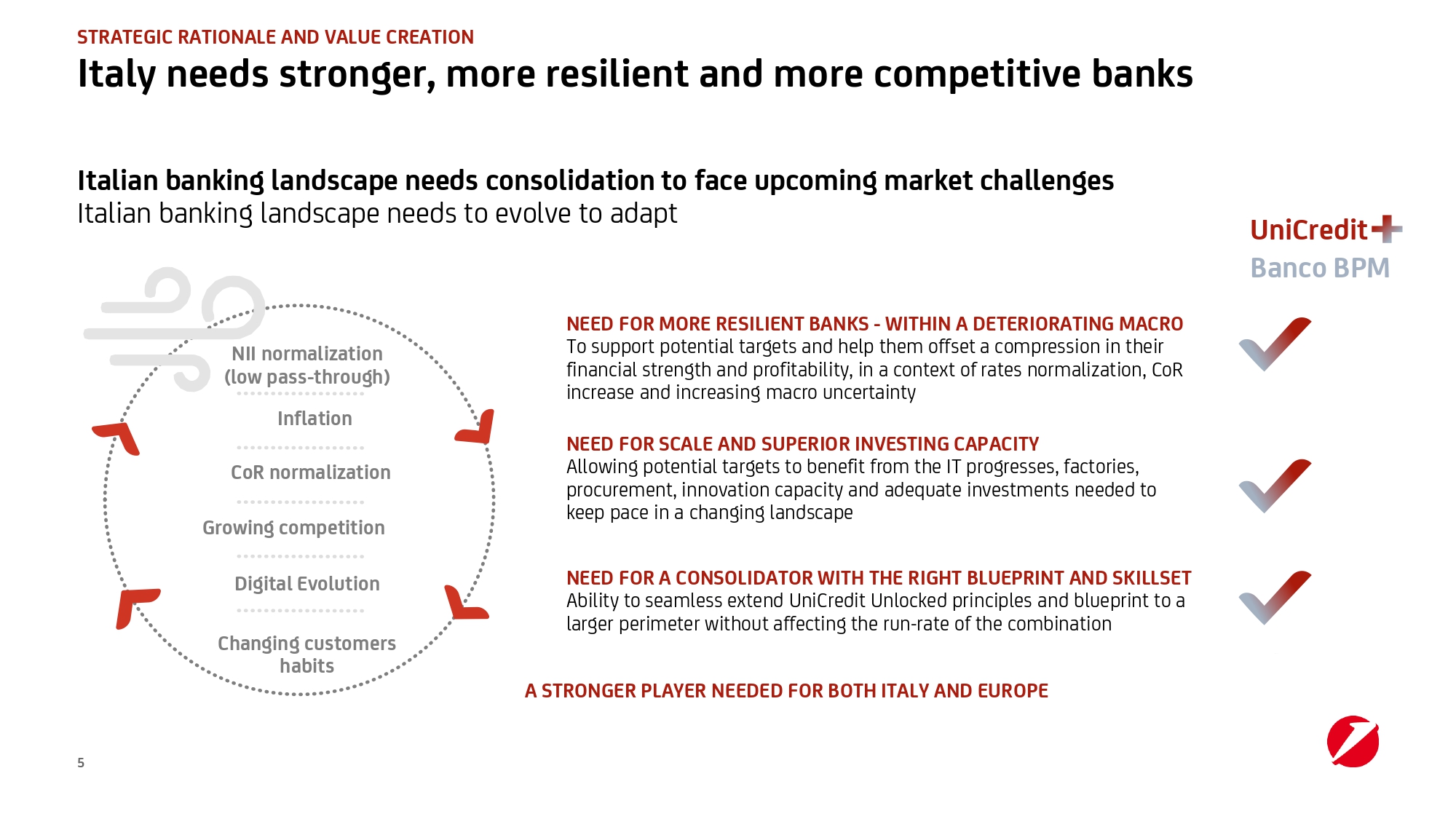

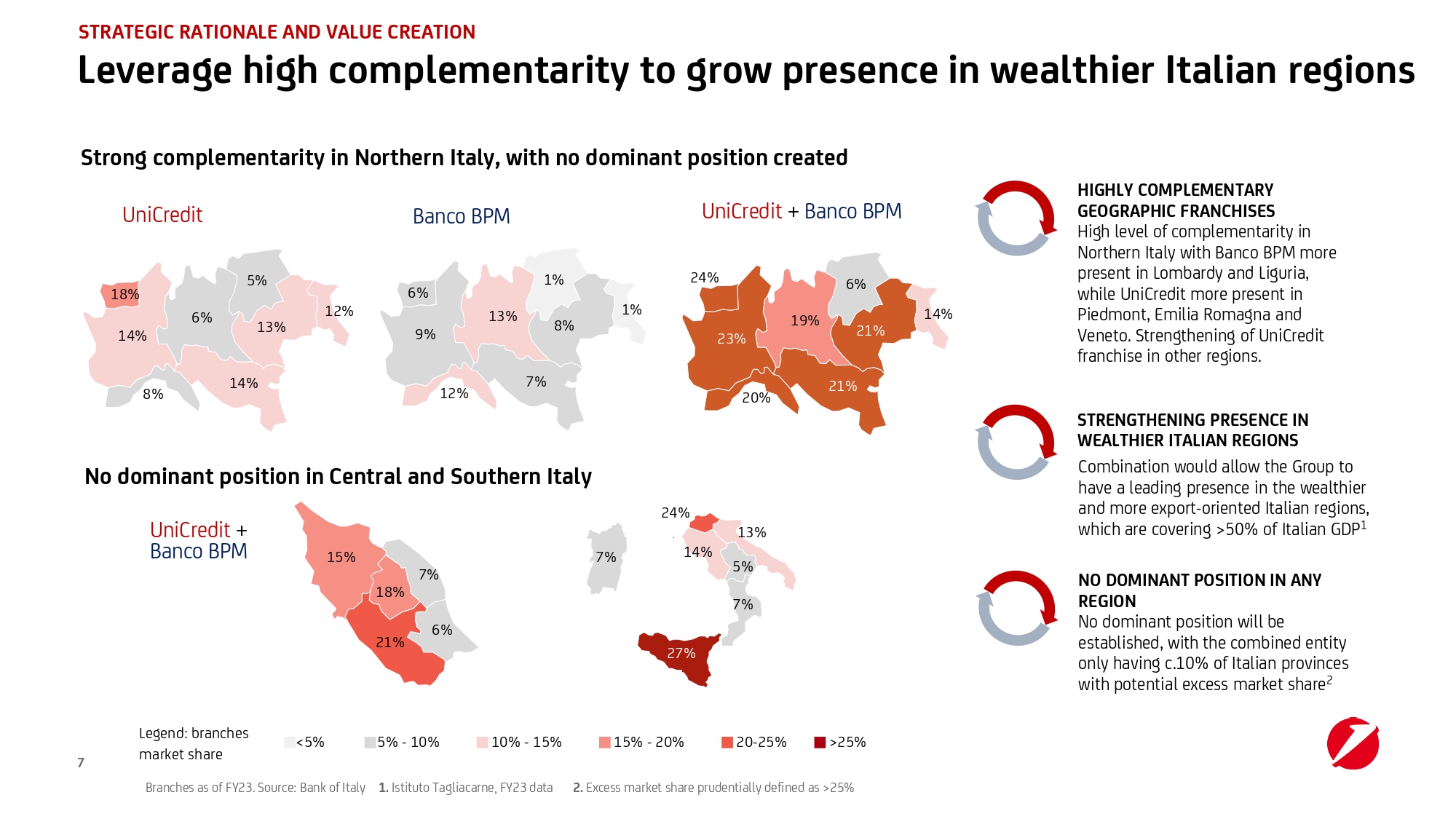

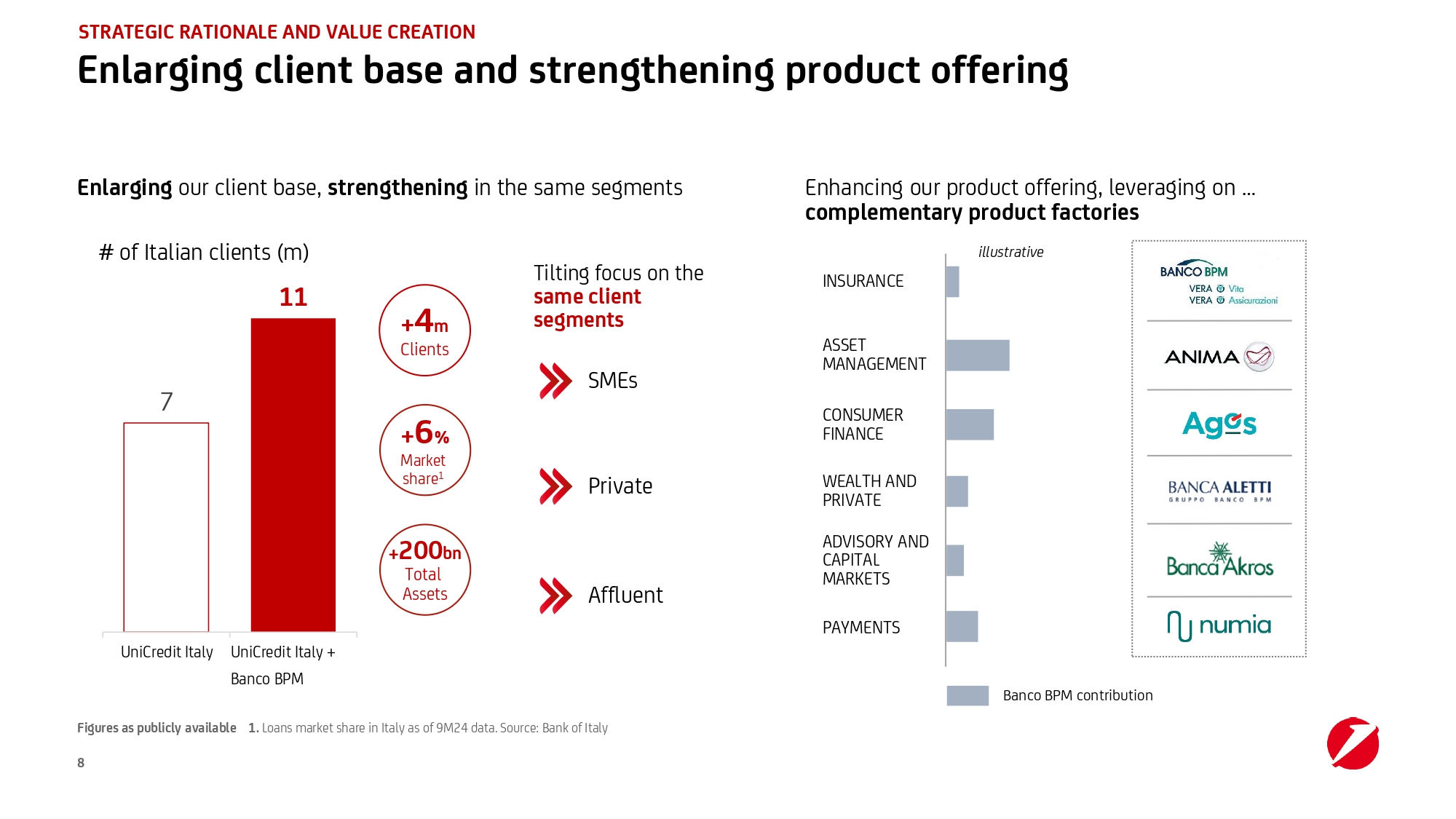

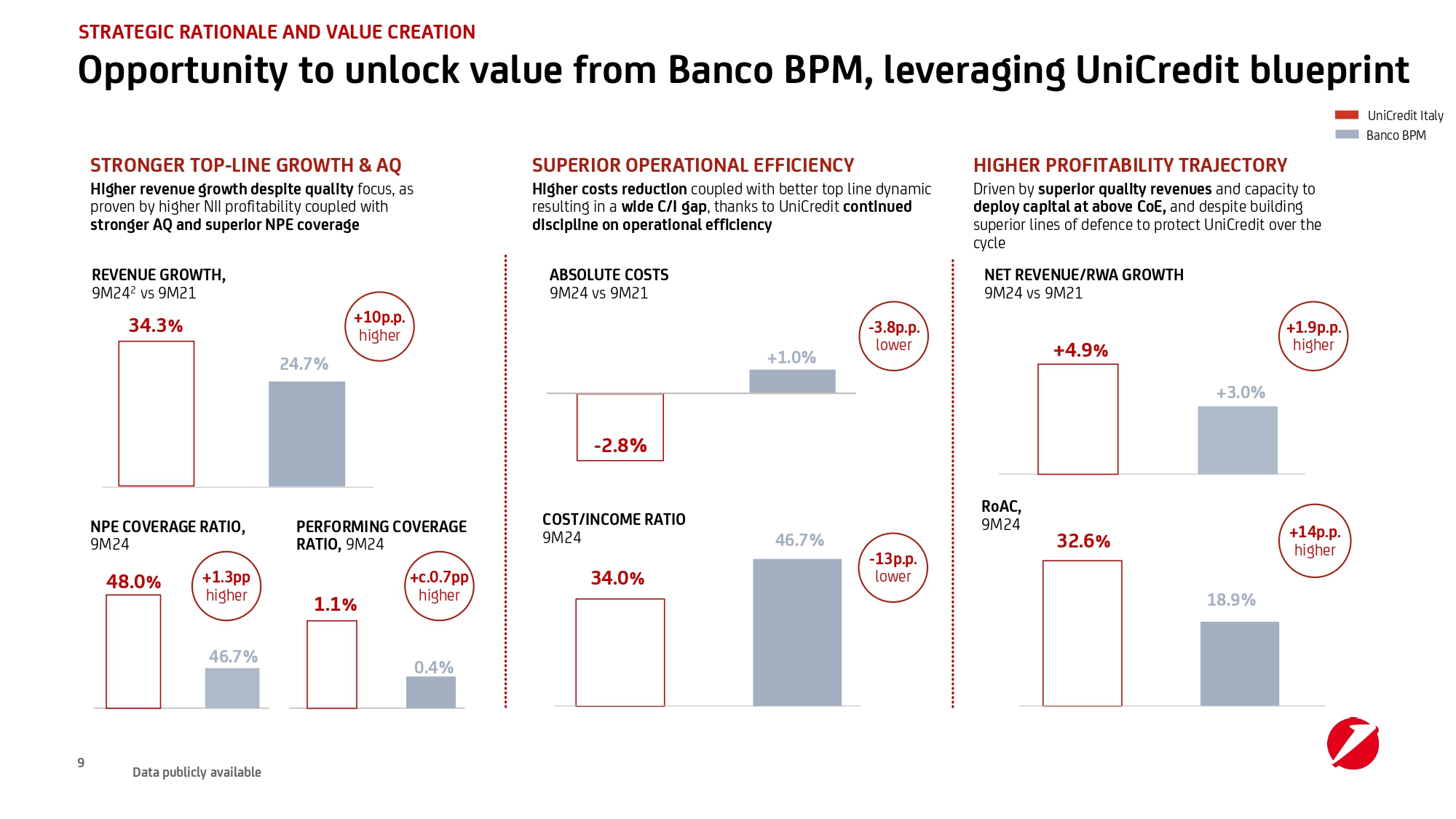

L’integrazione di Banco Bpm con Unicredit rappresenta, per entrambi, un’opportunità di «crescita ideale», si legge nel documento dell’offerta pubblica di scambio volontaria lanciata dal gruppo capeggiato da Andrea Orcel. Aderendo all’offerta, tutti gli azionisti di Banco Bpm trarrebbero «beneficio dall’aggregazione con Unicredit, in quanto diventerebbero protagonisti di una iniziativa imprenditoriale di eccellenza promossa da un autentico gruppo pan-europeo con presenza globale qual è il gruppo bancario UniCredit, che, a quel punto, diventerebbe la terza banca europea per capitalizzazione di mercato. L’offerente avrebbe infatti la possibilità di accelerare e rafforzare ulteriormente la creazione di valore delineata nel piano strategico Unlocked 2022-2024 mediante l’aggregazione di una banca che presenta un profilo coerente con gli obiettivi strategici descritti».

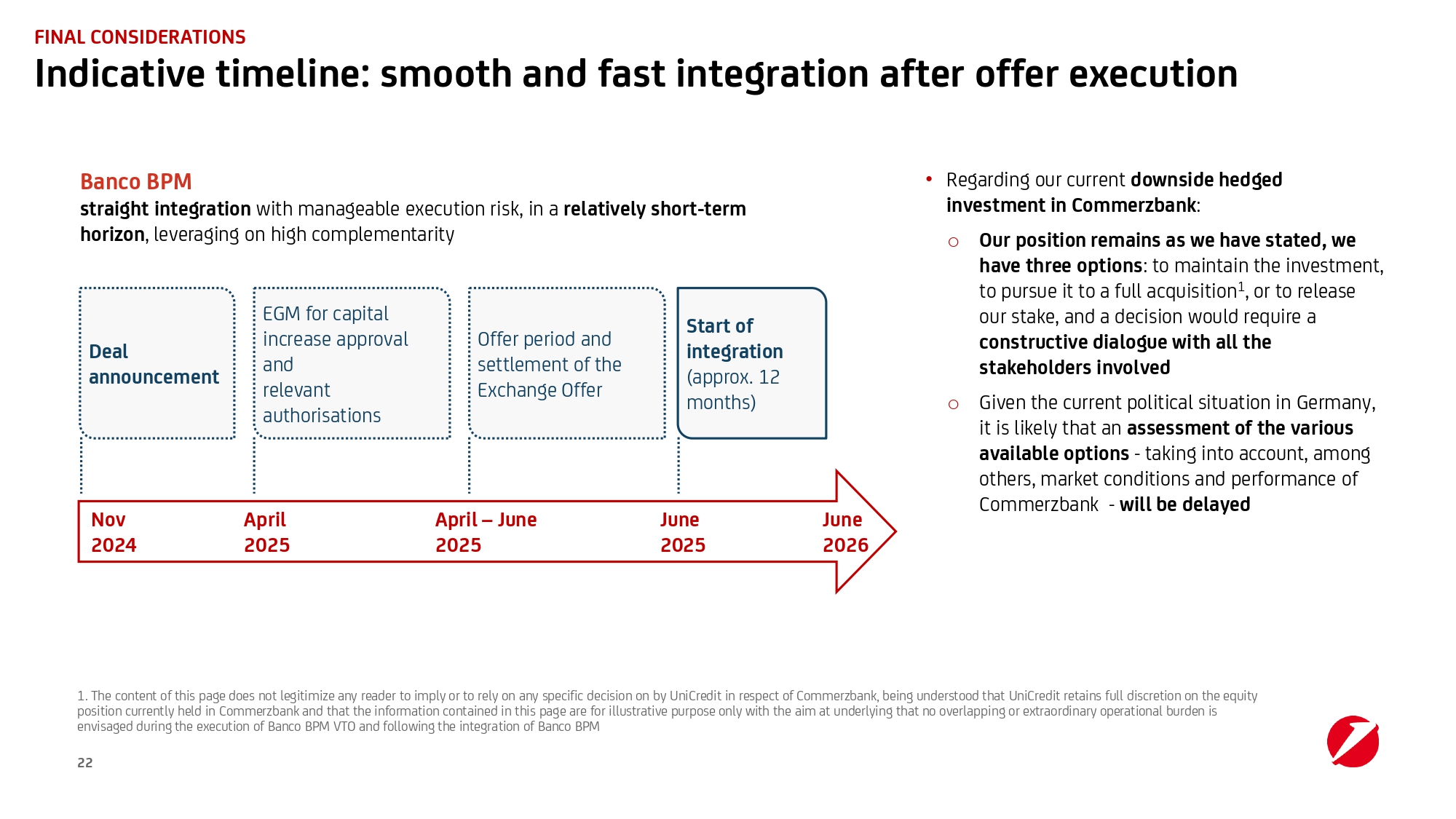

I TEMPI DELL’OFFERTA

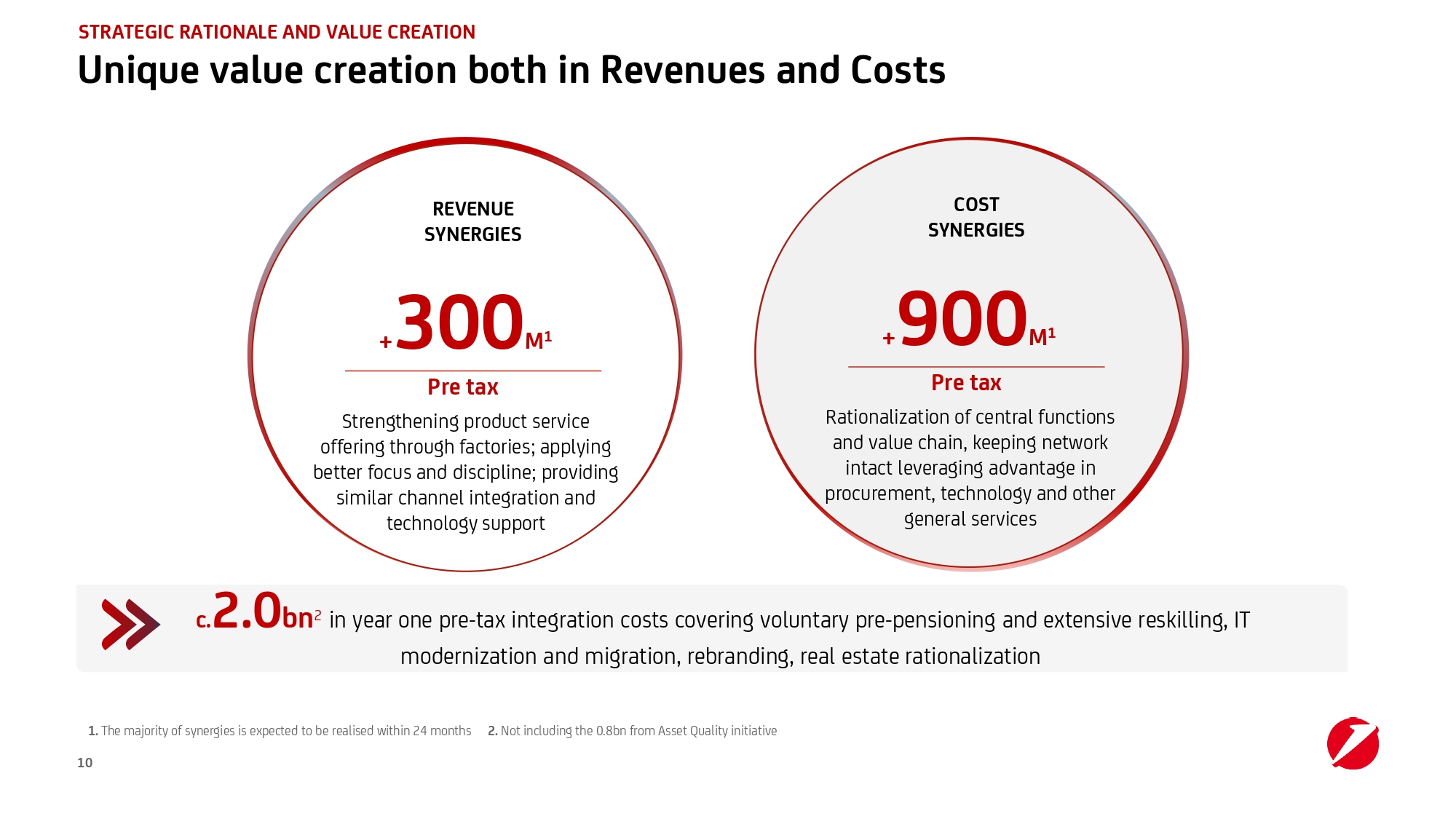

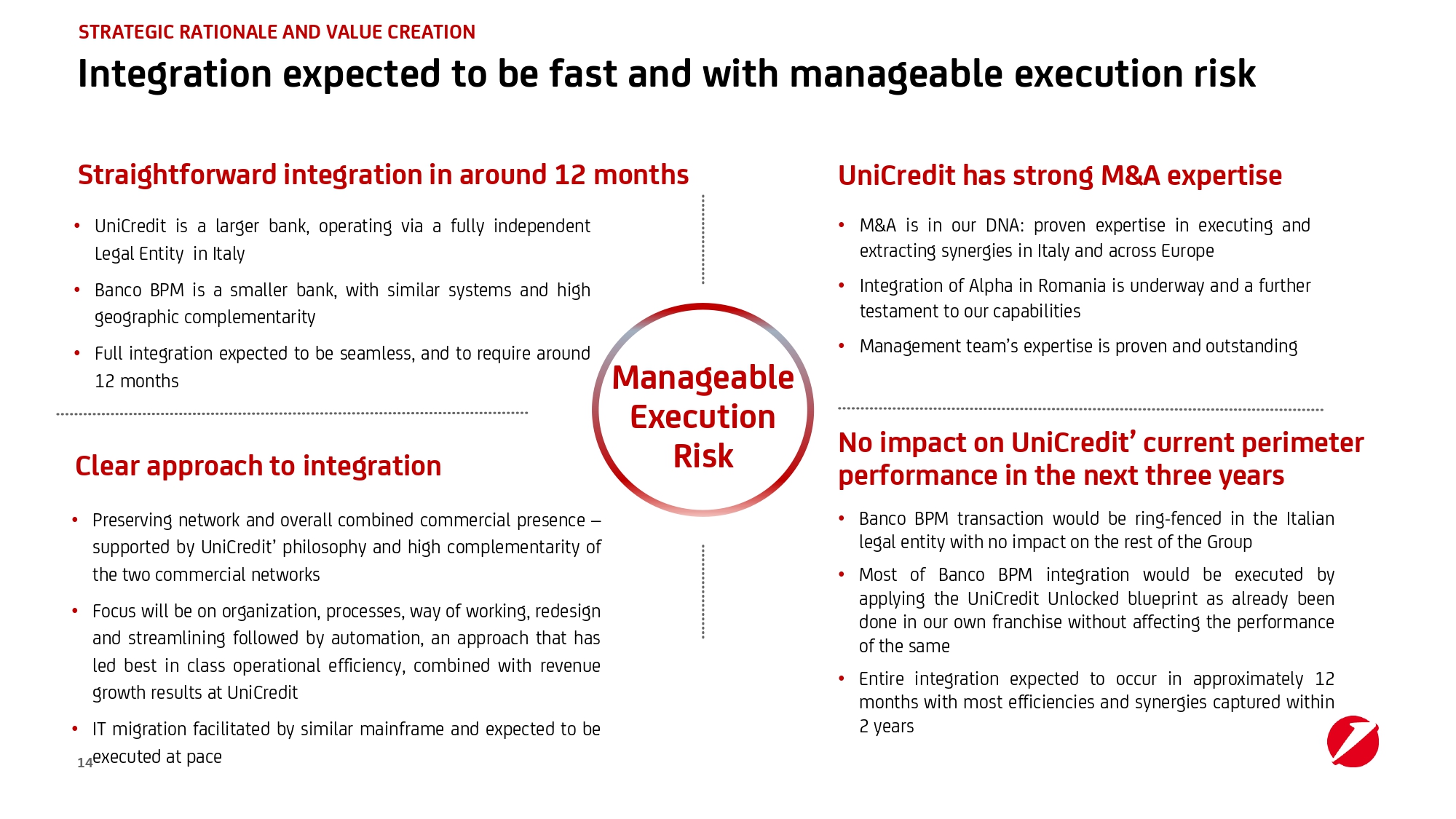

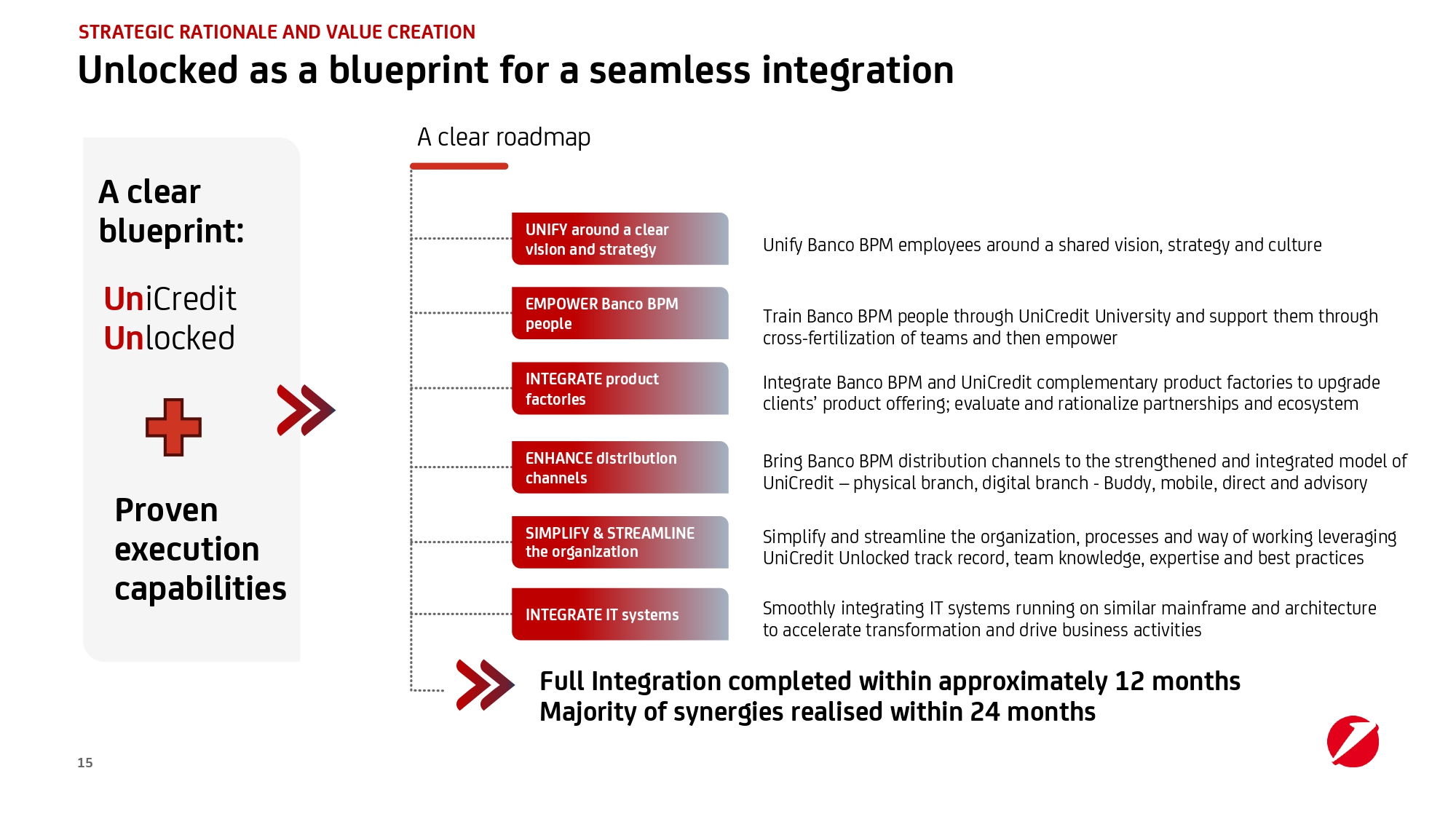

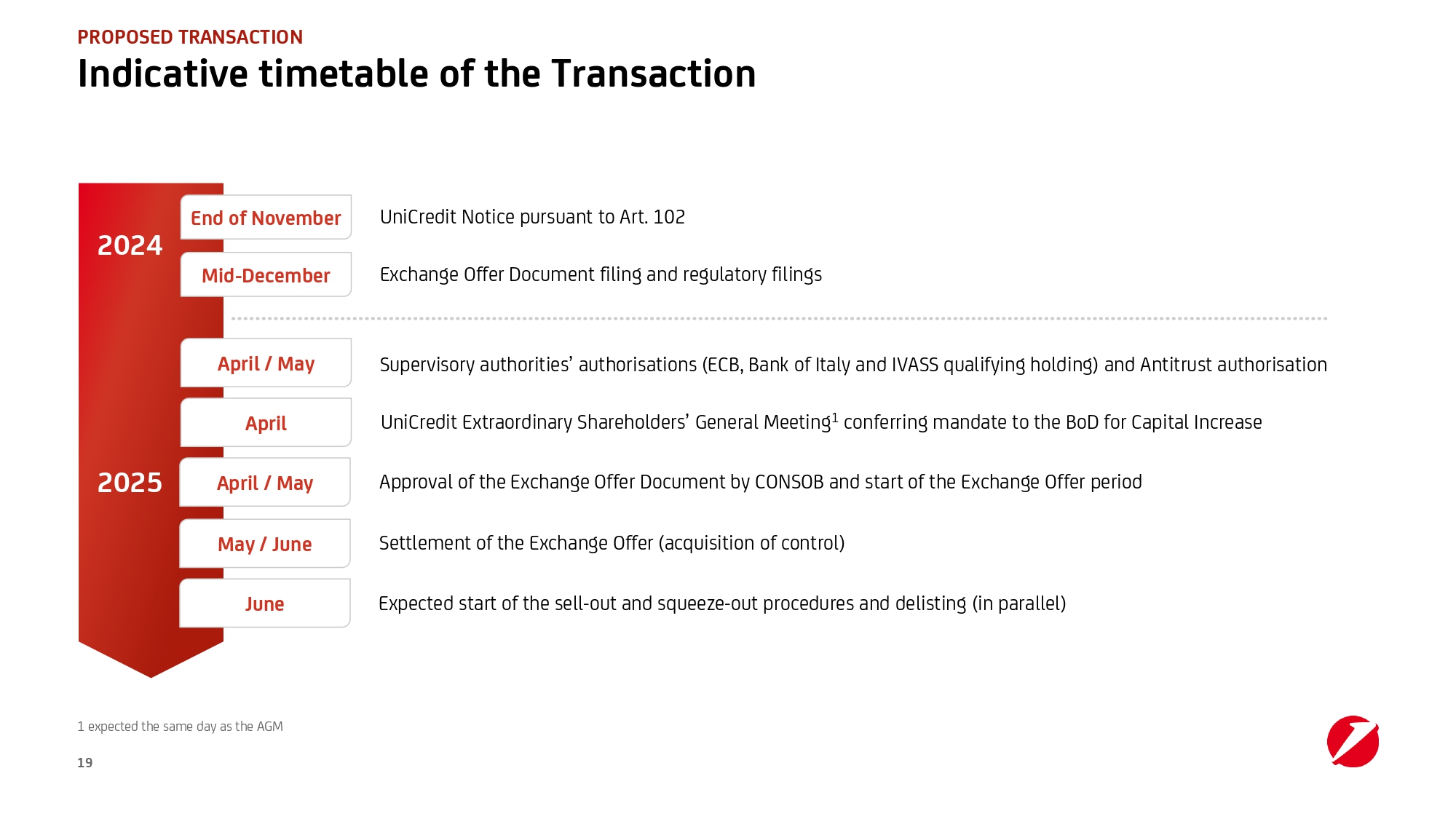

Unicredit prevede che l’esecuzione dell’offerta di scambio su Banco Bpm «sarà completata entro giugno 2025, con la piena integrazione completata entro approssimativamente i 12 mesi successivi» e con la maggior parte delle sinergie realizzate entro 24 mesi. L’istituto di piazza Cordusio ricorda di avere «una solida esperienza in acquisizioni integrate con successo, con le competenze e le conoscenze gestionali necessarie per eseguirle in modo efficiente».

L’AUMENTO DI CAPITALE CONNESSO ALL’OPS

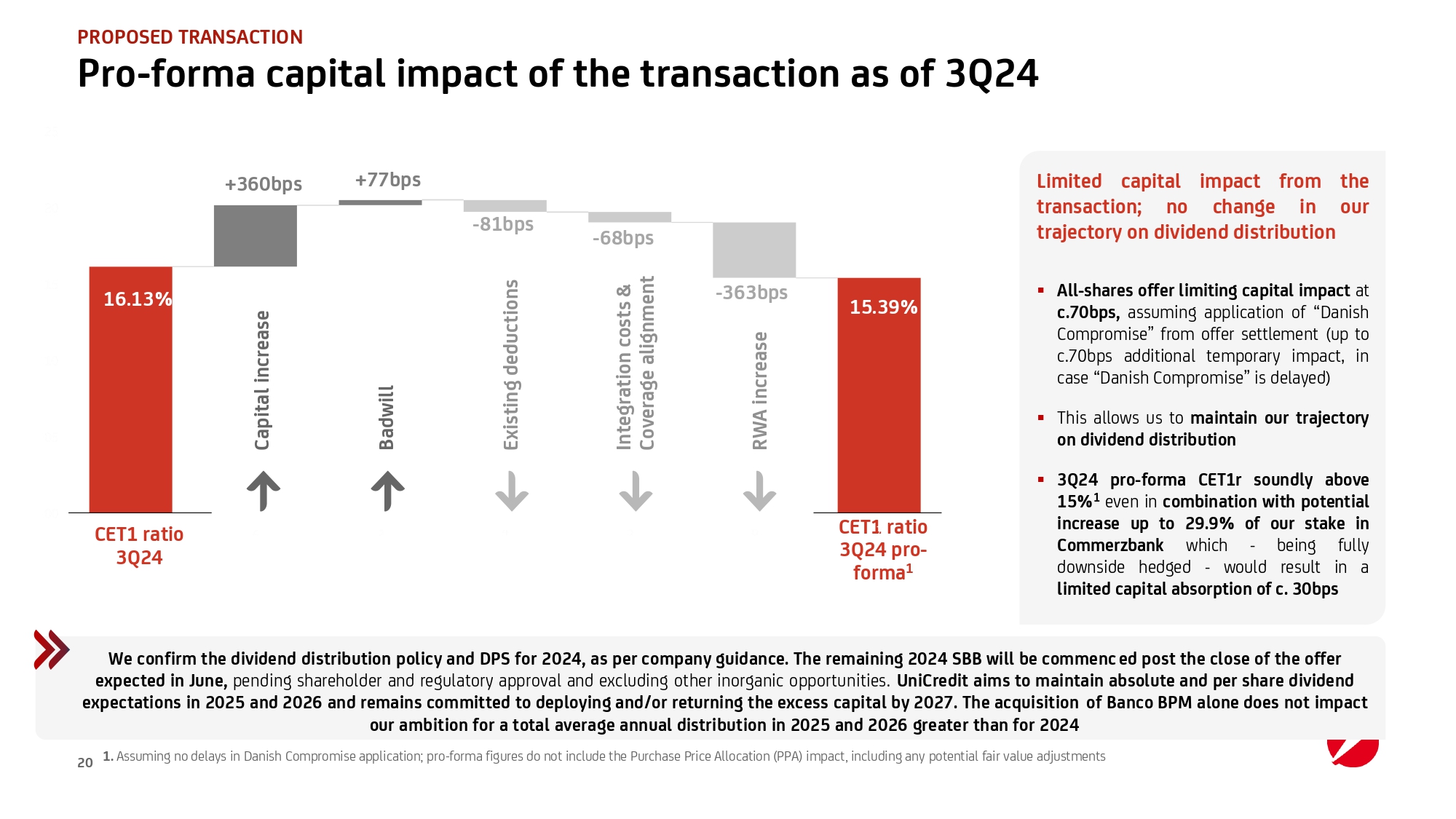

Nel documento di offerta si legge infine che Unicredit lancerà un aumento di capitale a supporto dell’Ops su Banco Bpm. L’aumento riguarda il 13,9% del proprio capitale. Le azioni verranno utilizzate nell’offerta di scambio. L’aumento dovrà essere approvato dall’assemblea straordinaria di aprile.

LE CONVERGENZE PARALLELE CON IL DOSSIER COMMERZBANK

L’offerta pubblica di scambio volontaria su Banco Bpm – precisa la nota – è autonoma e indipendente dall’investimento effettuato da UniCredit nel capitale sociale di Commerzbank. Le discussioni relative a Commerzbank sono state già prolungate nel rispetto delle prossime elezioni (in Germania il prossimo febbraio) degli stakeholder della banca. La posizione rimane un importante investimento con protezione in caso di ribassi e con sostanziale potenziale “upside”.

PERCHE’ UNICREDIT PUNTA A BANCO BPM

CHE COSA CAMBIERA’ PER UNICREDIT CON BANCO BPM SECONDO ORCEL (CHE SNOBBA MPS…)

+++

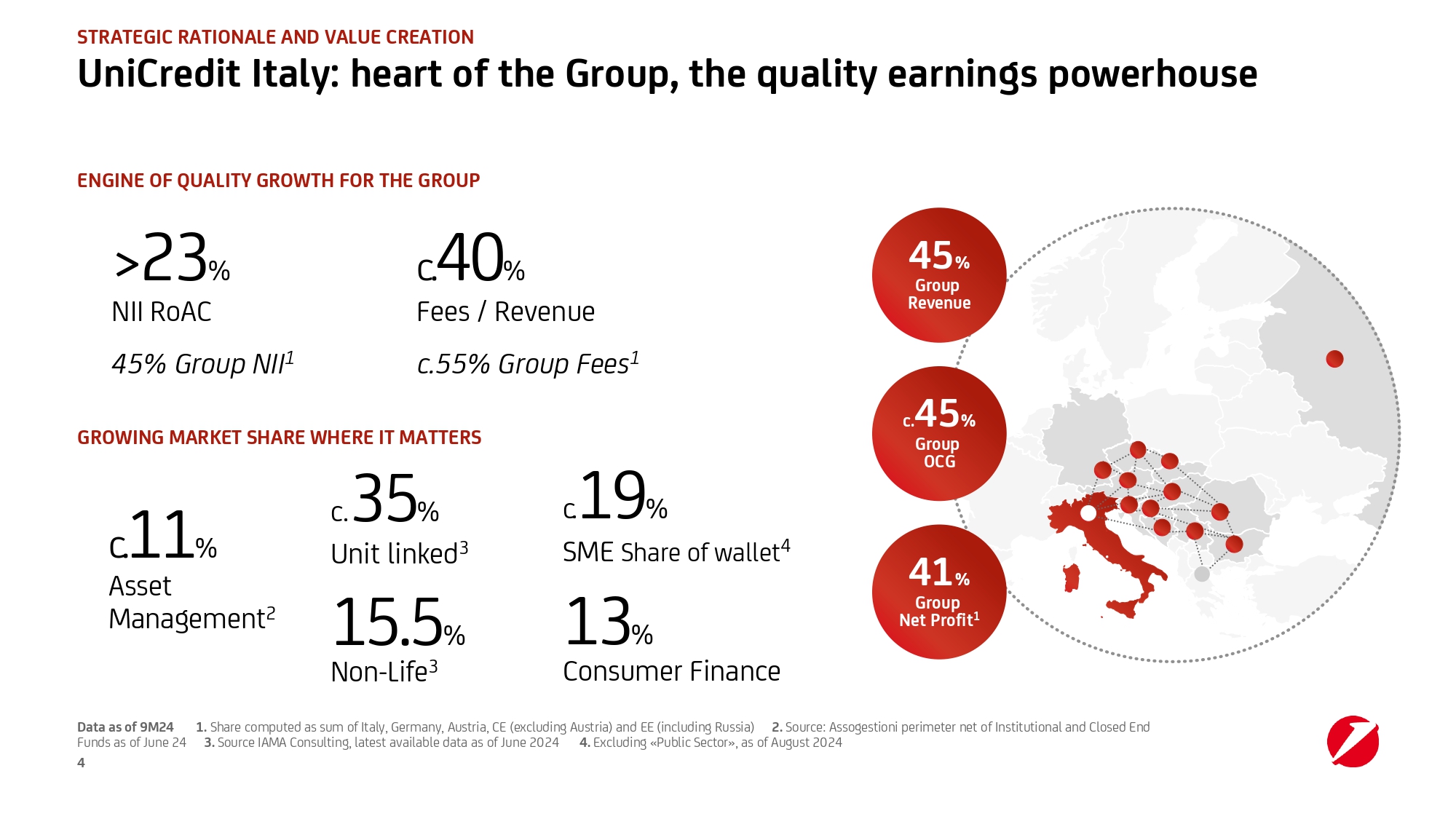

OPS, ECCO LE SLIDE DI UNICREDIT