Le tensioni tra Russia e Ucraina non sono certo una novità. Al centro della disputa ci sono le relazioni tra il Paese dell’ex blocco sovietico e la NATO: l’avvicinamento dell’Ucraina alla NATO non è infatti gradito dalla Russia, che cerca da tempo di cambiare i rapporti di forza della diplomazia globale. Si tratta di una vicenda di lunga data, le cui origini risalgono all’indipendenza dell’Ucraina nel 1991 (anno della caduta dell’URSS) e che ha avuto il suo culmine precedente nel 2014, con l’annessione della Crimea da parte della Russia.

Da allora, sulla Russia incombono una serie di sanzioni e restrizioni che sono oramai diventate parte di un “normale” funzionamento dei mercati. A novembre dello scorso anno, abbiamo assistito a un riacutizzarsi delle tensioni russo-americane sul tema dell’Ucraina (gli Stati Uniti sono tra i più aperti sostenitori della politica pro-europea e pro-NATO dell’Ucraina). La scintilla è scaturita da alcune immagini satellitari che mostravano un importante ammassamento di truppe russe ai confini dell’Ucraina.

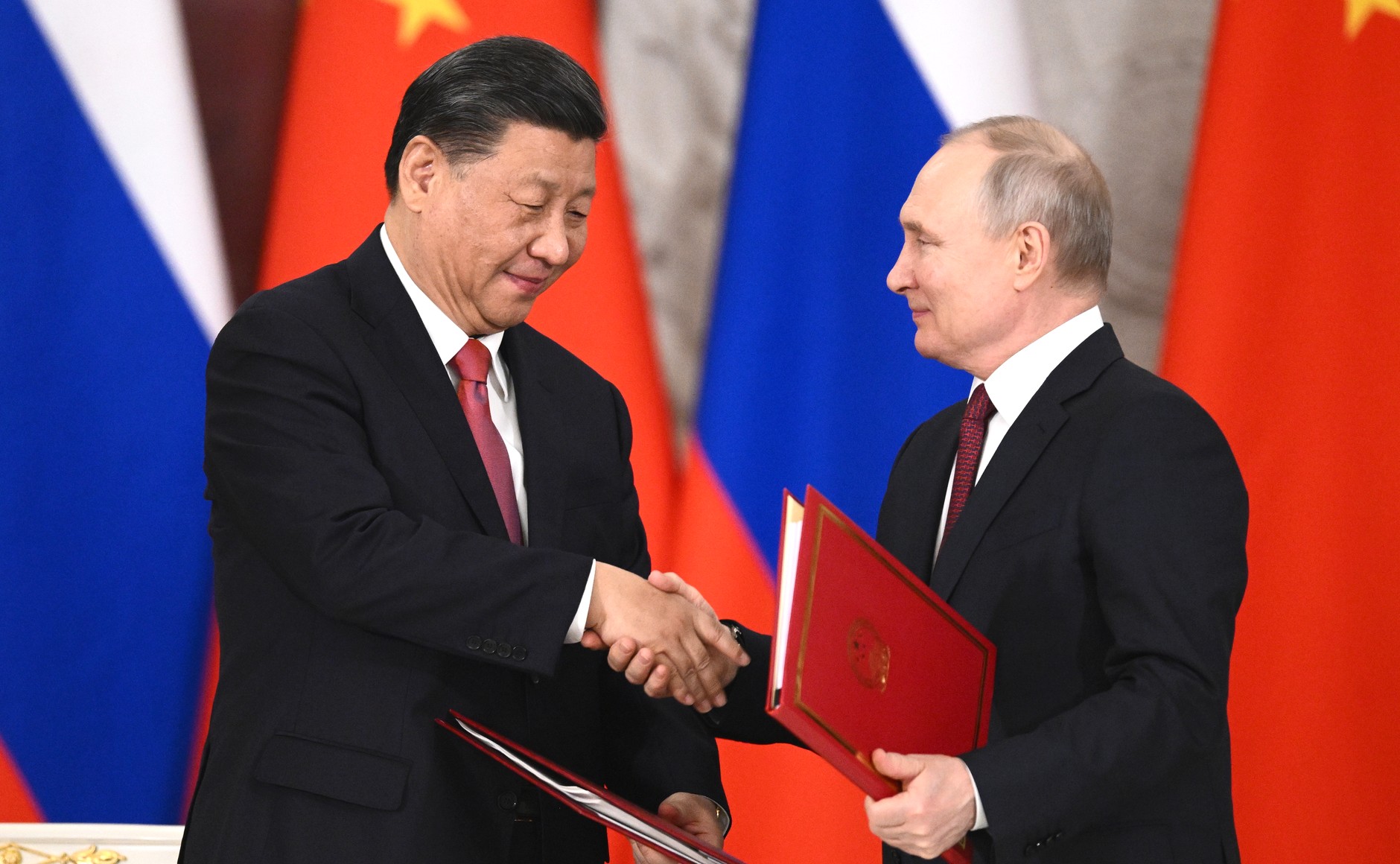

Da quel momento, è partita una serie di scambi diplomatici tra USA e Russia. L’amministrazione Biden minacciava l’imposizione di sanzioni severe qualora ci fosse stato un attacco all’Ucraina, mentre Putin inviava delle richieste alquanto forti, tra cui conferme e rassicurazioni che la NATO non avrebbe perseguito l’entrata dell’Ucraina nell’alleanza atlantica. Nonostante sembrasse che i negoziati diplomatici fossero prossimi a dare esito risolutivo, il quadro è peggiorato drasticamente venerdì scorso, quando dagli Stati Uniti si sono diffuse notizie sulla possibilità di un imminente attacco russo.

Dopo l’escalation delle tensioni del fine settimana, continuano ad emergere notizie contrastanti, che rendono difficile e imprevedibile una qualsiasi lettura definitiva delle prospettive di questo conflitto.

Prima di venerdì, questa vicenda non aveva impattato in modo significativo sulle performance dei mercati azionari, né per il mondo sviluppato né per quello emergente, tranne ovviamente per gli asset russi. L’allerta arrivata dagli USA lo scorso venerdì ha però comportato un radicale cambio di scenario, alimentando il risk-off generalizzato tra le principali asset class di rischio.

La prospettiva di sanzioni alla Russia, Paese esportatore di materie prime di primaria importanza (sia in ambito energetico che nei metalli preziosi), si innesta infatti in uno scenario globale alquanto fragile, caratterizzato da pressioni inflazionistiche più durature del previsto. Le banche centrali del mondo sviluppato hanno recentemente segnalato un forte sconforto sulla persistenza di tali pressioni inflazionistiche, in buona parte dovute proprio alla componente energetica, soprattutto in Europa, la regione colpita in modo più diretto dai comportamenti russi. Anche il rischio di instabilità in Ucraina gioca un ruolo importante in ambito di esportazioni di materie prime, in questo caso più legate all’agricoltura. Le tensioni geopolitiche lungo l’asse tra Russia, Ucraina e USA rischiano quindi di aggravare i timori circa la spirale inflazionistica che negli ultimi mesi ha determinato una svolta restrittiva nella politica delle banche centrali, a sua volta causa dell’andamento erratico dei mercati da inizio anno.

Non riteniamo che questa situazione sia in grado di modificare in modo sostanziale le prospettive economiche globali, ma rimane un elemento di disturbo in uno scenario alquanto incerto nel breve periodo per le questioni sopraesposte.

Per quanto riguarda gli asset russi, andando a fare una comparazione con la crisi del 2014, nonostante l’annessione della Crimea fosse inattesa, l’effetto attuale sugli asset russi è simile o addirittura più forte:

- Il rublo, la prima valvola di sfogo, ha registrato un -30% tra novembre e il picco di stress a fine gennaio (a febbraio-marzo 2014 il deprezzamento era stato del -12% circa);

- il CDS (Credit Default Swap) della Russia si comporta in modo analogo, con circa+160bps di allargamento tra novembre e il picco di gennaio, a fronte dei circa +100pb nel 2014;

- le azioni registrano l’effetto più forte, con un calo del 30% da novembre al picco di stress di fine gennaio, a fronte di un -19% circa nel 2014

Questo re-pricing rende molto interessanti le valutazioni dei titoli russi e fa pensare che l’effetto negativo sia perlopiù già nei prezzi, soprattutto se si tiene conto dei fondamentali economici del Paese. Nell’analizzare le possibili implicazioni future, infatti, occorre tenere conto del percorso virtuoso intrapreso dalla Russia proprio in seguito alle sanzioni del 2014. Con l’intento di rafforzare la propria posizione verso l’estero e ridurre la dipendenza dai dollari, è stato avviato un mix di manovre economiche incentrate sul rigore fiscale (taglio della spesa pubblica) e sulla gestione delle pressioni inflazionistiche tramite una politica monetaria estremamente ortodossa.

Il nuovo corso ha portato la Russia a registrare un netto surplus nella posizione verso l’estero, in gran parte dovuta alle riserve della banca centrale e a quelle che il fondo sovrano accumula ogni volta che il prezzo del petrolio è sopra i 40 dollari al barile.

Si stima che queste combinate arrivino a valere circa 600 miliardi di dollari (il 40% del PIL), un livello molto elevato se si pensa che in Europa le riserve ammontano a circa il 9% del PIL. Inoltre, la gestione molto conservativa del budget pubblico permette di raggiungere la parità di bilancio con prezzi del petrolio a 44 dollari, secondo le stime internazionali. Infine, un altro elemento molto solido tra i fondamentali dell’economia russa è la quantità di debito molto contenuta: il debito estero è pari al 32% circa del PIL, mentre il debito pubblico totale supera di poco il 17% del PIL (dati del FMI, a ottobre 2021).

Ciò nonostante, con una visibilità sugli scenari futuri praticamente inesistente, gli asset russi potrebbero rimanere depressi ancora a lungo, a meno di risoluzioni inattese. All’interno dei nostri portafogli multi-asset, l’esposizione alle attività finanziarie russe era estremamente limitata già allo scoppio della nuova crisi, ma l’abbiamo ulteriormente ridotta nell’ambito del nostro processo di gestione del rischio.

A livello precauzionale, in Pictet-MAGO (Multi Asset Global Opportunities) abbiamo ridotto l’esposizione diretta già a gennaio. Una scelta legata alla filosofia di gestione del comparto, incentrata sul controllo del rischio, e volta quindi a evitare rischi derivanti da eventuali sanzioni finanziarie che possano rendere illiquidi gli asset russi; in definitiva, una scelta dettata da considerazioni operative più che da una view di mercato. Sul resto del portafoglio, riteniamo ci possano essere opportunità di acquisto in Europa man mano che gli effetti negativi dell’escalation saranno sufficientemente prezzati.

Per quanto riguarda Pictet-EMMA (Emerging Markets Multi Asset), data la sua specializzazione negli investimenti nei mercati emergenti, abbiamo un’esposizione sull’azionario russo, mentre abbiamo ridotto l’esposizione diretta sull’obbligazionario e recentemente preso profitto sulla posizione sul rublo. Il re-pricing degli asset russi è certamente allettante in termini di valutazioni ma nel breve rimane un trade molto difficile da praticare senza una chiara direzione del conflitto in atto.

Esistono, in ogni caso, le condizioni per operazioni di natura tattica tutte le volte in cui la reazione dei mercati eccede il flusso di notizie, in un senso o nell’altro. Inoltre, alcune attività limitrofe geograficamente (come la valuta polacca) o finanziariamente (titoli dell’energia) si prestano ad investimenti secondo lo stesso paradigma, ma con un rischio operativo minore. D’altronde, il bilanciamento delle opportunità di investimento con i rischi, siano essi operativi o di mercato, è proprio quello che contraddistingue l’approccio multi-asset.