La coppia che non ti aspetti. Alberto Minali e Claudio Costamagna hanno deciso di mettersi insieme e promuovere una Spac totalmente diversa rispetto a quelle che già esistono.

Si chiama Revo e punta a una raccolta iniziale fino a 200 milioni di euro.

L’11 maggio parte il collocamento rivolto agli investitori istituzionali, curato da Intesa Sanpaolo, Ubs ed Equita.

“Ma siamo già molto vicini al nostro target e, anzi, pensiamo di superarlo” fanno sapere in conferenza stampa i promotori. Tanto che dopo la quotazione sul listino Aim di Borsa, previsto per la fine di maggio, l’impegno è trasferirsi il prima possibile sul mercato principale.

I due manager di lungo corso conoscono il mercato e hanno deciso lanciare di creare questo veicolo per, prima, puntare a individuare ed acquisire una società del settore assicurativo e, poi, creare un gruppo a vocazione insurtech.

Digitalizzazione, blockchain, processi di analisi e valutazione dei rischi automatizzati. Obiettivo dichiarato: diventare leader nel segmento delle specialty, principalmente al servizio delle Pmi e nel nuovo mondo dei rischi parametrici.

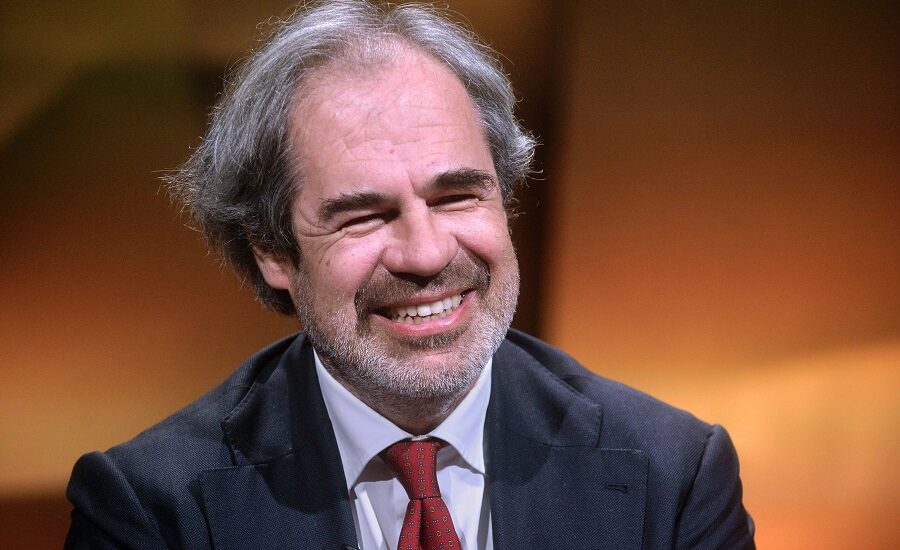

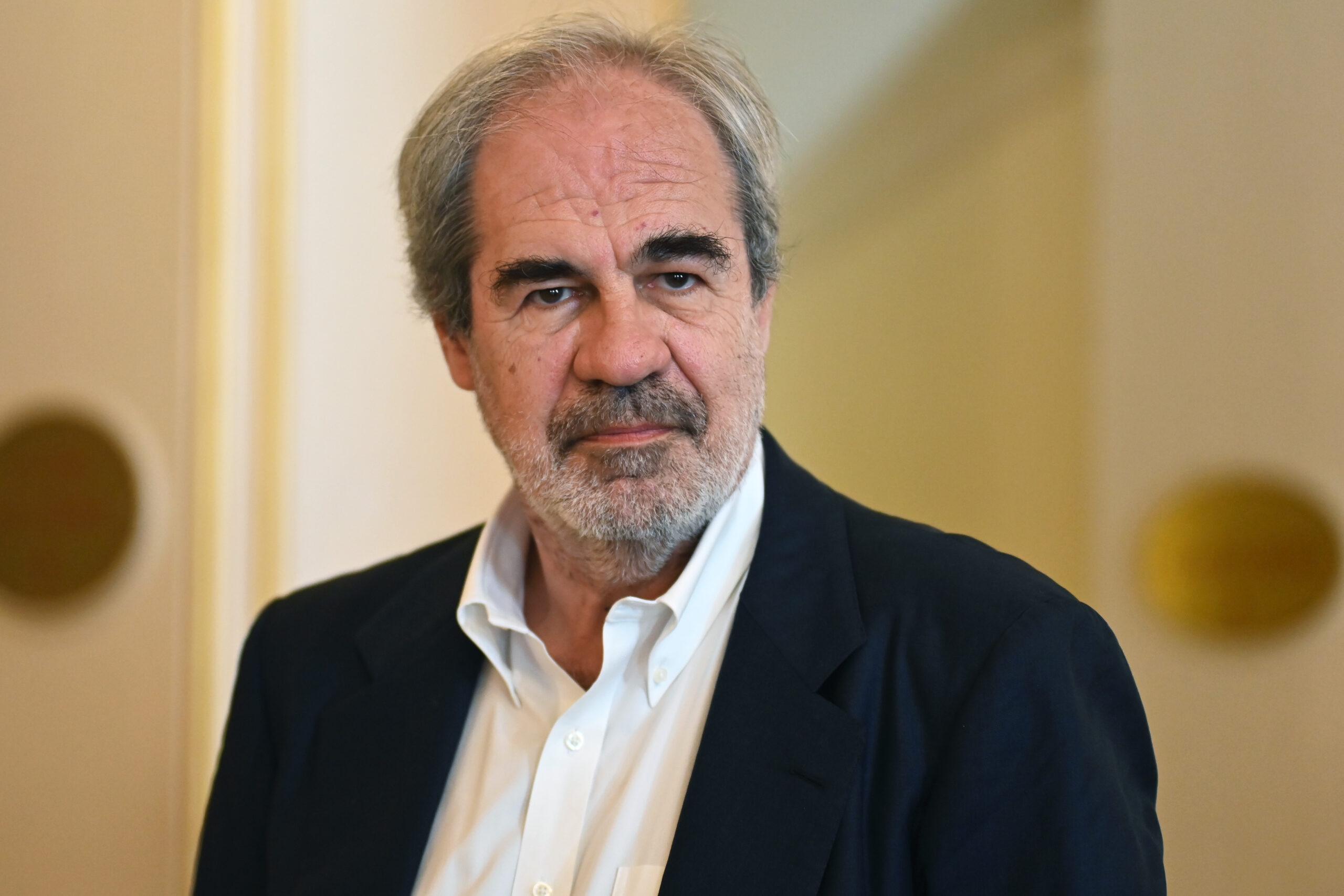

Tra i due, Alberto Minali sarà il ceo: “Abbiamo scelto il mercato delle specialty lines perché è solo parzialmente coperto dagli operatori tradizionali e quello, non ancora esistente, dei rischi parametrici con cui vorremmo cambiare il paradigma del business. Andremo a sottoscrivere rischi che necessitano di un bagaglio di competenze altamente specializzato e accompagnato da un modello che punta alla velocizzazione dei processi di valutazione – spiega l’ex ad di Cattolica ed ex dg di Generali – poiché vogliamo aumentare l’efficienza operativa e puntare alla soddisfazione dei distributori e dei clienti”.

Seduto a fianco a lui, Claudio Costamagna, che sarà il presidente. “Di solito una Spac raccoglie 1 per comprare 10, noi invece raccogliamo 200 per comprare tra i 50 e i 120. Revo è assolutamente diversa da tutte le altre anche per questa ragione, dice l’ex presidente di Cdp, che poi aggiunge. “Secondo le stime il mercato italiano dei rischi specialty ammonta ad oltre 1,1 miliardi di euro in premi e riteniamo che il nostro progetto possa essere una soluzione alla carenza di offerta assicurativa a fronte di una domanda costante da parte delle Pmi. Insomma, non si tratta di una Spac “generalista”.

Finora, Vittoria Assicurazioni, Fondazione Cariverona, Scor Reinsurance Group hanno già aderito in qualità di Cornerstone Investor, cioè sponsor, con 15 milioni di euro ciascuno. E con vincolo di lock up di un anno dalla quotazione.

Ma Revo è particolare anche sul piano organizzativo: i promotori saranno vincolati addirittura per 5 anni. E saranno anche i manager, quindi pienamente ingaggiati nel raggiungere gli obiettivi di crescita del progetto nel medio termine. Inoltre, le azioni speciali non potranno convertibili nella fase di Business Combination.

In caso di opa o opas promossa sulla base di un prezzo di riferimento inferiore a quello iniziale di collocamento (10 euro per azione), verrà garantito lo stesso trattamento per investitori e promotori. Oltre ai due più promotori più famosi – Costamagna e Minali – nel management di saranno Simone Lazzaro come (Chief Underwriting Officer), Jacopo Tanaglia (Chief Financial Officer) e Stefano Semolini General Counsel. Per loro la sfida della novità è iniziata.