L’economia statunitense sta correndo a tutta birra verso il dirupo? La buona notizia è che se è davvero così, ci vorrà ancora del tempo: difficile che si arrivi alla resa dei conti prima di almeno 12-18 mesi.

Sfortunatamente, quando l’economia si dibatterà del vuoto come il personaggio dei cartoni animati di Wile E. Coyote, le possibilità di avere una rete di sicurezza fiscale saranno pochine. Come ha recentemente ammonito l’ex presidente della Federal Reserve statunitense Ben Bernanke, l’abbondanza della spesa prevista dal presidente Donald Trump è intempestiva, in quanto coincide con il record minimo di disoccupazione. E l’iperattività generata dallo stimolo è destinata a svanire nel momento in cui gli aumenti dei tassi d’interesse della Fed produrranno il massimo impatto sull’economia, tra la fine del 2019 e l’inizio del 2020.

L’attuale ripresa dell’economia statunitense è già la seconda nella storia in termini di durata. Dal precedente livello minimo di giugno 2009, ci sono stati 108 mesi di crescita ininterrotta. Solo da marzo 1991 a marzo 2001 c’è stato un periodo di boom più lungo. Ciò ha indotto molti a domandarsi quanto potrà durare ancora questo ciclo.

Una fine imminente dell’espansione è poco probabile. Infatti, le precedenti fasi di recessione sono state di solito contrassegnate da due principali fattori che ancora non si sono materializzati. Innanzitutto un boom nel settore privato, soprattutto per quanto riguarda la spesa delle famiglie e il debito e, in secondo luogo, un crollo dello spread di rendimento tra i Treasury USA a 10 anni e quelli a 1 anno.

Nel 2008, all’inizio della crisi finanziaria globale, il rapporto tra il debito delle famiglie americane e il PIL era di poco inferiore al 100%. Da allora è sceso a circa l’80% ed è andato livellandosi nel corso degli ultimi anni. Anche con l’aumento dei tassi d’interesse, che hanno comportato un incremento dei costi di servizio del debito, le famiglie americane stanno relativamente bene.

Il quadro potrebbe essere leggermente meno positivo per quanto riguarda l’indebitamento delle imprese. Il debito delle società non finanziarie è a un massimo storico di oltre il 73% del PIL, in crescita dai livelli post-crisi di poco inferiori al 66%. Ma anche in questo caso non c’è motivo di preoccupazione nell’immediato. Le riforme fiscali di Trump hanno accresciuto gli utili delle società americane, rimuovendo gli incentivi ad indebitarsi ulteriormente.

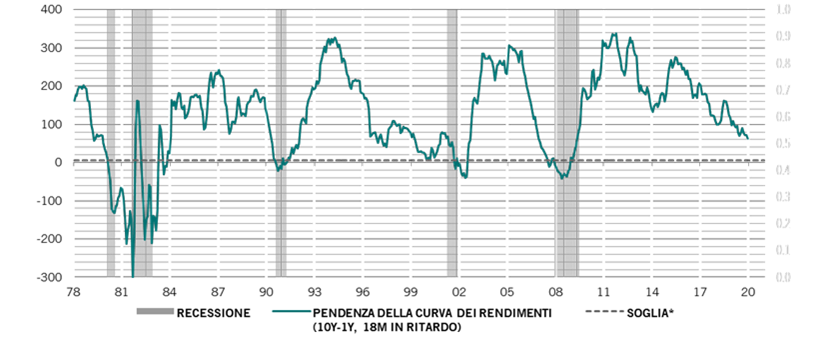

Differenziali di rendimento tra i Treasury USA 10Y – 1Y, punti base

Fonte: Pictet Asset Management, Thomson Reuters Datastream. Dati dal 01.10.1976 al 19.06.2018

Nel frattempo, sebbene gli spread tra i Treasury USA a 10 e a 1 anno siano scesi con il restringimento della politica monetaria della Fed, non vi sono neanche qui segni di immediato pericolo. Di norma, i nostri modelli indicano che una flessione dello spread di cinque punti base suggerisce che una recessione si manifesterà nel giro di 18 mesi a partire da quel momento. Proprio adesso, lo spread è di 63 punti base, più o meno al livello di metà anni ’90, quando il ciclo aveva ancora molta strada da compiere. Nel complesso, il modello suggerisce che la probabilità di una recessione è solamente del 3% (sebbene valga la pena ricordare che le recessioni tendono a essere identificate a posteriori, e a volte solo dopo molti trimestri).

Quando terminerà la fase di espansione, tuttavia, l’azienda America difficilmente verrà in soccorso.