Tim sull’ottovalente in Borsa.

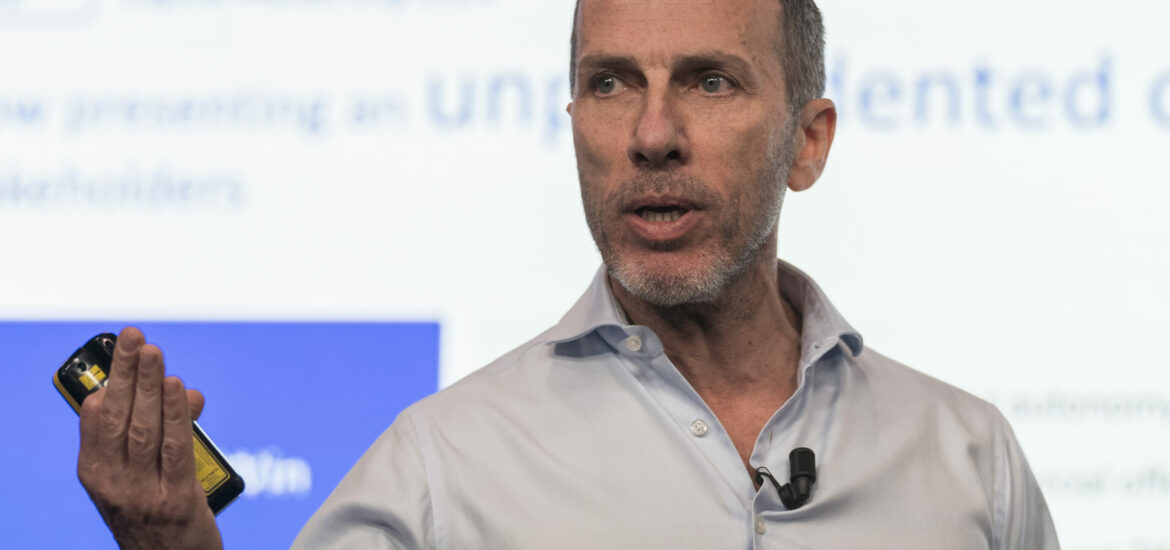

A seguito del cda straordinario e l’integrazione al comunicato sul piano industriale, Tim aveva aperto la giornata in positivo a Piazza Affari (+3,4% a 0,2295 euro) facendo presagire un rimbalzo dopo la caduta rovinosa di giovedì scorso, quando il titolo ha perso quasi il 24%. Il mercato ha mostrato preoccupazione riguardo al nuovo piano al 2026 “Free tu run” presentato dal ceo di Tim Pietro Labriola in occasione del Capital market Day 2024.

Ma il rialzo è durato poco: alle 11 le azioni di Tim sono precipitate, in calo di oltre il 9% a 0,2 euro, ai minimi degli ultimi 15 mesi.

Le azioni hanno chiuso la sessione odierna in ribasso del 4,59% a 0,2118 euro. I volumi sono stati pari a oltre 1,165 miliardi di azioni, rileva Reuters.

Tutti i dettagli.

INIZIO SETTIMANA SULLE MONTAGNE RUSSE PER TIM IN BORSA

Questa mattina il titolo ha aperto con una fiammata del 3,15% a 0,229 euro, tornando ai livelli del 6 marzo (0,228 euro) prima dello scivolone post piano. Un effetto che però si sgonfia dopo poco più di un’ora dall’avvio delle contrattazioni con il titolo che torna a precipitare in fondo al listino (-7,7%) a 0,2 euro, finendo poi per essere sospeso al ribasso, con un rosso prima del 5% e poi superiore al 7%.

Sono passate di mano, a fine mattinata, circa 840 milioni di azioni di Telecom Italia, pari a circa il 5,4% del capitale sociale, segnala Radiocor. Oggi, dopo l’integrazione di alcuni numeri sul piano 2024-2026, riguardanti in particolare debito e cash flow, le azioni Tim sono arrivate a perdere il 9%. Nel primo pomeriggio le perdite sono state quasi dimezzate e, dopo una seduta in altalena, il titolo telefonico ha terminato in calo del 4,6% in una nuova girandola di scambi.

Da quando è stato presentato il piano industriale “Free to Run” 2024-2026 giovedì scorso, il titolo Tim ha iniziato una china in discesa in Borsa, lasciando sul terreno il 24% circa del suo valore. Molto intensi gli scambi pari a oltre il 30% del capitale ordinario passato di mano.

CDA STRAORDINARIO

Dopo il crollo del 24% delle azioni sulla Borsa di Milano il 7 marzo, venerdì 8 marzo la società ha convocato una riunione straordinaria del consiglio di amministrazione.

Ieri si è riunito il cda di Tim in cui si è fatto il punto sulle ragioni del crollo delle azioni (il più forte ribasso giornaliero mai registrato) che, secondo quanto esposto dal top management, non è legato al piano.

INTEGRAZIONE AL PIANO

Con l’integrazione, la società guidata da Pietro Labriola ha messo nero sul bianco che il debito netto pro-forma al netto del deleverage stimato per l’operazione Netco (circa 6,1 miliardi a fine 2023), è atteso alla fine del 2024 pari a circa 7,5 miliardi. Tale variazione è principalmente riconducibile a: gestione ordinaria, ovvero l’Ebitda al al netto degli investimenti, gli oneri finanziari, l’andamento del Net Working Capital (Nwc), le minorities di Tim Brasil e la componente tasse e altri oneri; gestione straordinaria, ovvero impatti connessi all’operazione Netco quali i costi da separazione, gli eventuali impatti da price adjustment e ulteriori partite relative al Net working Capital, spiega la nota del gruppo.

Quanto ai flussi di cassa 2025-2026, Tim precisa che il net cash flow nel 2026 è atteso intorno a 0,5 miliardi di euro, indicando un valore normalizzato di 800 milioni al netto delle componenti straordinarie. La società ha confermato la guidance nell’arco di piano, illustrata al mercato, precisando che “eventuali upside potrebbero derivare dagli earn-out connessi all’operazione Netco e dalla possibile cessione di Sparkle, il cui processo è tutt’ora in corso”.

IL COMMENTO DEGLI ANALISTI

Per gli analisti di Equita, la decisione di dare piena trasparenza alle ipotesi di piano sul cash flow “è più che opportuna vista la confusione creatasi con il Capital Market Day di giovedì scorso”. “Ai prezzi di ieri – osserva il broker – il mercato valuta infatti la sola partecipazione in Tim Brazil più dell’intera Tim, con una valutazione implicita negativa per oltre 1 miliardo di euro sul business domestico”. Si tratta di “uno scenario che a nostro avviso ha poco senso vista la solida struttura finanziaria del gruppo post cessione di NetCo (2 volte il rapporto debito Ebitda)”. La valutazione peraltro “non incorpora i possibili upside dagli earn-out (fino a un massimo di 2,9 miliardi) mentre la potenziale cessione di Sparkle non avrebbe impatti negativi sul flusso di cassa del business domestico”. Equita conferma quindi la valutazione di prezzo a 0,35 euro.

Sulla stessa linea, Intermonte ritiene “coerente” la decisione di board per fare chiarezza sul nodo del debito. Il broker vede inoltre un possibile “miglioramento significativo”, sulle partite di cash flow, a fronte dell’incasso degli earnout e della cessione di Sparkle, che “rappresentano complessivamente un upside di circa l’80% dell’attuale market cap di Tim”.

PER MANAGEMENT IL PIANO NON È RESPONSABILE DEL CROLLO DEL TITOLO IN BORSA

Quindi, come già detto, al cda di ieri l’ad Labriola e il management di Tim hanno dichiarato che il piano non poteva essere considerato responsabile del crollo e poteva andare avanti.

La società ha ricevuto il sostegno del governo per la vendita da 22 miliardi di euro della sua rete fissa NetCo al fondo americano Kkr nell’ambito della strategia di Pietro Labriola per ridurre il debito di 14 miliardi.

VIVENDI AZZERA LA PERDITA LEGATA ALLA QUOTA NELL’EX TELECOM ITALIA

Nel frattempo, sempre il 7 marzo Vivendi ha azzerato la perdita dovuta alla partecipazione in Tim con una plusvalenza di 510 miliardi realizzata nel 2023. È quanto è emerso dai conti del colosso francese che ha ricordato di aver svalutato la propria partecipazione in Tim per 1,34 miliardi nel 2022.

Il conglomerato dei media francese, di proprietà della famiglia Bolloré, detiene una quota del 23,75% e oltre il 17% dei diritti di voto di Telecom Italia. La società guidata da Arnaud de Puyfontaine sta contestando in tribunale la vendita della rete fissa al fondo statunitense Kkr, un’operazione dal valore fino a 22 miliardi di euro, sostenendo che la vendita modifichi l’oggetto sociale e lo statuto di Tim. A metà dicembre il socio francese ha infatti presentato un ricorso al Tribunale di Milano contro la società guidata da Pietro Labriola, senza però richiedere la sospensiva d’urgenza dell’operazione di cessione della rete. Il closing dell’operazione è atteso quest’estate.

Quanto alla perdita netta di 393 milioni derivante da tale partecipazione il gruppo francese ha spiegato che è stata azzerata lo scorso anno, insieme a una svalutazione di 300 milioni di Editis, da una plusvalenza finanziaria di 515 milioni legata alla partecipazione in Banijay Group Holding.

IPOTESI E SCENARI

Gli osservatori hanno notato questa comunicazione ribadita e si sono chiesti anche il perché. Ma i motivi sono ignoti e difficilmente ipotizzabili. Significa implicitamente che il gruppo francese è atarassico sulla discesa repentina del titolo di questi giorni?

O ci sono ipotesi – anche extra Vivendi – su manovre propedeutiche a una Opa che mirano ora ad affossare il titolo? Oppure ci sono in atto tentativi per azzoppare la lista del cda per il rinnovo del board?

Tutte domande senza risposta.

E che non trovano conferme sul mercato.

Infatti oggi il Corriere della sera scrive: “Dalle prime evidenze della Consob — sono ancora in corso verifiche — è emerso che l’ondata di vendite sul mercato — in due sedute è stato scambiato quasi il 23% del capitale — sarebbe stata provocata da un «panic selling» e dagli ordini automatici che gli algoritmi di trading fanno scattare quando il prezzo di un’azione scende al di sotto di una determinata soglia, più una componente riferibile a fondi di investimento e istituzionali”.

Insomma, nessuna mano francese in azione.

FARO CONSOB SUL TITOLO TIM IN BORSA

Inoltre, giovedì scorso è iniziato anche il monitoraggio Consob sul titolo Tim. Durante il cosiddetto ‘giovedì nero’ di Tim, dopo la presentazione del nuovo piano ‘Free to run’ al mercato, il titolo aveva perso quasi il 24% ed era passato di mano circa il 13% del capitale.

Pertanto, l’authority che vigila sui mercati finanziari sta attentamente monitorando le contrattazioni di Borsa, caratterizzate da volumi eccezionalmente alti e da fortissime tensioni, segnalava venerdì l’Ansa. Sotto la lente degli uffici, secondo la prima agenzia di stampa italiana, c’è sia l’analisi dell’andamento del titolo in relazione al flusso informativo, per verificarne la coerenza, che l’operatività sulle azioni, allo scopo di capire, attraverso l’analisi della concentrazione degli scambi, se sul gruppo telefonico siano in azione “mani forti”.

LA POSIZIONE DEL CEO LABRIOLA

Infine, proprio Pietro Labriola, ceo di Tim, durante la conference call con i giornalisti sul piano giovedì scorso, aveva parlato di “scambi anomali”. Sempre Labriola aveva sottolineato che “Oggi i nostri bond sono cresciuti come valore. Il mercato obbligazionario vede quindi una storia di un livello del debito dell’azienda molto più sotto controllo rispetto al passato. Come mai ˗ si è chiesto ˗ il mercato azionario non la vede alla stessa maniera?” visto il tonfo del titolo Tim in Borsa.

GLI ACQUISTI DI LABRIOLA

Nel frattempo Labriola, amministratore delegato di Tim, ha acquistato 500.000 azioni a un prezzo di 0,2036 euro per azione. Un segno di fiducia da parte del ceo dopo la presentazione del primo piano industriale senza la rete.

Articolo aggiornato alle ore 18:30