Sul fronte valutario il primo semestre si è chiuso all’insegna di un tendenziale apprezzamento del dollaro, passato vs EUR dal picco massimo di 1,2350 a gennaio al minimo in area 1,1750 a marzo e all’attuale area 1,18.

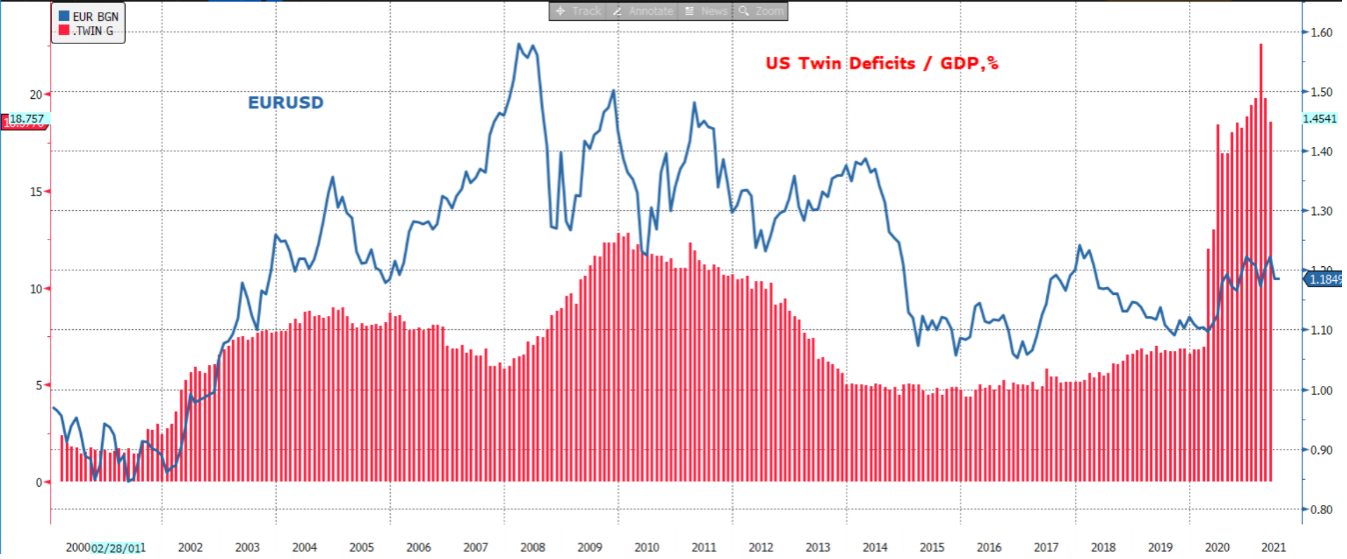

Tale andamento non era quello ipotizzato dal consenso a inizio anno e che immaginava un progressivo deprezzamento del dollaro nel corso del 2021, sulla base soprattutto del forte incremento già in essere dei cosiddetti deficit gemelli, attualmente pari a circa il 19% del Pil Usa.

A ben vedere il tema che maggiormente ha impattato il cambio nel corso del primo semestre è stato soprattutto il ritorno in auge della discussione sull’eventuale movimentazione dei tassi Fed con annesso il timing del tapering della Fed.

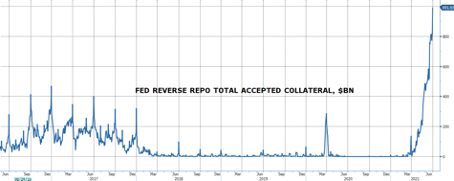

La Fed ha già iniziato ad implementare alcuni ritocchi al rialzo di tassi di mercato monetario, nel tentativo di impedire il passaggio in territorio negativo (che metterebbe in forte difficoltà i fondi monetari Usa). La pressione al ribasso dei tassi di mercato monetario è dettata soprattutto dal forte aumento della liquidità che le banche e i fondi monetari stanno depositando presso la Fed attraverso le operazioni di reverse repo, fino a sfiorare ieri la soglia dei 1000Mld$.

Già nella riunione di giugno la Fed ha alzato il tasso sul reverse repo (a 0,05%), oltre a quello sulle riserve in eccesso (da 0,10 a 0,15%).

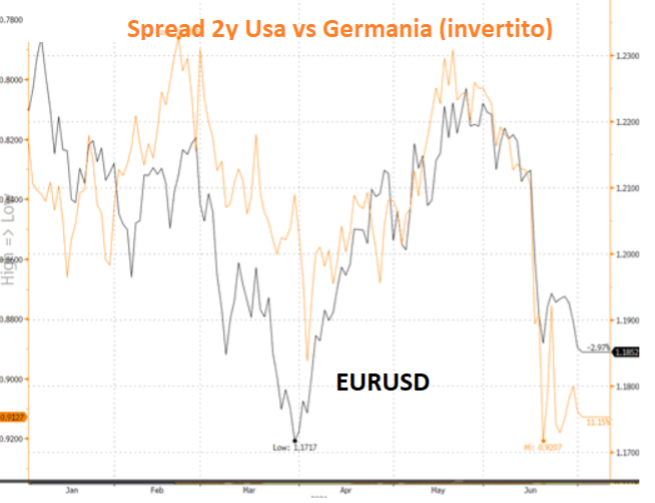

Queste piccole movimentazioni al rialzo dei tassi di mercato monetario hanno contribuito ad allargare i differenziali di tassi a breve tra tassi Usa e tedeschi, che hanno ricominciato ad assumere una valenza esplicativa elevata: più si allarga lo spread sui 2 anni e più si apprezza il dollaro.

Nel corso dell’estate la Fed dovrà ancora combattere affinché i tassi di mercato monetario non passino in territorio negativo, soprattutto se nel frattempo la liquidità depositata tramite reverse repo continuerà ad aumentare ben oltre i 1000Mld$.

Di conseguenza, saranno possibili ulteriori ritocchi al rialzo dei tassi su reverse repo e riserve in eccesso.

Lo spread sui due anni Usa/Germania potrebbe pertanto ancora allargarsi.

Sul fronte deficit gemelli il passaggio di un piano Biden su infrastrutture dimezzato rispetto all’intento originario potrebbe ridimensionarne considerevolmente il focus.

IN SINTESI

Il ruolo dello spread sui due anni potrebbe confermare in estate il suo ruolo cruciale per il cambio EUR/USD

Nel corso dei mesi estivi il cambio EUR/USD potrebbe spingersi fino ad area 1,17 con eventuale overshooting fino ad 1,16.

In tale direzione potrebbero spingere anche le eventuali turbolenze politiche in vista del turno elettorale in Germania (le elezioni politiche saranno il 16 settembre) e delle elezioni comunali italiane.

Nel corso di luglio e agosto i dati macro pubblicati, soprattutto negli Usa, potrebbero temporaneamente comportare rimbalzi. Rimbalzi che incontrerebbero però una resistenza importante in area 1,2050.