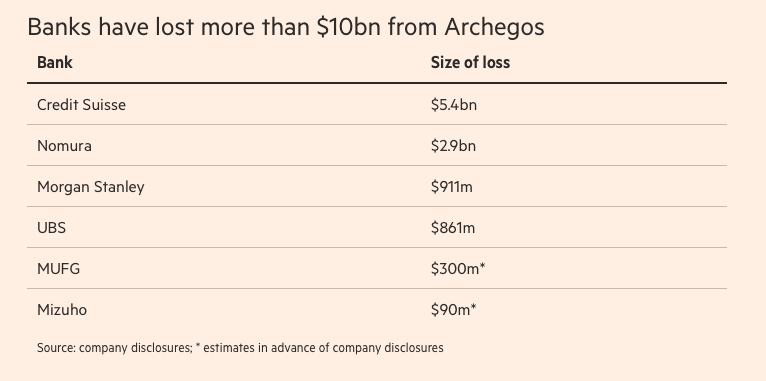

Effetto Archegos anche per Nomura dopo Crédit Suisse. Le perdite bancarie dovute al crac del fondo Archegos Capital hanno superato i 10 miliardi di dollari.

Il gruppo finanziario giapponese ha registrato una perdita una tantum di 245,7 miliardi di yen (2,3 miliardi di dollari) nel suo anno fiscale 2020/21 dopo la debacle di Archegos.

I guai di Archegos, che Nomura non nomina mai quando si parla di un “cliente americano”, causeranno un ulteriore perdita di circa 570 milioni di dollari nel nuovo fiscale 2021/22, si legge in una nota.

Nomura fa parte infatti della serie di banche rimaste esposte ad Archegos, hedge fund e family office di New York gestito da Bill Hwang, capitolato alla fine di marzo sotto una raffica di margin call.

Quello di Nomura è la seconda più grande perdita dopo quella di Crédit Suisse. Il gruppo elevetico ha stimato un impatto di 4,4 miliardi di franchi svizzeri (4,69 miliardi di dollari) dalla vicenda Archegos Capital Management. Il Credit Suisse ha registrato inoltre una perdita netta nel quarto trimestre di circa 1,4 miliardi, la più grande perdita trimestrale dalla crisi finanziaria globale del 2008.

È andata meglio per la banca svizzera rivale Ubs che ha dichiarato martedì di aver perso (solo) 774 milioni di dollari dalle negoziazioni legate ad Archegos. Morgan Stanley ha perso 911 milioni di dollari e Mitsubishi UFJ Financial Group Inc. ha segnalato un addebito di 270 milioni di dollari.

Tutti i dettagli.

NOMURA HA AGGIORNATO LA PERDITA

Martedì Nomura ha dichiarato di aver registrato perdite nel primo trimestre pari a 2,3 miliardi di dollari, in aumento rispetto a quanto previsto. Il 29 marzo, l’istituto nipponico aveva avvertito di una possibile perdita di 2 miliardi di dollari “derivante da transazioni con un cliente statunitense”.

Ieri il gruppo giapponese ha precisato inoltre di avere provveduto a liquidare, al 23 aprile, il 97% delle sue posizioni legate all’hedge fund americano.

L’ultimo trimestre di Nomura chiude invece con una perdita di 1,4 miliardi di dollari e con ricavi in calo del 28% a 1,5 miliardi di dollari.

Prima del crollo di Archegos, Nomura era sulla buona strada per un profitto annuale record, sostenuto da una vivace attività commerciale statunitense.

I PROGETTI AMERICANI

Il ceo Kentaro Okuda ha segnalato che continuerà con i piani per costruire una presenza negli Stati Uniti anche dopo che il crollo di Archegos che ha portato alla più grande perdita trimestrale dell’azienda dal 2009.

L’implosione del mese scorso di Archegos ha riacceso domande difficili sul fatto che Nomura abbia quello che serve per raggiungere il suo obiettivo di entrare nella massima lega delle banche di investimento globali espandendosi negli Stati Uniti.

IL BOTTO DI ARCHEGOS

Così come Morgan Stanley, Goldman Sachs e Credit Suisse, Nomura aveva finanziato le scommesse dell’hedge fund — caratterizzate da un’elevata leva finanziaria — che non sono andate secondo i piani del fondo.

Di conseguenza, le banche sopracitate hanno costretto l’hedge fund a vendere miliardi di dollari di investimenti, al fine di limitare le perdite legate all’esposizione. Tuttavia, non sono riuscite a veder tornare indietro tutti i soldi che avevano erogato a favore del cliente.

Già nel 2018, Goldman Sachs si era rifiutata di fare business con il fondo Archegos. Ma poi è tornata sui suoi passi, e come lei Morgan Stanley, insieme a Credit Suisse Group e ad altri big delle banche d’affari come Nomura, che hanno convogliato crediti da miliardi di dollari al fondo Hwang.

La liquidazione è costata 10 miliardi di dollari di perdite a queste banche.

LA PERDITA DI CREDIT SUISSE

Credit Suisse ha dovuto inserire una spesa di 4,4 miliardi di franchi (4,69 miliardi di dollari) nei suoi conti trimestrali, con 600 milioni di perdite aggiuntive ancora previste.

La banca svizzera ha motivato la perdita accusata nel primo trimestre proprio con l’esposizione al fondo Archegos, affermando che il risultato riflette “un onere significativo, legato a una questione relativa all’hedge fund Usa che si è presentata nel primo trimestre del 2021, e che ha compensato la performance positiva (della banca) nei settori del wealth management e dell’investment banking”.

Lo scandalo dell’esposizione al fondo Archegos si è tradotto nelle dimissioni del numero uno della divisione di investment bank di Credit Suisse, Brain Chin, e del responsablie rischi della banca, Lara Warner.

LE INDAGINI LEGATE AL CASO ARCHEGOS

Nel frattempo la Finma, l’autorità di controllo svizzera, ha aperto un’indagine sulle perdite legate al caso Archegos dopo il crack di Greensill nel quale Credit Suisse era già rimasta danneggiata.

Anche le autorità di regolamentazione negli Stati Uniti, nel Regno Unito e in Giappone hanno cominciato a indagare.

UTILE NETTO IN AUMENTO PER UBS NONOSTANTE ARCHEGOS

La banca svizzera Ubs ha chiuso invece il primo trimestre con un utile netto in aumento del 14% su base annua a 1,8 miliardi di dollari, nonostante il collasso di Archegos abbia influito sui bilanci.

Anche la banca svizzera accusa una perdita di 734 milioni di dollari dalla vicenda Archegos — ha riferito l’istituto in un comunicato — in proporzioni però molto inferiori al concorrente Credit Suisse.

Nei risultati diffusi ieri, il gruppo elvetico parla di un impatto di 434 milioni sull’utile netto.

Tutte le esposizioni rimanenti sono state liquidate ad aprile 2021 con perdite collegate a “questo incidente riconosciute nel secondo trimestre 2021 di entità trascurabile per il gruppo” sottolinea Ubs.