S’inserisce un economista di primo piano, fino a pochi mesi fa ex ministro degli Affari europei nel governo Conte 1 e ora presidente della Consob nel dibattito sul Trattato Mes (Meccanismo europeo di stabilità) che sta infiammando la politica italiana sulla scia delle critiche della Lega e provocando tensioni anche nella maggioranza di governo visti gli interrogativi e i rilievi posti dal Movimento 5 Stelle.

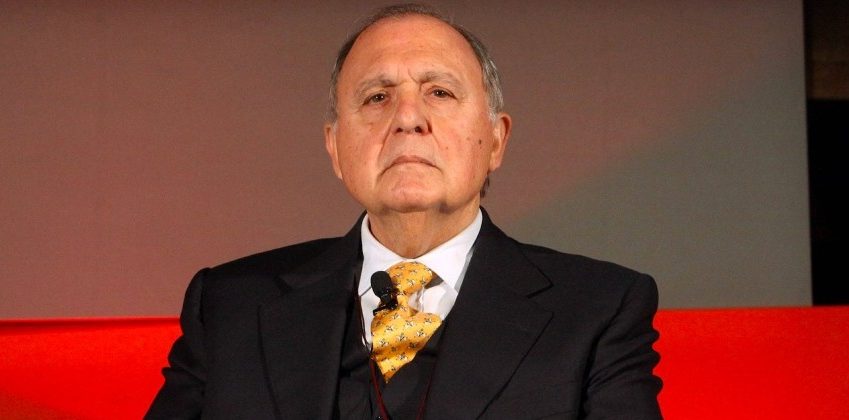

E’ la voce di Paolo Savona oggi quella che risuona nel dibattito italiano. L’economista ha scritto una lettera pubblicata stamattina sul quotidiano Il Sole 24 Ore sul Mes, il Meccanismo europeo di stabilità che verrà sottoposto all’approvazione del Consiglio dei capi di stato e di governo nel prossimo dicembre.

I concetti clou del presidente della Consob, Paolo Savona? Eccoli:

Primo: “Resto dell’avviso che l’Italia non avrà necessità di ricorrere al Fondo perché il suo debito pubblico è solvibile e non è esposto a rischi di ridenominazione, salvo che non sia oggetto di un forte attacco speculativo mosso da istanze di un possibile guadagno o da politiche a noi contrarie che violano i fondamenti dell’Unione europea”.

Secondo: “l Mes interviene solo come prestatore di ultima istanza, ponendo fine alla disputa sulla non indispensabilità della funzione, tesi che prevalse all’atto della nascita dell’Unione monetaria europea. Ben venga quindi lo strumento. Il problema è però se esso opererà come tale. Nel testo del Trattato la parola “condizionalità” è quella più ripetuta rispetto a tutte le altre ed è questo il nodo dell’incompletezza”.

Terzo: “Il Mes non ha questa possibilità (illimitatezza di risorse come lender of last resort, ndr) perché il suo capitale sarà di 705 miliardi di euro (l’Italia contribuirà per il 17,8%, pari a 125 miliardi, di cui 8 da versare subito) e opererà sotto incisive condizionalità. Poiché però può raccogliere fondi sul mercato, la sua inadeguatezza a svolgere la funzione di prestatore di ultima istanza può essere colmata”.

Quarto punto sottolineato da Paolo Savona: “Per garantire che l’onere non ricada sui Paesi membri del Mes, lo Stato Membro che beneficia dell’intervento deve concedere sui prestiti ottenuti una garanzia di rimborso privilegiato rispetto agli altri debiti, come già accade nelle emissioni in dollari, che hanno uno spread decisamente inferiore a quelli denominati in euro. Un meccanismo siffatto sostituirebbe la necessità di definire, come proposto nell’Annesso III del Trattato costitutivo del Mes, criteri rigidi di ammissibilità degli Stati membri a ricevere assistenza precauzionale, che comporta la sostituzione di un potere di scelta politica con regole predeterminate, rendendo rigido e quindi inefficace l’esercizio della funzione di prestatore di ultima istanza contro la speculazione; esso contribuirebbe anche a rafforzare l’azione di controllo della Ue sulla finanza pubblica dei Paesi membri che fanno ricorso al Fondo”

ECCO DI SEGUITO ALCUNI ESTRATTI DELLA LETTERA DI PAOLO SAVONA AL SOLE 24 ORE

Resto dell’avviso che l’Italia non avrà necessità di ricorrere al Fondo perché il suo debito pubblico è solvibile e non è esposto a rischi di ridenominazione, salvo che non sia oggetto di un forte attacco speculativo mosso da istanze di un possibile guadagno o da politiche a noi contrarie che violano i fondamenti dell’Unione europea.

È da qui che si deve partire per un giudizio sull’utilità del nuovo strumento. Ai massimi livelli politici nazionali e continentali si sente ripetere che la costruzione europea è incompleta, ma se si esce da un’incompletezza per entrare in un’altra, il problema resta irrisolto. Si hanno motivi per ritenere che il Mes si fermi a metà di una giusta strada.

Conviene partire dagli scopi del Trattato. All’art. 3, punto 1, è detto che il Mes si prefigge di disporre di fondi per dare stabilità ai Paesi membri che sperimentano o sono minacciati da severi problemi finanziari, che possono inficiare la stabilità finanziaria dell’intera euroarea o di uno Stato membro.

In altre parti è detto che il Mes interviene solo come prestatore di ultima istanza, ponendo fine alla disputa sulla non indispensabilità della funzione, tesi che prevalse all’atto della nascita dell’Unione monetaria europea. Ben venga quindi lo strumento. Il problema è però se esso opererà come tale. Nel testo del Trattato la parola “condizionalità” è quella più ripetuta rispetto a tutte le altre ed è questo il nodo dell’incompletezza.

Nel corso del secolo XIX Henry Thornton e Walter Bagehot hanno elaborato i contenuti della funzione di lender of last resort per una buona conduzione della politica monetaria e per la stabilità del mercato finanziario, evidenziando che la dotazione debba essere illimitata, per scoraggiare attacchi speculativi; e tempestiva, per rendere efficace l’intervento. Gli istituti che emettono moneta, soprattutto banche centrali, sono gli unici che hanno la possibilità di soddisfare queste due caratteristiche.

Il Mes non ha questa possibilità perché il suo capitale sarà di 705 miliardi di euro (l’Italia contribuirà per il 17,8%, pari a 125 miliardi, di cui 8 da versare subito) e opererà sotto incisive condizionalità. Poiché però può raccogliere fondi sul mercato, la sua inadeguatezza a svolgere la funzione di prestatore di ultima istanza può essere colmata.

Da ministro per gli Affari europei ho proposto che al Mes venisse attribuito il potere di risolvere il problema dell’assenza di uno European safe asset, per fermare in Europa il risparmio che si andava spostando sui titoli americani a seguito dei maggiori tassi pagati, tra gli altri, sugli American safe asset, ma soprattutto per agganciare i ricavati delle emissioni di questo strumento per avviare a soluzione gli eccessi di debito pubblico rispetto ai parametri fiscali di Maastricht. Nel mio primo incontro con il mercato da presidente della Consob tenutosi il 14 giugno scorso ho ribadito questa proposta per dare stabilità al mercato finanziario in vista della tutela del risparmio e del suo incanalamento verso gli investimenti reali.

Nell’audizione resa al Parlamento europeo in occasione della sua nomina, il presidente designato della Bce, Christine Lagarde, alla domanda n. 32 su quali fossero le sue idee sugli European safe asset, ha risposto che essi sono vitali per il buon funzionamento del mercato finanziario e l’efficienza dell’intermediazione bancaria. Aggiungo che lo strumento ridarebbe fiducia al risparmio oggi penalizzato dai tassi di rendimento negativi o positivi se legati ai rischi di mercato, un problema che la politica monetaria ha difficoltà a trattare.

Se l’emissione di un siffatto titolo, non fosse seguita da un piano serio di riciclo del contante raccolto, esso funzionerebbe come sterilizzatore della base monetaria, ossia opererebbe in direzione deflazionistica. Perciò è necessario stabilirne l’uso prima dell’avvio; la mia proposta è che il Mes diventi lo strumento europeo per affiancare la Commissione nel compito di risolvere gli eccessi di debito pubblico rispetto ai parametri stabiliti a Maastricht, concedendo crediti agli Stati che lo richiedono; ad esempio, per non andare sul mercato con titoli di Stato di nuova emissione e per avviare un piano di riduzione di quelli in circolazione. I benefici per la stabilità del mercato finanziario e bancario, nonché per il bilancio pubblico sarebbero tangibili e contribuirebbero alle riduzioni delle pressioni deflazionistiche.

Per garantire che l’onere non ricada sui Paesi membri del Mes, lo Stato Membro che beneficia dell’intervento deve concedere sui prestiti ottenuti una garanzia di rimborso privilegiato rispetto agli altri debiti, come già accade nelle emissioni in dollari, che hanno uno spread decisamente inferiore a quelli denominati in euro.

Un meccanismo siffatto sostituirebbe la necessità di definire, come proposto nell’Annesso III del Trattato costitutivo del Mes, criteri rigidi di ammissibilità degli Stati membri a ricevere assistenza precauzionale, che comporta la sostituzione di un potere di scelta politica con regole predeterminate, rendendo rigido e quindi inefficace l’esercizio della funzione di prestatore di ultima istanza contro la speculazione; esso contribuirebbe anche a rafforzare l’azione di controllo della Ue sulla finanza pubblica dei Paesi membri che fanno ricorso al Fondo.