Dal boom degli investimenti in difesa dell’anno scorso, continueranno a crescere le multinazionali del comparto: atteso un aumento del 9% dei ricavi nel 2024 e del 12% nel 2025.

È quanto emerge dal report sul Sistema Difesa redatto dall’area studi di Mediobanca pubblicato in occasione dell’evento “The Defense era: capital and innovation in the current geopolitical cycle”. Lo studio ha esaminato i dati finanziari di 40 multinazionali e di 100 aziende italiane che operano nel comparto della sicurezza, oltre a fornire un approfondimento sulle dinamiche più recenti e prospettiche del settore.

Il rapporto rileva che i player statunitensi risultano tre volte più grandi di quelli europei, ma se si guarda alla performance di Borsa allora i gruppi europei si rivelano più performanti (+128,1%) di quelli statunitensi (+59,0%).

Passando al nostro paese, l’Italia, rappresentata da Leonardo e Fincantieri, conta per il 14% del giro d’affari europeo e per il 4% di quello mondiale.

Tutti i dettagli.

IL CONTESTO GEOPOLITICO ACCENDE I RIFLETTORI SULLA DIFESA E SICUREZZA SECONDO MEDIOBANCA

Nel contesto attuale, caratterizzato da un’escalation delle minacce alla sicurezza globale, il settore della Difesa richiede ingenti investimenti per assicurare la protezione e la stabilità delle nazioni, evidenzia Mediobanca.

L’inasprimento delle tensioni geopolitiche innestate dal conflitto in Ucraina e da quello in Medio Oriente ma anche in Sudan e Myanmar, ha determinato infatti una crescente attenzione alle tematiche della sicurezza e un incremento delle spese per la Difesa che hanno raggiunto il massimo storico a livello globale di 2.443 miliardi di dollari nel 2023 (+6,8% sul 2022), pari a 306 dollari a persona.

Questo ha avuto un impatto diretto sia sui bilanci dei principali player del comparto sia sui loro rendimenti in Borsa, evidenziandone la dinamicità, la salute finanziaria e industriale, nonché le ottime prospettive. Il corollario è stato un processo di consolidamento particolarmente effervescente, prosegue il rapporto.

Inoltre, la proprietà pubblica delle imprese della Difesa pone i governi nel ruolo duplice di proprietari e clienti, complicando ulteriormente le decisioni di spesa da sostenere. La percezione delle minacce esterne e la domanda di sicurezza giocano quindi un ruolo cruciale nel determinare il livello di spesa per la Difesa, influenzando le decisioni politiche e strategiche degli Stati, puntualizza Mediobanca.

GIRO D’AFFARI DELL’INDUSTRIA MONDIALE DELLA DIFESA PARI A 615 MILIARDI DI EURO

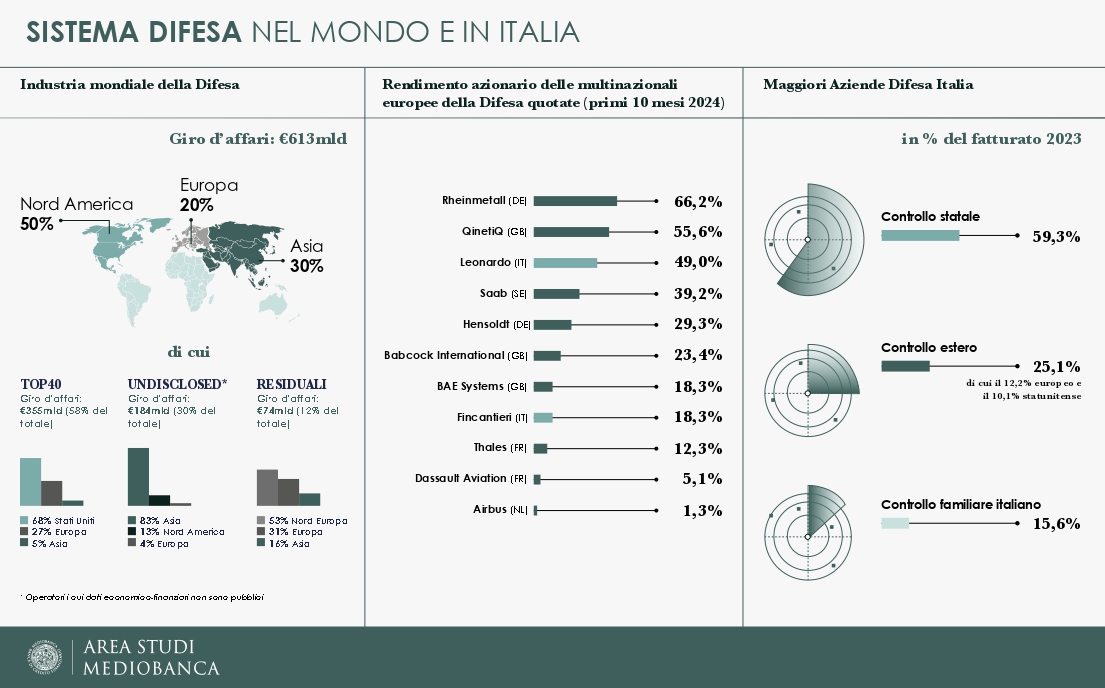

Dopodiché, il rapporto analizza il fatturato dell’industria mondiale della Difesa: considerando a livello globale tutte le società con ricavi individuali rivenienti dalla sicurezza superiori al mezzo miliardo di euro, il giro d’affari sfiora i 615 miliardi di euro nel 2023 (+9,8% sul 2022).

Escludendo gli operatori per i quali non si ha visibilità di dati economico-finanziari (in massima parte i big asiatici) e quelli di minore dimensione, l’analisi dell’industria mondiale della Difesa si concentra sulle 40 principali multinazionali (TOP40) che rappresentano quasi il 60% del giro d’affari complessivo, con ricavi generati dal core business Difesa per 355 miliardi di euro nel 2023 (+6,9% sul 2022 e +18,6% sul 2019).

I GRUPPI AMERICANI IN TESTA AGLI EUROPEI

Pertanto, scorrendo la TOP40 multinazionali della Difesa Delle 40 multinazionali con fatturato individuale superiore a un miliardo di euro nel comparto Difesa nel 2023, 17 hanno sede in Europa (quattro nel Regno Unito, quattro in Francia, due in Germania, Italia e Paesi Bassi, una ciascuna in Polonia, Spagna e Svezia), 16 negli Stati Uniti e sette in Medio Oriente e Asia (due in Corea del Sud e India, una ciascuna in Israele, Turchia e Taiwan). Lo scenario è da tempo dominato dai gruppi statunitensi, con una quota del 68% dei ricavi aggregati nel 2023, seguiti dai player europei con il 27% e da quelli asiatici con il 5%, evidenzia il rapporto Mediobanca.

Allo stesso tempo, il mercato è concentrato: le prime dieci multinazionali rappresentano oltre due terzi dei ricavi aggregati. Il grado di concentrazione è maggiore nel panel statunitense (i primi 10 operatori cubano il 92% del totale) rispetto a quello europeo (86%).

TOP5 A STELLE E STRISCE CON LOCKHEED MARTIN, RTX, BOEING, NORTHROPP GRUMMAN E GENERAL DYNAMICS

Le prime cinque posizioni sono detenute esclusivamente da gruppi a stelle e strisce che da soli concentrano oltre la metà del giro d’affari generato dal core business Difesa: Lockheed Martin (€55,0mld nel 2023), RTX (€36,8mld), Boeing (€31,0mld), Northrop Grumman (€30,6mld) e General Dynamics (€26,8mld).

LEONARDO NONO IN CLASSIFICA MONDIALE E TERZO IN EUROPA

Se guardiamo alla posizione dei campioni della difesa tricolori, troviamo Leonardo (€11,5mld) al nono posto e Fincantieri (€2,0mld) in 31esima posizione. I player europei appaiono di un certo rilievo, ma sono ancora lontani dai colossi statunitensi: la loro dimensione media è pari a poco più di un terzo di quella dei gruppi oltre oceano.

Passando invece alla classifica europea, svetta al primo posto la britannica Bae Systems (€25,8mld), seguita da Airbus (€11,8mld), Leonardo (€11,5mld), Thales (€10,1mld) e Rheinmetall (€5,1mld); Fincantieri (€ 2,0mld) è 13esima.

Secondo Mediobanca, “rendere più competitive le imprese del Vecchio Continente comporta un consolidamento industriale e una visione sovranazionale di appartenenza a un “tutto” europeo, particolarmente importante per l’ecosistema della sicurezza”.

IL DEFICIT STRUTTURALE DELL’INDUSTRIA DELLA DIFESA UE DAL RAPPORTO MEDIOBANCA

Anche per gli esperti di Mediobanca, l’industria della Difesa europea soffre di un deficit strutturale su due fronti: minore focalizzazione sull’innovazione e minori investimenti rispetto agli Stati Uniti (circa un terzo), oltre a essere ancora frammentata, il che ne limita la portata e l’efficienza, aumenta i costi e ostacola l’interoperabilità, con il baricentro decisionale che rimane in mano ai singoli Stati membri.

Proprio oggi, in un’intervista al Financial Times, il numero uno di Fincantieri, Pierroberto Folgiero ha ribadito che “Dobbiamo deframmentare l’industria della difesa europea. Ci sono troppe piattaforme,” ha dichiarato, spiegando come questa frammentazione generi inefficienze, costi elevati e ostacoli all’interoperabilità tra i Paesi membri. Secondo Folgiero, il settore della difesa è in forte crescita, ma per consolidarlo è indispensabile una visione strategica condivisa. “Il business della difesa sta crescendo, con un focus sempre maggiore sui campioni nazionali.”

Pertanto, per far fronte alla competitività globale e garantire la sicurezza a livello europeo, sono necessari una maggiore integrazione fra le industrie del settore e la costituzione di poli su importanti programmi sovranazionali. La Difesa è un settore altamente tecnologico caratterizzato da innovazioni dirompenti che comportano massicci investimenti in ricerca. Le spese dell’Unione Europea in R&S per la Difesa ammontano a meno di un decimo di quelle statunitensi: 10,7 miliardi di euro versus 130 miliardi, mette in luce Mediobanca.

LOCKHEED MARTIN GUARDA A PARTNERSHIP LEONARDO E FINCANTIERI

Intanto però dagli Usa c’è attenzione per i campioni della difesa nazionali.

“Con Leonardo ci sono grandi interessi nell’aumentare la collaborazione nel settore Spazio” ha affermato Emanuele Serafini, vice president Western Europe Lockheed Martin, intervenendo alla conferenza organizzata da Mediobanca sul settore della Difesa. “Il primo partner strategico in Italia per il gruppo americano è Leonardo – ha detto Serafini – e il secondo è Fincantieri con cui è attiva una collaborazione decennale negli Stati Uniti”. “Lockheed Martin – ha sottolineato Serafini – ‘è pronta a investire e aumentare le partnership”.

LE PERFORMANCE IN BORSA DEI BIG DELLA DIFESA DAL REPORT MEDIOBANCA

Tornando ai risultati del rapporto di Mediobanca, per quanto riguarda invece i rendimenti azionari dei big della difesa, la capitalizzazione aggregata delle multinazionali del comparto si attesta a 1.000,9 miliardi di euro a fine ottobre 2024, pari allo 0,9% del valore complessivo delle Borse mondiali. Le prime posizioni sono occupate da quattro player con valori superiori ai 100 miliardi di euro: RTX (€148,3mld), Lockheed Martin (€119,2mld), Airbus (€111,0mld) e Boeing (€102,8mld).

La Borsa e gli investitori dimostrano di apprezzare il valore della sicurezza: da inizio 2022 a fine ottobre 2024, anni di escalation delle tensioni geopolitiche globali, il rendimento azionario dell’industria della Difesa è pari al +72,2%, oltre il triplo del +20,1% segnato dall’indice azionario mondiale, con i player europei più performanti di quelli statunitensi: +128,1% versus +59,0%.

RHEINMENTALL, QUINETIQ E LEONARDO SUL PODIO DEI RENDIMENTI NEL VECCHIO CONTINENTE

Nei primi dieci mesi 2024, il podio del Vecchio Continente in base ai rendimenti di Borsa vede primeggiare Rheinmetall (+66,2%), davanti alla britannica QinetiQ (+55,6%) e a Leonardo (+49,0%), con Fincantieri in ottava posizione (+18,3%). A novembre 2024, l’assetto proprietario delle TOP40 vede l’88,8% riconducibile al flottante (66,4% investitori istituzionali e 22,4% azionariato disperso); la restante parte si ripartisce tra shareholders pubblici (6,9%) e azionisti privati (4,3%).

FOCUS AZIENDE ITALIANE

Infine, il rapporto Mediobanca analizza il comparto italiano guidato dai due big player Leonardo e Fincantieri (attivi anche in altri settori), entrambi a controllo statale, che agiscono come prime contractors nei segmenti più rilevanti del mercato, in termini di volume d’affari e di contenuti tecnologici. In seconda fascia si collocano società di dimensioni più contenute specializzate spesso su singoli apparati o sottosistemi. Una terza fascia di aziende è costituita da una galassia di piccole e medie imprese, eccellenze da tutelare e sviluppare.

Le 100 Maggiori Aziende italiane della Difesa (TOP100), ognuna con fatturato maggiore di 19 milioni di euro e con una forza lavoro superiore alle 50 unità nel 2023, sono tipicamente dual use, ovvero venditrici di prodotti e servizi sia nel mercato civile che in quello della sicurezza. Per questa ragione, il loro fatturato aggregato, pari a 40,7 miliardi di euro nel 2023, non è attribuibile interamente alla Difesa, ma solo in una sua porzione, stimabile nel 49% del totale e pari a circa 20 miliardi (+6,6% sul 2022 e +14,7% sul 2021). Anche per la forza lavoro, che ammonta complessivamente a oltre181mila persone nel 2023, la quota riferita alla sola Difesa e basata in Italia si stima si attesti a oltre 54mila unità. Il valore aggiunto attribuibile all’industria della Difesa è pari a circa lo 0,3% del Pil italiano nel 2023. Sui 40,7 miliardi di euro di ricavi aggregati spiccano il comparto dell’aerospace/automotive, che determina il 49,0% del giro d’affari complessivo, e la cantieristica navale (23,3%). Insieme a Leonardo e Fincantieri, le aziende che superano il miliardo di euro di ricavi sono solo otto che concentrano tre-quarti del fatturato aggregato. Di primaria importanza è il contributo delle società a controllo statale italiano che si attesta al 59,3% dei ricavi aggregati.

LA PRESENZA DI GRUPPI STRANIERI NELLA DIFESA ITALIANA

Rilevante la presenza di gruppi stranieri nella Difesa italiana: 36 delle 100 aziende hanno una proprietà estera che controlla il 25,1% del fatturato aggregato (di cui il 12,2% europeo e il 10,1% statunitense). Le aziende a controllo familiare italiano contano per il 15,6% del totale, sebbene siano più numerose (56) delle estere e quindi dimensionalmente più piccole. La filiera della Difesa vanta una lusinghiera quota di esportazioni, pari al 68,2% nel 2023 che, però, escludendo i due big player a forte vocazione internazionale scenderebbe al 49,4%.

I principali mercati di sbocco delle TOP100 sono l’Europa che accoglie oltre la metà delle vendite (61%), le Americhe sostenute in massima parte dagli Stati Uniti (29%) e gli altri continenti (10%). Nel 2023 le spese in ricerca e sviluppo si attestano mediamente al 6% dei ricavi. La redditività segna una dinamica crescente, con l’ebit margin in salita dal 5,7% del 2021 al 6,2% del 2023. Le medie imprese familiari italiane performano meglio di tutte le altre, sostenute dalla propria struttura più snella e flessibile (12,2%).

I PROFITTI RECORD DELLO SCORSO ANNO

Gli utili netti cumulati delle TOP100 nel triennio 2021-2023 sono stati pari a 4,5 miliardi di euro; nel 2023 sono stati registrati profitti record per 1,6 miliardi (+11,2% sul 2021), con utili medi netti per azienda di 43mila euro al giorno. Secondo il rapporto, le aziende hanno messo in atto una buona campagna di investimenti che nel 2023 sono aumentati del 46,5% sul 2021 e si sono intensificati, salendo dal 3,1% del fatturato nel 2021 al 3,9% nel 2023. Come per la redditività, le medie imprese familiari italiane si distinguono per la crescita più incisiva degli investimenti (+71,9% nel 2021-2023) e per la più elevata intensità (5,2% nel 2023).

Sul fronte patrimoniale, le TOP100 rafforzano la propria struttura finanziaria (debiti finanziari sul capitale netto al 61,3% nel 2023 dal 70,2% del 2021), con incremento dei mezzi propri (+20,2%) oltre quattro volte più intenso rispetto a quello dell’indebitamento (+4,9%). La liquidità cala a livello aggregato dal 47,2% dei debiti finanziari nel 2021 al 42,7% nel 2023, conclude Mediobanca.