TRAFFICO AEREO DOPO LA LIBERALIZZAZIONE

La crisi ormai ultraventennale di Alitalia non è “un rebus avvolto in un mistero all’interno di un enigma” come potrebbe sostenere qualche appassionato di Winston Churchill, ma la conseguenza della liberalizzazione europea del trasporto aereo – che in un paese come il nostro, caratterizzato da un vettore tradizionale debole, mal gestito e impossibilitato a crescere, ha permesso un livello di concorrenza che non trova riscontro in nessun altro paese di grandi dimensioni.

La liberalizzazione comunitaria è stata completata nel 1997 con l’apertura anche delle rotte nazionali di ogni stato a vettori di altri paesi dell’Unione. Ha interessato nel complesso due segmenti di mercato, quello infra-comunitario, aperto per primo e in modo più ampio alla concorrenza, e poi quello domestico. Non ha invece toccato i collegamenti extra-Unione, dei quali i più rilevanti sono gli intercontinentali di lungo raggio, regolati da accordi tra gli stati, salvo eccezioni di rilievo come il regime open sky verso il Nord America.

Per osservare nel modo migliore possibile gli effetti della liberalizzazione, conviene pertanto fare riferimento alla crescita dei traffici nel segmento infra-Ue, escludendo sia l’extra-Ue, perché non interessato dalle riforme liberalizzatrici, sia il segmento domestico, nel quale in molti paesi alla concorrenza tra vettori aerei si è affiancata quella modale con l’alta velocità ferroviaria e, nella sola Italia, anche quella tra treni di compagnie differenti.

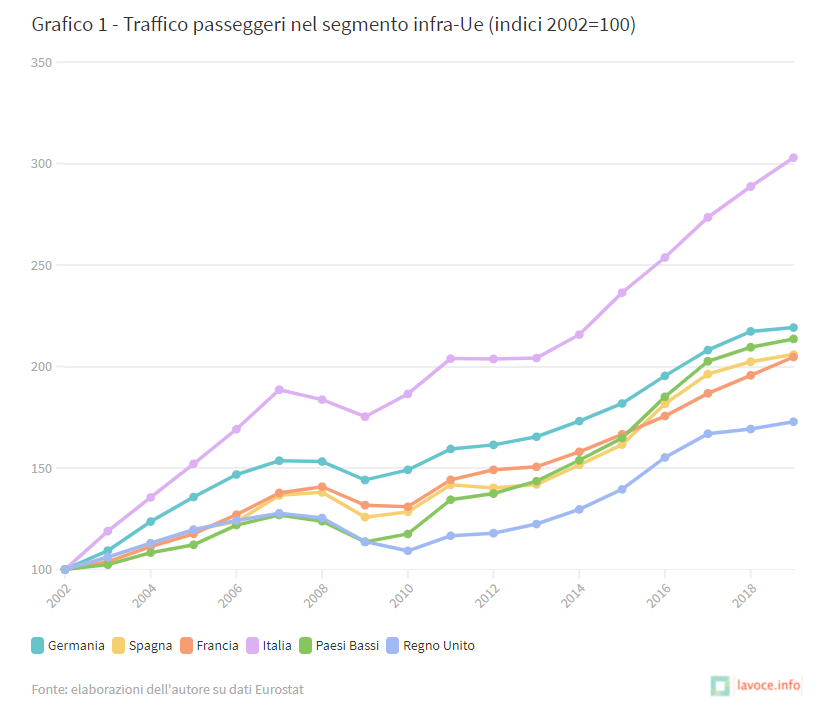

Il grafico 1 riporta i dati del segmento infra-Ue dal 2002, primo anno per il quale Eurostat li fornisce per un numero elevato di paesi. Dal 2002 al 2019 il mercato italiano è triplicato, mentre negli altri maggiori paesi continentali è poco più che raddoppiato. Fa eccezione il Regno Unito, ma bisogna ricordare che Londra ha anticipato la liberalizzazione europea, attraverso accordi bilaterali con vari paesi.

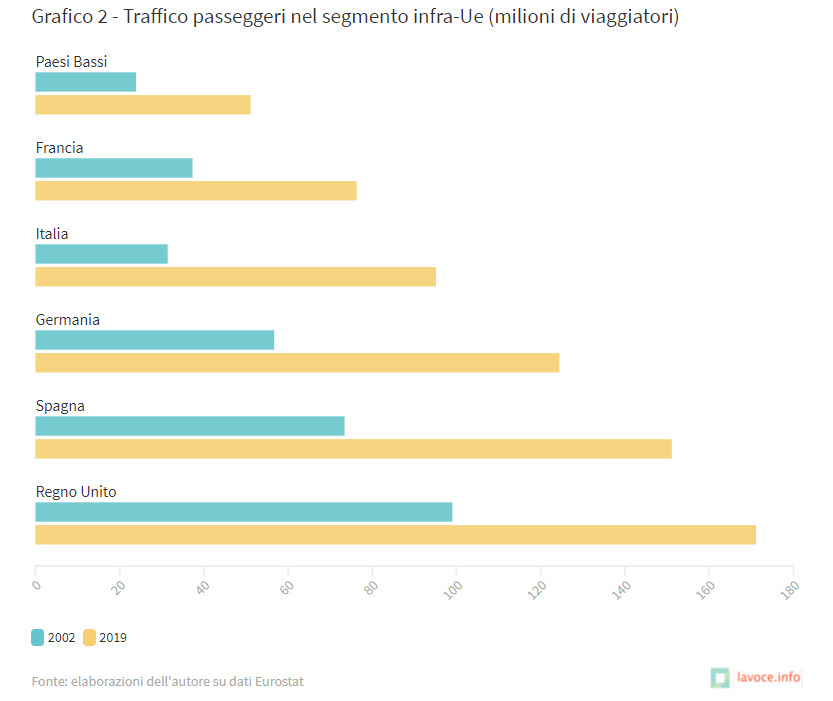

Se si esaminano anche i valori assoluti, illustrati nel grafico 2, si vede come la più elevata crescita del nostro paese ci abbia permesso di superare il mercato francese, pur restando a grande distanza dai due maggiori paesi generatori di turismo outgoing, il Regno Unito e la Germania, e dalla principale destinazione turistica europea che è la Spagna.

PERCHE’ IL MERCATO ITALIANO E’ CRESCIUTO DI PIU’

Il mercato italiano è cresciuto di più degli altri per tre fattori concomitanti:

1) la debolezza del vettore di bandiera, impossibilitato a crescere dapprima per vincoli europei, stabiliti in cambio del via libera a ricapitalizzazioni di stato, e in seguito per la scarsa propensione all’investimento dei gestori privati che si sono succeduti;

2) la frammentazione dei gestori aeroportuali, che ha creato terreno fertile per l’erogazione, in concorrenza tra loro, di incentivi a pochi vettori low cost affinché vi si installassero e crescessero;

3) la penetrazione più consistente e rapida dei vettori low cost, favorita dalle due condizioni precedenti.

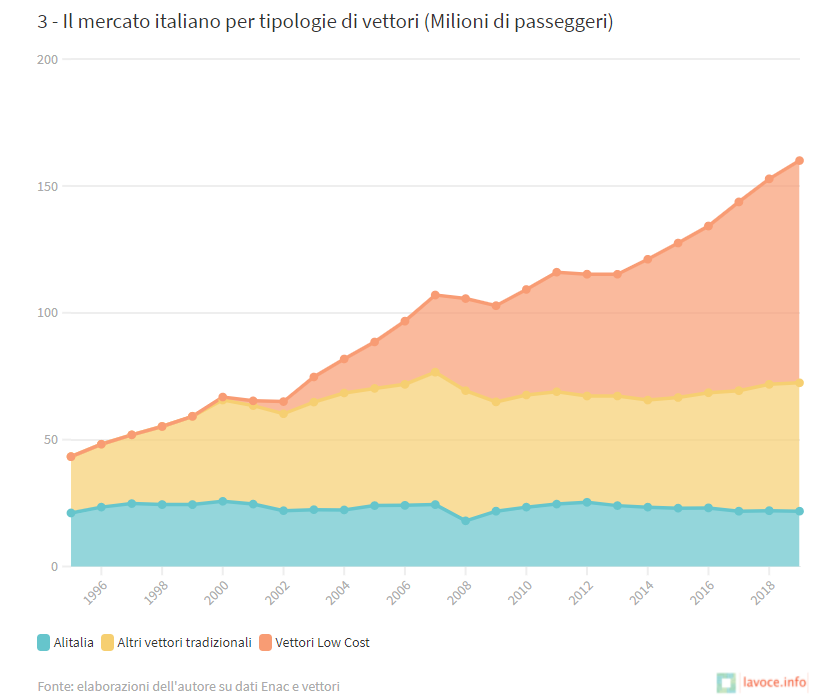

Se spostiamo l’attenzione all’intero mercato del trasporto aereo vediamo nel grafico 3 come la crescita sia stata realizzata quasi integralmente dai vettori low cost. Al momento della liberalizzazione non erano presenti in Italia, mentre nel 2019 hanno trasportato 88 dei 160 milioni di passeggeri totali, con una quota di mercato del 55 per cento. Alitalia è invece rimasta ferma. Trasportava 21 milioni di passeggeri a metà anni Novanta, quando il mercato non raggiungeva i 45 milioni, e ne ha trasportati 22 milioni nel 2019, quando il mercato ha raggiunto i 160 milioni.

In un mercato italiano del trasporto aereo quasi quadruplicato in un quarto di secolo, la quota di un’Alitalia stazionaria si è inevitabilmente ridotta di quasi tre quarti, passando da poco meno del 50 al 13,6 per cento dell’anno pre-pandemia. Per tenere il passo del mercato, la compagnia avrebbe invece dovuto moltiplicare per quattro la sua capacità e per tre la sua flotta, considerando che gli aerei di oggi sono più grandi di quelli di allora. Nel 2019 avrebbe dovuto pertanto volare con circa 450 aerei rispetto ai 115 circa utilizzati. Non essendo riuscita a crescere, ha perso progressivamente il suo potere di mercato a favore dei vettori low cost e dei suoi fornitori (di aeromobili e di servizi) e negli ultimi anni si è ritrovata con gli yields, i proventi unitari, abbattuti dalla concorrenza e con i costi decisi in gran parte dai suoi fornitori.

VANTAGGI PER I CONSUMATORI

La grande crescita della concorrenza low cost e la debolezza del vettore di bandiera è andata a vantaggio dei consumatori – italiani e stranieri – che volano sui cieli nazionali, i quali hanno potuto viaggiare pagando prezzi più bassi e risparmiando cifre consistenti rispetto a mercati contigui dove l’operatore storico ha ancora un ruolo dominante.

È molto difficile fare una stima del risparmio, unitario e totale, reso possibile dalla maggiore concorrenza nel nostro mercato. Per ricavare almeno un ordine di grandezza, un metodo è quello di confrontare gli yields di Alitalia – ovvero gli introiti per passeggero chilometro – con quelli di un operatore tuttora dominante nel suo mercato, imputando la differenza al differente potere di mercato dei due operatori.

Gli yields sono un buon indicatore delle tariffe medie praticate e, a parità di altre condizioni, dovrebbero essere più bassi nei vettori con più traffico di lungo raggio perché i costi al chilometro sono decrescenti all’aumentare della distanza volata. È il caso di Lufthansa rispetto ad Alitalia, ma i dati effettivi sono di segno opposto a quelli attesi. Nel 2018, ultimo anno per cui si può effettuare la stima, Alitalia ha avuto proventi per passeggero chilometro pari a 7,4 centesimi, mentre il gruppo Lufthansa ha avuto per il raggruppamento dei vettori network controllati proventi pari a 9 centesimi. La differenza di 1,6 centesimi moltiplicata per la lunghezza del volo medio del passeggero Alitalia dà luogo a un risparmio rispetto ai prezzi medi del gruppo Lufthansa di 25,6 euro per passeggero che, moltiplicati per i 21,5 milioni di trasportati, porta a un risparmio complessivo, e a corrispondenti minori ricavi per Alitalia, di 550 milioni.

Se Alitalia avesse potuto praticare gli stessi prezzi consentiti a Lufthansa dalle differenti condizioni competitive del mercato tedesco, nel 2018 avrebbe ottenuto dai suoi passeggeri 550 milioni di ricavi in più, che le avrebbero permesso un Ebit positivo per 210 milioni anziché uno negativo per 340 e un risultato finale di bilancio anch’esso di segno positivo. Per contro, nello stesso anno se Lufthansa avesse dovuto volare coi prezzi di Alitalia avrebbe conseguito minori ricavi per 3,9 miliardi, che avrebbero portato il suo Ebit a -1,4 miliardi rispetto a +2,5 miliardi effettivi.

I benefici delle basse tariffe per chi vola sui cieli italiani non si limitano tuttavia ai viaggiatori di Alitalia, ma si estendono a tutti quelli dei segmenti liberalizzati, inclusi i paesi europei al di fuori dell’Unione o quelli mediterranei verso i quali i low cost volano. Nel 2018 hanno complessivamente riguardato poco meno di 142 milioni di passeggeri e, se il risparmio unitario prima stimato si potesse estendere a tutti nella medesima misura, saremmo di fronte a effetti benefici della maggior concorrenza sui cieli italiani per 3,6 miliardi totali all’anno, un valore pari a circa sette volte le perdite del vettore nazionale.

In conclusione, si può dire che le condizioni concorrenziali del nostro mercato hanno prodotto, a beneficio dei viaggiatori, effetti consistenti di cui non si ha equivalente nei paesi caratterizzati da operatore nazionale con rilevante potere di mercato. Tali condizioni non sono tuttavia sostenibili, in quanto non è sostenibile da un punto di vista finanziario il vettore di bandiera e se esso uscisse dal mercato la concorrenza sarebbe destinata a ridursi e i prezzi a salire. A quel punto, i passeggeri del lungo raggio diretto da e per l’Italia sarebbero trasportati – via i loro hub – dagli altri grandi vettori europei, subendone anch’essi il potere di mercato.

Articolo pubblicato su LaVoce.info, qui la versione integrale.