Nexi si scalda per il debutto in Borsa e per aumentare il capitale sociale. Obiettivi? Crescere nel business e ridurre il debito.

La società di gestione dei pagamenti – ex CartaSì – ha presentato domanda di ammissione alla quotazione sul Mercato Telematico Azionario e, spiega una nota, prevede di avviare la vendita delle sue azioni “nel corso del mese di aprile”.

Quella di Nexi si preannuncia come la più grande Ipo del 2019 in Italia.

COME SARÀ IL FLOTTANTE DI NEXI

In particolare, è previsto che il flottante richiesto ai fini della quotazione sia realizzato attraverso un collocamento privato riservato ad investitori qualificati in Italia e investitori istituzionali all’estero.

ECCO LE AZIONI CHE SARANNO EMESSE

L’Offerta comprenderà: azioni di nuova emissione (per un controvalore complessivo atteso tra 600 milioni e 700 milioni di euro) derivanti da un aumento di capitale con esclusione del diritto di opzione, e azioni esistenti.

TUTTI I DETTAGLI SULLA STRUTTURA DELL’OFFERTA NEXI

La struttura finale dell’Offerta sarà determinata in prossimità dell’avvio dell’Offerta medesima. Nel contesto dell’Offerta è inoltre prevista la concessione di un’opzione greenshoe.

GLI OBIETTIVI DELL’AUMENTO DI CAPITALE

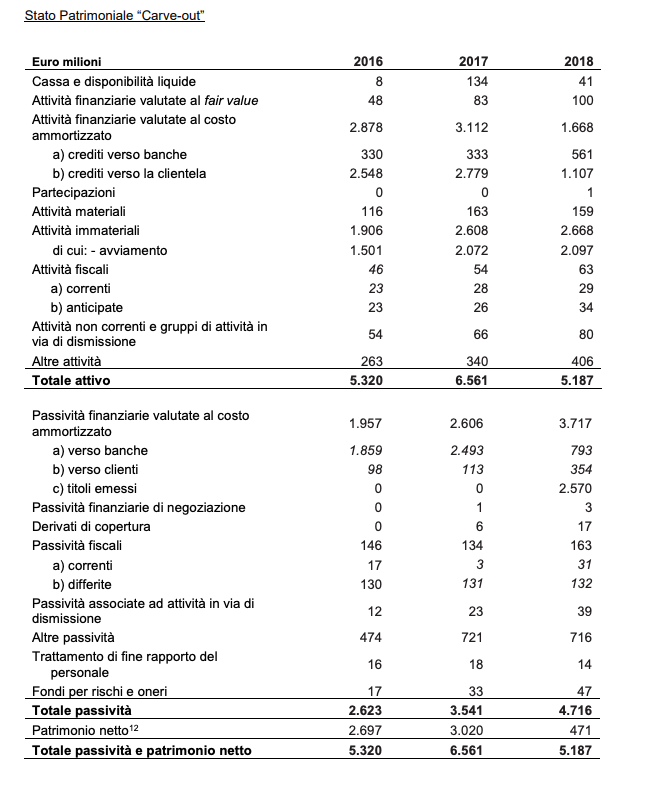

I proventi dell’aumento di capitale saranno utilizzati “principalmente per ridurre l’indebitamento finanziario”, con l’obiettivo di raggiungere un rapporto tra indebitamento finanziario netto e ebitda normalizzato “compreso tra 3 e 3,5 volte” a fine 2019, si legge nel comunicato odierno della società.

OBIETTIVO: RIDURRE IL DEBITO

Nexi “sta inoltre perfezionando un nuovo contratto di finanziamento, condizionato al completamento dell’offerta”, “al fine di rifinanziare a migliori condizioni parte dell’indebitamento” che avrà dopo l’ipo.

CHI SONO LE BANCHE CHE AIUTERANNO NEXI

BofA Merrill Lynch, Banca Imi, Credit Suisse, Goldman Sachs e Mediobanca agiranno in qualità di joint global coordinator e joint bookrunner, mentre Banca Akros, Barclays, Citigroup, Hsbc, Mps Capital Services, Ubi Banca, Ubs e UniCredit in qualità di joint bookrunner. Sponsor della quotazione sono Banca Imi e Banca Akros mentre Evercore è l’advisor finanziario di Nexi.

Nell’ambito del contratto di finanziamento, Banco Bpm agisce in qualità di Ipo Credit Facilities Coordinator, mentre UBI in qualità di Ipo rating advisor.

Un buon affare, dunque, anche per le banche: alcune di quelle menzionate sono anche nel capitale di Sia. Da qui l’osservazioni di alcuni addetti ai lavori: le banche preferisco due Ipo (quella di Sia e quella di Nexi), invece di una fusione delle due società auspicata da Cassa depositi e prestiti e Poste Italiane (qui l’approfondimento di Start Magazine)

DOSSIER DIVIDENDI

“Dopo la quotazione, Nexi prevede di realizzare progressivamente nel medio-lungo periodo una misurata politica dei dividendi con un dividend pay-out ratio target compreso tra il 20% e il 30% degli utili distribuibili”, precisa in una nota la società in cui si sottolinea inoltre che Nexi non prevede la corresponsione di un dividendo a valere sui risultati dell’esercizio che chiuderà al 31 dicembre 2019.

LA PRECISAZIONE DI NEXI

In considerazione della natura di holding, la capacità di Nexi di distribuire dividendi dipenderà dalla sua capacita’ di generare utili e riserve distribuibili, la quale a sua volta dipende dalla capacita’ delle proprie controllate di distribuire dividendi. “Per tale motivo, nonostante l’approvazione della suddetta politica dei dividendi – aggiunge ancora Nexi – non può presupporsi la certezza che detti dividendi saranno effettivamente distribuiti, ne’ tantomeno e’ possibile a priori definirne con certezza l’ammontare”.

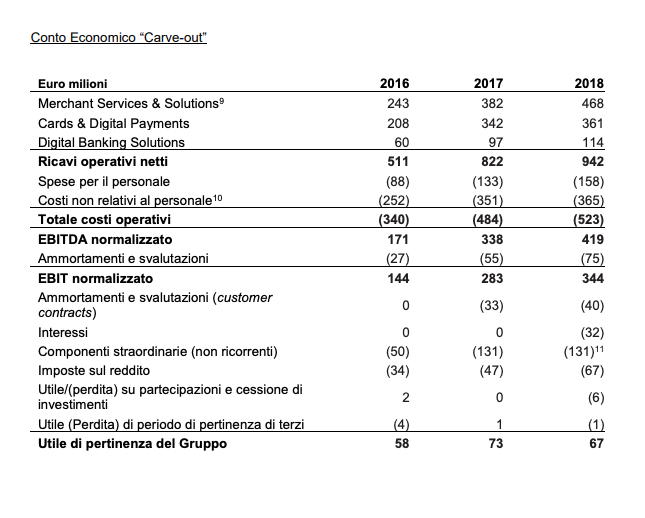

I NUMERI ESSENZIALI DI NEXI

Ecco i principali Dati Previsionali individuati nel Piano:

Ricavi Netti

Crescita nel medio termine dei Ricavi Netti del Gruppo a un tasso annuo composto in un intervallo compreso tra il 5% ed il 7%. Crescita attesa per l’esercizio 2019 in linea con la parte bassa di tale intervallo per via degli effetti una tantum relativi alla cessazione di alcuni contratti.

Ebitda Normalizzato

Crescita nel medio termine dell’Ebitda Normalizzato ad un tasso annuo composto in un intervallo compreso tra il 13% ed il 16%. Ebitda Normalizzato atteso per l’esercizio 2019 di circa 490 milioni, corrispondente ad un tasso di crescita annuo in linea con la parte alta di tale intervallo.

Investimenti

Investimenti di natura ordinaria attesi tra l’8% e il 10% del totale dei Ricavi Netti nel lungo periodo, con investimenti totali (inclusivi sia degli investimenti di natura ordinaria che per progetti di trasformazione) che tenderanno a questo livello nel medio-lungo termine. Investimenti totali (inclusivi sia degli investimenti di natura ordinaria che per progetti di trasformazione) tra il 16% e il 17% dei Ricavi Netti dell’esercizio.

Si segnala infine che Nexi intende continuare a perseguire una politica di riduzione dell’indebitamento. Sulla base dei suddetti obiettivi di crescita organica e finanziari, la società prevede di raggiungere un rapporto tra indebitamento finanziario netto e Ebitda Normalizzato compreso tra 2 e 2,5 volte nel medio-lungo periodo.