Conti, rete e scenari al centro del dibattito su Tim. Ecco fatti, numeri e parole.

TIM STA RAGGIUNGENDO IL SUO OBIETTIVO, DICE LABRIOLA

“Stiamo raggiungendo l’obiettivo principale che era stato definito solo un anno fa quando presentammo il nostro piano di separazione approvato all’unanimità dal CdA allora in carica, raggiungendo a parità di perimetro il target dichiarato di leva finanziaria, con condizioni macro che avevano peggiorato da allora”, ha sottolineato l’ad di Tim Pietro Labriola presentando i conti del terzo trimestre agli analisti.

“Considerando i fattori positivi che finora si sono manifestati come previsto e che accelereranno nel quarto trimestre a livello nazionale, le previsioni per l’intero anno sono confermate. Sarà il secondo anno consecutivo a mantenere ciò che abbiamo promesso, cosa mai accaduta in diversi anni”.

L’OPERAZIONE CON KKR? UNA “PIETRA MILIARE”

“Lo scorso fine settimana il nostro CdA ha preso una decisione che è una ‘pietra miliare'”, ha detto Labriola, riferendosi all’operazione con Kkr sulla rete. “Crediamo che non solo risolverà strutturalmente il problema della leva finanziaria che la società si trascina da più di 20 anni, ma ci permetterà anche di trasformarla in un gruppo sostenibile con un profilo regolamentare più leggero nella Domestic Unit e con la capacità di allocare risorse su business in crescita in Italia e Brasile”.

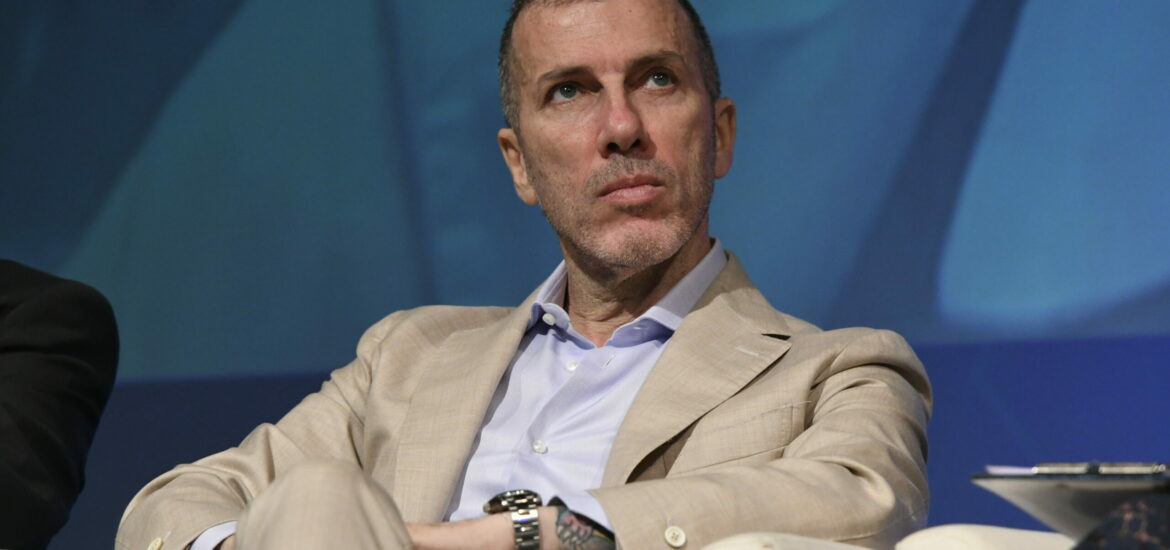

LE PAROLE DI ROSSI AL FINANCIAL TIMES

Non c’è “niente di nebuloso” nella vendita di Netco a Kkr, solo la legge italiana è diversa da quella inglese. Il presidente di Tim Salvatore Rossi lo spiega al Financial Times, che nella Lex Column del quotidiano dello scorso martedì titolava ‘Telecom Italia: buon affare, processo sbagliato’, elogiando la bontà dell’operazione di vendita della rete fissa ma si affermando che “approvare l’operazione senza un voto degli azionisti” è una cattiva idea e “non sarebbe ammissibile nel Regno Unito”.

Il presidente di Tim, Salvatore Rossi, è allora intervenuto con una lettera di risposta pubblicata oggi sul quotidiano finanziario anglosassone per difendere il corretto operato del Consiglio che domenica scorsa ha approvato l’operazione (con 11 voti favorevoli su 14). “Vi ringraziamo per l’apprezzamento espresso nella sostanza dell’operazione – scrive Rissi nella sua replica – ma vogliamo anche sottolineare come la legge italiana assegni al Consiglio di amministrazione la responsabilità esclusiva per qualsiasi decisione che non comporti una modifica dell’oggetto sociale, indipendentemente dalla rilevanza della decisione”.

“Il Codice Civile italiano è stato riformato in tal senso nel 2003 proprio per evitare qualsiasi tentativo da parte del Consiglio di scaricare le proprie responsabilità sulle spalle degli azionisti. Per quanto riguarda nello specifico questa operazione, non c’è dubbio che Tim continuerà, dopo la vendita, a installare e gestire reti di telecomunicazione e a fornire questi servizi”, aggiunge.

“Quindi – conclude il presidente di Tim, con un lungo trascorso alla Banca d’Italia – non c’è nulla di ‘nebuloso’. È la legge del nostro Paese. Come osserva giustamente Lex, si tratta di ‘un buon affare’, che è stato gestito attraverso un processo chiaro in tutte le sue fasi. Grazie al Consiglio, che ha adempiuto correttamente alle proprie responsabilità, per la prima volta in più di due decenni Tim ha ora davanti a sé opzioni strategiche attraenti”.

I RISULTATI DI TIM NEI PRIMI NOVE MESI DEL 2023

Ma come sono andati i conti dei primi nove mesi dell’anno? La sintesi può essere questa: Tim aumenta i ricavi, ma il debito ne frena la redditività. Infatti tra gennaio e settembre il fatturato del gruppo è salito del 3,7% a 11,9 miliardi e il margine operativo lordo del 6,9% a 4,2 miliardi. Merito soprattutto della costante spinta di Tim Brasil che vale circa un quarto del giro d’affari della società (3,2 miliardi), ma contribuisce per oltre un terzo alla sua profittabilità (1,5 miliardi).

È la parte extra core business che delinea un quadro controverso sul piano finanziario. In nove mesi, infatti, Tim ha pagato quasi due miliardi di interessi sul debito, salito al 30 settembre a 26,3 miliardi. Una spesa significativa che ha portato il gruppo a registrare una perdita di 1,1 miliardi, in calo rispetto ai 2,7 miliardi del 2022 ma comunque significativa.

È da questa situazione che nasce anche la decisione presa pochi giorni fa dal consiglio di amministrazione di cedere la rete al fondo Kkr per 22 miliardi, nonostante l’opposizione del primo azionista, Vivendi, che ha preannunciato una guerra legale dai contorni non ancora ben delineati. L’operazione approvata dal board ex Telecom Italia (ma con 3 voti contrari) consentirà a Tim di abbattere il debito di 14 miliardi, di dimezzare l’organico in Italia e di tornare a investire sullo sviluppo dei servizi a privati e imprese, secondo il gruppo presieduto da Rossi e guidato da Labriola. Comunque, ha notato Repubblica, “Tim, anche senza la vendita della sua Netco (+5,8% i ricavi dei nove mesi) a Kkr attesa nell’estate del 2024, ha un margine di liquidità di 8,9 miliardi che copre tutte le scadenze finanziarie fino alla fine del 2025”.

LA TRIMESTRALE

La trimestrale di Tim è stata così sunteggiata da Repubblica: “Tim chiude i primi nove mesi con un fatturato in crescita a 11,93 miliardi(+3,7%), grazie al Brasile (+12,4%) e alla divisione Enterprise (+4,8%), che compensano il calo dei ricavi da servizi (-1,3%) domestici, sia della telefonia fissa (-0,3%) che di quella mobile (-3,5%) e un rosso che si riduce a 1,12 miliardi (dai 2,72 miliardi del 2022)”.

I CONTI DEGLI ANALISTI

Gli analisti fanno i conti sulla plusvalenza che Kkr (37,5%) e Fastweb (4,5%) faranno insieme a Tim su Fibercop, la rete di accesso in fibra e rame che collega gli armadietti in strada alle case di tutti gli italiani, ha scritto Repubblica: “Nell’agosto 2021 il fondo Usa ha investito 1,8 miliardi per il 37,5%, valutando il 100% di Fibercop 4,8 miliardi (e 7,9 compresi i debiti). Nell’offerta appena presentata per tutta la rete da 18,8 miliardi, Fibercop viene valutata 11,41 miliardi: ovvero il 135% in più rispetto a 2 anni fa (e l’84% in più immaginando che il debito sia rimasto costante con quello del 2021). Un bell’affare anche per il fondo di Abu Dhabi, che aveva investito in Fibercop nel 2021 a fianco di Kkr, e ora rileverà il 10% di Netco: la metà della quota opzionata dal Mef (che punta al 20%, ma che a differenza del fondo arabo, avrà anche importanti diritti di governance insieme a F2i (che ha opzionato un altro 10-15% della società della rete)”.

LA SITUAZIONE IN BORSA

Tim è in cauto rialzo in Borsa (+0,12% a 0,25 euro) dove fa tuttavia peggio dell’indice principale di Piazza Affari (Ftse Mib + 0,55%) all’indomani dei conti mentre è in corso la presentazione alla comunità finanziaria dalla quale gli analisti attendono indicazioni sui termini della vendita della rete (Netco) a Kkr con la quale il gruppo italiano conta di tagliare il debito di 14,2 miliardi di euro.

I PARERI DI EQUITA, JPMORGAN E NON SOLO

Per Equita il terzo trimestre è stato migliore delle attese soprattutto a livello di Ebitda e di Arpu fisso e mobile. Secondo Jp Morgan, sia i ricavi nei servizi sia ebitda dei tre mesi hanno battuto le stime, la stessa considerazione che fa Jefferies ricordando che il gruppo ha confermato la guidance. Sulla stessa linea il giudizio di Barclays che come le altre case di investimento attende dettagli sulla vendita di Netco dalla conference call. Oddo segnala che “continua a vedere grandi opportunità dalla cessione di Netco, che dovrebbe creare valore”. Per NewsStreet Tim ha registrato un serie “decente” di risultati nel trimestre ma le spese per interessi sul debito sono in crescita.