“Tre sono gli elementi cruciali che determineranno il prossimo futuro delle banche italiane: le ripercussioni economiche a livello nazionale, gli effetti controversi sui loro profitti e redditività e la capacità di reagire prontamente ad una recessione economica inattesa”.

E’ l’analisi Elisabetta Mercaldo, responsabile dipartimento contrattualistica della Fabi, la federazione dei bancari guidata dal segretario generale Lando Maria Sileoni.

Ad oggi, la considerevole incertezza sulla portata e durata della contrazione del PIL, il grado di insolvenza delle imprese e la crescente disoccupazione, potrebbero avere un peso assai rilevante – in un contesto economico già molto indebolito – per tutto il sistema bancario, scrive Mercaldo della Fabi, il sindacato più rappresentativo nel comparto delle banche.

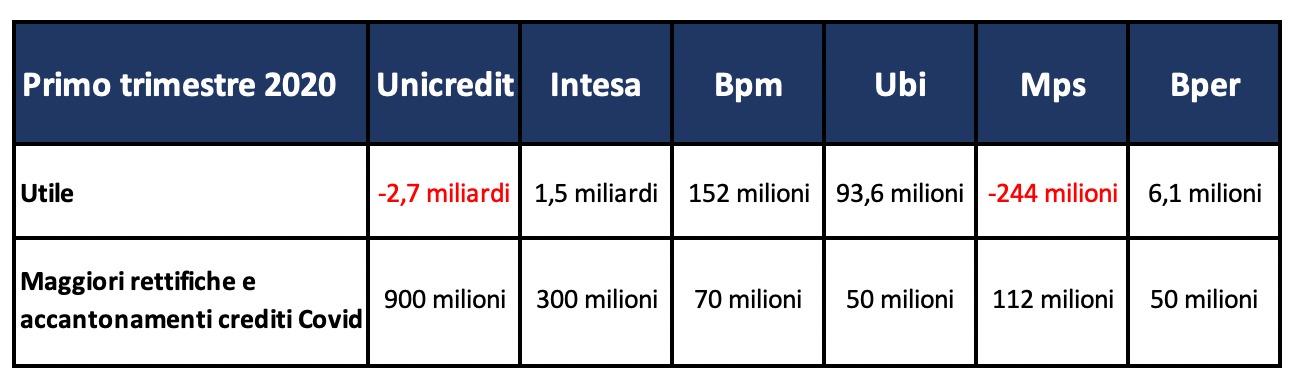

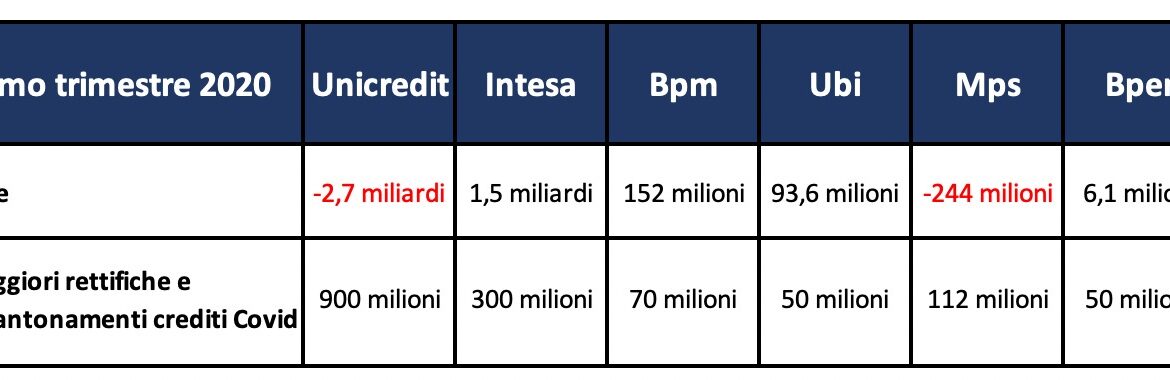

Le banche si sono già mosse sul fronte degli accantonamenti, come si evince dalla tabella in fondo elaborata dalla Fabi.

Infatti in questi giorni le principali banche quotate hanno annunciato di aver messo da parte o programmato accantonamenti per oltre 2,7 miliardi di euro: una cifra che andrà ad erodere specularmente gli utili dell’anno.

LA DECISIONE DI UNICREDIT

A partire è stata Unicredit guidata dall’amministratore delegato Jean-Pierre Mustier che ha varato extra coperture per 900 milioni di euro proprio per proteggersi dagli effetti del Covid-19.

LE MOSSE DI INTESA SANPAOLO

Intesa Sanpaolo capeggiata dall’ad, Carlo Messina, ha contabilizzato coperture supplementari nel trimestre per 300 milioni ma ha già avvertito il mercato di avere a disposizione un buffer complessivo di 1,5 miliardi per i futuri impatti generati dalla pandemia.

I NUMERI DEL SOLE 24 ORE SU INTESA SANPAOLO, UNICREDIT, MPS, BPER, BANCO BPM E NON SOLO

“Più contenuti (in termini assoluti) ma comunque significativi (in termini relativi) anche gli accantonamenti delle altre banche: si va da 50 milioni extra di Bper, dai 70 di Banco Bpm ai 50 di Ubi fino agli 8 del Creval”, ha sottolineato il Sole 24 Ore.

LE PREVISIONI PER INTESA SANPAOLO, UNICREDIT, MPS, BPER, BANCO BPM E NON SOLO

Ma che cosa si devono attendere ora le maggiori banche come Intesa Sanpaolo, Unicredit, Mps, Banco Bpm e Bper? “Nel brevissimo periodo il primo rischio è la contrazione di liquidità, per effetto della possibile riduzione della raccolta e del funding, associato all’incremento generale del profilo di rischiosità della clientela per effetto del black-out dell’economia reale – secondo Mercaldo, responsabile dipartimento contrattualistica della Fabi – Il rischio successivo è la difficoltà di generare profitti e redditività, mantenendo una solidità patrimoniale, a fronte di inattesi accantonamenti e perdite.

I MARGINI DI INTERESSE DI INTESA SANPAOLO, UNICREDIT, MPS, BPER, BANCO BPM E NON SOLO

La pressione sui margini di interesse – secondo quanto emerge dall’analisi della Fabi – “rimarrà elevata a causa di un contesto ancora basso di tassi così come il volume di prestiti sarà inferiore a quello previsto. Se a ciò si aggiungono i minori livelli attesi di commissioni (sia in termini di margini che di volumi) e gli effetti di maggiori e anticipate svalutazioni sui crediti, la profittabilità del settore potrebbe essere messa in seria difficoltà”

CHE COSA SUCCEDERA’ A INTESA SANPAOLO, UNICREDIT, MPS, BPER, BANCO BPM E NON SOLO

Di certo, aggiunge Mercaldo, “ogni piano industriale dovrà fare i conti con le stime di un impatto economico estremamente avverso (contrazione del PIL che oscilla tra l’8% e il 10%), una crescita mai stimata prima del debito pubblico italiano (155,5% del PIL secondo le stime del Fondo Monetario Internazionale) e un aumento del rischio di credito. Il sistema bancario dovrà necessariamente considerare, anche nel brevissimo periodo il prospettarsi di diversi scenari e tutti estremamente avversi”.

LA QUALITA’ DEGLI ASSET SECONDO LA FABI

Anche la qualità degli asset bancari potrebbe essere messa sotto pressione, in considerazione del deterioramento delle condizioni di salute del sistema produttivo italiano e del conseguente rallentamento dei piani di riduzione dei crediti deteriorati, dopo cinque anni consecutivi di decrescita, è scritto nel report della Fabi.

LE MISURE FISCALI E LA BCE

Se è vero che alcune delle misure fiscali – anche recenti – ed economiche varate dal governo, congiuntamente alle decisioni adottate dalla Banca Centrale Europea, potranno mitigare in parte il gravissimo shock finanziario causato dalla pandemia, le banche dovranno puntare sul rafforzamento del proprio ruolo nell’economia reale e sulla fidelizzazione della clientela in un contesto di bisogni e aspettative inattesi.

I RISCHI SECONDO MERCALDO

Il rischio maggiore, per Mercaldo della Fabi, in un contesto di solidità per il sistema ma anche di serie criticità dal punto di vista operativo, è di annullare tutti gli sforzi e i progressi fatti dal settore, a partire dalla crisi del 2008.

LO SCENARIO NEL REPORT FABI

Conclusione del report della Fabi di Sileoni: “È il momento, per tutta l’industria bancaria, di provvedere ad un’autovalutazione o stress test “personalizzato”, non più secondo le regole indicate dalla BCE ma secondo quelle dettate da una crisi globale come quella del COVID-19”.