Week end decisamente denso di sorprese, quello passato. Siamo entrati con l’idea che le autorità si sarebbero dovute prendere cura dell'”affaire Credit Suisse” è la previsione si è dimostrata corretta, ma le modalità hanno riservato robusti colpi di scena.

Alla fine, la messa in sicurezza della banca svizzera può essere considerata una sorta di mezza nazionalizzazione, sotto mentite spoglie. L’istituto viene rilevato da UBS per circa 3 bln CHF in azioni, ma questo avviene con parecchia assistenza dello Stato, che si concretizza con 9 bln di garanzie, contro perdite, 100 bln di linea di liquidità di emergenza, e l’aggiunta della cancellazione di 16.7 bln di debito subordinato, i famosi Additional Tier1, che vengono azzerati.

L’aspetto più sorprendente, e sconcertante, è che per la prima volta viene sovvertita la gerarchia bonds/equity, nel senso che i primi vengono azzerati mentre alla seconda viene riconosciuto un valore, sia pure con un deprezzamento marcato rispetto ai livelli prevalenti venerdì. Il fatto è che la legge svizzera e i prospetti di questi strumenti di capitale lo prevedono, e lasciano un ampissima discrezionalità ai regulator, che la hanno usata eccome. Difficile dire cosa li abbia spinti: forse la necessità di giustificare l’uso di soldi pubblici per un deal che consegna la banca in mani private. Il coinvolgimento risponde quindi a esigenze di “burden sharing”, mentre dare qualche soldo agli azionisti ha avuto la funzione di ammorbidire le resistenze? Non saprei.

LE TRE CONSEGUENZE DELL’AFFARE CREDIT SUISSE

Detto questo, personalmente ritengo che le conseguenze pratiche di questa vicenda possano essere raggruppate sotto tre aspetti distinti:

- Ormai il mercato ha potuto rendersi conto della velocità con cui, nel 2023, si sviluppano le crisi bancarie. Basta che arrivi un evento in grado di erodere la confidence, e la situazione evolve verso il dissesto alla velocità della luce. Certo, Credit Suisse era da tempo in cattive acque, un caso pressoché unico nel panorama europeo. Ma aveva da poco ricapitalizzato, godeva di ratio robusti, ratio che non sono valsi a nulla, una volta che la fiducia è svanita. Sembra sensato attendersi che il mercato prenderà molto seriamente ogni prossimo incidente in cui un istituzione finanziaria incappi. La rapidità del decorso della crisi è un problema.

- L’azzeramento degli AT1. Questo è un evento importante, intanto perché riguarda una percentuale elevata del totale, oltre il 6/7% secondo alcune stime. Oggi i regulator europei e quello UK si sono affrettati a sottolineare che questo in Europa non può avvenire ( link ), perchè non è previsto dalla Bank Resolution & Recovery Directive, che prevede al massimo temporary write down o la conversione in equity, ma solo dopo che questo è stato azzerato e dopo un processo di valutazione.

Tutto ok quindi? Insomma.

Intanto il mercato ha toccato con mano quanto sia facile modificare le leggi per ottenere gli effetti desiderati (vedi anche la non sottoposizione del deal all’assemblea degli azionisti di UBS). Ma soprattutto, anche il trattamento secondo la legge europea o Uk non sarebbe stato così benigno per gli AT1. Le autorità avrebbero potuto scegliere se convertire in equity a valori super svalutati, o azzerare l’equity e con esso gli At1. È un fatto che questi strumenti restano vulnerabili a fortissimi deprezzamenti in caso il capitale scenda sotto i livelli regolamentari, e in questi giorni abbiamo avuto più di una dimostrazione di come questo possa avvenire. Sembra sensato immaginare che l’atteggiamento degli investitori verso questo strumento si farà più cauto: difficile per istituti di standing non elevato emettere a livelli convenienti. In altre parole il mercato del debito subordinato junior (i.e livello di subordinazione più elevato) ha subito un danno che sarà difficile da cancellare. E parecchi investitori istituzionali saranno rimasti parecchio scottati. - l’impatto macroeconomico della vicenda. Sembra evidente che il costo del capitale per le banche e il cost of funding subiranno un danno da queste vicende. Mettiamoci anche la situazione in US dove lo stress sta comunicandosi ad altri istituti, e le regole di ingaggio vengono mantenute opache (vedi la Yellen che ha dichiarato venerdì che i depositi verranno garantiti solo se vi è un rischio sistemico, lasciando intendere che i depositanti delle banchette devono arrangiarsi). Che faranno gli istituti? Inaspriranno le condizioni di credito e diventeranno più risk adverse. Risultato, un aumento del tightening delle condizioni finanziarie, che si aggiunge a quello portato avanti dalle banche centrali.

Incredibile pensare che appena la scorsa settimana l’ECB ha alzato di 50 bps. Osservo che dopo aver visto i tassi salire di 450 bps in 1 anno negli USA e di 350 in 8 mesi in EU, di ulteriore tightening non c’era proprio bisogno. Anche le banche centrali stesse sembrano consce di ciò. Non a caso hanno ripristinato le swap lines per facilitare il funding in Dollari, nel caso questo diventasse scarso/difficile. Una mossa che fa molto “2008”.

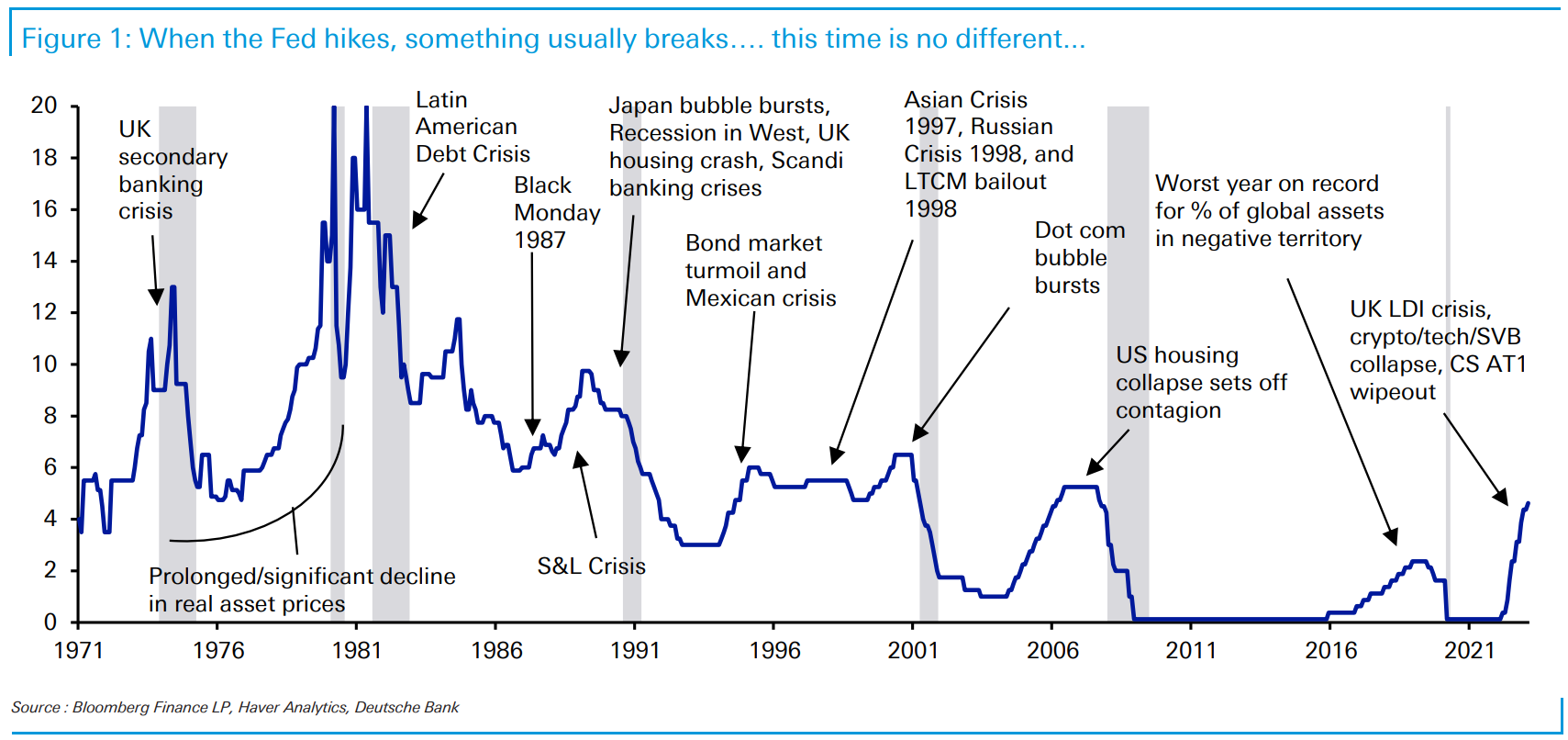

Esiste qualche aspetto positivo da sottolineare da questa vicenda? Per esempio la rapidità con cui le autorità stanno spegnendo, a volte con modalità discutibili, ma sempre decide e determinate, i focolai di crisi sistemica emersi. In questo la situazione è diversa dal 2008, quando molti schemi di supporto non esistevano e le autorità si muovevano in un contesto legale molto più rigido. In questo senso la Grande Crisi Finanziaria non è passata invano. E poi, vedi mai che questa brusca sveglia riporti le politiche monetarie a più miti consigli. Deutsche bank nella sua chart of the day ha mostrato come tutti i tightening della Fed sono evoluti presto o tardi in un qualche incidente.

Questo ciclo è il più violento dai primi anni 80 (senza considerare la riduzione del bilancio) ed è avvenuto con la crescita più modesta, e la maggior inversione della curva.

La seduta asiatica ha avuto un decorso pesante, con tutti i principali indici in discreto calo. D’altronde, aveva anche da fattorizzare la seduta negativa di venerdì (Eurostoxx 50 -1.26%, S&P 500 -1.1% Nasdaq 100 -0.49%) e poi il clima pesante dell’apertura europea di stamattina.

Già, perché fin dai primi scambi gli indici azionari si sono inabissati, con le banche a guidare il calo (UBS – alle 9.30 perdeva il 16%) i subordinati bancari devastati, i tassi in ulteriore calo rispetto a venerdì etc etc.

La risk aversion è culminata nella prima ora, e poi è cominciato un recupero, dapprima volatile, e poi via via più regolare. Al miglioramento del sentiment hanno contribuito anche le citate esternazioni delle autorità europee, la percezione che il deal offerto a UBS, diventare il campione elvetico con una garanzia, statale sulle perdite e liquidità in abbondanza, non fosse proprio da strapparsi i capelli. Anche le perdite sui subordinati si sono vistosamente ridotte, con l’ETF dedicato che, partito a -11/12%, ha poi chiuso a -5%.

LE PAROLE DI LAGARDE

Nel pomeriggio poi vi è stata anche l’udienza della Lagarde al parlamento Europeo, nella quale la presidente ECB ha cercato di usare toni rassicuranti.

*LAGARDE: INFLATION IS PROJECTED TO REMAIN TOO HIGH FOR TOO LONG

*LAGARDE: KEY ECB INTEREST RATES REMAIN OUR PRIMARY TOOL

*LAGARDE: FUTURE ECB MOVES TO DEPEND ON DATA

*LAGARDE: MARKET TENSIONS ADD UNCERTAINTY TO FORECASTS

*LAGARDE: WELCOME SWIFT ACTION TAKEN BY SWISS AUTHORITIES

*LAGARDE: READY TO ACT AS NEEDED ON PRICE, FINANCIAL STABILITY

*LAGARDE: EURO-AREA BANKING SECTOR IS RESILIENT

*LAGARDE: ECB TOOLKIT EQUIPPED TO OFFER LIQUIDITY IF NEEDED

*LAGARDE: NO TRADEOFF BETWEEN PRICE, FINANCIAL STABILITY

*LAGARDE: VERY CONFIDENT IN BANKS’ LIQUIDITY, CAPITAL LEVELS

*LAGARDE: ECB HAS MORE GROUND TO COVER BASED ON CURRENT BASELINE

*LAGARDE: VERY CONFIDENT EURO-AREA BANKING SECTOR IS SOLID

*LAGARDE: ALREADY SEEING POLICY HAVING IMPACT ON FIN CONDITIONS

*LAGARDE: ECB CURRENTLY PROVIDING SUFFICIENT FINANCING TO BANKS

*LAGARDE: BANKS HAVE BENEFITED FROM INTEREST-RATE NORMALIZATION

*LAGARDE: EURO-AREA BANKS’ EXPOSURE TO CREDIT SUISSE IS LIMITED

*LAGARDE: PECKING ORDER FOR ANY WRITE-DOWNS IN EUROPE VERY CLEAR

La chiusura europea vede i principali indici mostrare un buon rimbalzo, anche se ad una moderata distanza dai livelli massimi marcati nel pomeriggio. Le banche hanno recuperato bene anche se all’interno vi è una certa dispersione. UBS ha chiuso a +1% con un range giornaliero del 27% ( a tratti era +7%) Il recupero del sentiment ha trainato anche l’€, mentre i rendimenti core hanno ceduto i cali del mattino. Il Btp per contro ha conservato parte dei guadagni. Anche le commodities hanno invertito la marcia, tranne il gas che resta pesante. A un’ora dalla chiusura anche Wall Street conserva dei guadagni, anche se la cosa non impedisce a First Republic bank di perdere il 40%, con JP Morgan che cerca di orchestrare il salvataggio ipotizzando di trasformare in capitale i 30 bln conferiti dal consorzio di banche a titolo di depositi ( link )

L’idea personale è che uno dei driver principali del rimbalzo sia l’ipervenduto di breve. Non a caso il Nasdaq 100, che era stato l’indice migliore, oggi è pigro. Credo avremo altra volatilità, anche perché in US la situazione è tutt’altro che chiara per le banche regionali.

- La settimana è zeppa di appuntamenti importanti:

Domani abbiamo in US le existing home sales di febbraio, in Europa abbiamo lo Zew di marzo, e i discorsi di lagarde ancora e di Villeroy. - Mercoledì abbiamo il FOMC a dominare la seduta, e poi ancora la Lagarde, Lane, Rehn, Wunchm Nagel e Panetta.

- Giovedì abbiamo il Chicago Fed e il Kansas City Fed manufacturing di marzo, le new home sales di febbraio in US, i sussidi di disoccupazione, e poi il meeting della bank of England,

- Venerdì chiudiamo in bellezza con i PMI manifatturoeri flash in Australia, Giappone, EU, Francia Germania, UK e US. Credo però che per carpire gli effetti delle ultime news servirà aspettare le revisioni di fine mese.