All’assemblea dell’Abi il governatore di Bankitalia invita gli istituti ad attrezzarsi per non rimanere tagliati fuori dal mercato. Ecco i passaggi del suo intervento

Il governatore di Bankitalia, Ignazio Visco, non poteva essere più chiaro di così. Il Fintech abita già in banca e se non ci sarà una scossa al più presto, ne prenderà presto il comando. Un messaggio, quello lanciato in occasione dell’assemblea dei banchieri (qui l’intervento integrale di Visco), passato un po’ in sordina (in pochi se ne sono accorti, tra questi il deputato dem Sebastiano Barbanti, sul suo profilo Twitter), ma non per questo meno importante degli altri. Detto peraltro da chi rappresenta l’unica istituzione cimentatasi in una regolamentazione della tecnofinanza, riconoscendo i prestiti peer-to-peer.

Che cosa ha detto Visco

Il governatore di Bankitalia ha innanzitutto fatto il punto sullo sviluppo della tecnologia digitale abbinata alla finanza. La quale ha fatto un bel po’ di passi in avanti. “In un orizzonte più ampio lo sviluppo delle tecnologie digitali è destinato ad aumentare la pressione concorrenziale e a comprimere i margini delle banche“.

Il governatore di Bankitalia ha innanzitutto fatto il punto sullo sviluppo della tecnologia digitale abbinata alla finanza. La quale ha fatto un bel po’ di passi in avanti. “In un orizzonte più ampio lo sviluppo delle tecnologie digitali è destinato ad aumentare la pressione concorrenziale e a comprimere i margini delle banche“.

Tradotto, il Fintech metterà a rischio, anzi lo sta già facendo, la redditività di una banca. E chi si ferma, nemmeno a dirlo, è perduto. “Nell’ultimo decennio è fortemente cresciuta la disponibilità di informazioni sui comportamenti economici di famiglie e imprese, nonché la capacità di elaborarle.

Nuove imprese, cosiddette Fintech, utilizzando al meglio tali informazioni stanno creando prodotti, processi e modelli di attività

innovativi: esse sono già oggi in grado di offrire servizi di finanziamento, investimento,

consulenza finanziaria, pagamento al dettaglio e all’ingrosso in competizione con gli

intermediari tradizionali”.

Le banche aprano gli occhi

Di qui un accorato appello di Bankitalia agli istituti, affinchè prendano al più presto provvedimenti per fronteggiare l’ondata innovatrice.

“Alla luce di questi sviluppi e dell’incertezza sulle prospettive di crescita dei volumi di attività e dei ricavi, alle banche si richiede uno sforzo eccezionale per ridurre i costi operativi, innalzare i livelli di efficienza, riorientare le spese a favore di investimenti in innovazione”, ha marcato il governatore. Per il quale “un più ampio ricorso alle tecnologie digitali nella produzione e nella distribuzione dei servizi ha forti ripercussioni sull’organizzazione del lavoro, sulla quantità, qualità e modalità del suo impiego”.

Riorganizzare la forza lavoro

Non c’è dubbio che più innovazione nelle banche vuol dire anche mettere mano alla forza lavoro, riducendo i costi e reinvestendo i risparmi in innovazione. In Bankitalia lo sanno fin troppo bene.

Non c’è dubbio che più innovazione nelle banche vuol dire anche mettere mano alla forza lavoro, riducendo i costi e reinvestendo i risparmi in innovazione. In Bankitalia lo sanno fin troppo bene.

“Dal 2008 il numero dei dipendenti è sceso del 12”, ha detto Visco davanti alla platea di banchieri. “È un processo destinato a proseguire, anche con il ricorso a ben calibrate misure di accompagnamento all’interruzione anticipata del rapporto di lavoro. La riduzione dei costi dovrà in questa fase di transizione riguardare anche le remunerazioni complessive, a tutti i livelli, e ridurre sul piano organizzativo ridondanze ancora diffuse”.

I grandi si adeguano, ma i piccoli?

Un ultimo passaggio in tema Fintech Bankitalia l’ha dedicato a chi, tra gli istituti bancari, si sta muovendo e chi invece no, rischiando di rimanere tagliato fuori dal mercato. “Un numero non esiguo di intermediari fatica a tenere il passo rapido della riorganizzazione dei canali distributivi. Finora l’aumento del peso dei canali digitali e la riduzione di quelli tradizionali ha riguardato soprattutto le banche più grandi“.

Nel dettaglio, dal 2008 il numero di sportelli è sceso di 5.000 unità (il 15%), “un processo che non può non continuare, da noi come negli altri principali paesi europei. Alla fine del 2016 poco più della metà dei clienti era abilitata a compiere operazioni sui propri conti bancari attraverso collegamenti remoti.

Anche gli investimenti per sfruttare le opportunità offerte dalle nuove frontiere

dell’economia digitale, pur in crescita, sono riconducibili a un numero limitato di gruppi di grandi dimensioni”.

Il caso Widiba

Chi non resta certo immobile è Widiba, la piattaforma online di Fintech che fa capo alla Banca Monte dei Paschi di Siena (fresca di salvataggio per mano pubblica), e che ha debuttato sul territorio nel 2014, che proprio pochi giorni fa ha presentato un nuovo servizio in chiave Fintech.

Chi non resta certo immobile è Widiba, la piattaforma online di Fintech che fa capo alla Banca Monte dei Paschi di Siena (fresca di salvataggio per mano pubblica), e che ha debuttato sul territorio nel 2014, che proprio pochi giorni fa ha presentato un nuovo servizio in chiave Fintech.

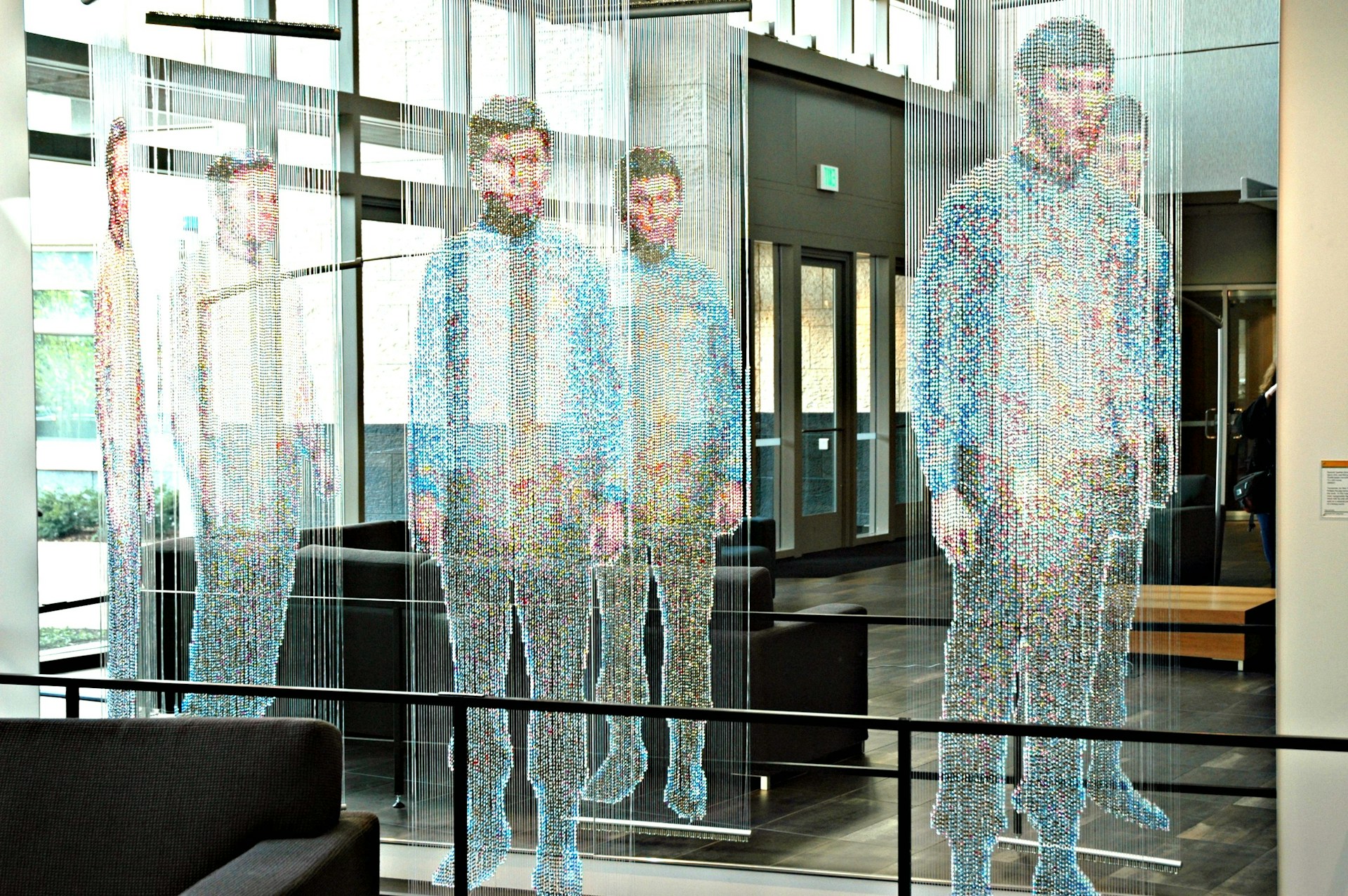

Lanciando Widiba home: in sostanza una realtà virtuale 3D che simula l’ambiente fisico di una filiale in cui entrare per verificare conti e gestioni, seguire i titoli in portafoglio, effettuare bonifici e altre operazioni. È un’alternativa alla gestione del conto tramite i canali su smartphone o pc che Widiba offre ai suoi 175 mila clienti, con masse per 7,5 miliardi. Il tutto mentre Mps è costretta ad una cura dimagrante che porterà a una riduzione di circa 5.500 unità entro il 2021 (di cui 4.800 uscite attraverso l’attivazione del Fondo di solidarietà, 450 uscite legate alla cessione/chiusura di attività, 750 uscite derivanti da turnover fisiologico) e la chiusura di 600 filiali su 2000.