Inizio di settimana dai toni consolidativi sui mercati, dopo i fasti delle prime 5 sedute del 2021. Difficile dare un motivo preciso a questa moderazione del sentiment, al di là del fatto che un consolidamento ci stava, visti i livelli, le performance e l’ipercomprato di breve. In generale, poi, non si può certo dire che gli asset siano a buon mercato.

Se si vuol utilizzare Bitcoin anche come un indice del risk appetite, vale la pena di osservare che, dopo una performance che definire stellare è riduttivo nei primi giorni dell’anno, nel week end la criptocurrency ha ceduto oltre il 10%. Se il suo utilizzo è davvero in fase di larga diffusione, è normale che la sua debolezza si sia comunicata anche ad altri asset iperestesi.

Vi è stato anche l’impatto, sul settore dei social, della decisione, da parte dei principali operatori, di bloccare gli account del Presidente uscente Trump, e di altri erogatori di servizi di eliminare dalla gamma delle app offerte Parler, una nuova piattaforma assai diffusa tra trumpiani, e membri dell’estrema destra, che non esercita controllo sui contenuti. Al di là del numero di followers di cui gode Trump, i mercati sono andati a prezzare la possibilità concreta che quest’approccio alimenti una migrazione su altre piattaforme dei suoi fan più entusiasti, e in generale un certo dispetto di parte del pubblico verso i servizi di Google e Apple. Se il più colpito è sicuramente Twitter, che non è certo un peso massimo nell’indice, anche i grossi nomi hanno mostrato debolezza.

Infine, l’entrata in vigore del generico ordine di Trump di divieto di investimento alle aziende cinesi che hanno legami coi militari ha imposto alle grosse banche americane il delisting di un sacco di prodotti quotati a Hong Kong. Nel week end la Cina ha annunciato dei nuovi provvedimenti in reazione alle sanzioni. Le nuove norme stabiliscono che le aziende cinesi non devono sottostare ad applicazioni ingiustificate ed extraterritoriali di leggi internazionali, e hanno diritto a citare in giudizio nei tribunali cinesi le aziende estere che sulla base di dette leggi danneggiano i loro interessi. Come osservato più volte, lo scontro Usa-Cina continuerà anche con l’uscita di Trump dalla Casa Bianca, visto quanto è ormai radicato il sentimento anti cinese nel Congresso e nell’elettorato. ma contenere un paese con un mercato di 1 miliardo e 400 milioni di consumatori non è un impresa facile.

Non credo che le vicende politico/giudiziarie di Trump abbiano in generale un peso sul mood. Ormai è out, in un modo o nell’altro e impeachment o articolo 25 avranno eventualmente un effetto sulla sua candidatura nel 2024. Biden, dal canto suo, sta ultimando la squadra, e ha ribadito via tweet nel week end che vuole passare un nuovo provvedimento, comprendente assegni di 2.000 $.

Chiaramente invece lo short squeeze in atto sul Dollaro ha un ruolo nel movimento, nel senso che è in una certa misura un effetto collaterale dello stallo del risk appetite, ma recuperando, contribuisce un po’ ad alimentare il consolidamento, visto che la debolezza del biglietto verde è andata di pari passo col rally degli asset.

Discorso simile con i rendimenti Usa, la cui salita sta inducendo molta gente a chiedersi fino a che punto l’azionario la tollererà.

Sul fronte macro, la settimana si è aperta con i dati sui prezzi cinesi di dicembre, sopra le attese. Il CPI è uscito +0.2% da prec -0.5% e vs stime per 0.0%. Il principale driver però è sempre il food (prezzi del maiale) mentre ex food i prezzi sono stabili. I prezzi alla produzione sono usciti a -0.4% anno su anno, da -1.5% e vs stime per -0.7%. Il recupero è trainato dal rialzo del costo delle commodities. In generale un quadro che resta ancora sotto controllo, ma non il genere di inflazione che “piace”, in quanto è da costi, o comunque impatta sul reddito.

In ogni caso la seduta asiatica ha conservato un tono tranquillo e parzialmente costruttivo. Tokyo era chiusa per festività. Degli altri indici, solo le “A” shares cinesi e Sydney hanno ceduto. Seul ha consolidato ma Hyundai ha messo su un altro 9% dopo il 20% di venerdì. Bene “H” shares, Jakarta, Mumbai e Taiwan.

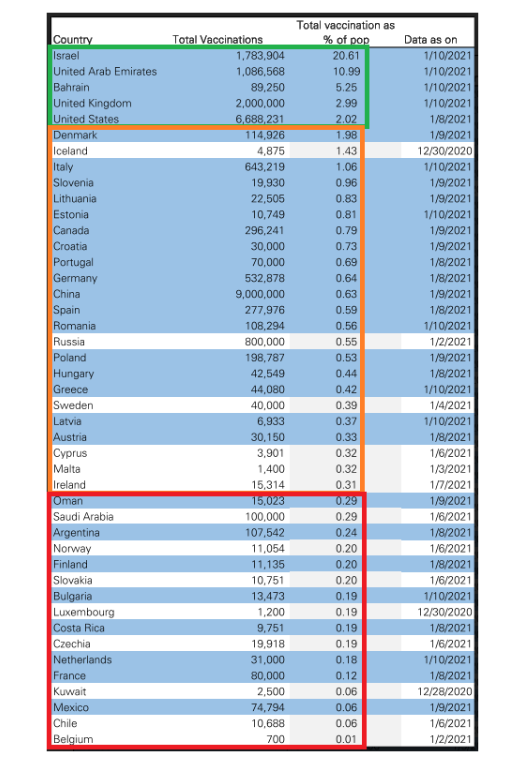

Sul fronte vaccini, notizie incoraggianti in Uk, dove sono stati superati i 2 milioni di shot, e il ritmo dovrebbe aumentare ancora, con l’apertura di 7 nuovi centri. Il piano del Governo è di dare la prima dose a 13.9 milioni di inglesi entro metà febbraio, pari a oltre il 20% della popolazione. Bene anche gli Usa, mentre in Eu la situazione è un po’ più indietro in generale, e a macchia di leopardo (l’italia figura piuttosto bene). Di seguito lo schema di Db, dove io ho aggiunto le aree colorate.

La mattinata europea ha visto gli indici azionari in consolidamento, con i settori ciclici come banche e auto più pesanti. Stabili o in lieve rialzo i rendimenti core e periferici. L’euro ha proseguito con decisione il trend correttivo della parte finale della scorsa settimana. In ritracciamento anche le commodities, tra cui rame e oil. In calo anche l’argento, mentre l’oro ha consolidato ma l’entità del calo è sempre rimasta marginale. Per contro Bitcoin è arrivato a cedere oltre il 20% rispetto ai prezzi di venerdì, in un contesto che resta estremamente volatile. Ho pochi dubbi che vedremo livelli superiori, ma è evidente che un asset che periodicamente cede il 20% in una seduta non è idoneo a entrare in quantità rilevanti nei portafogli istituzionali. Va bene in quantità ridotte, tra gli asset più speculativi.

Il quadro non è granché cambiato nel pomeriggio. Vi è stato un aumento della volatilità in corrispondenza dell’apertura di Wall Street, a causa della pesantezza delle Fang coinvolte nel “ban” a Trump e al social Parler, che non è più scaricabile, a quanto ne so. Successivamente la situazione è un po’ migliorata, ma il quadro è rimasto correttivo.

In generale salita i rendimenti nel pomeriggio, in simpatia col Treasury che ha superato 1.10%. Particolarmente insistite le vendite sul Btp, a causa della crisi di Governo, che, secondo Mattarella, metterebbe in pericolo l’approvazione del Recovery Fund e potrebbe portare a elezioni anticipate. Che l’attuale Parlamento voglia andare a elezioni anticipate, per lasciare la gestione del Recovery Fund ad una probabile maggioranza del centro destra, mi pare improbabile. Mattarella ovviamente cerca di favorire una soluzione della crisi.