La normalizzazione delle politiche monetarie avviata nelle maggiori economie avanzate di per sé non è un problema. Essa è di fatto l’esito di un percorso di superamento della crisi che stava alla base della stessa eccezionalità delle politiche monetarie adottate nel corso degli ultimi anni: se crescita e inflazione si riportano in prossimità dei ritmi desiderati, allora non vi è ragione per proseguire con la strategia adottata in condizioni di emergenza. D’altra parte, il mutamento di intonazione della politica monetaria non è un passaggio banale: tutte le fasi di cambiamento di regime nella politica della Fed hanno avuto in passato conseguenze negative sul quadro economico internazionale.

Nella fase attuale, con qualche analogia con quanto osservato nella seconda metà degli anni novanta, i più colpiti dall’inversione della politica monetaria americana sono i paesi emergenti. Così come la politica di tassi a zero durante gli anni passati aveva spinto i capitali internazionali a defluire dagli Stati Uniti e a dirigersi alla ricerca di rendimenti più elevati nei paesi emergenti, allo stesso modo, da quando le attese sui tassi americani hanno invertito la tendenza, si è innescato un processo di segno contrario. Di fatto, i tassi Usa più elevati iniziano a essere più attraenti per i capitali internazionali, e a rimetterci sono le attività più rischiose. i mercati emergenti sono quindi al centro delle tensioni.

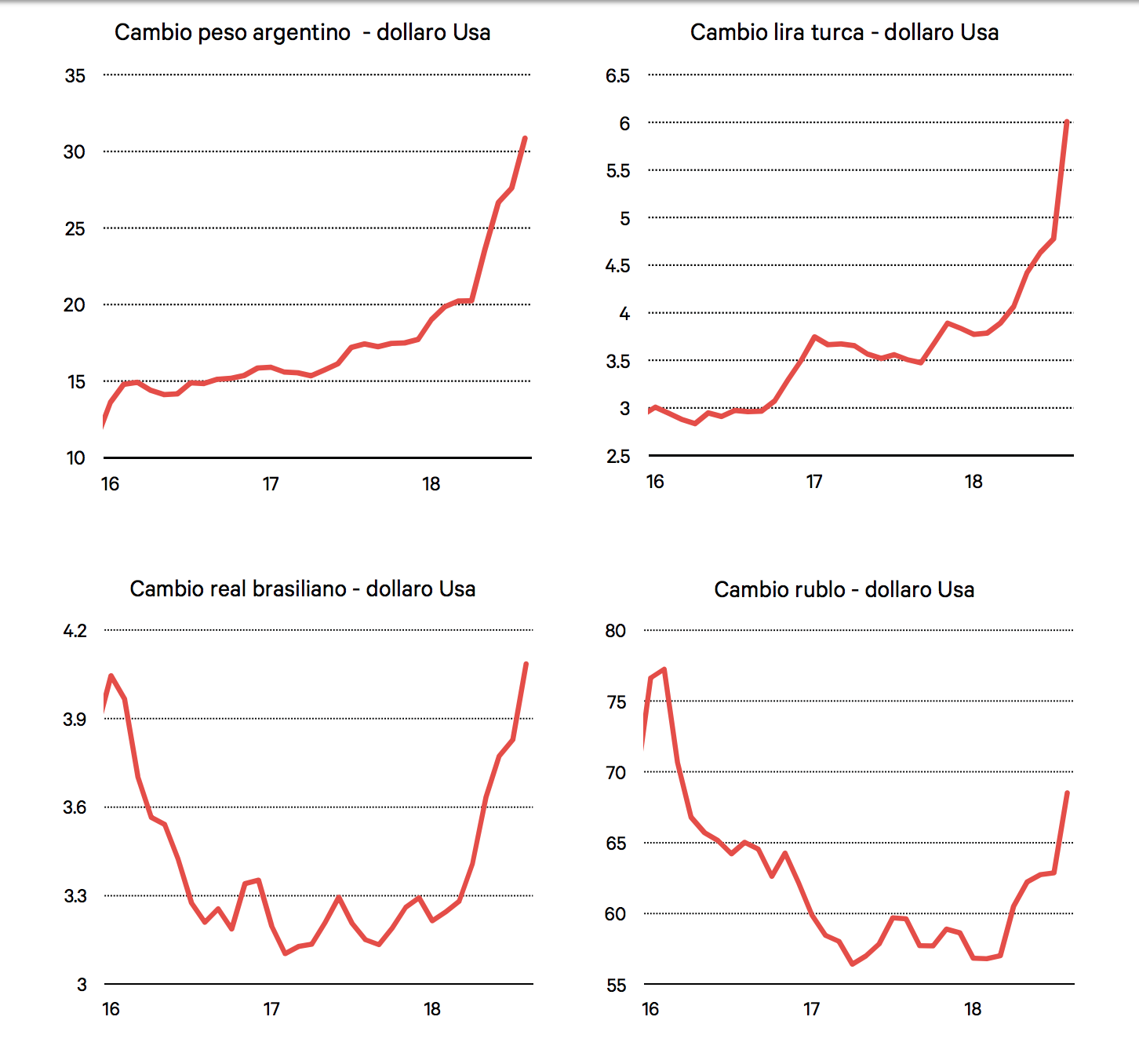

L’uscita di capitali da questi paesi provoca un deprezzamento dei rispettivi tassi di cambio: le perdite per gli investitori esteri sono significative in quanto il deprezzamento della valuta accentua l’effetto della discesa dei prezzi degli asset misurati in valuta interna di queste economie. È la dimensione delle perdite potenziali a generare quindi anche un effetto di panico sui mercati.

Nel corso degli ultimi trimestri abbiamo quindi assistito all’inizio di una serie di crisi – Argentina, Venezuela e più recentemente Turchia; il prossimo paese a rischio è il Brasile. Naturalmente, le vicende di ciascuno di questi paesi sono differenti, e i problemi riflettono situazioni specifiche di queste economie, ma non è un caso che le tensioni siano aumentate proprio da quando la Fed ha iniziato a modificare la propria politica. La platea di paesi emergenti le cui valute si stanno deprezzando è difatti relativamente ampia.

Al cambiamento di regime della politica della Fed si è poi recentemente aggiunto anche l’avvio da parte dell’amministrazione Usa di una politica di barriere tariffarie. Il timore è che si determini una serie di ritorsioni con una crescita importante delle tariffe, tali da modificare le scelte di localizzazione degli impianti produttivi.

Paesi che dipendono dall’esportazione di prodotti verso i paesi occidentali potrebbero subire le conseguenze di decisioni di spostamento di parti della produzione nei paesi di vendita dei prodotti. Ad esempio, le barriere sull’import di acciaio e alluminio imposte dagli Usa hanno contribuito a peggiorare il quadro dell’economia turca.

In realtà nell’ipotesi di un aumento generalizzato delle tariffe, i vantaggi sarebbero ben pochi anche per le economie avanzate. Nel breve periodo però i problemi sono legati soprattutto all’incertezza normativa, e alla possibilità di una frenata della domanda internazionale legata al rinvio di decisioni di investimento da parte di aziende multinazionali.

Per i paesi emergenti a maggiore vocazione all’export i timori di una crescita delle tariffe aumentano le pressioni al ribasso sulle valute, a favore del dollaro. Naturalmente il mix di tassi d’interesse Usa in aumento e apprezzamento del tasso di cambio del dollaro può rivelarsi addirittura deleterio per le economie che sono appesantite da debiti denominati in valuta estera. Per alcuni aspetti quindi la fase recente di aumento dei tassi d’interesse americani può essere accostata a quella del 1997-99 quando si determinò una sequenza di crisi da parte prima di una serie di economie asiatiche – Tailandia, Corea, Malaysia – e Russia e Brasile successivamente.

Gli squilibri cumulati oggi dai paesi emergenti, in termini di indebitamento verso l’estero, non sono comunque paragonabili a quanto osservato prima della crisi del ’97. Non vi sono cioè le premesse per una fase di crisi paragonabile a quella osservata negli anni novanta. Un altro elemento da segnalare è che la maggiore parte delle economie emergenti presenta sintomi limitati d’inflazione. Questo dovrebbe quindi limitare la necessità di deprezzamenti dei cambi nominali per migliorare la posizione competitiva.