Il problema dello spostamento dei profitti delle multinazionali nei paesi con una tassazione societaria molto bassa continua a essere grave. Il nuovo database Missingprofits aiuta a inquadrare meglio la dimensione del fenomeno. Ne esce un quadro preoccupante.

I NUMERI DELL’ELUSIONE

Ogni anno, grazie a un complicato sistema di elusione fiscale, le compagnie multinazionali spostano dall’Italia verso i paradisi fiscali più di 24 miliardi di profitti, secondo i dati di missingprofits.world. Una base imponibile non indifferente, che toglie alle casse dello stato quasi 6 miliardi di euro di gettito fiscale. Ideato da Gabriel Zucman, economista francese che si occupa prevalentemente di disuguaglianze economiche e paradisi fiscali, insieme a due ricercatori danesi, Thomas Tørsløv e Ludvig Wier, missingprofits è stato lanciato ufficialmente il 23 settembre. Offre un importante contributo nel dibattito sull’elusione fiscale, un fenomeno che ha fatto risparmiare alle multinazionali del mondo 200 miliardi di dollari nel 2016, con uno spostamento dei profitti in paradisi fiscali di più di 650 miliardi.

Il fenomeno non è nuovo ed è già stato affrontato dall’Unione Europea attraverso la direttiva anti-elusione. Se ne è occupata anche l’Ocse, con i suoi punti programmatici sul contrasto all’erosione della base imponibile e al trasferimento degli utili (Beps). Le novità apportate dal contributo di Zucman e dei suoi colleghi sono però molteplici e mostrano come, nonostante i progressi dal punto di vista delle intenzioni, i risultati tardino ad arrivare.

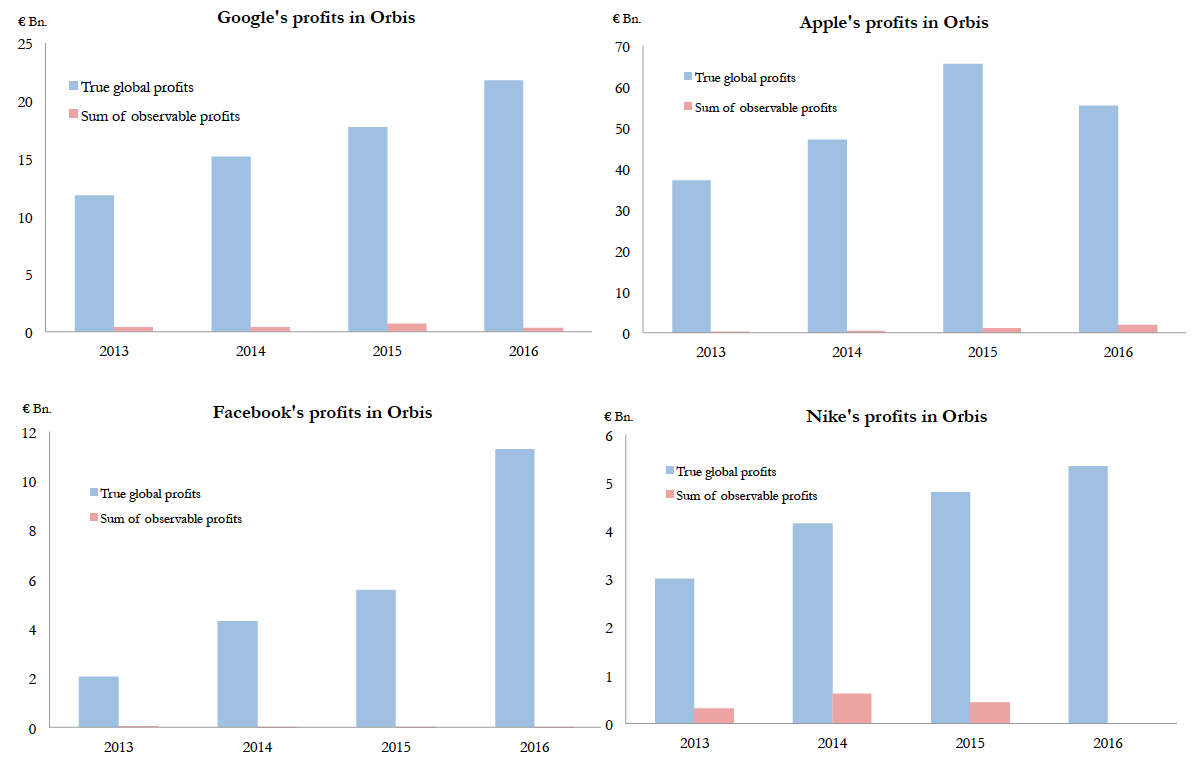

Una delle principali differenze tra missingprofits e studi precedenti è rappresentata dai dati che vengono utilizzati. Tradizionalmente, gran parte delle pubblicazioni sul fenomeno dello spostamento dei profitti usa i dati contabili raccolti nel database Orbis. Quei numeri sono però i numeri ufficiali e se paesi come Francia o Italia vantano un sistema di registri pubblici completo e aggiornato, lo stesso non si può dire per molti paradisi fiscali, che non danno informazioni sul reddito delle filiali estere delle aziende multinazionali (come alcuni stati Usa, Irlanda, Svizzera) oppure proprio non le raccolgono (come le Bermuda). Il risultato è una forte discrepanza tra le informazioni disponibili su Orbis (e altri database simili) e la realtà.

Fonte: Zucman et al 2019

Nota: la differenza tra i profitti reali e quelli osservabili si spiega con il fatto che molte filiali estere nelle quali le aziende spostano la gran parte dei loro profitti non sono presenti in Orbis.

Per risolvere il problema, Zucman e colleghi utilizzano un insieme di dati più recenti e più completi, le cosiddette statistiche sulle filiali estere, o Fats (Foreign Affiliate Statistics), che incrociano con i dati delle bilance dei pagamenti dei diversi stati. Le Fats permettono di identificare l’ammontare totale dei salari pagati e dei profitti ottenuti da queste imprese, paragonandoli con quelli delle società “locali”. Questo tipo di calcolo consente quindi di avere una visione globale di dove sono e a quanto ammontano i profitti spostati nei paradisi fiscali o in paesi con un livello di tassazione molto basso. I risultati della ricerca presentata su missingprofits non sono una vera e propria rivelazione, ma offrono, forse per la prima volta, una chiara visione d’insieme del fenomeno dell’elusione fiscale, quantificandolo e localizzandolo. Ed è proprio per questo motivo che vale la pena analizzarli un po’ più a fondo.

I RISULTATI DI MISSINGPROFITS

Una delle prime conclusioni è che le filiali estere delle multinazionali sono sistematicamente molto più redditizie delle compagnie locali in paesi a bassa tassazione, mentre si verifica il fenomeno esattamente opposto nei paesi ad alta tassazione. Per esempio, in Irlanda il rapporto profitti-salari delle compagnie multinazionali è dell’800 per cento, mentre nel Regno Unito è del 26. In altre parole, per ogni dollaro pagato ai dipendenti irlandesi ne corrispondono 8 di profitto per l’azienda, mentre per ogni dollaro pagato ai lavoratori britannici il profitto è di soli 0,26 centesimi.

L’enorme differenza nel rapporto profitto-salari non si spiega però con una differenza in termini di produttività. Un rapporto profitto-salari dell’800 per cento, come in Irlanda, si comprenderebbe se le imprese avessero un rapporto capitale-lavoro molto più alto. Invece, quello delle imprese locali nei paradisi fiscali è molto simile a quello delle filiali estere delle multinazionali. Questo significa che il rapporto profitto-salari enormemente più alto si può spiegare solamente con il fenomeno dello spostamento dei profitti.

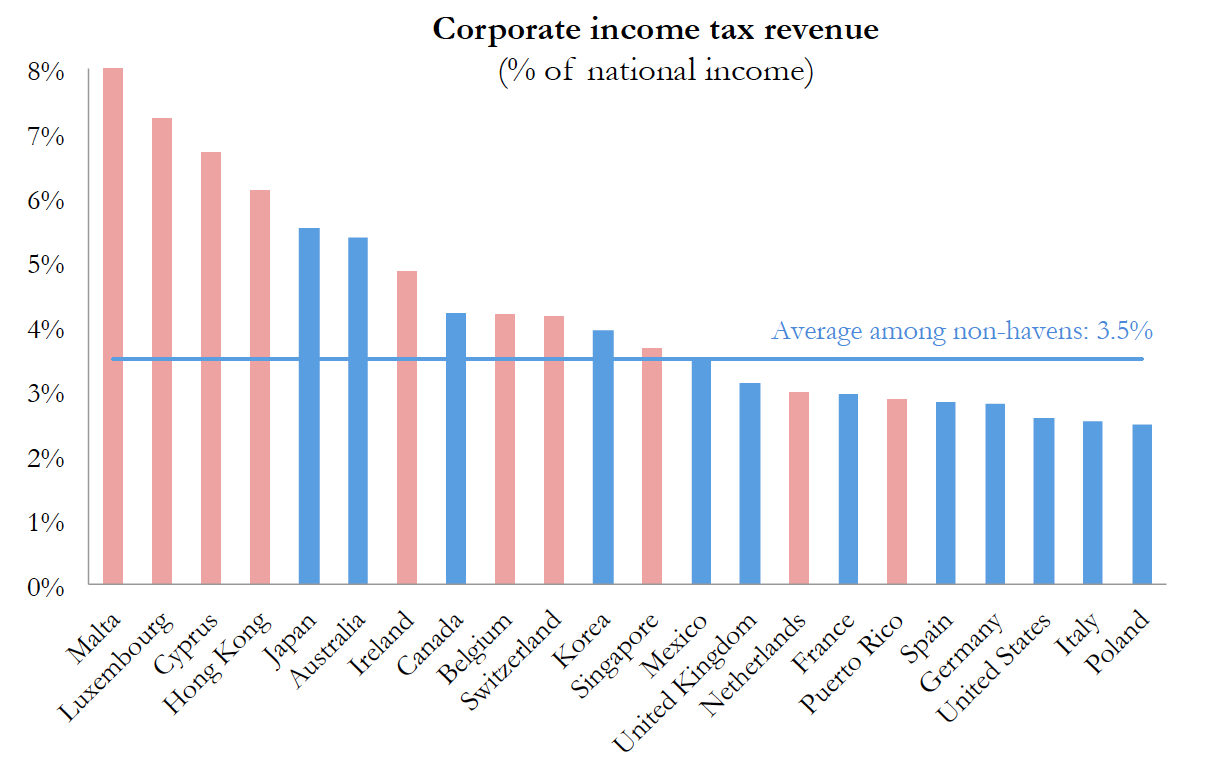

Nel 2015 e nel 2016 (e i trend annuali sono in aumento), a livello mondiale, le multinazionali hanno spostato nei paradisi fiscali circa il 40 per cento dei loro profitti. I maggiori beneficiari di queste dinamiche sono – oltre alle multinazionali stesse, ovviamente – i paradisi fiscali e i paesi che utilizzano un livello di tassazione molto basso per attrarre profitti. Questi ultimi, in particolare, riescono ad avere un gettito molto più alto di quello dei paesi con una tassazione più elevata, come si può notare dalla figura 2. In Italia, Francia, Germania, Spagna, Stati Uniti e Regno Unito, per esempio, le imposte sulle società rappresentano circa il 3 per cento del Pil, mentre nei paradisi fiscali quasi il doppio (nel caso di Malta, quasi il triplo).

Fonte: Zucman et al 2019

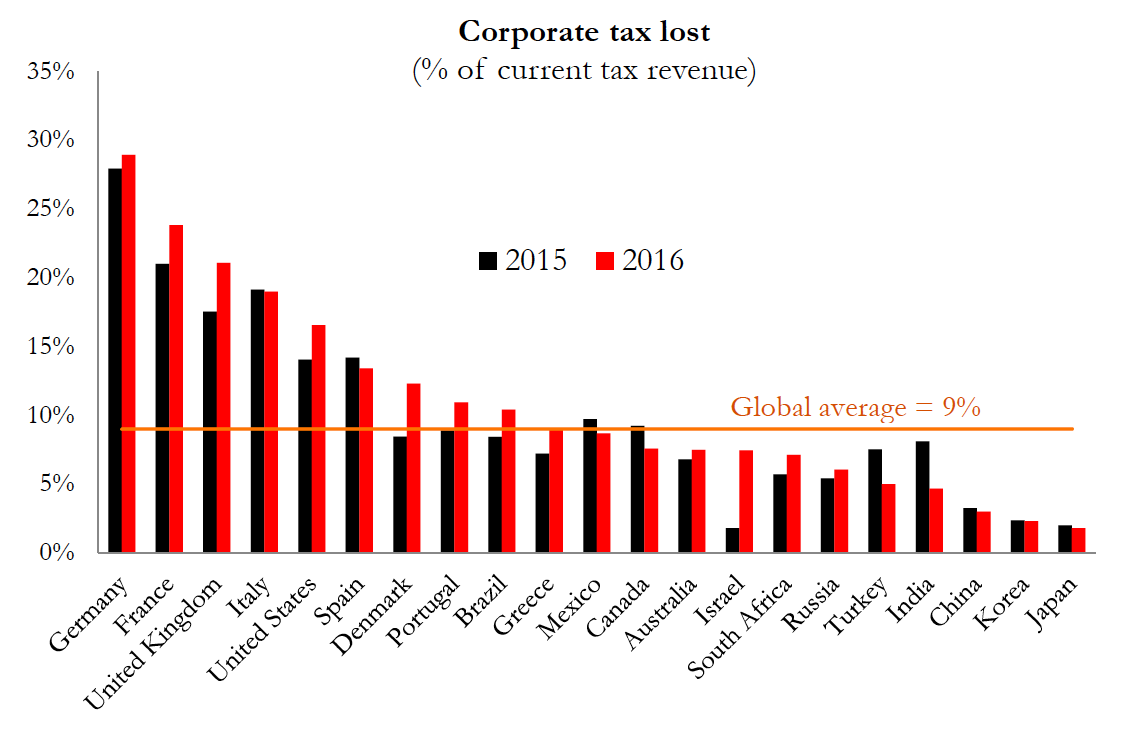

Tutto ciò porta ad alcune considerazioni. La prima è che i paesi dell’Unione Europea che non sono paradisi fiscali risultano i più colpiti dalle pratiche elusive delle multinazionali: il 35 per cento dei profitti spostati nei paradisi fiscali, a livello mondiale, proviene da paesi Ue, inclusa l’Italia.

La seconda è che il progetto Beps dell’Ocse, lanciato nel 2015, non ha dato risultati tangibili nel suo primo anno di vita. Al contrario, lo spostamento dei profitti ha continuato ad aumentare.

Figura 3 – Gettito fiscale perso a causa dello spostamento dei profitti (in % sul Pil) 2015 e 2016

Fonte: Zucman et al 2019

Il che porta alla terza, forse più importante considerazione: i paesi ad alta tassazione non sembrano avere reale interesse nel cercare di recuperare i profitti che vengano artificiosamente spostati nei paradisi fiscali. Questo perché il recupero si rivela spesso difficile, costoso ed eccessivamente lungo: i paradisi fiscali spesso non hanno registri pubblici, i dati disponibili sono pochi e la collaborazione è molto limitata. In aggiunta, le multinazionali esercitano un’intensa attività di lobbying per bloccare qualsiasi tentativo di riforma. Al contrario, i paesi ad alta tassazione sembrano perseguire delle politiche di recupero da altri paesi ad alta tassazione, creando un sistema dove i paradisi fiscali possono continuare ad attirare capitali attraverso un gioco al ribasso, mentre i non-paradisi fiscali si contendono quello che resta del gettito fiscale. Questo fallimento delle politiche dei paesi ad alta tassazione, unito agli incentivi dei paradisi fiscali, spiega la crescita del fenomeno dello spostamento dei profitti dagli anni ’80.

Zucman e i suoi colleghi promettono di aggiornare costantemente le statistiche disponibili sul sito. Dunque, si potrà vedere presto se nel 2017 e nel 2018 ci sono stati progressi. Allo stato attuale delle cose, purtroppo, le speranze sembrano essere poche.