L’emergenza Covid-19 ha fatto volare alcuni prezzi, come quello del grano, ma ne ha abbassati tanti altri, come quello del petrolio. Per evitare che il greggio arrivasse a costare solo 10 dollari al barile, l’Arabia Saudita è stata costretta a mettere da parte i suoi piani per concordare con Russia e non solo nuovi tagli. Anche gli Usa taglieranno la produzione.

Ma la scelta non riporterà il mercato in equilibrio ed ogni Paese, da Usa, Arabia Saudita e Russia dovrà fare i conti (letteralmente parlando) con questa crisi. Andiamo per gradi.

L’ACCORDO

Partiamo da quanto è stato deciso. Il 12 aprile l’Opec plus ha deciso, dopo giorni di trattative, di tagliare la produzione petrolifera di 9.700.000 b/g a maggio e giugno. Da luglio a dicembre 2020, invece, i tagli saranno di 8.000.000 b/g, per poi diminuire a 6.000.000 b/g da gennaio 2021 fino al 30 aprile 2022.

IL MERCATO NON TORNA IN EQUILIBRIO

Numeri importanti, certo, che però non riusciranno a restituire, almeno per il momento, un equilibrio al mercato del petrolio, secondo quanto si legge nel report Geopolitica dell’energia a cura Demostenes Floros per il Centro Europa Ricerche (Cer).

“L’accordo raggiunto il 12 aprile 2020 riduce in maniera significativa la sovrapproduzione di barili presenti nel mercato petrolifero, ma non l’annulla e non riporterà il mercato in equilibrio. Questo aspetto – in aggiunta al fatto che i tagli promessi dai membri che non appartengono all’OPEC plus non sono vincolanti – spiega perché il prezzo del barile non è aumentato dopo il raggiungimento della stipula”, si legge nel report del Cer.

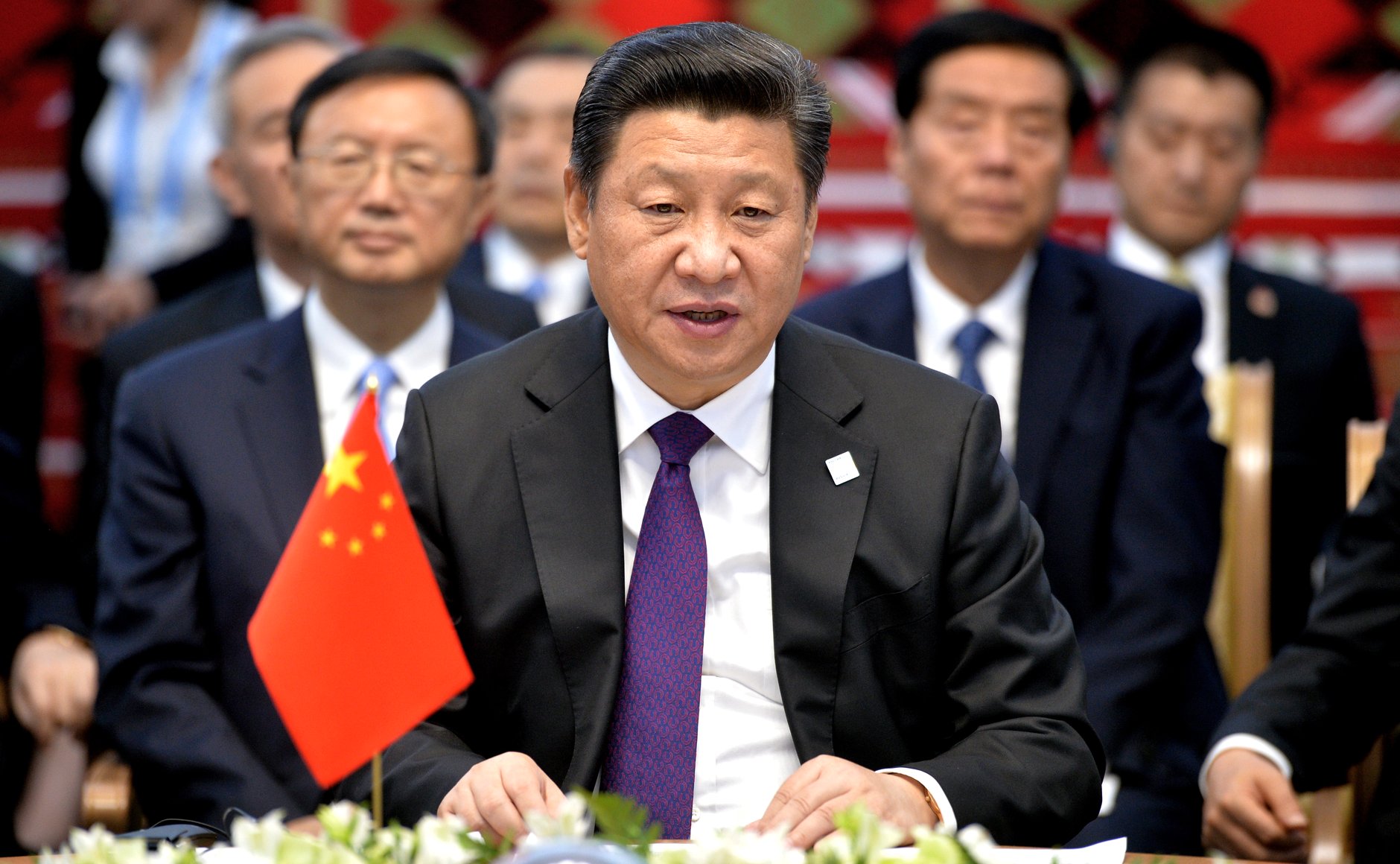

CINA: DOMANDA COME PRE-CRISI NELLA SECONDA META’ DEL 2020

Buone notizie, su questo fronte, iniziano ad arrivare dalla Cina che sembra aver superato l’emergenza Covid-19 e riavviato a pieno la produzione. A Pechino “l’Indice Pmi Caixin manifatturiero è aumentato da 40,3 punti a 50,01 punti, segnalando il ritorno ad una fase di espansione dell’economia”, spiega il report del Cer, mentre Rystad Energy, fa sapere che la ripresa delle attività ha portato a far crescere anche la domanda di petrolio.

Se tutto dovesse continuare a questi ritmi, “dopo essere crollata da circa 14.700.000 b/g a gennaio 2020 a quasi 11.000.000 b/g a febbraio, essa è prevista crescere oltre i 13.000.000 b/g ad aprile e si stima che raggiungerà il livello toccato a inizio anno entro settembre 2020”, sostiene il report.

IL RUOLO DEGLI USA

Situazione più difficile negli Usa, che nonostante siano fuori dall’Opec plus e sono sempre stati contrari ad un taglio della produzione di petrolio (a fini geopolitici), hanno affermato che ridurranno la produzione di 2.000.000 b/g “naturalmente” e “in base ai prezzi”.

E se è vero che il settore, negli Usa, reggerà comunque, è anche vero che una minore produzione porterà gli Usa a perdere “sicuramente quella posizione” di leader mondiale, secondo quanto affermato da Edward Bell, analista di materie prime presso Emirates NBD, alla CNBC.

“Ciò potrebbe accadere probabilmente molto più velocemente di quanto prevediamo”, ha aggiunto Edward Bell, e questo farebbe finire (o almeno metterebbe in pausa) il sogno a stelle e strisce dell’indipendenza economica.

ARABIA SAUDITA DI AFFIDA A FONDO SOVRANO

A fare marcia indietro sulle sue posizioni, come gli Usa, è stata anche l’Arabia Saudita. Riad, infatti, aveva intenzione di aumentare la produzione di petrolio (per colpire la Russia?), ma su pressione Usa (i Senatori Repubblicani hanno inviato una lettera il 31 marzo) ha deciso di accettare i tagli.

“Nella missiva, si chiedeva a Riad di recedere dal ripercorrere la strategia implementata nella seconda metà del 2014 e volta ad inondare nuovamente il mercato, bensì di contribuire in maniera rilevante al raggiungimento di un accordo concernente i tagli produttivi”, si legge nel report.

“I sauditi, seppur con non poche reticenze, hanno accettato, nonostante non si fossero affatto dimenticati dello sgarbo fatto loro da Trump nel novembre 2018, a ridosso delle precedenti elezioni di mid-term (metà mandato). Al tempo infatti, il presidente Usa conferì una serie di inattese concessioni agli acquirenti di greggio iraniano di nuovo sotto sanzione da maggio 2018, dopo che in precedenza aveva invece chiesto a Riad di aumentare la produzione proprio in virtù del ritiro Usa dagli accordi sul nucleare iraniano”.

Scelta, quella di dare retta agli Usa, che non poco peserà sui bilanci statali (avrebbe pesato anche una riduzione del prezzo del petrolio). Riad, comunque, potrà fare affidamento sul “Fondo Sovrano (Public Invest Fund) – undicesimo per valore su scala globale – ma con maggiore accortezza rispetto al recente passato”. Il fondo, al 31 dicembre 2019, valeva circa 320 miliardi di dollari.

LA RUSSIA PUO’ CONTARE SULLE RISERVE DEL PAESE

A reggere ancora meglio l’impatto potrebbe essere la Russia, “il produttore finanziariamente più stabile, come dimostra da metà marzo in poi anche la relativa tenuta dell’andamento dei listini di Borsa delle prime tre società energetiche del paese: Rosneft, Gazprom e Lukoil”, specifica il rapporto del Cer, aggiungendo che il Paese può fare affidamento sulle riserve del Paese: “Secondo la Banca Centrale di Russia, dal 1° febbraio 2020, le riserve totali del paese hanno raggiunto i 580 miliardi di dollari. Quelle in oro – pari a 2.279,2 tonnellate – valevano oltre 119,7 miliardi di dollari al 1° marzo 2020, il 18% circa delle riserve russe. L’oro infatti è il terzo asset detenuto, dopo il biglietto verde e l’euro”.

ENERGIA, IL MERCATO CHE VERRA’

Modalità di reazione alla crisi a parte, quello che è certo è che la pandemia da Covid-19 cambierà il settore dell’energia, con aziende che si espanderanno sempre più ed altre che potrebbero addirittura scomparire e fondersi.

“Con ogni probabilità, i futuri processi di concentrazione e centralizzazione del capitale riguarderanno in primo luogo gli Stati Uniti d’America (ad esclusioni di major delle dimensioni di ExxonMobil) con conseguenze significative anche nel mercato del gas naturale, che dell’oro nero è un by-product, ma anche nell’off-shore del Mare del Nord e nell’oil & gas del Canada”.

NAZIONALIZZAZIONE DELLE AZIENDE?

La crisi da Covid-19, secondo Oilprice.com, potrebbe portare anche “ad un’accelerazione della transizione energetica, determinerà anzitutto una transizione della proprietà da privata a nazionale, o a maggioranza nazionale, lasciando il mercato degli idrocarburi in mano a poche ricche realtà, le cosiddette NOC-National Oil Companies (Compagnie Petrolifere Nazionali), in alcuni casi supportate dai SWF-Sovereign Wealth Fund (Fondi Sovrani) e sotto la proprietà/controllo dei rispettivi Stati nazionali”, si legge nel report del Cer.

ARAMCO, ROSNEFT E GAZPROM: QUALE FUTURO PER LORO?

E quale futuro è riservato, invece, ai colossi come Aramco o come la russa Gazprom? “Major petrolifere e gasiere come la saudita Aramco, l’emiratina ADNOC (Abu Dhabi National Oil Company), le russe Rosneft e Gazprom, così come diverse società cinesi e arabe sostenute dai rispettivi Fondi Sovrani, avranno la possibilità di aumentare le proprie quote di mercato, acquistando assets a basso valore con ritorni negativi e dividendi insostenibili, che negli anni precedenti non avevano potuto acquisire quando il petrolio quotava attorno ai 65 $/b”, ipotizza l’analista Demostenes Floros.

SCENARIO IN FASE DI ATTUAZIONE

Ipotesi più vicina alla realtà di quanto si possa pensare. “A seguito della decisione della Consob di introdurre temporaneamente un’ulteriore soglia dell’1% di possesso azionario nel capitale di aziende quotate a Piazza Affari oltre la quale vige l’obbligo di comunicazione al mercato, la People’s Bank of China (la banca centrale della Repubblica Popolare cinese) lo scorso 18 marzo, aveva portato in trasparenza una quota dell’1,014% nel capitale del Cane a Sei Zampe”, si legge nel rapporto. Solo pochi giorni dopo il Fondo Sovrano saudita “ha acquisito azioni in 4 major europee – Shell, Total, Eni, ed Equinor – per un valore complessivo di 1 miliardo di dollari”.