Eni ha chiuso il primo trimestre dell’anno con un utile netto in crescita del 15% a 1,09 miliardi di euro, corrispondenti a 0,3 euro di utile per azione. Lo annuncia il gruppo energetico che indica un utile rettificato in rialzo dell’1% a 992 milioni e un calo del 2% della produzione di idrocarburi a 1,83 miliardi di barili.

IL PREZZO DEL GREGGIO

Il tasso di cambio considerato da Eni per il primo trimestre dell’anno è risultato in calo dell’8% a 1,13 dollari per 1 euro, mentre il prezzo del greggio (Brent) è salito del 2% a 55,65 dollari per barile a fronte di un calo del 5% a 63,2 dollari al barile.

LA CASSA E L’ATTIVITA’ OPERATIVA

In crescita dell’8% a 3,27 miliardi il flusso di cassa netto prima della variazione del capitale di esercizio, sceso invece del 4% a 2,09 miliardi per la sola attività operativa.

INVESTIMENTI E DEBITO

In rialzo del 4% a 1,84 miliardi gli investimenti tecnici e in partecipazioni, mentre l’indebitamento finanziario netto è sceso del 23% a 8,67 miliardi prima delle passività ed è salito del 29% a 14,49 miliardi dopo queste ultime. In crescita del 9% a 52,77 miliardi il patrimonio netto del gruppo capeggiato dall’ad, Claudio Descalzi.

ECCO I NUMERI SETTORE PER SETTORE, COME EMERGONO DAL COMUNICATO STAMPA ENI

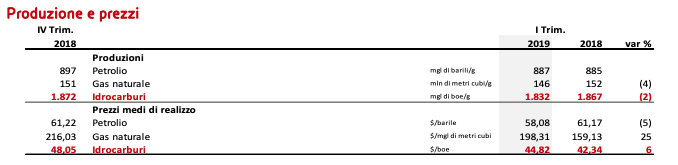

Exploration & Production

La produzione di idrocarburi del primo trimestre 2019 è stata di 1,832 milioni di boe/giorno in riduzione dell’1,9% rispetto al primo trimestre 2018; -1,3% al netto degli effetti prezzo e portafoglio. Inoltre il confronto è penalizzato dagli effetti della chiusura del contratto produttivo Intisar in Libia avvenuta dal terzo trimestre 2018, che ha inciso per circa 5,5 punti percentuali di minore crescita. Escludendo tale evento, la performance produttiva è stata robusta grazie al contributo dei ramp-up di Zohr e dei progetti avviati nel 2018 in particolare in Libia e Ghana e all’avvio di Vandumbu in Angola (per un contributo complessivo di 200 mila boe/giorno), nonché alla crescita di Kashagan. Tali fattori sono stati parzialmente compensati dalle fermate programmate in Algeria e dal declino di giacimenti maturi.

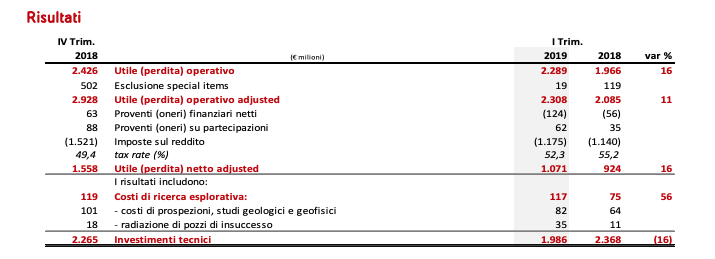

Nel primo trimestre 2019 il settore Exploration & Production ha registrato l’utile operativo adjusted di €2.308 milioni con un incremento dell’11% rispetto al primo trimestre 2018, che si ridetermina in +25% escludendo dal periodo di confronto il contributo della ex-controllata Eni Norge, oggetto di business combination con Point Resources ai fini della costituzione di Vår Energi, joint venture valutata a equity, operativa dall’1/1/2019. La variazione del 25% pari a circa €0,45 miliardi è attribuibile principalmente al contributo crescente di barili a maggiore redditività unitaria per €0,22 miliardi, ai minori costi per €0,15 miliardi, nonché all’effetto dello IFRS 16 come spiegato nelle note a pag. 15. Trascurabile l’effetto scenario con la flessione delle quotazioni del petrolio compensate dall’apprezzamento del dollaro sull’euro. L’utile netto adjusted di €1.071 milioni registra un incremento del 16%, dovuto alla maggiore performance operativa, ai maggiori risultati delle società valutate all’equity che recepiscono il risultato di periodo di Vår Energi, nonché al decremento di circa 3 punti percentuali del tax rate adjusted per effetto del deconsolidamento delle attività norvegesi che scontavano un’imposizione fiscale più elevata della media del settore. Per il commento agli special item del settore si rinvia alla disclosure di pag. 9.

Gas & Power

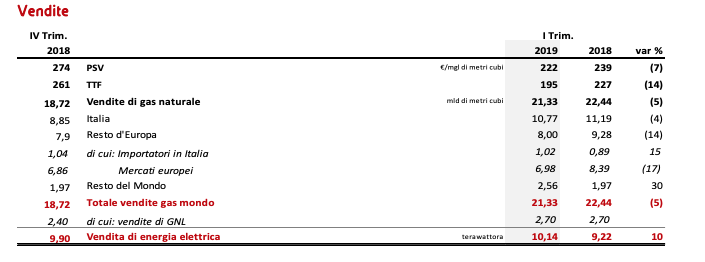

Nel primo trimestre 2019 le vendite di gas naturale di 21,33 miliardi di metri cubi sono diminuite del 5% rispetto al primo trimestre 2018. Le vendite in Italia (-4% a 10,77 miliardi di metri cubi) scontano oltre all’effetto del clima in particolare sulle vendite retail, le minori vendite all’hub e ai grossisti, in parte compensate dai maggiori volumi commercializzati al settore industriale e termoelettrico. Le vendite nei mercati europei (6,98 miliardi di metri cubi) sono diminuite del 17% a seguito delle operazioni di razionalizzazione del portafoglio. Le vendite di energia elettrica pari a 10,14 TWh nel primo trimestre 2019 sono aumentate del 10% per effetto delle maggiori vendite alla borsa elettrica in Italia e al mercato libero.

Nel primo trimestre 2019 le vendite di gas naturale di 21,33 miliardi di metri cubi sono diminuite del 5% rispetto al primo trimestre 2018. Le vendite in Italia (-4% a 10,77 miliardi di metri cubi) scontano oltre all’effetto del clima in particolare sulle vendite retail, le minori vendite all’hub e ai grossisti, in parte compensate dai maggiori volumi commercializzati al settore industriale e termoelettrico. Le vendite nei mercati europei (6,98 miliardi di metri cubi) sono diminuite del 17% a seguito delle operazioni di razionalizzazione del portafoglio. Le vendite di energia elettrica pari a 10,14 TWh nel primo trimestre 2019 sono aumentate del 10% per effetto delle maggiori vendite alla borsa elettrica in Italia e al mercato libero.

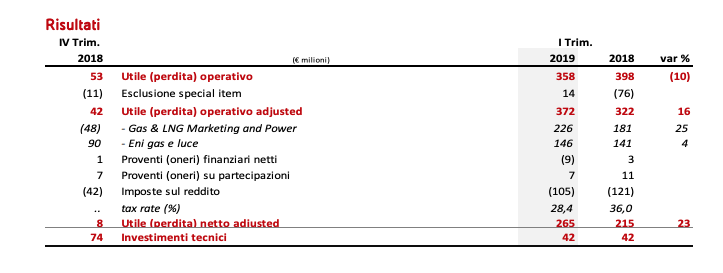

Nel primo trimestre 2019 il settore Gas & Power ha registrato l’utile operativo adjusted di €372 milioni, con un aumento del 16% rispetto al primo trimestre 2018 dovuto principalmente al contributo del business GLP (+€45 milioni). La performance ha anche beneficiato della valorizzazione delle flessibilità associate al portafoglio integrato in un trimestre caratterizzato da una volatilità di mercato sostenuta. Tale andamento positivo è stato in parte compensato dalla flessione dei margini associati alle vendite di GNL dovuta all’oversupply nel mercato globale, in particolare nel Far East. In aumento (+€5 milioni) i risultati del business retail a seguito dello sviluppo del business power in Italia e in Francia, nonché del consolidamento del portafoglio in Grecia. Il settore ha chiuso il trimestre con l’utile netto adjusted di 265 milioni (+23% vs. 2018).

Nel primo trimestre 2019 il settore Gas & Power ha registrato l’utile operativo adjusted di €372 milioni, con un aumento del 16% rispetto al primo trimestre 2018 dovuto principalmente al contributo del business GLP (+€45 milioni). La performance ha anche beneficiato della valorizzazione delle flessibilità associate al portafoglio integrato in un trimestre caratterizzato da una volatilità di mercato sostenuta. Tale andamento positivo è stato in parte compensato dalla flessione dei margini associati alle vendite di GNL dovuta all’oversupply nel mercato globale, in particolare nel Far East. In aumento (+€5 milioni) i risultati del business retail a seguito dello sviluppo del business power in Italia e in Francia, nonché del consolidamento del portafoglio in Grecia. Il settore ha chiuso il trimestre con l’utile netto adjusted di 265 milioni (+23% vs. 2018).

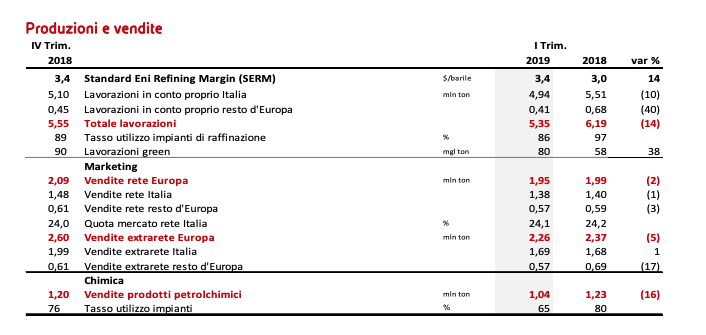

Refining & Marketing e Chimica

Nel primo trimestre 2019 il margine indicatore Eni (Standard Eni Refining Margin – SERM) si attesta a 3,4 $/barile (+14% rispetto ai 3 $/barile del primo trimestre 2018) grazie alla tenuta degli spread dei prodotti rispetto alla carica petrolifera. Continua il trend di apprezzamento dei greggi ad alto tenore di zolfo rispetto al Brent. · Le lavorazioni di petrolio e di semilavorati in conto proprio sono state di 5,35 milioni di tonnellate in diminuzione del 14% rispetto al primo trimestre 2018 a causa delle minori lavorazioni a Sannazzaro per effetto delle fermate delle unità di cracking e riduzione passo degli impianti al fine di attenuare l’impatto negativo dello scenario, nonché della fermata generale della raffineria PCK in Germania e dell’indisponibilità della raffineria di Vohburg (Bayernoil) dopo l’evento occorso nel mese di settembre 2018.

Nel primo trimestre 2019 il margine indicatore Eni (Standard Eni Refining Margin – SERM) si attesta a 3,4 $/barile (+14% rispetto ai 3 $/barile del primo trimestre 2018) grazie alla tenuta degli spread dei prodotti rispetto alla carica petrolifera. Continua il trend di apprezzamento dei greggi ad alto tenore di zolfo rispetto al Brent. · Le lavorazioni di petrolio e di semilavorati in conto proprio sono state di 5,35 milioni di tonnellate in diminuzione del 14% rispetto al primo trimestre 2018 a causa delle minori lavorazioni a Sannazzaro per effetto delle fermate delle unità di cracking e riduzione passo degli impianti al fine di attenuare l’impatto negativo dello scenario, nonché della fermata generale della raffineria PCK in Germania e dell’indisponibilità della raffineria di Vohburg (Bayernoil) dopo l’evento occorso nel mese di settembre 2018.

I volumi di lavorazione green presso la bioraffineria di Venezia sono aumentati del 38% trainate dallo scenario favorevole.

Le vendite rete in Italia pari a 1,38 milioni di tonnellate sono sostanzialmente in linea (-1%) in un contesto di consumi decrescenti. La riduzione dei volumi commercializzati ha riguardato tutti i segmenti, in particolare quello autostradale. La quota di mercato del trimestre si è attestata a 24,1% pressoché invariata rispetto al trimestre 2018.

Le vendite extrarete in Italia pari a 1,69 milioni di tonnellate aumentano dell’1% rispetto al periodo di confronto principalmente per maggiori vendite di gasolio e benzina, nonché di bitumi per effetto delle efficaci campagne commerciali, compensate dai minori volumi venduti di bunker e jet fuel.

Le vendite rete ed extrarete nel resto d’Europa sono in riduzione complessivamente dell’11% rispetto al trimestre 2018, per effetto dei minori volumi commercializzati in Germania dovuti all’indisponibilità di produzione da Bayernoil e in Francia in parte compensati da maggiori vendite in Spagna e Svizzera.

Le vendite di prodotti petrolchimici di 1,04 milioni di tonnellate sono in riduzione del 16% per effetto dei minori volumi venduti degli intermedi, parzialmente compensati dalle maggiori vendite nel business stirenici e polietilene.

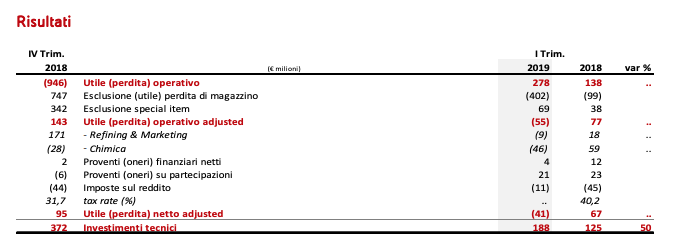

Nel primo trimestre 2019 il business Refining & Marketing ha registrato la perdita operativa adjusted di €9 milioni (€18 milioni di utile operativo nel primo trimestre 2018). Il principale driver è stato il deterioramento dello scenario per le lavorazioni complesse dovuto alla contrazione del differenziale tra greggi ad alto tenore di zolfo e il greggio leggero benchmark Brent, in un contesto di minore offerta di greggi heavy, che penalizza i risultati delle raffinerie Eni a elevata conversione. Tale trend negativo ha reso opportuno ridurre le lavorazioni attraverso interventi sugli assetti, quali l’anticipo manutenzioni programmate di alcune linee a elevata conversione e altre ottimizzazioni, adattamento dei prodotti alle opportunità di vendita e modifiche al mix di approvvigionamento delle cariche. Hanno inciso positivamente sul risultato l’andamento dei margini sulle lavorazioni semplici (SERM +14%), l’apprezzamento del dollaro e i maggiori margini e volumi delle lavorazioni green. Il marketing ha registrato risultati in leggera flessione a causa dei minori margini di commercializzazione, principalmente in Italia.

La Chimica ha registrato la perdita operativa adjusted di €46 milioni dovuto al fermo straordinario dell’hub di Priolo ora in fase di riavvio. Escluso questo effetto, risultato sostanzialmente in pareggio nonostante i margini depressi in tutte le linee di business, con il polietilene in calo del 61%, il margine del cracker del 4% e gli altri prodotti intorno al 10-20% a causa dell’oversupply e della pressione competitiva da parte di stream di prodotto più conveniente.

La perdita netta adjusted (€41 milioni) evidenzia un peggioramento di €108 milioni rispetto al trimestre di confronto, per effetto del peggioramento della performance operativa.

ECCO IL TESTO COMPLETO DEL COMUNICATO UFFICIALE