Appartiene ai vezzi di una certa divulgazione economica, purtroppo assai diffusa, utilizzare in maniera disinvolta termini e linguaggi tecnici per sottintendere significati che spesso poco a nulla hanno a che vedere con la realtà. Addirittura, alcune espressioni tecniche sono diventate ammiccamenti. Il saldo Target 2 è sicuramente uno di questi. Uno strumento puramente contabile è divenuto fonte di dibattito politico. Il che è sensato quanto potrebbe esserlo dibattere politicamente sulle quattro operazioni.

Tant’è. Come non si ripete mai abbastanza, viviamo immersi in mitologie che sono particolarmente invadenti quanto si discorre di cose economiche e la vicenda del Target 2, che è roba da contabili, ha finito con l’interpretare suo malgrado un ruolo nella recita a soggetto sul tema l’Italia e l’Europa, con tutte le sue varianti (“Noi buoni, loro cattivi”, oppure “Noi cattivi loro buoni”, eccetera).

CIò spiega perché possa essere utile prendere a pretesto l’ultimo bollettino economico della Banca d’Italia e provare a svelare l’arcano (se tale è) del Target 2, che, aldilà delle interpretazione che se ne possono dare, è uno strumento molto utile per fotografare i flussi finanziari fra l’Italia, rappresentata dalla sua Banca centrale, e l’Europa dell’euro, quindi l’eurosistema delle banche centrali.

Come è noto, tutti i passaggi di denaro fra un paese e un altro vengono intermediati dalle banche centrali di riferimento. E poiché l’eurozona condivide una moneta unica, il sistema delle banche centrali (l’eurosistema) si è dotato di uno strumento contabile che serve proprio a rendicontare i flussi finanziari fra le banche sorelle. Il Target 2, appunto. Il cui saldo, per dirla con le parole di Bankitalia, rappresenta “la contropartita contabile di tutte le transazioni eseguite fra residenti e non residenti” di un paese. Dell’Italia, nel caso nostro.

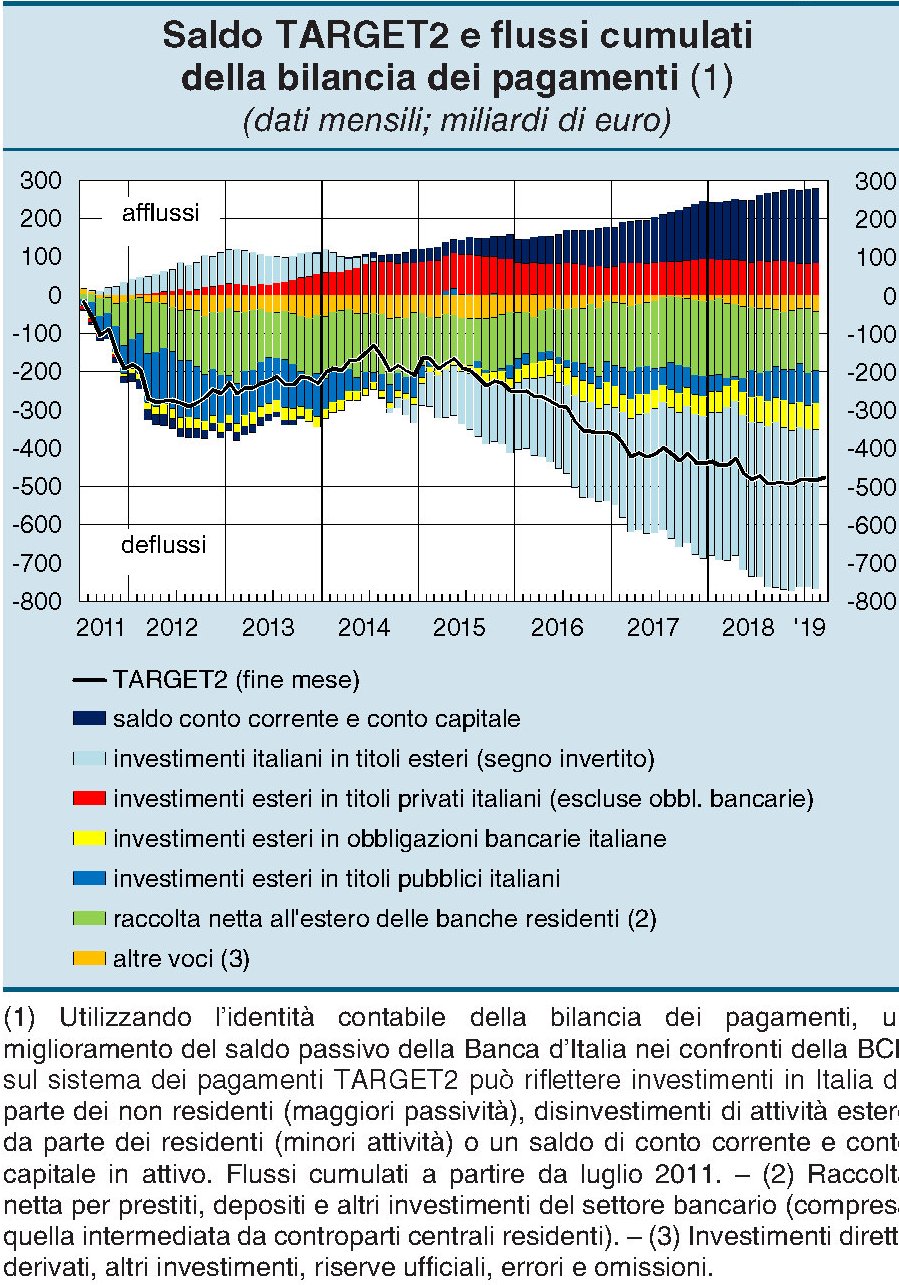

Nel 2018, questo saldo è risultato debitorio per 482 miliardi. Questo non significa che la Banca d’Italia abbia un debito di 482 miliardi, ma che il saldo fra gli ingressi e le uscite di denaro passato dalla Banca d’Italia è stato negativo per 482 miliardi. In sostanza, sono usciti più soldi di quanti ne siano entrati. Questa situazione viene rappresentata dal grafico sotto, che individua anche le componenti di questi flussi finanziari.

Notate l’istogramma azzurro, che rappresenta gli “investimenti italiani in titoli esteri”. Si tratta quindi di attivi dei residenti italiani, che quotano centinaia di miliardi, che rappresentano un deflusso nel sistema Target per la Banca d’Italia perché questi fondi sono passati dalla Banca d’Italia per trovare la loro collocazione estera. Il saldo di conto corrente, al contrario, che rappresenta la somma algebrica degli scambi con l’estero, e che nel nostro caso origina un surplus, rappresenta un attivo per la Banca d’Italia anche se puramente contabile, perché sono entrati dei soldi in Italia e quindi sono “passati” dalla banca centrale.

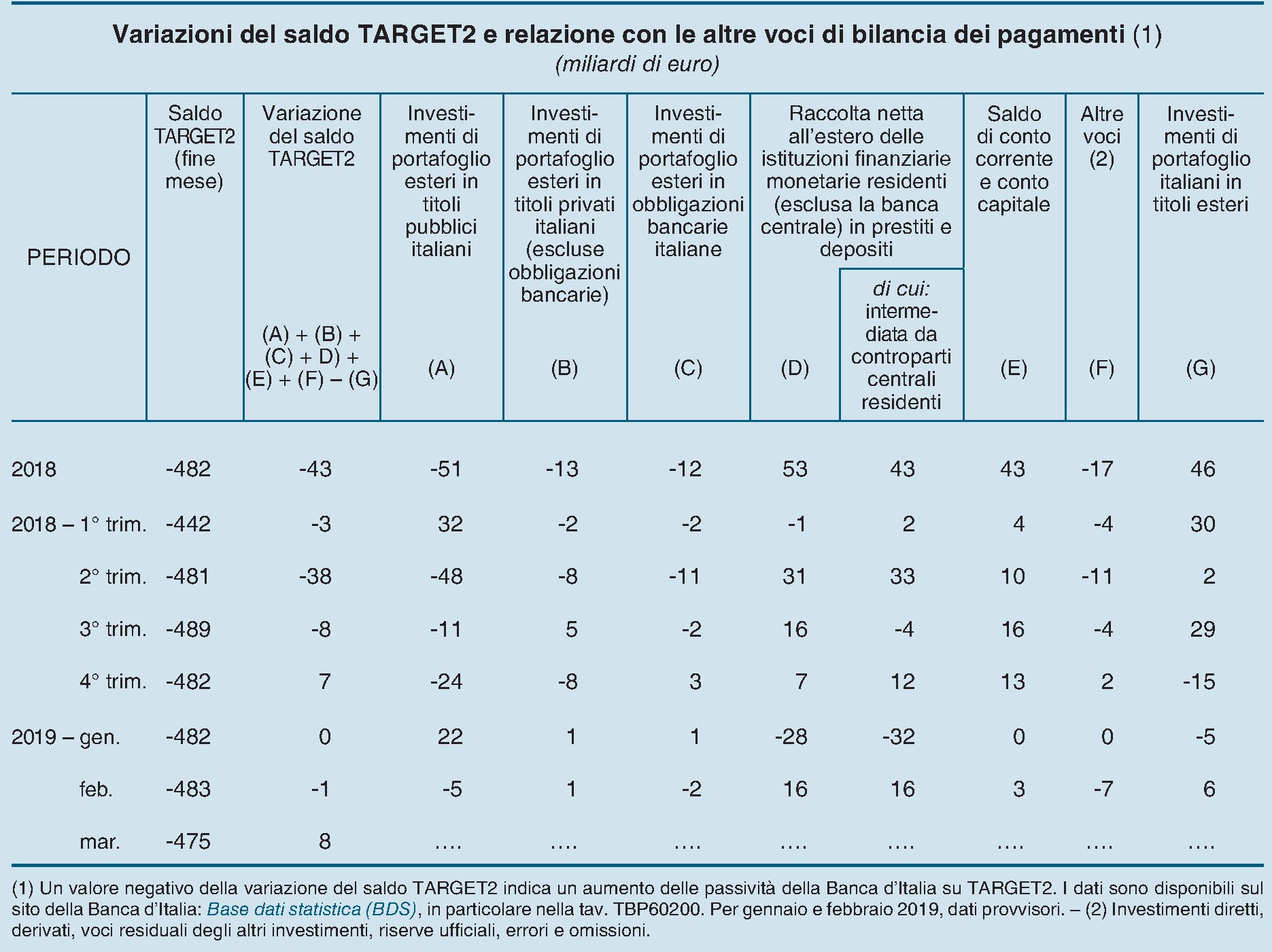

La premessa generale serve a capire l’andamento dei flussi nel corso dell’anno passato che è utile osservare perché racconta molto degli umori (e dei timori) degli attori economici, italiani e non. La tabella rappresenta i flussi del 2018, suddivisi nelle varie voci collegate alla bilancia dei pagamenti.

La prima informazione è che nel 2018 il saldo è peggiorato per 43 miliardi, quindi la posizione debitoria dei Bankitalia (nel senso che abbiamo detto) è peggiorata. In sostanza sono usita dall’Italia 43 miliardi in più di quelli che sono entrati e la tabella ci aiuta a capire le ragioni. Ad esempio sono usciti 51 miliardi di investimenti esteri dai titoli di stato italiani, e altri 13 miliardi sono usciti dagli investimenti esteri in obbligazioni private, cui se ne aggiungono altri 12 usciti dalle obbligazioni bancarie. Quindi l’estero ha venduto titoli italiani per 76 miliardi che rappresentano un deflusso sul sistema Target 2. Un altro deflusso è rappresentato dagli investimenti degli italiani in titoli esteri, che sono ammontati in 46 miliardi. Complessivamente quindi i deflussi sono stati (76+46) 122 miliardi. A questi bisogna aggiungere anche i 17 miliardi rappresentati da “altre voci” che fra le altre cose misurano anche gli investimenti diretti che hanno rappresentato ulteriori deflussi. Arriviamo cosi a 139 miliardi di uscite complessive.

Sul lato degli afflussi le voci sono due: la raccolta netta all’estero delle banche italiane e il saldo di conto corrente. Del secondo abbiamo già detto. La prima voce merita un approfondimento, visto che è stata anche oggetto di qualche strumentalizzazione e diatriba. Leggiamo quello che scrive Bankitalia. “La raccolta interbancaria all’estero comprende sia quella direttamente effettuata sul mercato monetario tramite transazioni bilaterali con controparti estere, che viene registrata nel conto finanziario della bilancia dei pagamenti come aumento di passività (“altri investimenti”) del settore “banche”, sia quella sul mercato MTS Repo, in cui si negoziano contratti pronti contro termine in titoli di Stato”. In sostanza le nostre banche svolgono alcune operazioni all’estero che rappresentano per loro un aumento di indebitamento, ma per il paese un ingresso di risorse finanziarie che quindi contribuiscono a incrementare gli afflussi e quindi diminuire il saldo negativo.

Se guardiamo alla tabella scorgiamo che gran parte di queste operazioni – 43 miliardi – vengono mediate da controparti centrali che “nell’analisi dell’evoluzione del saldo sono riclassificate nella raccolta netta all’estero del settore bancario italiano”. Quindi per una ragione puramente contabile. Nella classificazione della bilancia dei pagamenti, infatti, questi importi sarebbero classificati come relativa al settore privato non bancario. Ma al di là delle differenza di classificazione, è il fine di questa raccolta ad essere interessante. “Nel complesso dei primi due mesi del 2019 il saldo TARGET2 è rimasto sostanzialmente stabile. A fronte di afflussi netti derivanti dagli investimenti in titoli di Stato da parte degli investitori non residenti si è ridotta la raccolta del sistema bancario italiano sul mercato MTS Repo”, scrive ancora Bankitalia. Questo invece è quanto si legge nel rapporto sulla stabilità finanziaria, sempre di Bankitalia, del novembre scorso: “Le banche italiane hanno aumentato notevolmente la posizione debitoria netta nei confronti dell’estero sul mercato MTS repo per finanziare a tassi contenuti gli acquisti di titoli di Stato”.

Ricapitoliamo: L’estero vende i titoli pubblici italiani. Le banche italiane sono “costrette” a comprarli per non fare esplodere lo spread (e i loro bilanci) e per farlo raccolgono denaro all’estero sul mercato dei repo, quindi a tassi calmierati, per far rientrare questi denari in Italia sotto forma di acquisti di titoli di stato da parte dei residenti. In sostanza: si può pure tentare di spacciare (e qualcuno ci ha provato) due brutte notizie (la vendita dei titoli italiani dall’estero e l’indebitamento estero delle nostre banche per sostenere il corso dei nostri titoli di stato) per una buona. Ma poi la realtà, della quale il saldo Target 2 è solo uno specchio, presenta sempre il conto. Ed è sempre salato.

Articolo pubblicato su thewalkingdebt.org