Per quanto l’IRA sia una legge climatica, rimane comunque una politica industriale. Offre supporto fiscale all’intera value chain dell’energia pulita – dai materiali alla produzione e alla diffusione – con l’obiettivo di sviluppare supply chains nazionali e ridurre la dipendenza dalla Cina. Per questo motivo, le norme nazionali legate ai crediti d’imposta sono una caratteristica fondamentale della legge. La presenza di un quadro di crediti IRA chiaro e attuabile ha sostanzialmente spostato l’interesse verso gli Stati Uniti, attraendo investimenti nell’energia pulita e dirigendo i capitali lontano dall’Unione Europea.

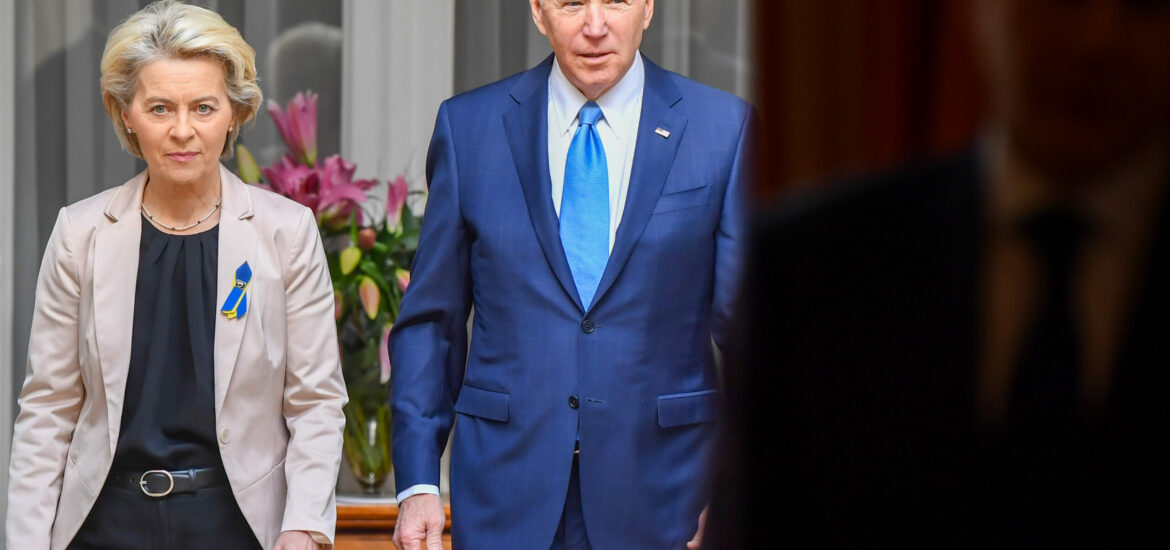

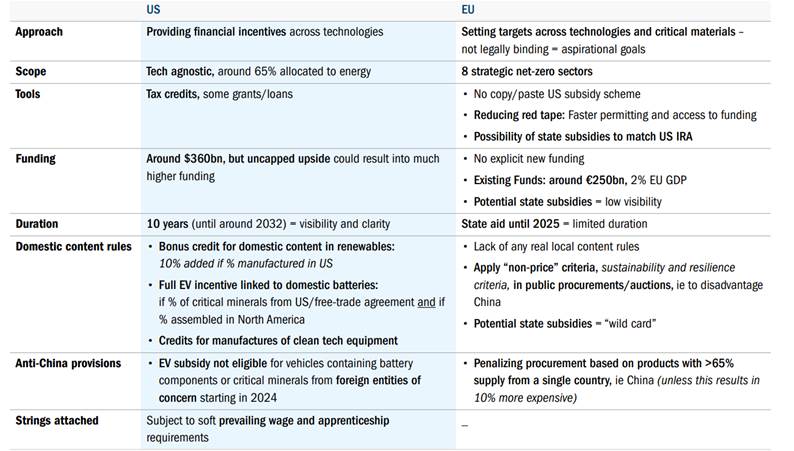

Dall’introduzione dell’IRA, l’UE ha espresso la propria preoccupazione rispetto a due rischi fondamentali: l’allontanamento degli investimenti produttivi e di quelli per lo sviluppo di progetti. Tali possibilità si sono concretizzate nel momento in cui numerose industrie europee hanno annunciato i loro piani di espansione negli Stati Uniti; ad esempio, Volkswagen ha deciso di dare priorità allo sviluppo di uno stabilimento di batterie situato negli Stati Uniti anziché in Europa orientale. Pertanto, nel primo trimestre del 2023, l’UE ha risposto all’IRA annunciando il Green Deal Industrial Plan. Il Piano non è rivoluzionario ma evoluzionario, in quanto rappresenta un’accelerazione delle politiche europee in materia, al fine di restare competitivi nel settore dell’energia pulita post-IRA. Il piano europeo prevede due atti: il Net Zero Industry Act e il Critical Materials Act, i quali stabiliscono il target di aumento delle capacità produttive nazionali di otto tecnologie strategiche a zero emissioni, in modo che almeno il 40% della loro domanda sia fornita dall’UE stessa entro il 2030 e il 40% dei minerali necessari sia lavorato all’interno dell’Unione.

I target previsti sono significativi ma non vincolanti e si propone di raggiungerli diminuendo la burocrazia, agevolando i finanziamenti già esistenti e abbreviando i processi di autorizzazione. Sebbene il Piano non includa un regime di sovvenzioni di massa a livello europeo simile a quello dell’IRA, propone comunque un allentamento temporaneo delle norme sugli aiuti di Stato previste per i Paesi dell’UE, per consentire a quest’ultimi di fornire un sostegno fiscale che sia potenzialmente equivalente ai benefit dell’IRA. Questo rappresenta indubbiamente un segnale deciso che l’UE è determinata a competere per le industrie green, sebbene le modalità di realizzazione effettiva nei singoli Paesi restano al momento ancora incerte (figura 1). Pertanto, riteniamo che la semplicità e la chiarezza dell’IRA saranno verosimilmente i fattori chiave nel processo decisionale di investimento in uno scenario che vede lo scontro tra US e UE, riducendo quindi il sostegno nell’UE.

Obiettivo principale dell’IRA statunitense e del Green Industrial Plan europeo

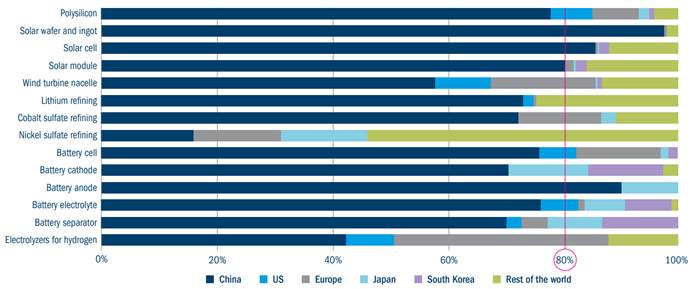

Nonostante le due policy presentino approcci e strumenti diversi hanno in comune un obiettivo: incrementare le capacità produttive delle tecnologie pulite a livello nazionale, riducendo così l’eccessiva dipendenza dalla Cina. La transizione energetica rappresenta, infatti, una sfida per la supply chain. Solo una piccola quantità della produzione è situata negli Stati Uniti o in UE attualmente, mentre la Cina domina la produzione dei settori chiave della transizione energetica (solare, eolico e produzione di batterie) con più dell’80% della capacità mondiale (figura 2). Pertanto, l’obiettivo comune di USA e UE nel sostenere le supply chains nazionali tramite lo sviluppo della produzione locale sarà difficile e costoso.

Conseguenze dirette

La combinazione di IRA e Green Deal dovrebbe generare benefici per le industrie presenti nella value chain dell’energia pulita, in particolare per quelle con esposizione globale in entrambe le regioni. La natura illimitata dei crediti di imposta dell’IRA significa che l’ammontare del capitale potenzialmente investibile potrebbe superare in modo significativo i 370 miliardi di dollari inizialmente previsti nel piano, con Goldman Sachs e Credit Suisse che stimano circa 1.5 trilioni di dollari in investimenti nel prossimo decennio.

Nel frattempo, nonostante il fatto che il Green Deal non preveda nuovi finanziamenti, l’UE afferma di avere a disposizione circa 250 miliardi di euro dei fondi RePowerEU da spendere; tale cifra sarebbe esigua rispetto alla stima di 1 trilione di dollari in investimenti annui necessari nell’UE. Tuttavia, un accesso più veloce ai fondi, insieme a regole meno rigide nel richiedere gli aiuti di Stato a livello nazionale, potrebbe essere determinate per sbloccare il capitale privato. La buona riuscita del Green Industrial Plan risiede anche nella sua implementazione da parte dei singoli stati membri, cosa che rende difficile valutarne l’impatto. Una risposta politica più ampia e rapida potrebbe stimolare l’interesse degli investitori e fornire maggiore sostegno alle imprese europee. In particolare, all’interno dell’UE le imprese con una maggiore esposizione alla Germania potrebbero trarre maggiori benefici, considerando la flessibilità fiscale tedesca nel fornire sussidi e la spinta a competere per l’allocazione di capitali.

Tra i settori che potrebbero maggiormente beneficiare dalle doppie dinamiche US e UE rientrano:

- Generatori di energie rinnovabili: tra i vincitori indiscussi ci sono quelle società per cui l’eolico e il solare sono già competitivi anche senza sussidi e si trovano in regioni, come l’Iberia, la Germania e gli Stati Uniti, dove ci sarà una mobilitazione di capitali e una forte crescita di energie rinnovabili. In questo contesto, l’IRA e il Green Deal rappresentano dei vantaggi aggiuntivi.

- Operatori integrati dell’industria del gas, in quanto potranno beneficiare di una più ampia adozione dell’idrogeno blu e verde.

- Produttori di idrogeno puro e di elettrolizzatori, specialmente le aziende con una forte presenza mondiale che già producono gran parte dei loro ricavi negli Stati Uniti.

- Produttori attivi nel settore delle rinnovbili, quali produttori di turbine eoliche, pannelli solari e batterie, che vedranno impatti molto positivi considerando il supporto delle supply chains nazionali.

- Riciclo miniere/minerali: i minatori e i trasformatori esposti a materiali critici che si stanno espandendo nella regione europea dovrebbero trarre vantaggio da processi di autorizzazione semplificati e finanziamenti statali.

- Industrie esposte alla value chain delle rinnovabili: Uno scatto in avanti delle energie rinnovabili determinerà un aumento della domanda da parte di quelle aziende che nella value chain producono prodotti differenziati per la loro generazione. La significatività e la tempistica dell’impatto sugli utili varieranno a seconda delle società, ma quelle che operano nel settore delle apparecchiature elettriche, delle apparecchiature minerarie e dell’efficienza energetica avranno indubbiamente un impatto positivo.

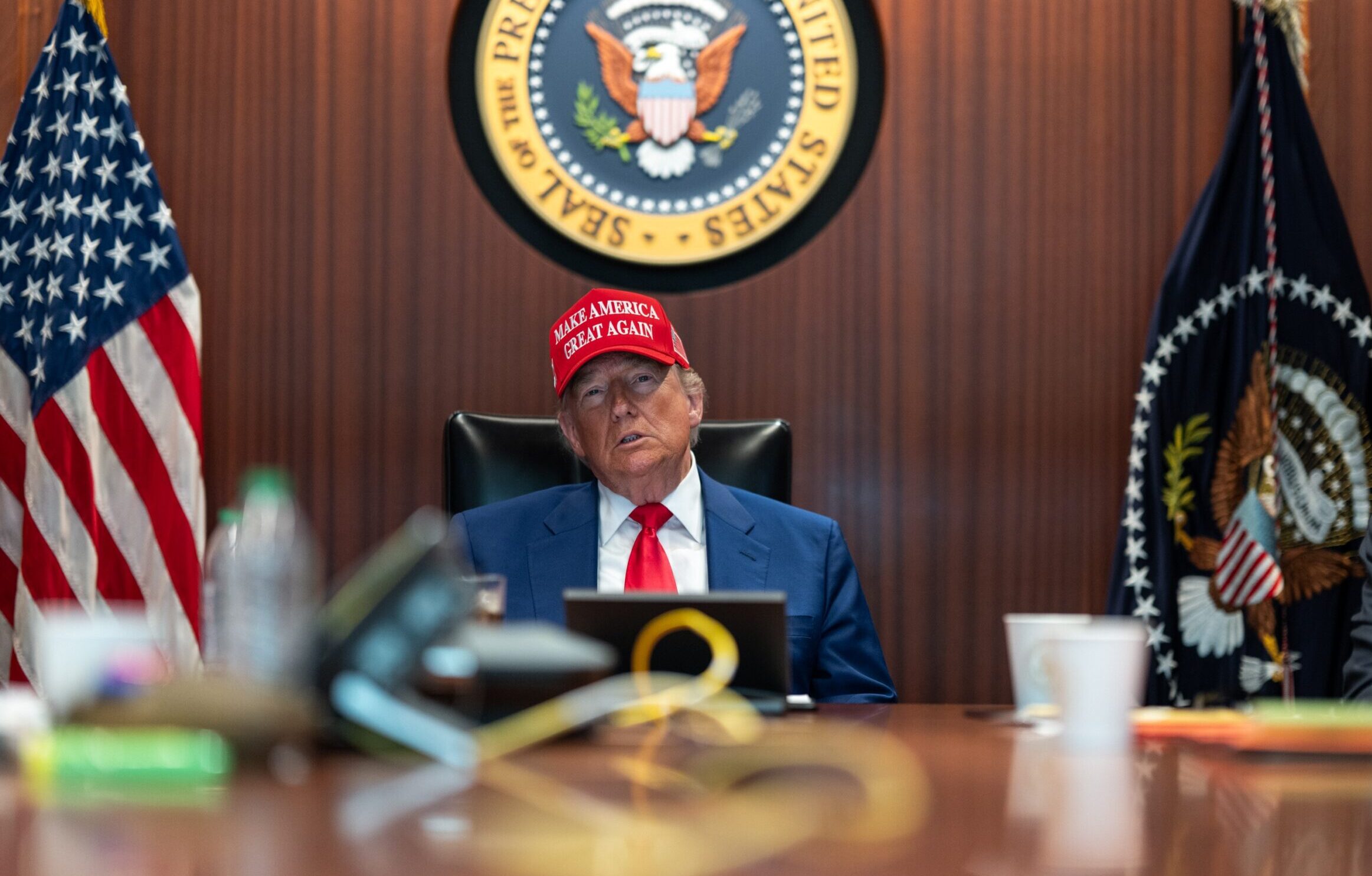

Implicazioni di ampio respiro e prospettive future

Le dinamiche dell’IRA e del Green Deal spingono chiaramente verso l’onshoring e una diversificazione maggiore delle supply chain. Un mercato globale più frammentato – compresi i mercati interni europei – genereranno nuove considerazioni e ponderazioni da parte di investitori e aziende. L’obiettivo di evitare l’eccessiva dipendenza dalla Cina, rimanendo comunque competitivi, sarà impegnativo. Il reshoring di fattori produttivi critici può potenzialmente limitare la capacità di crescita di alcune industrie, mentre le sfide legate all’approvvigionamento di materie prime e all’ampliamento degli impianti di produzione potrebbero avere conseguenze indesiderate. Per esempio, per costruire supply chains diversificate e localizzate, le esigenze di approvvigionamento diventeranno una priorità strategica per le aziende: partnership a lungo termine, acquisizioni mirate e integrazione verticale possono essere leve fondamentali per assicurarsi le materie prime. In particolare, potremmo assistere sempre più spesso a iniziative simili da parte di produttori di apparecchiature originali, per garantirsi l’accesso alle materie prime, e da parte di sviluppatori di energie rinnovabili per collaborare con i fornitori al fine di costruire capacità produttive aggiuntive o investire direttamente nell’integrazione verticale. Questo potrebbe includere l’insourcing di componenti critici, l’espansione degli impianti di produzione o la creazione di nuovi impianti.

L’intensificarsi della concorrenza nelle supply chain di fornitura delle batterie o delle energie rinnovabili potrebbe essere dannoso per le aziende di questi settori, oltre a comportare una potenziale maggiore volatilità dei prezzi dei componenti e delle materie prime chiave per l’energia pulita. A sua volta, vi è il rischio di una transizione energetica più inflazionistica: produrre localmente molti dei componenti e approvvigionarsi molti dei materiali critici per le tecnologie pulite potrebbe essere costoso e inefficiente, risultando dunque più oneroso dell’attuale importazione dalla Cina. Per quanto riguarda il solare, in particolare, c’è il rischio di un eccesso di offerta. Non sono solo gli Stati Uniti e l’Unione Europea a cercare di incrementare la produzione nazionale; anche l’India sta fornendo sussidi e la stessa Cina ha in programma di espandere la produzione attraverso l’intera supply chain molto più rapidamente di altri Paesi. L’International Energy Agency (IEA) prevede che ciò provocherà una sovrabbondanza importante di energia entro il 2027, con un’offerta di energia solare nettamente superiore alla domanda globale prevista. Il risultato sarebbe un livello di utilizzo degli impianti del 25%-30% in Cina per tutti i segmenti produttivi, circa la metà del livello attuale. Questo eccesso potrebbe inoltre creare una forte concorrenza sui prezzi e indurre gli investitori a cancellare molti progetti di espansione produttiva annunciati sia all’interno che all’esterno della Cina. Altre conseguenze indesiderate potrebbero essere requisiti locali e disponibilità limitata di materiali che promuovono un’accelerazione dell’economia circolare/riciclaggio per ridurre il consumo di risorse, ad esempio una maggiore enfasi sul riciclaggio delle batterie e dei minerali; crescita di nuove tecnologie/stimolo all’innovazione (ad esempio l’UE non produce litio e i produttori di batterie saranno quindi incentivati a continuare a innovare le batterie agli ioni di sodio prodotte senza litio).

Cosa significherà tutto ciò a livello geopolitico? L’elefante nella stanza è la risposta della Cina. Dato che sia l’IRA statunitense che il Green Deal europeo potrebbero svantaggiare gli operatori cinesi nel settore delle tecnologie pulite, a favore degli stessi Stati Uniti e dell’UE, non è inimmaginabile una ritorsione da parte della Cina. Esiste quindi il rischio di un aumento delle tensioni commerciali globali. Tuttavia, il rovescio della medaglia è l’aumento del “friend-shoring”, in base al quale gli Stati Uniti espandono i propri accordi commerciali altrove, offrendo vantaggi alle imprese di Giappone, Corea, Cile, Australia – e forse anche dell’UE – tra le altre. Seguiremo gli sviluppi con grande interesse.