Stabilire se i mercati azionari siano cari o meno è sicuramente un fattore determinante per effettuare le scelte di investimento in ottica di costruzione del portafoglio; e le attuali valutazioni dell’S&P500, con un rapporto Price Earnings (P/E) pari a circa 22 volte gli utili (nettamente sopra le medie storiche), sembrerebbero invitare alla cautela. Tuttavia, è anche vero che le stime di consenso per la crescita degli utili nei prossimi 12 mesi sono prossime al 20% per tutte le aree geografiche (tranne il Giappone al 16%) e che i segmenti che presentano oggi i multipli più elevati (USA e settore IT) sono anche quelli che mostrano la redditività più alta, sia in termini assoluti che rispetto alla media degli ultimi 10 anni.

Il semplice rapporto P/E va quindi integrato con altri strumenti di valutazione. Come il Buffett Indicator, ideato da Warren Buffett e dato dal rapporto tra la capitalizzazione del mercato e il PIL, secondo il quale si potrebbe quasi parlare di bolla. Esistono però altre metriche che, al contrario, individuano una tolleranza di un ulteriore 20% di crescita dell’indice S&P500 prima che scatti il segnale d’allarme rosso: per le azioni statunitensi, identifichiamo tale soglia di pericolo con i livelli valutativi raggiunti durante i picchi di mercato del 2000 e del 2007.

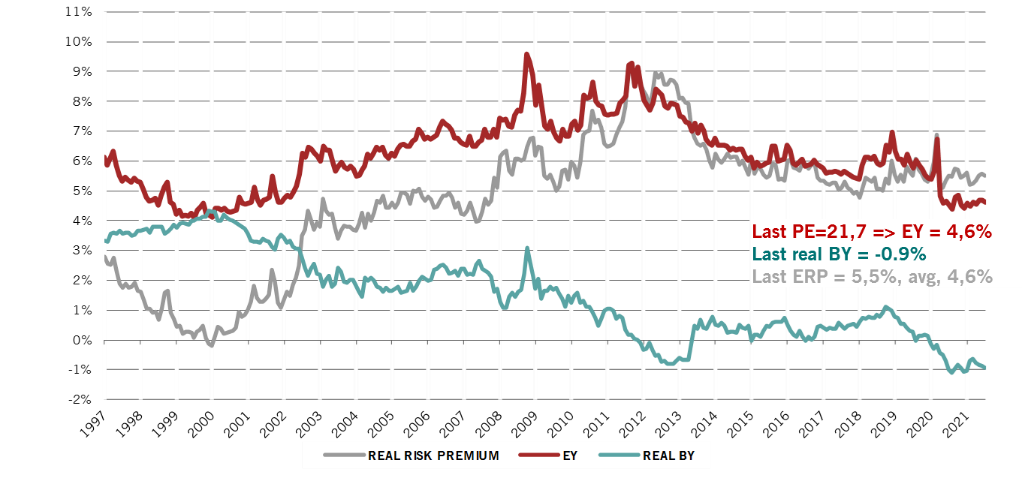

Per districarsi in questo groviglio di indicatori talvolta discordanti, un parametro sempre valido che arriva in soccorso degli investitori è quello del premio al rischio azionario (ERP, Equity Risk Premium), ossia la differenza tra il rendimento delle azioni (EY, Earnings Yield, l’inverso del Price Earnings, dato quindi dal rapporto tra utili e prezzo di mercato) e il rendimento delle obbligazioni (BY, Bond Yield).

Fig. 1: Andamento dei tassi reali 10 anni USA, Earnings Yield (1/PE) ed Equity Risk Premium

Focalizzandosi sul mercato Usa, nonostante le valutazioni (P/E) non propriamente economiche e quindi un Earnings Yield compresso, grazie alla recente nuova discesa dei tassi reali (i tassi nominali depurati dell’inflazione), il premio al rischio azionario risulta tuttora generoso attestandosi l’1% circa al di sopra della sua media storica (si veda la Fig. 1). Ciò significa che, per quanto le azioni possano risultare care in termini assoluti, lo sono in misura minore in termini relativi e le valutazioni non paiono quindi tanto eccessive da spingere a ridurre drasticamente l’esposizione azionaria.

In sostanza, come abbiamo sottolineato più volte nel corso degli ultimi mesi, a sostenere le valutazioni azionarie sono ancora i tassi reali, in tale contesto la variabile determinante da monitorare. In seguito al movimento delle ultime settimane della parte a lunga scadenza dei tassi (swap) reali (depurati delle aspettative d’inflazione) statunitensi, con i decennali ridiscesi fino a livelli prossimi a quelli di inizio anno (-1,3% vs -1,5% di partenza), il premio al rischio azionario risulta in grado di sopportare senza eccessivi scossoni una risalita di circa 90 pb dei tassi reali (la differenza che separa l’ERP, attualmente pari al 5,5%, dalla sua media storica del 4,6%).

Occorre perciò valutare quanto a lungo i tassi reali potranno permanere sui livelli depressi attuali. L’appiattimento della curva a cui stiamo assistendo sarebbe coerente con uno scenario economico di Goldilocks, come quello sperimentato nel 2017, caratterizzato da un mix di crescita modesta e bassa inflazione che consentirebbe politiche monetarie espansive a lungo. Ma questa “giapponesizzazione” della politica monetaria statunitense verso stimoli perenni appare alquanto distante dal contesto attuale, in cui forte crescita (seppur in calo l’anno prossimo) ed elevata inflazione (seppur almeno in parte transitoria) potrebbero spingere invece la Fed ad assumere un atteggiamento meno accomodante nei prossimi trimestri.

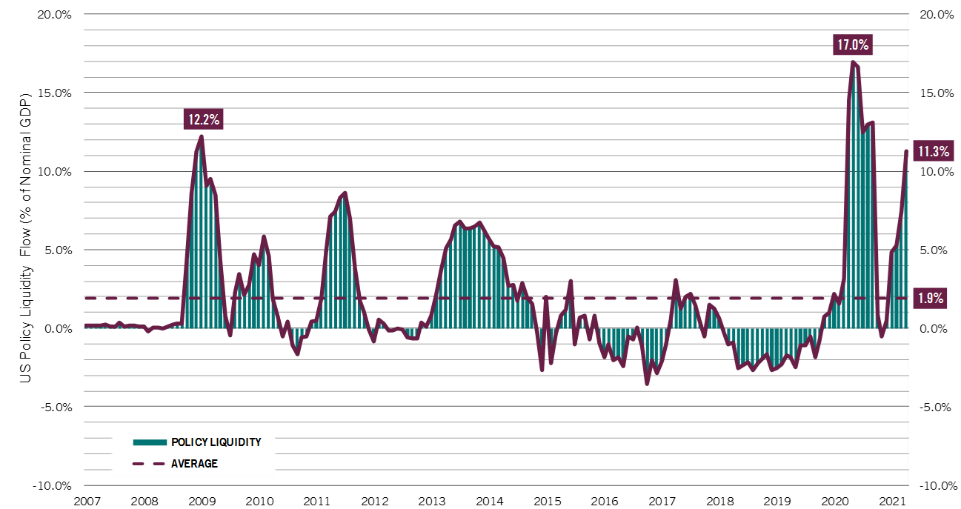

Il recente movimento di discesa dei tassi reali appare quindi disallineato con i fondamentali economici. A guidarlo è stata piuttosto la dinamica dei flussi di liquidità immessi nel sistema dalla Fed (si veda la Fig. 2, dove si nota un importante il rimbalzo nel periodo post-primaverile), la volatilità dei quali ha influenzato la volatilità dei tassi reali negli ultimi mesi. Ecco quindi che la discesa dei tassi reali a lungo termine e il conseguente appiattimento della curva, non guidati dai fondamentali economici, paiono giustificati dal nuovo picco nei flussi di liquidità della Fed, tornati su livelli da stimolo monstre (pari all’11,3% del PIL USA, poco meno di quanto fatto in risposta alla grande crisi finanziaria del 2008-2009).

Fig. 2: Flusso di liquidità FED (6 mesi rolling, % PIL)

Tuttavia, come detto, nei mesi a venire la politica dell’istituto centrale potrebbe virare verso posizioni meno accomodanti. In tal senso, il simposio di Jackson Hole di fine agosto fornirà indicazioni più precise sulle intenzioni future (la cosiddetta forward guidance) della Fed. L’economia statunitense non sembra aver bisogno della massa di liquidità oggi fornita, per cui in occasione dell’appuntamento ufficiale di fine estate la banca centrale potrebbe essere indotta a preparare il mercato a un ritiro della liquidità annunciando un tapering nel 2022, ossia una riduzione degli acquisti da $120 miliardi al mese fino al loro azzeramento. Un’eventualità che apre allo scenario di una risalita dei tassi reali che, come già sperimentato nel 2018, potrebbe risultare nociva anche per le azioni, provocando uno di quegli shock delle correlazioni che, con obbligazioni e azioni simultaneamente in sofferenza, complicano enormemente la costruzione del portafoglio.

Per quanto riguarda il lift-off (primo rialzo dei tassi), invece, bisognerà attendere verosimilmente il 2023 inoltrato. L’ultimo dato di inflazione, che mostra una crescita dei prezzi al consumo superiore al 5% su base annua, non può più essere giustificato come solo effetto base, ma ciò non sembra minare per il momento la convinzione della Fed del fatto che si tratti di un fenomeno transitorio.

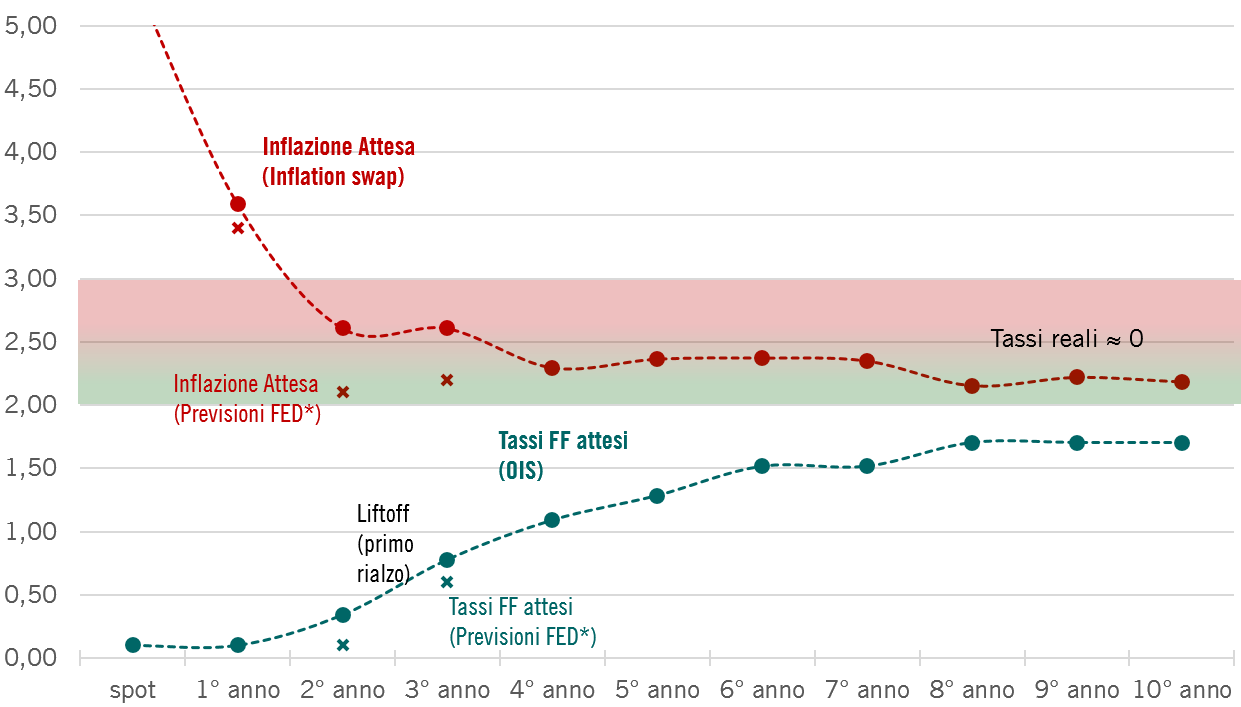

Il mercato ha ormai digerito e sposato l’impostazione della banca centrale, tanto che ha rivisto al ribasso le aspettative sull’inflazione a lungo termine (si veda la Fig. 3): dopo la fiammata iniziale, l’inflazione è proiettata in un range prossimo al 2,5% coerente con il nuovo obiettivo flessibile della Fed (FAIT, Flexible Average Inflation Target) già a partire dal 2023, prima che rientri intorno al 2% nel medio termine.

Fig. 3: Tassi d’inflazione e sui Fed Funds previsti dal mercato e dalla FED (SEP marzo 2021)

Un fattore di rischio nello scenario delineato da Fed e mercati è rappresentato dall’inflazione salariale. Nel mese di giugno si è registrata una risalita dei salari, superiore anche all’inflazione (core – al netto delle componenti più volatili) e quindi capace di determinare un recupero di potere d’acquisto salutare per la domanda aggregata, nonostante il percorso di reintegro dei posti di lavoro persi a causa della pandemia abbia subito una battuta d’arresto, con il tasso di disoccupazione in leggero aumento al 6%. La risalita dei salari reali potrebbe causare ulteriore pressione inflazionistica, peraltro nella sua componente più persistente, un rischio ancor più rilevante se si considera che il mercato del lavoro è la priorità dichiarata del policy mix statunitense (anche se l’impatto atteso del piano fiscale potrebbe essere inferiore rispetto a quanto inizialmente ipotizzato – anche in questo caso, maggiori dettagli emergeranno dopo la pausa estiva di agosto). Per il momento, la dinamica dei dati sull’inflazione salariale è ancora troppo erratica, ma qualora si dovesse definire un trend stabile di crescita il rischio di un restringimento anticipato della politica monetaria diverrebbe più concreto, anche in vista degli importanti stimoli fiscali in attesa di approvazione dalla Camera e dal Congresso degli Stati Uniti.

In definitiva, le valutazioni azionarie del mercato statunitense sono tuttora sostenute dal fatto che i rendimenti reali persistono in territorio abbondantemente negativo. I movimenti di questi ultimi allo stato attuale paiono dominati dai flussi di liquidità della Fed e disallineati invece con i fondamentali economici, lontani (e quasi opposti) al contesto di Goldilocks che giustificherebbe il recente appiattimento della curva.

Sul finire dell’estate, il percorso futuro di politica monetaria e fiscale guadagnerà chiarezza, consentendo stime più accurate sulla dinamica del mercato del lavoro e dell’inflazione e sul loro impatto sull’atteggiamento della Fed: il ritiro graduale degli stimoli potrebbe portare a un riallineamento dei tassi reali con lo scenario macroeconomico, un movimento necessario che potrebbe però avere ripercussioni sul mercato azionario, chiudendo così il cerchio dell’analisi presentata.

Se invece la struttura dei tassi reali si stabilizzasse ai livelli attuali la normalizzazione dei premi di rischio azionari (ERP) potrebbe avvenire in parte grazie ad un calo degli EY, ovvero un’ulteriore espansione dei multipli (P/E). Questo, a sua volta, potrebbe realizzarsi per aumento dei corsi (scenario virtuoso ma difficilmente compatibile con i tassi negativi) oppure per un calo degli utili attesi (E), ovvero per uno scenario di stagnazione che sarebbe compatibile con i rendimenti dei bond agli attuali livelli. Forse è questo il vero scenario (di rischio) per il quale il mercato mantiene un buffer.