Nel corso del 2023, il tasso di risparmio personale dei consumatori statunitensi è sceso dal 5,3% di maggio al 4,2% di agosto, fino a toccare il 4,1% di novembre: un calo che sta attirando l’attenzione degli investitori a livello globale, preoccupati che l’esaurirsi dei risparmi dei consumatori Usa possa portare al rallentamento dell’economia a stelle e strisce. Dal canto nostro, a dispetto di alcuni recenti titoli di giornali, riteniamo che i timori sullo stato di salute dei risparmi Usa siano eccessivi e che il bilancio economico dei consumatori americani potrebbe essere migliore del previsto.

La vera storia dietro al “tasso di risparmio” Usa

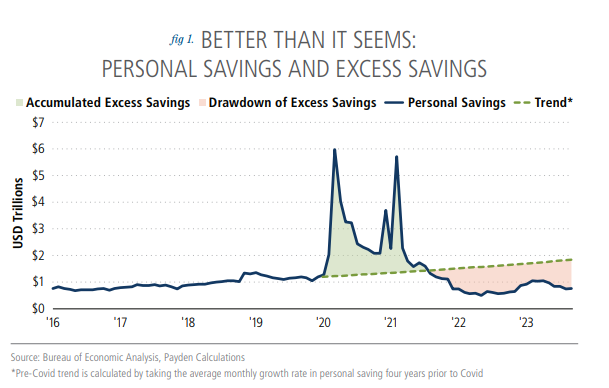

Secondo la definizione del Bureau of Economic Analysis (BEA), i risparmi personali equivalgono al reddito disponibile al netto delle spese personali; in altre parole, ciò che resta del reddito dopo il pagamento di tasse, interessi netti e consumi personali. Dunque, per ottenere il “tasso di risparmio” su scala nazionale, invece di sommare i “fondi per le emergenze” stanziati dalle singole famiglie, occorrerà sottrarre dal loro reddito complessivo la spesa aggregata, su base mensile. Date queste premesse, è chiaro che il tasso di risparmio tenderà ad aumentare in presenza di un aumento del reddito e/o di un taglio delle spese personali, come accaduto durante la pandemia da Covid-19, con le misure di sostegno al reddito varate dal governo Usa e con il crollo dei consumi durante i lockdown. Archiviata l’emergenza Covid, i consumatori statunitensi sono tornati a spendere e, di conseguenza, la quota di risparmio personale si è ridotta: una naturale conseguenza della normalizzazione dei modelli di spesa nel post-pandemia.

Dati alla mano, in base alla definizione del BEA, nel novembre 2023 la quota di risparmio personale dei consumatori statunitensi si aggirava attorno agli 840 miliardi di dollari, cioè il 4,1% del reddito disponibile, un dato tutt’altro che allarmante, in linea con la media registrata durante l’espansione economica del 2010.

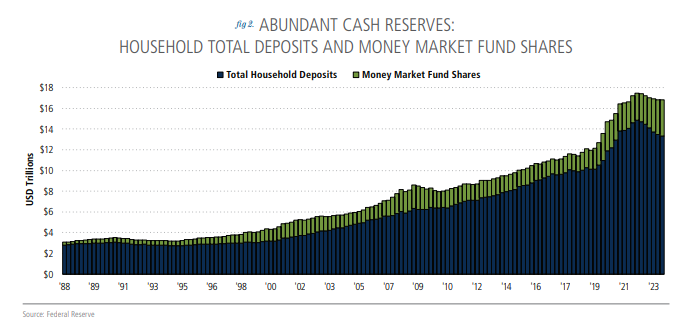

Inoltre, dalla somma di depositi correnti e quote di fondi del mercato monetario detenuti dalle famiglie americane, si ottengono, come risultato, ben 16 trilioni di dollari di risparmi, una cifra che, seppur in calo rispetto ai 17,4 trilioni toccati nel 2022, è ancora superiore rispetto a quanto registrato in qualsiasi altro periodo tra il 1989 e il 2020. Occorre poi precisare che, anche qualora una famiglia esaurisse i propri risparmi, avrebbe comunque a disposizione altre risorse come, ad esempio, il patrimonio netto, che include conti correnti, conti deposito e investimenti finanziari. Non è poco, considerando che il patrimonio netto complessivo delle famiglie statunitensi nel terzo trimestre del 2023 ha raggiunto i 142 trilioni di dollari (il picco era stato toccato con i 143 trilioni del primo trimestre 2022).

Chi si trova a fronteggiare una crisi di liquidità, poi, può sempre optare per un prestito: i consumatori Usa hanno ancora un certo margine di indebitamento, considerando che nel periodo ottobre-dicembre 2023 il totale del debito contratto attraverso carte di credito era pari al 5,1% del reddito disponibile, un valore inferiore rispetto ai livelli pre-pandemia.

Anche tenendo conto degli student loan e dei prestiti per auto, l’ammontare del debito dei consumatori Usa resta intorno al 21% del reddito disponibile, in linea con la media degli ultimi vent’anni, mentre in termini di percentuale del Pil è sceso al 73% nel secondo trimestre del 2023 (contro il picco storico del 100% raggiunto nel 4Q 2007). Il costo totale del debito, in termini di percentuale di reddito disponibile, era pari al 9,8% nel secondo trimestre 2023, in linea con la media del 2010. La resilienza delle famiglie di fronte ai rialzi dei tassi è merito anche dei prestiti a tasso fisso (come mutui e student loan) che hanno consentito loro di bloccare i tassi per periodi più lunghi. Solo il 21% dell’esposizione complessiva al debito delle famiglie americane riguarda prestiti sensibili ai rialzi dei tassi, come quelli delle carte di credito e i finanziamenti per l’acquisto di auto.

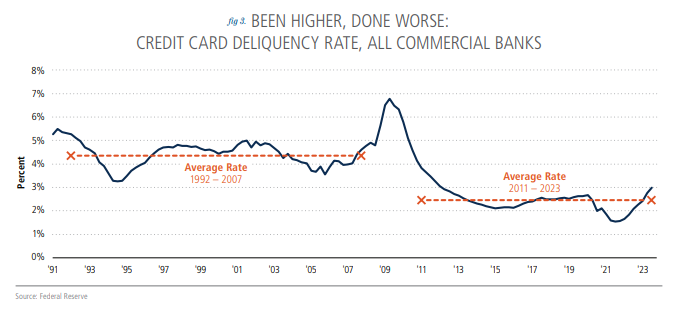

Per quanto riguarda il tasso di morosità per la mancata copertura delle carte di credito, se si sposta il focus sull’andamento complessivo degli ultimi trimestri, la situazione non è così allarmante come spesso viene dipinta dai media: nonostante il numero di prestiti tramite carte di credito sia aumentato in assoluto, la percentuale di ritardi nei pagamenti nel 3Q 2023 si è attestata al 2,98%, un livello non distante dalla media del periodo 2011-2023 (2,4%) e nettamente al di sotto della media del periodo 2000-2007 (4,3%).

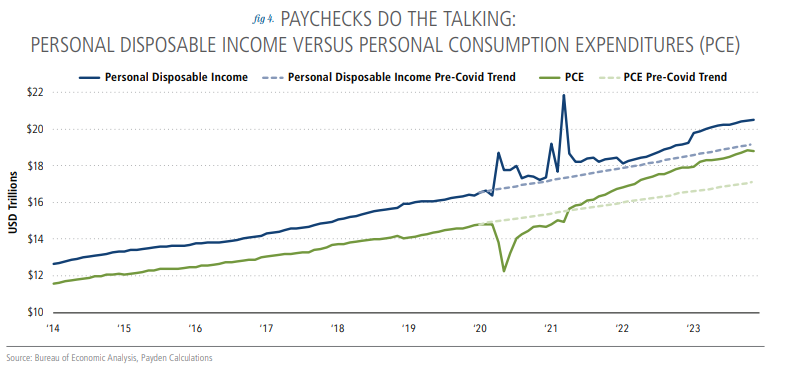

A trainare i consumi Usa non sono i risparmi, ma l’aumento del reddito

Se i salari sono soddisfacenti, a trainare i consumi non sono i risparmi, ma il reddito dei lavoratori e, attualmente, il reddito disponibile dei consumatori Usa sta crescendo a un ritmo annuo del 7% (dati a novembre 2023). Inoltre, in uno scenario di “soft landing”, il reddito disponibile reale (cioè corretto per l’inflazione) dei consumatori dovrebbe progressivamente aumentare con il rallentamento dell’inflazione.

Resta aperta la questione della distribuzione del reddito: negli Stati Uniti il 50% del reddito personale totale fa capo a un 20% di lavoratori, responsabili di solo il 36% della spesa totale. Quindi, esclusi i più “ricchi”, il quadro complessivo di reddito e spesa personale potrebbe non essere così roseo. Tuttavia, se si allargano le maglie di ciò che definiamo “risparmio”, come spiegato sopra, il consumatore medio detiene ancora liquidità e quote di fondi del mercato monetario vicine ai massimi storici, quindi escludere il 10% delle famiglie più “ricche” modificherebbe solo leggermente il quadro. Inoltre, nel 2Q 2023 il 90% dei consumatori che stanno alla base della “piramide” della ricchezza totale hanno aumentato la loro esposizione ai fondi di mercato monetario, un altro segnale di capacità di spesa.

Con questo, non vogliamo certo affermare che gli investitori non dovrebbero preoccuparsi dei risparmi. Tasso di risparmio e recessione sono correlati, anche se in modo controintuitivo: durante i periodi di recessione, quando i consumatori tagliano le spese, il tasso di risparmio tende ad aumentare; viceversa, durante i periodi di espansione economica, quando aumentano le spese e la fiducia dei consumatori nei propri redditi futuri, il tasso di risparmio tende a scendere. In Cina, dove, secondo le stime del National Bureau of Statistics, a partire dalla Crisi Finanziaria Globale il tasso di risparmio si è attestato intorno al 34% del reddito disponibile, il fatto che i consumatori risparmino circa un terzo del loro reddito rappresenta, secondo gli analisti, un freno per la spesa e la crescita del Paese.

In conclusione, un calo del tasso di risparmio non è necessariamente da interpretare come un segnale di rallentamento economico, anzi spesso indica un’economia resiliente e un mercato del lavoro dinamico, laddove un rapido aumento del tasso di risparmio spesso indica un raffreddamento della crescita. Attenzione, quindi, a chi parla di consumatori “ai ferri corti”: sarà il reddito, non i risparmi, a decidere il destino dei consumatori Usa.