Nel 1916, in piena guerra Mondiale, l’economia Usa surriscaldata dallo sforzo bellico superò quella del Regno Unito. Gli Stati Uniti diventarono la prima economia mondiale, posizione in cui si trovano ancora oggi. A cento anni dalla fine della Prima Guerra Mondiale l’economia statunitense gode di ottima salute e sembra aver intrapreso una traiettoria divergente rispetto alla maggior parte delle economie mondiali. Certo, gli Usa perderanno probabilmente il primato di prima potenza economica in favore della Cina (in molti prevedevano il sorpasso già in questa decade, ma per vedere iniziare il secolo cinese bisognerà aspettare ancora qualche anno), tuttavia la potenza della macchina produttiva americana e la forza del Dollaro continuano a essere il magnete che orienta la bussola dei mercati.

E così, mentre le sirene che indicano un deterioramento del quadro economico globale squillano da ogni parte, gli Stati Uniti, attraverso una spettacolare espansione fiscale e una politica estera muscolare, hanno regalato un altro giro di giostra agli investitori che hanno optato per un approccio globale.

RIALZO DEI TASSI DI INTERESSE

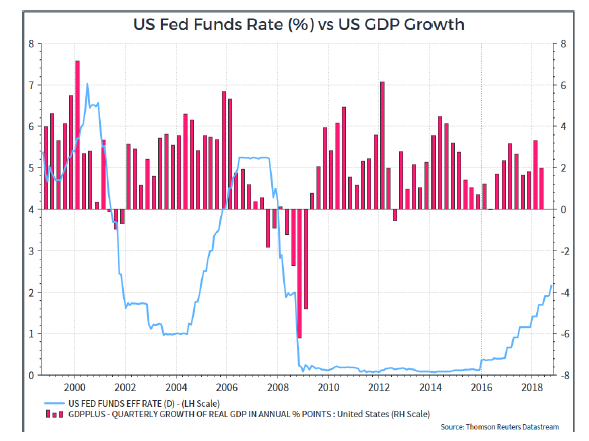

La Federal Reserve ha rialzato i tassi come da previsioni. Nonostante si tratti dell’ottavo rialzo dei tassi a partire dal 2015, il livello è ancora ben al di sotto della media storica. Quando le banche centrali alzano i tassi, prima o poi l’economia rallenta. Il grafico mostra la relazione tra i tassi a breve della Fed e la crescita trimestrale Usa.

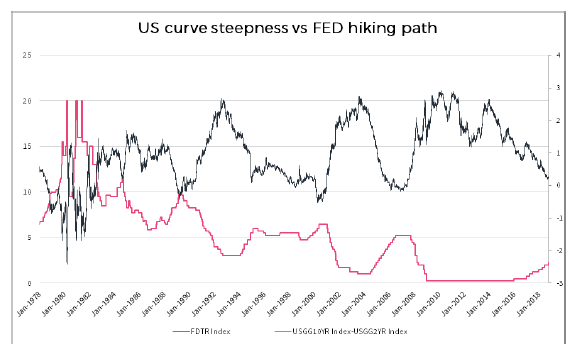

Il mutamento delle aspettative di crescita derivato dalle politiche della banca centrale ha degli effetti rilevanti sul prezzo delle asset class. Il grafico mostra la relazione tra le decisioni della Federal Reserve e l’andamento del mercato obbligazionario: quando la Fed alza i tassi a breve la curva tende a schiacciarsi (questo vuol dire che la differenza di rendimento tra i tassi a breve e i tassi a lungo diminuisce). L’effetto è determinato dal cambio delle aspettative sulla crescita nel mercato obbligazionario: se la banca centrale alza i tassi di breve termine, le aspettative di crescita di lungo termine diminuiscono e così i tassi di interesse sulle scadenze più lunghe.

La velocità del percorso di rialzo dei tassi sarà probabilmente uno dei fattori più rilevanti nei prossimi mesi. A parità di altri fattori quindi, la capacità della Federal Reserve di individuare il tasso di crescita naturale può fare la differenza nei prossimi mesi tra un semplice rallentamento della crescita e una dinamica recessiva. I recenti commenti molto positivi di Jerome Powell sullo stato dell’economia, da un lato, hanno mostrato il commitment della banca centrale al rialzo dei tassi, mentre dall’altro portano il sentiero tracciato dall’istituto ancora più lontano da quello decisamente più graduale che gli operatori si aspettano e stanno prezzando per il 2019. I mercati stanno infatti incorporando nei prezzi un percorso di rialzo dei tassi d’interesse molto più lento, come se prevedessero che un rallentamento della situazione economica o delle finanze pubbliche statunitensi rendesse necessaria una politica monetaria più espansiva.

Il decennale statunitense ha raggiunto i livelli più alti degli ultimi 7 anni. La crescita dei tassi d’interesse dai minimi storici era e, dunque, resta uno dei fattori di rischio principali nel 2019. Ci aspettiamo tuttavia che in caso di crolli improvvisi dell’azionario, il comparto obbligazionario possa in parte aiutare a compensare le perdite, anche se la correlazione tra le due asset class potrebbe essere più instabile.

AZIONARIO USA CONTRO IL RESTO DEL MONDO

Da inizio anno abbiamo notato una forza relativa dell’azionario Usa rispetto al resto del mondo. A fine settembre l’S&P 500 sovraperformava il resto dei mercati sviluppati di circa il 14%, e del 16% il resto dei listini azionari di tutto il mondo (sviluppati ed emergenti). Durante l’estate abbiamo visto una dinamica abbastanza inedita non solo per la direzione della divergenza ma anche per la sua intensità, con un momentum a favore degli Usa molto marcato.

I motivi sono da ricercarsi non solo nella straordinaria forza dei listini statunitensi ma anche nelle conseguenze che derivano a cascata dalla nuova direzione della politica estera, fiscale e monetaria.

Fondamentale nel tenere alte le valutazioni è stata l’attività di buyback (riacquisto di azioni proprie) da parte delle società quotate, che quest’anno ha battuto ogni record. I 242 miliardi di dollari spesi in riacquisti nel primo trimestre 2018 sono stati eclissati dai 437 miliardi pianificati per il secondo trimestre, mentre per l’intero anno le stime parlano di 1 trilione di dollari. Le aziende americane, rinvigorite dalla riforma fiscale di Trump e dalla crescita degli utili, sono piene di liquidità. In questo contesto un’operazione come quella del buyback è sicuramente attrattiva per chi si occupa di gestire le finanze aziendali, visto il livello dei tassi di interesse che resta comunque contenuto.

Lo stimolo fiscale, che ha concesso il rimpatrio di molti dei capitali detenuti all’estero, ha giocato un ruolo determinante, analogamente al taglio delle tasse sui profitti delle società, che ha permesso alle ultime stagioni degli utili di superare ogni più rosea aspettativa.

SE GLI STATI UNITI BRILLANO, GLI EMERGENTI SOFFRONO

I mercati emergenti hanno sofferto molto quest’anno (-7.95% l’azionario e -3.75% le obbligazioni governative in Euro e rispettivamente -12.10% e -8.09% in dollari). Sono quattro i fattori che hanno pesato maggiormente:

- L’adattamento delle aspettative degli operatori finanziari alle mosse della Federal Reserve, con il conseguente rafforzamento del Dollaro;

- L’incertezza che pesa sul futuro del commercio globale;

- Le crisi locali che hanno causato forte stress su valute, azioni e obbligazioni governative di alcuni Paesi. In Brasile la grande popolarità di Lula ha gettato un alone di incertezza sull’esito delle elezioni visto che l’ex presidente si trova attualmente in carcere in condizione di incandidabilità. In Turchia, le sanzioni Usa unitamente all’azione di Erdogan, che sembra aver compromesso l’indipendenza economica e monetaria delle istituzioni, hanno causato una tempesta sugli asset. L’Argentina, sebbene marginale in termini di peso sui mercati globali, è di nuovo nell’occhio del ciclone per il debito pubblico, mentre il Sudafrica è entrato in recessione tecnica;

- I mercati finanziari cinesi sono entrati ufficialmente in fase orso a fine giugno (Shanghai Stock Exchange in ribasso del 20% dai massimi di gennaio). Anche qui il domino delle vendite parte da Washington. I crolli azionari sono stati guidati dal settore tecnologico (Alibaba, Tencent). Probabilmente la stretta voluta da Trump sulla proprietà intellettuale e sulle tariffe ha avuto il suo peso. Torna tuttavia d’attualità la questione degli squilibri economici che caratterizzano l’economia del dragone.

Per adesso il rischio di contagio verso i mercati sviluppati non sembra essere particolarmente elevato.

L’IMPERO DI ABE

L’attuale Primo Ministro Shinzo Abe ha ricevuto il terzo mandato consecutivo (per i prossimi tre anni) come leader del partito liberal-democratico giapponese. Questo dovrebbe rafforzare la sua posizione, permettendogli di continuare le politiche che hanno permesso al Giappone di uscire da un periodo di stagnazione che si considerava secolare. Le reazioni dei listini giapponesi sembrano confermare la simpatia dei mercati per il primo ministro. Se consideriamo l’andamento delle azioni del Sol Levante a partire da dicembre 2012, anno in cui Abe è diventato capo del governo, notiamo che al lordo dell’effetto valutario, esse hanno sovraperfomato quelle americane (Topix +155% contro S&P500 +127%).