Di sicuro non hanno badato a spese, gli Stati Uniti, quando si è trattato di elaborare una risposta fiscale e monetaria all’emergenza sanitaria, e probabilmente non lo faranno neanche in futuro, vista la dichiarata intenzione del nuovo presidente Biden di rimettere mano al portafoglio – si parla di uno stimolo fiscale di almeno 1,9 trilioni – per arrivare alla piena occupazione. Complessivamente il governo Usa arriverebbe a mettere sul tavolo quasi sei trilioni di dollari, circa il 30% del pil.

Staremo a vedere. Intanto possiamo osservare i dettagli di quanto fatto finora in un bel riepilogo, proposto dal governatore della Fed di S. Louis James Bullard, dal quale apprendiamo non solo l’entità dello sforzo economico messo in piedi dal governo Usa, ma anche l’effetto che ha avuto sui redditi delle famiglie.

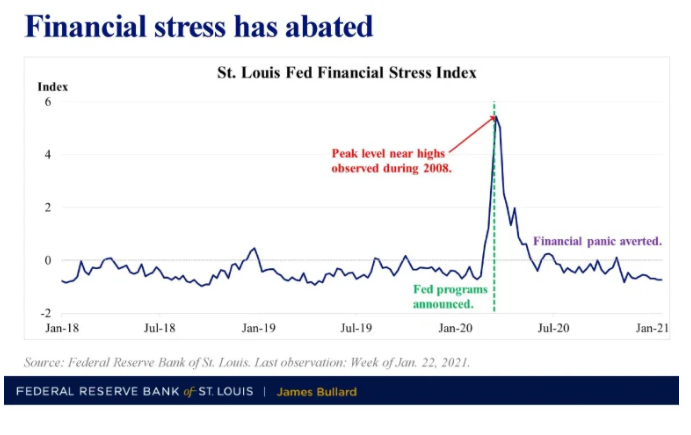

“Le politiche monetarie e fiscali statunitensi sono state eccezionalmente efficaci durante la crisi”, dice Bullard. E il grafico sotto, che monitora l’andamento dell’indice di stress finanziario elaborato dalla Fed, lo conferma.

Nei primi 11 mesi del 2020, il governo Usa ha messo sul tavolo 3,148 trilioni di dollari, ai quali si aggiungono altri 900 milioni del Consolidated Appropriations Act per il 2021 approvato alla fine del 2020. In totale oltre 4 trilioni di aiuti.

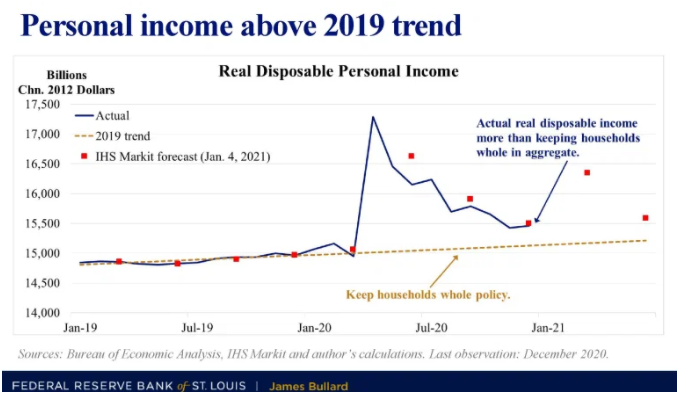

Questa quantità straordinaria di risorse ha avuto un effetto molto robusto sull’andamento dei redditi che, nota Bullard, “sono aumentati a un livello record nel secondo trimestre del 2020, al contrario di quanto accade nelle normali dinamiche di recessione”.

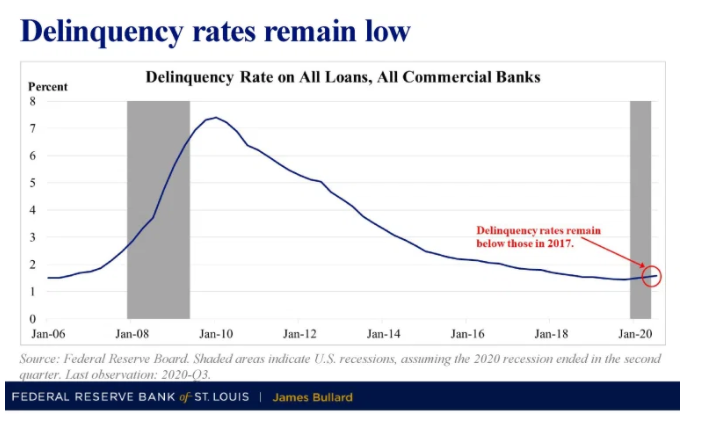

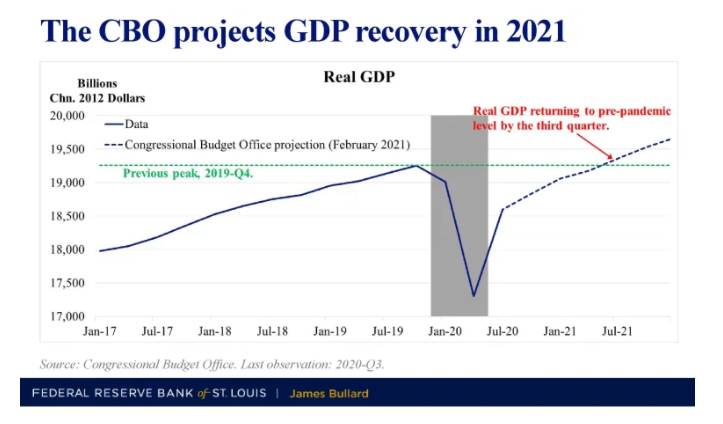

In sostanza il sostegno fiscale ha riempito le tasche delle famiglie americane. Ciò ha consentito non solo una sostanziale stabilità – i tassi di insolvenza sono rimasti bassi (grafico sotto) – ma ha anche creato le premesse per un sostegno della domanda che svolgerà i suoi effetti nei trimestri a venire, quando l’emergenza sanitaria inizierà a rallentare.

Le previsioni di crescita della Fed, infatti, immaginano un rimbalzo a partire già dal primo trimestre di quest’anno.

Una ipotesi che sarebbe confermata anche dalla ripresa “più rapida del previsto” del mercato del lavoro. Alcune stime ipotizzano che il tasso di disoccupazione si possa portare al 5,4% nei prossimi mesi, a fronte di una mediana del 5,6 nel periodo che risale al secondo dopoguerra.

Dulcis in fundo, anche l’inflazione potrebbe rapidamente portarsi verso l’obiettivo del 2%, e persino superarlo un po’, come già previsto dalla Fed.

Ovviamente non sono tutte rose e fiori. In conclusione del suo intervento Bullard sottolinea che i rischi rimangono sul tappeto e dovranno essere attentamente monitorati.

Il banchiere non dice nulla invece sulle conseguenze di lungo termine di politiche fiscali e monetarie così aggressive. Forse perché quattro trilioni di debito in più – a gli altri che si andranno a fare – non sono considerati un problema. O perché tanto nel lungo periodo non saremo qui a raccontarla.

Articolo tratto dal blog di Maurizio Sgroi, thewalkingdebt.org.