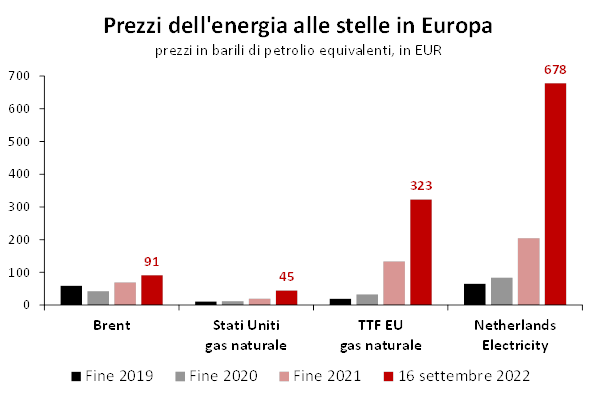

L’estate ha visto un deciso aggravarsi della crisi energetica in Europa. La progressiva riduzione dei flussi di gas dalla Russia – con la chiusura di Nord Stream 1, prima per manutenzione e poi da inizio settembre in via indefinita finché le sanzioni contro Mosca rimarranno in essere – e alcune difficoltà nelle esportazioni dagli Stati Uniti hanno spinto i prezzi dell’elettricità in Europa a nuovi record storici, con valori equivalenti a un barile di petrolio oltre i 1000 dollari. I prezzi di gas ed elettricità sono quindi dalle 10 alle 15 volte più alti rispetto ai livelli pre-pandemia Covid, un livello insostenibile per famiglie ed imprese.

I maggiori prezzi dell’energia in Europa hanno aggravato lo scenario di stagflazione già presentato negli scorsi trimestri. Da un lato, vengono riviste nuovamente al rialzo le stime di inflazione, dall’altro scendono le previsioni di crescita, in particolare per il 2023. I prezzi elevati dell’energia colpiscono il potere di acquisto delle famiglie, con la fiducia dei consumatori ai minimi storici (perfino sotto il minimo raggiunto durante il primo lockdown Covid). La fiducia delle imprese rimane, seppur in discesa, a livelli più elevati, ma i costi dell’energia elevati e la prospettiva di un rallentamento dei consumi interni peseranno sulle decisioni di investimento delle stesse, contribuendo al rallentamento.

Le politiche fiscali e monetarie sono in questo momento in conflitto. Le autorità monetarie devono alzare i tassi per contrastare l’impennata dell’inflazione, soprattutto quella core, sostenuta da un mercato del lavoro molto solido, sia negli Stati Uniti sia in Europa (disoccupazione ai minimi storici). Questo ha ovviamente un effetto di rallentamento sulla crescita economica. Per contro, le autorità fiscali mettono in moto nuovi pacchetti di supporto/stimolo fiscale a sostegno della stessa.

L’evidenza storica degli ultimi vent’anni e la centralità del ruolo delle dinamiche creditizie nell’economia moderna suggeriscono che a prevalere sarà la spinta restrittiva delle banche centrali, con l’inevitabile rallentamento economico. Come abbiamo ricordato anche nel nostro commento di luglio, parlare di recessione non può più essere un tabù.

I NUMERI DELL’INFLAZIONE

Come sempre, per capire l’entità dello shock sui prezzi è bene parlare di numeri. Il report sull’inflazione di agosto negli Stati Uniti, pubblicato la scorsa settimana, ha spento facili entusiasmi circa un rapido rallentamento della corsa dei prezzi. L’inflazione complessiva è sì scesa all’8,3% anno/anno dal precedente +8,5%, ma rimanendo 2 decimi sopra le attese. Infatti, mentre la componente energia rallenta dal +32,9% al +23,8%, accelera nuovamente l’inflazione core (da 5,9% a 6,3%), così come la componente di alimentari per uso domestico, in salita del 13,5% annuo, il valore più alto da marzo 1979.

Guardando con più attenzione l’inflazione core, la spinta al rialzo arriva sia dal rimbalzo di alcuni fattori temporanei, sia da un’ulteriore accelerazione dell’inflazione dei servizi non volatili. La componente più volatile risale, infatti, dal 7,4% al 9,3%, rimanendo ad ogni modo in un trend decrescente (il picco rimane quello di giugno 2021, +21,9%). Più preoccupante è, invece, l’accelerazione dell’inflazione dei servizi non volatili, salita al +5,5% annuo dal 5,2% di luglio. Questa è la componente di inflazione maggiormente legata all’andamento del mercato del lavoro e del mercato immobiliare, ed è quella che la Fed dovrebbe monitorare per valutare il successo della sua campagna di restringimento della politica monetaria.

Mentre l’inflazione complessiva negli Stati Uniti rallenta, seppur molto lentamente, in Eurozona si registrano nuovi massimi. L’inflazione totale ha, infatti, raggiunto il +9,1% anno/anno, un nuovo record. Anche l’inflazione core accelera e tocca un nuovo massimo al 4,3%, oltre il doppio del target della Bce. La componente energia segna un impressionante +47,9%, mentre il cibo sale del 12,7%.

Gli ultimi rialzi dei prezzi dell’energia hanno spinto ulteriormente al rialzo le stime di consenso. Secondo i dati di Bloomberg, la stima dell’inflazione media per il 2022 raggiunge l’8,0% sia negli Stati Uniti (dal 7,5% di fine giugno) e nell’Eurozona (dal +7,2%). Salgono anche le stime per il 2023, specialmente in Eurozona, che con il 4,5% supera gli Stati Uniti (+3,7%).

LO SPETTRO DELLA RECESSIONE

Così come per l’inflazione, i rialzi dei prezzi dell’energia e gli impatti su consumi e investimenti stanno rimodellando le stime di crescita degli analisti. Dopo il deludente dato di PIL del secondo trimestre (seconda contrazione trimestrale consecutiva), le stime (fonte Bloomberg) per gli Stati Uniti sono state riviste già al ribasso per il 2022 (dal 2,5% di fine giugno all’1,6%), mentre in Europa sono sostanzialmente stabili per quest’anno (da +2,8% a +2,9%). Per il 2023, la contrazione delle stime è più marcata. Per l’Eurozona la previsione media scende al +0,5% (da +1,9% a fine giugno), mentre si assesta allo 0,9% negli Stati Uniti (da +1,9%). Crescita prossima allo zero per Germania (+0,3%, ma con stime che arrivano fino a -2%) e Regno Unito (-0,1% in media).

Per quanto concerne i dati a maggiore frequenza, le aree più in sofferenza sono quelli legati ai beni durevoli. Le vendite di nuove abitazioni negli Stati Uniti scendono ai minimi da gennaio 2016, in calo di oltre il 50% rispetto ai picchi di agosto 2020. In forte calo anche le transazioni su abitazioni esistenti (-28% dal picco). Sul settore pesano i forti aumenti dei prezzi degli ultimi due anni e l’impennata dei tassi sui mutui, che hanno raggiunto il 6,3%, il livello più alto dal 2008. Anche le immatricolazioni di nuovi veicoli scendono vertiginosamente: -29% dal picco, -22% rispetto al livello pre-pandemia negli Stati Uniti, -33% in Eurozona. Anche le vendite al dettaglio soffrono, contraendosi in termini reali rispetto un anno fa, nonostante il continuo calo del tasso di risparmio, che negli Stati Uniti ha toccato il minimo dal 2009.

Anche gli indicatori di fiducia delle imprese del settore manifatturiero, fino a pochi mesi fa resilienti, segnano il passo. L’indice ISM Manufacturing negli Stati Uniti scende a 52,8 ad agosto, il livello più basso da giugno 2020, mentre l’indice PMI Manufacturing nell’Eurozona è scivolato a 49,6 ad agosto, sotto la soglia psicologica di 50 che segna convenzionalmente il passaggio tra espansione e contrazione. I prossimi mesi saranno delicati. Come già detto, parlare di recessione non è un tabù.

I MERCATI FINANZIARI E LE PROSPETTIVE

Abbiamo visto il difficile quadro macroeconomico caratterizzato da inflazione elevata e stime di crescita in ribasso, con un rischio recessione chiaramente sul tavolo. La grande domanda che ci dobbiamo porre ora è la seguente: cosa stanno scontando i mercati? Sappiamo che i mercati anticipano le evoluzioni prevedibili dell’economia e le conseguenti mosse delle banche centrali. Nelle ultime settimane, abbiamo assistito ad un notevole riprezzamento delle aspettative sui tassi di interesse.

Ciò ha portato nuovamente a pressioni al ribasso dei prezzi del mondo obbligazionario, con gli indici total return di bond governativi e credito Investment Grade che sono tornati sui minimi visti a metà giugno 20222. Infatti, i tassi decennali Bund e Treasury hanno approcciato nuovamente area 1,75% e 3,50%, mentre gli spread del credito pubblico e privato si sono mossi lateralmente negli ultimi tre mesi.

La principale differenza rispetto a tre mesi fa sta nei prezzi che abbiamo nelle parti brevi delle curve dei rendimenti, diciamo le scadenze dino a 2 /3 anni ; abbiamo, infatti, assistito ad un appiattimento delle curve 2-10 anni, con i tassi a 2 anni che si sono mossi al rialzo più rapidamente, adattandosi alle nuove aspettative dei tassi ufficiali decisi delle banche centrali.

La curva dei rendimenti americana per il tratto 2- 10 anni, per esempio, è arrivata ad avere dei livelli di inversione (negativa) simili a quelli visti nel 2000, mentre la curva dei tassi governativi tedesca con scadenza 2-10 anni è arrivata ad avere una differenza di soli 20 punti base, il livello più basso dal 2008 (escludendo il periodo Covid). Per quanto concerne i mercati azionari, la fase di recupero iniziata a metà giugno è proseguita fino a metà agosto, grazie al temporaneo calo dei tassi reali.

Tuttavia, i toni poco accomodanti di Fed e BCE hanno spinto i tassi reali di nuovo all’insù e i listini hanno ripreso la discesa, lasciando sul campo la quasi totalità del rimbalzo estivo. Da un punto di vista di stili, le dinamiche Growth vs Value hanno seguito lo stesso percorso: sovraperformance Growth finché i tassi reali scendevano e recupero Value con i tassi in risalita.

Guardando al futuro, rimaniamo senza dubbio in fase di grande incertezza. Ci sono stati però dei progressi in termini di cosa il mercato sta scontando, in particolare nel mondo obbligazionario. Il forte rialzo delle aspettative sui tassi di politica monetaria e l’aumento dei rendimenti del mercato delle ultime settimane migliorano, infatti, il profilo rischio/rendimento delle obbligazioni governative e credito ad alta qualità, offrendo così all’investitore opportunità di investimento.

Ricordiamo che la capacità di individuare il picco dei tassi di interesse (così come i minimi dei mercati rischiosi) è impresa ardua, ma a tali livelli di rendimenti obbligazionari , avere un approccio di progressivo accumulo appare una strategia da perseguire e consigliabile. Rimaniamo ancora prudenti sul comparto azionario , dove in particolare gli utili societari non hanno ancora segnato revisioni al ribasso, fattore che sorprende visto l’aumentato rischio di recessione.

Inoltre, il rialzo dei tassi reali potrebbe spingere ulteriormente al ribasso i multipli, pesando sulla performance di questa classe di attivi. Al tempo stesso, riconosciamo che il sentiment di mercato espresso dagli operatori verso il comparto azionario è decisamente prudente e pessimista e questo potrebbe portare a violenti riprese del mercato laddove venissero delle notizie positive non considerate dal mercato (su tutte una de-escalation della situazione in Ucraina che porti ad una normalizzazione dei prezzi dell’energia in Europa).

Per riassumere, riteniamo che le seguenti siano le principali linee guida per la gestione dell’allocazione tattica dei portafogli:

Favoriamo un approccio progressivamente più costruttivo sul rischio duration, specie in titoli governativi e credito di qualità. Ciò non va inteso come un via libera verso una generalizzata estensione della duration dei portafogli.

All’interno del mondo governativo dei paesi sviluppati manteniamo una preferenza sugli Stati Uniti (Fed più avanti nel processo di normalizzazione, inflazione comincia già a calare, segnali di rallentamento economico più diffusi), mentre rimaniamo ancora prudenti – sebbene meno di prima – sulla parte a breve della curva europea. Così come negli Stati Uniti, non è irragionevole aspettarsi un’inversione della curva tedesca, fenomeno che non si verifica dal 2008.

Nel comparto del credito, gli spread Investment Grade sembrano già scontare uno scenario di forte rallentamento economico e offrono rendimenti interessanti. La riapertura del mercato primario dopo la pausa estiva può rappresentare una buona occasione per selezionare nuove emissioni con concessioni di spread generose rispetto al mercato secondario. Dall’altro lato Il mercato High Yield ha fatto molto bene negli ultimi due mesi e quindi ci aspettiamo un consolidamento e è da preferire un atteggiamento più prudente nel breve termine, influenzato anche dalla nostra visione sul mercato azionario. Rimangono comunque sempre opportune strategie di selezione, in un contesto di maggiore dispersione degli spread tra i diversi emittenti.

Sulla componente azionaria, come detto, manteniamo una visione prudente, in attesa di una correzione degli utili (rischio recessione) e/o dei multipli (tassi reali più alti). Per non farsi trovare impreparati di fronte ad un possibile rimbalzo (ad esempio in caso di una de-escalation del conflitto in Ucraina e risoluzione della crisi energetica in Europa), riteniamo opportuno considerare strategie opzionali, sfruttando il recente calo della volatilità del comparto azionario.

Manteniamo infine un interesse, seppur con le dovute cautele, per il comparto dei bond emergenti in valuta locale. Molti paesi hanno già tassi di riferimento delle banche centrali molto elevati (a volte prossimi al 10%). Sebbene in termini assoluti rimangano rischi, in termini relativi rispetto ad altre categorie del mondo obbligazionario, questi bond continuano ad offrire opportunità interessanti di diversificazione.

Cercare esposizioni a strategie liquid alternative: l’attuale incertezza dello scenario macro favorisce le strategie alternative che sono in grado di beneficiare di diversi scenari con un approccio altamente attivo (long short , event drive..etc in particolar modo da favorire le strategie macro discrezionali e sistematiche e le strategie a bassa correlazione.

Per quanto riguarda gli investimenti in private assets, considerando il premio di illiquidità e i rendimenti corretti per il rischio, riteniamo che il trend di allocazione graduale verso i mercati privati continuerà , ma ad una velocità inferiore che nel passato , con un forte focus su strategie difensive e guardando con attenzione alle così dette “strategie distressed”.