Venerdì il Ministero dell’Economia ha annunciato la chiusura del collocamento – riservato esclusivamente ad investitori non istituzionali – del BTP Valore. 18,2 miliardi sottoscritti con circa 655.000 contratti, entrambi dati di gran lunga record rispetto ai precedenti collocamenti rivolti ai piccoli risparmiatori.

Rendimento lordo medio annuo, per chi manterrà in portafoglio i titoli fino alla scadenza del 2027, pari al 3,75%. Un tasso ritenuto sufficiente dai risparmiatori per proteggere i loro risparmi dall’inflazione che, su quell’orizzonte temporale, dovrebbe rientrare rispetto al picco del 2022/2023.

Quel tasso è apparso agli stessi risparmiatori sufficientemente remunerativo, in relazione ad altri impieghi, considerato anche il rischio (sostanzialmente nullo). Infatti le banche stentano ad adeguare il rendimento dei depositi alle mutate condizioni del mercato monetario – perché ovviamente perseguono legittimamente il fine di minimizzare il costo della raccolta e massimizzare il ricavo degli impieghi – e tocca ai risparmiatori essere “svegli” e non lasciare a dormire i loro risparmi sui conti bancari, senza tuttavia avventurarsi su strade rischiose e poco conosciute. Il titolo di Stato è lo strumento perfetto per risparmiatori con questo profilo. Basta non sbagliare la scadenza e trovarsi, per esempio, invischiati con un Btp trentennale, quando si hanno esigenze di spesa a breve. In questo senso, il BTP Valore ha anche azzeccato la scadenza a 4 anni, orizzonte temporale lungo il quale il rischio “tasso” – cioè la probabilità che i tassi salgano ulteriormente spinti da un’inflazione ancora crescente, portando ad una subottimizzazione del rendimento che è fisso – appare relativamente modesto.

Questo dal punto di vista dell’investitore. Ma lo Stato che ha raccolto quella somma ha fatto un buon affare?

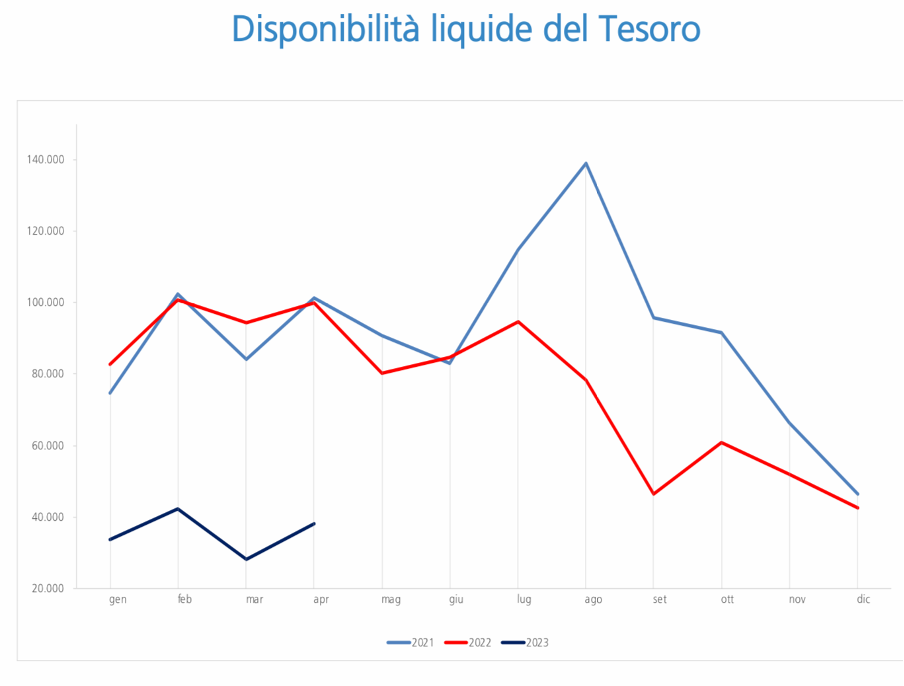

La somma raccolta in soli 5 giorni è molto vicina ai 19 miliardi (al netto dell’acconto del 13% già incassato ad agosto 2021) della terza rata del PNRR, la cui richiesta risale al 30 dicembre 2022. Il pagamento di quelle somme era condizionato all’accertamento del “soddisfacente” conseguimento di ben 55 obiettivi e traguardi da parte dell’Italia. Di norma, la Commissione avrebbe avuto 8 settimane per eseguire questa valutazione preliminare ma, dalla fine di febbraio, sono passati più di 3 mesi e non si vede l’ombra di un cent. E, si badi bene, buona parte di quei 55 obiettivi e traguardi si presumevano già conseguiti ad opera del governo Draghi in carica fino ad ottobre 2022. Invece niente, all’improvviso è tornato tutto in discussione, come la vicenda degli stadi di Firenze e Venezia insegna. Per parare il colpo, al Mef – che ha un calendario delle aste relativamente predefinito – sono stati costretti a dare fondo alle disponibilità liquide, scese largamente sotto il livello degli ultimi anni. Al punto che perfino la Ragioneria Generale dello Stato è stata costretta ad ammettere il problema, imputando il maggior fabbisogno nei primi mesi del 2023 anche a “…l’effetto della diversa calendarizzazione dei versamenti a titolo di contributo del RRF (Recovery and Resilience Facility)…”.

È pur vero che solo parte di quei 19 miliardi che attendiamo da Bruxelles sono formalmente prestiti da restituire dopo il 2027. Ma anche la parte dei sussidi prevede sin d’ora un meccanismo di contribuzione aggiuntiva degli Stati al bilancio UE.

Cambia il cappello sotto il quale viaggeranno i soldi, ma la direzione è sempre quella verso Bruxelles.

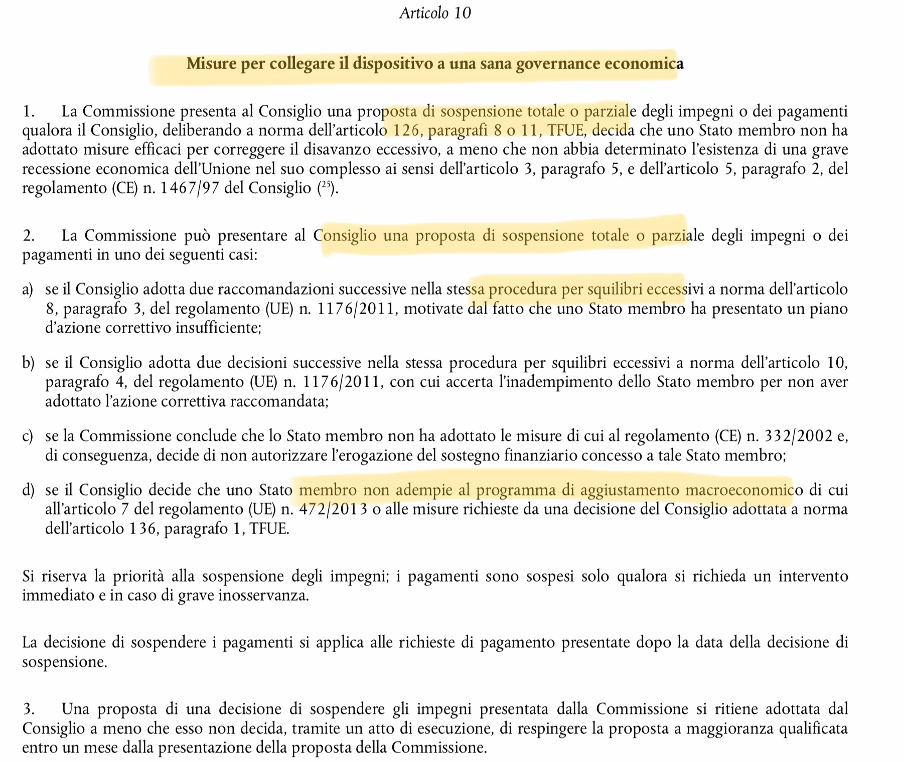

Ora non vi è chi non veda l’enorme differenza tra le due diverse fonti di finanziamento del bilancio pubblico: da un lato, denaro raccolto in pochi giorni la cui destinazione è relativamente libera. Soggetta naturalmente alle decisioni ed ai controlli di organi democraticamente eletti e di rango costituzionale; dall’altro, denaro i cui tempi di pagamento sono soggetti ad incertezza – non ultima quella della valutazione discrezionale della Commissione, a seconda della simpatia nutrita verso il governo richiedente – che provoca non pochi contraccolpi alla gestione della tesoreria da parte del Mef. Ma questo è il meno. Il più è che il denaro del PNRR abbia delle destinazioni di spesa predefinite, difficilmente modificabili – chissà cosa accadrà quando il ministro Raffaele Fitto presenterà ufficialmente la proposta di modifica – e definite secondo priorità decise a Bruxelles e non a Roma. Perché destinare obbligatoriamente il 37% della spesa alla transizione ecologica (una ubriacatura ideologica, della cui velocità soltanto ora qualcuno comincia a comprendere i contraccolpi negativi)? E se l’Italia avesse avuto esigenze diverse? Divieto assoluto. Questi sono i difetti a breve termine. A lungo termine, sentiremo presto i morsi delle condizioni poste dall’articolo 10 del Regolamento che disciplina il RRF. In sintesi, tutta quell’antica chincaglieria di regole improntate all’austerità di bilancio, che ora si vuole riformare, ma che comunque ci hanno “regalato” quasi 10 anni di crescita asfittica e disoccupazione elevata.

Chissà come mai le previsioni di crescita aggiuntiva derivanti dal PNRR cominciano a ridursi dagli ormai mitici “10 punti di PIL” cumulati fino al 2026, a meno della loro metà in base alle ultime proiezioni. Forse perché nelle valutazioni incide negativamente la necessità di conseguire rilevanti avanzi primari di bilancio, per definizione recessivi?

Già sentiamo l’eco delle obiezioni di qualche turista della finanza che, col ditino alzato e non sazio dei danni causati da tutte le differenze sopra evidenziate, ci bacchetta obiettando che i finanziamenti del PNRR sono a tassi molto più bassi rispetto al BTP. Posto che un tale rilievo determinerebbe l’immediata bocciatura ad un esame del primo anno della laurea in economia, noi ci armiamo di pazienza e rispondiamo che:

- ad oggi nessuno conosce il costo per lo Stato membro dei prestiti della Commissione per il RRF; si conosce infatti il costo medio che la Commissione sta pagando sui mercati per indebitarsi sulle diverse scadenze, ma non si conosce quale costo sarà ribaltato agli Stati, tenendo conto ovviamente di spese e commissioni del caso.

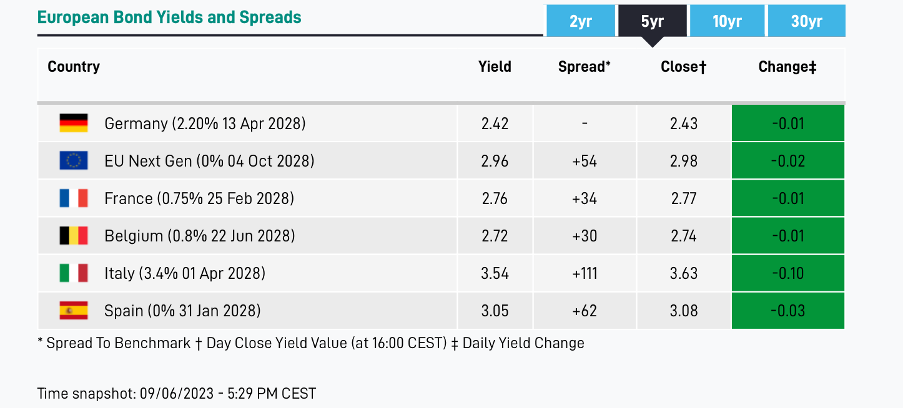

- Ma anche sui soli tassi pagati dalla Commissione al mercato ci sarebbe da ridire. Infatti, solo per stare all’ultima emissione, la Ue ha pagato il 2,94% su un’emissione di titoli a 7 anni ed il 3,42% a 20 anni. In entrambi i casi, diverse decine di punti base in più dei corrispondenti titoli tedeschi e francesi, quando questi ultimi hanno un rating inferiore. È pur vero che i BTP pagano tassi solo nominalmente superiori, ma davvero qualcuno crede seriamente che bastino i 65 punti base (vedasi tabella) in più pagati a 5 anni a compensare i costi che abbiamo pazientemente elencato fin qui?

- Un elemento finora poco presente nel dibattito: la Commissione sta facendo determinate scelte di durata dell’indebitamento (nel 2021 ha emesso titoli a medio lungo a tassi negativi, ma ha emesso anche titoli a breve) che ora traslerà pari pari sugli Stati, le cui conseguenze non potremo che subire. E se il Tesoro italiano fosse stato libero di finanziare il PNRR con una speciale emissione di BTP a 10 anni durante il 2021, peraltro all’epoca comprati in gran parte dalla Bce, al tasso oscillante tra lo 0,60% e lo 0,80%, staremmo ancora a parlare di tassi della Commissione, seppure nominalmente, più bassi? Perché a Bruxelles hanno emesso molti titoli a scadenza ravvicinate (anche a 3/6 mesi e comunque entro i 5 anni) se gli Stati rimborseranno i prestiti a partire solo dal 2026 e quindi, prima di quella data, la UE dovrà comunque solo rinnovare i titoli in scadenza, non avendo flussi in entrata per rimborsarli?

- I titoli di Stato normalmente si rinnovano, perché c’è un mercato che crede nella sostenibilità del debito ed ha bisogno di titoli a rischio zero per impiegare il risparmio; i prestiti della Ue si rimborsano e basta, seppure spalmati su 30 anni a partire dal 2027.

Per chi non fosse ancora stufo dei gironi infernali da percorrere per ottenere somme che i risparmiatori italiani hanno prestato allo Stato in pochi giorni, facciamo notare che tutto questo zelo della Commissione – ben 5 mesi per una “valutazione preliminare” – nasconde un aspetto finora sottaciuto. La Commissione è costretta a spaccare il capello in quattro perché la sua valutazione preliminare non significa affatto sbloccare il bonifico da Bruxelles a Roma. Infatti, dopo sarà la volta del Comitato Economico e Finanziario che avrà 4 settimane per esprimere un parere vincolante “all’unanimità”. Ciò significa che basterà l’alzata di sopracciglio di un solo Stato membro, perplesso sul conseguimento di alcuni obiettivi, per mandare tutta la questione all’esame del Consiglio Europeo, dove la questione dovrebbe decidersi “entro 3 mesi” dalla richiesta della Commissione al Comitato.

L’ennesimo girone infernale, mentre al Tesoro sono bastati 5 giorni per raccogliere 18 miliardi da centinaia di migliaia di piccoli risparmiatori con titoli che, fino al 2027, resteranno fermi nei loro portafogli, con l’ulteriore vantaggio di non alimentare movimenti speculativi, come sono soliti fare gli investitori stranieri.