I rendimenti globali hanno continuato a scendere durante la scorsa settimana, mentre le speranze di una moderazione dell’inflazione statunitense sulla scia del rapporto CPI rivelatosi più morbido rispetto a giovedì scorso hanno continuato a sostenere l’azione dei prezzi. I mercati hanno trascurato il rapporto sulle vendite al dettaglio, relativamente sano, scegliendo di concentrarsi sulla moderazione delle pressioni dell’Indice dei Prezzi di Produzione (IPP), che potrebbe suggerire un raffreddamento più rapido dei prezzi al consumo.

Tuttavia, potrebbe essere piuttosto prematuro saltare alla conclusione che la Fed terminerà il suo ciclo di rialzi dei tassi molto presto. Gli indici delle condizioni finanziarie hanno registrato un notevole allentamento nell’ultima settimana e non sono molto lontani dai valori di metà giugno. Nel frattempo, il mercato del lavoro è rimasto fermo e c’è il rischio che le pressioni salariali possano ancora accelerare, anche se la crescita si raffredda e i settori sensibili ai tassi di interesse, come quello immobiliare, rallentano fino a fermarsi. I licenziamenti nel settore tecnologico e le prospettive più deboli per l’edilizia suggeriscono che il mercato del lavoro potrebbe allentare la presa nei prossimi mesi, ma i posti di lavoro vacanti rimangono molto elevati secondo l’ultima indagine Job Openings and Labor Turnover (JOLTs).

Con i tassi a breve termine statunitensi ancora lontani dal picco, riteniamo difficile che i rendimenti dei Treasury salgano ulteriormente nel breve periodo. Tuttavia, sembra che alcuni investitori siano stati sotto-posizionati sul fixed income e quindi il rischio è che il recente rally possa continuare. Il credito cash ha registrato un discreto interesse d’acquisto e con il rallentamento dell’offerta in vista del Giorno del Ringraziamento, il mercato potrebbe apparire in buona forma tecnica.

Nel frattempo, mentre gli investitori guardano al 2023, potrebbe non sorprendere che chi ha una visione più a lungo termine sia propenso a pensare che tra 12 mesi l’inflazione sarà scesa, la Fed starà pensando di tagliare i tassi e la guerra in Ucraina potrebbe essere già finita. Su questa base, l’acquisto di obbligazioni investment grade può essere interessante, se si ritiene che i rendimenti a più lunga scadenza abbiano già raggiunto il massimo.

Lo scenario in Europa rimane più depresso. Le prospettive di crescita continuano a essere modeste e gli indicatori di inflazione non sembrano destinati a raggiungere il picco prima della prossima primavera. In questo contesto, è probabile che la BCE continui a dare un messaggio da falco e riteniamo che i tassi raggiungeranno il 2,5% entro la fine del primo trimestre. A quel punto, le autorità potrebbero sperare che la fine dei rialzi dei tassi negli Stati Uniti possa indurre la BCE a sospenderli.

Tuttavia, fino a questo momento, Lagarde sembra condannata a continuare a inasprire la politica monetaria, anche se la pressione recessiva continua a crescere. Prevediamo un calo modesto della produzione su base annua nell’Eurozona, ma il rischio è di una contrazione più marcata se il clima dovesse diventare molto più freddo dopo un inizio di inverno mite. In questo scenario, tutti gli occhi saranno puntati sulle compagnie energetiche e sulla conseguente necessità di razionare le forniture di gas.

In un’ottica più costruttiva, è stato interessante osservare come gli spread sovrani europei e gli spread swap siano riusciti a risalire nel corso dell’ultimo mese. In parte, le mosse della BCE stanno contribuendo a mitigare la compressione del collaterale tedesco, rendendo così i Bund tedeschi meno costosi in termini di valore relativo.

Tuttavia, il sentiment è stato favorito anche dal fatto che Fratelli d’Italia ha detto e fatto le cose giuste dopo la vittoria alle elezioni politiche. Ciò ha mantenuto lo spread dei BTP a 10 anni all’interno di 200 punti base, in quanto i ribassisti sono stati costretti a coprire le posizioni corte. Tuttavia, notiamo che sul medio termine l’Italia rimane vulnerabile a un nuovo rischio di frammentazione, se l’economia dovesse continuare a dibattersi troppo a lungo nella recessione.

La relazione fiscale autunnale del Cancelliere Hunt è fortunatamente riuscita a generare una reazione di mercato molto più attenuata rispetto al mini-budget del suo predecessore Kwarteng. Nel giro di due mesi, il Regno Unito è passato da un punto di profitto fiscale all’austerità e con le tasse che aumentano insieme ai prezzi e ai tassi di interesse, sembra che le prospettive per l’economia britannica rimangano tetre.

Anche i dati sull’inflazione di questa settimana hanno deluso le aspettative e la prova che le pressioni salariali stanno aumentando deve preoccupare anche la Bank of England (BoE). Tuttavia, riteniamo che la BoE dovrà consentire all’inflazione di superare il limite, mantenendo i tassi di interesse britannici al di sotto del 4%, se non vuole far crollare il mercato immobiliare e provocare un collasso finanziario ed economico.

Ciò implica una sterlina più debole e una curva dei rendimenti più ripida nel Regno Unito. In questo contesto, è stato interessante vedere la convergenza dei rendimenti dei Gilt rispetto ai Bund, con uno spread di 115 punti base, ora effettivamente all’interno della media degli ultimi 12 mesi. Su questa base, è possibile che si torni ad assumere una posizione corta sui Gilt britannici in tempi relativamente brevi.

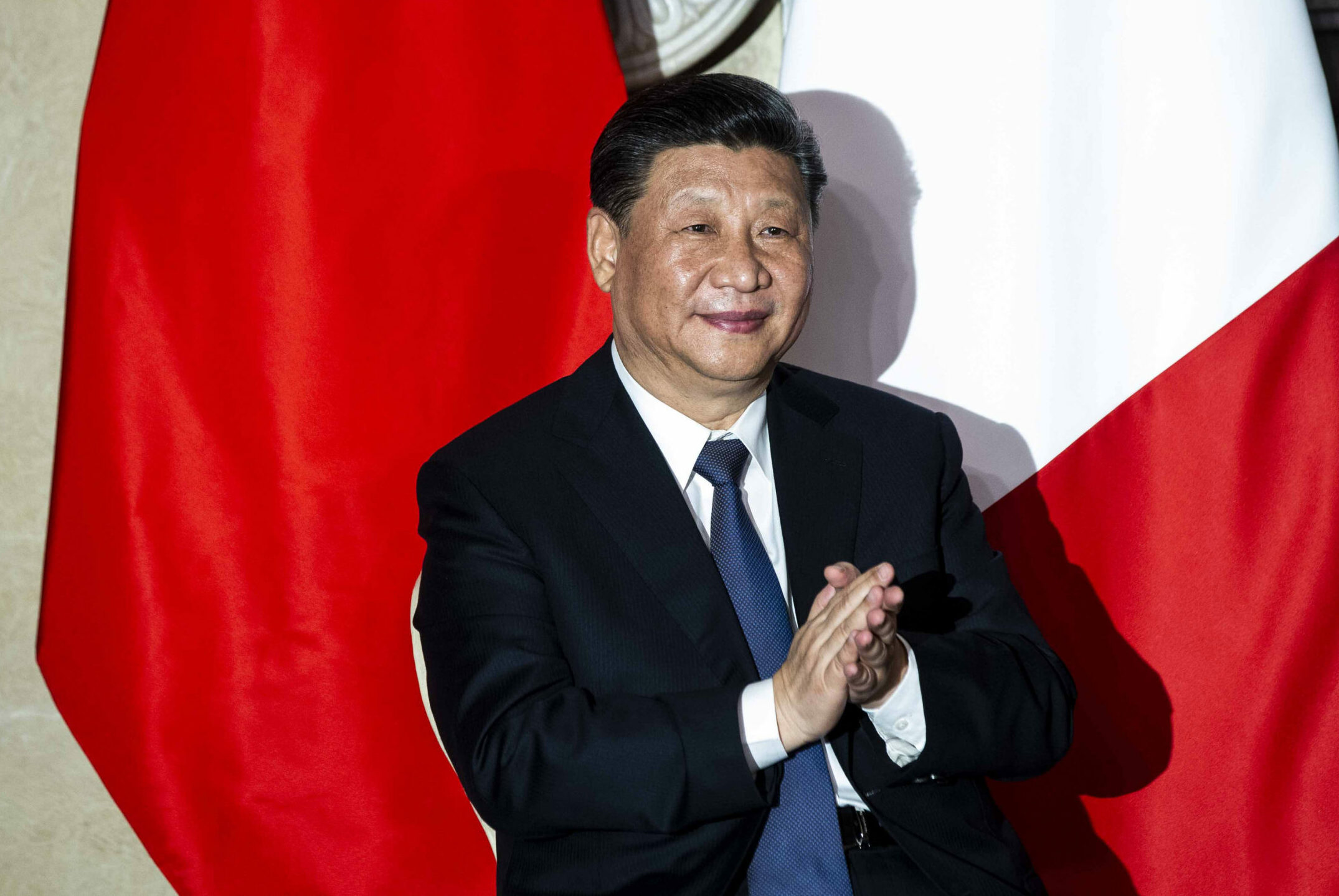

Nel frattempo, i mercati sono stati sostenuti anche dalle speranze di allentamento delle politiche e di riapertura provenienti dalla Cina nell’ultima settimana. Tuttavia, secondo la nostra valutazione, è improbabile che un’eventuale riapertura della Cina avvenga in modo lineare, con un probabile aumento dei casi di COVID-19 e una popolazione che è stata indottrinata con il timore tangibile di contrarre la malattia.

Ciò può significare che l’esperienza cinese si muova in contrasto con il modo in cui altre economie hanno riaperto altrove e suggerisce che potrebbe passare del tempo prima che il Paese sia pienamente in grado di tracciare un percorso di ritorno alla “normalità”. Inoltre, non aiuta l’idea che il Partito Comunista Cinese si sia goduto un po’ troppo il controllo sulla popolazione – e che quindi difficilmente lo abbandonerà troppo presto.

Si tratta di una narrativa che potrebbe danneggiare anche le prospettive di crescita potenziale a lungo termine, dato che il Presidente Xi e i suoi accoliti continuano a consolidare la loro presa sul potere. Nel frattempo, con il settore immobiliare che sta subendo un crollo e che pesa sui finanziamenti dei governi regionali, le misure di allentamento della politica possono essere accolte con favore, ma rischiano di servire solo ad arginare l’emorragia, piuttosto che portare l’economia su un percorso di maggiore solidità.

In ambito valutario, il dollaro ha continuato a indebolirsi, mentre le speranze di un cambio di rotta della Fed hanno guadagnato terreno. Abbiamo segnalato che qualche settimana fa pensavamo che il periodo di forza ininterrotta del dollaro fosse giunto al termine. Tuttavia, ci sembra difficile prevedere un periodo di debolezza sostenuta del dollaro, dato che gran parte dei movimenti valutari del 2022 sembrano, a nostro avviso, fondamentalmente giustificati. L’anno scorso si è assistito a un sostanziale cambiamento delle ragioni di scambio, con gli Stati Uniti che hanno beneficiato del loro ruolo di esportatori di energia.

Nel frattempo, l’Europa importa sia cibo sia energia, il che significa che l’euro dovrebbe chiudere l’anno molto più debole rispetto all’inizio, anche prima di considerare i differenziali di tasso e di crescita e la presenza della guerra alle porte dell’Europa.

Per quanto attiene al conflitto ucraino in sé, le speranze che la Russia possa essere portata al tavolo dei negoziati hanno avuto vita breve questa settimana, sotto una raffica di missili puntati da Mosca contro la popolazione civile ucraina. La nostra valutazione è che la Russia stia perdendo la guerra e dovrà riconoscerlo prima che sia troppo tardi, soprattutto perché le speranze di un ritorno di Trump alla Casa Bianca sembrano fortemente diminuite sulla scia delle elezioni di metà mandato degli Stati Uniti. Tuttavia, una spinta verso la pace potrebbe non arrivare prima di qualche mese.

Guardando al futuro

Mentre ci avviamo al termine di un anno burrascoso, sembra che i mercati vogliano realizzare un risk rally stagionale. Tuttavia, nel 2018 abbiamo visto una dinamica simile, per poi ritrovarci ad assistere a un dicembre molto difficile. Per questo motivo temiamo che, se le azioni e il credito dovessero fare un rally eccessivo e troppo prematuro, per gli investitori l’anno potrebbe concludersi con una brutta sorpresa, nel caso in cui venissero travolti dalla situazione, distribuissero liquidità e poi i dati o le banche centrali sorprendessero con un atteggiamento più falco.

La volatilità è scesa, ma la liquidità rimane scarsa e per tutto l’anno abbiamo visto i mercati correre come lemming da una parte all’altra della barca, in condizioni in cui tutti – nello stesso momento – cercano di vendere o di comprare.

Tuttavia, in un’ottica di più lungo periodo, c’è valore negli asset e sembra più probabile che i rendimenti decennali statunitensi abbiano già raggiunto il loro picco quando hanno toccato il 4,3% in ottobre. I Treasury potrebbero ora essere vicini al fair value. Se tuttavia il picco è davvero alle spalle, è comprensibile che alcuni investitori vogliano acquistare i rendimenti a lungo termine, che sono più generosi di quelli visti da un decennio a questa parte.

Altrimenti, si potrebbe sperare che, dopo tutto quello che ci è toccato nel 2022, ci stiamo finalmente avvicinando al punto in cui possiamo dire che il peggio è ormai alle spalle. Con un po’ di fortuna, potrebbe esserci un periodo più tranquillo per quanto riguarda la geopolitica, i dati macroeconomici e la politica monetaria, e potremmo lasciare che la nostra attenzione si concentri su eventi più leggeri.