Il sistema bancario italiano? Regge l’urto della pandemia.

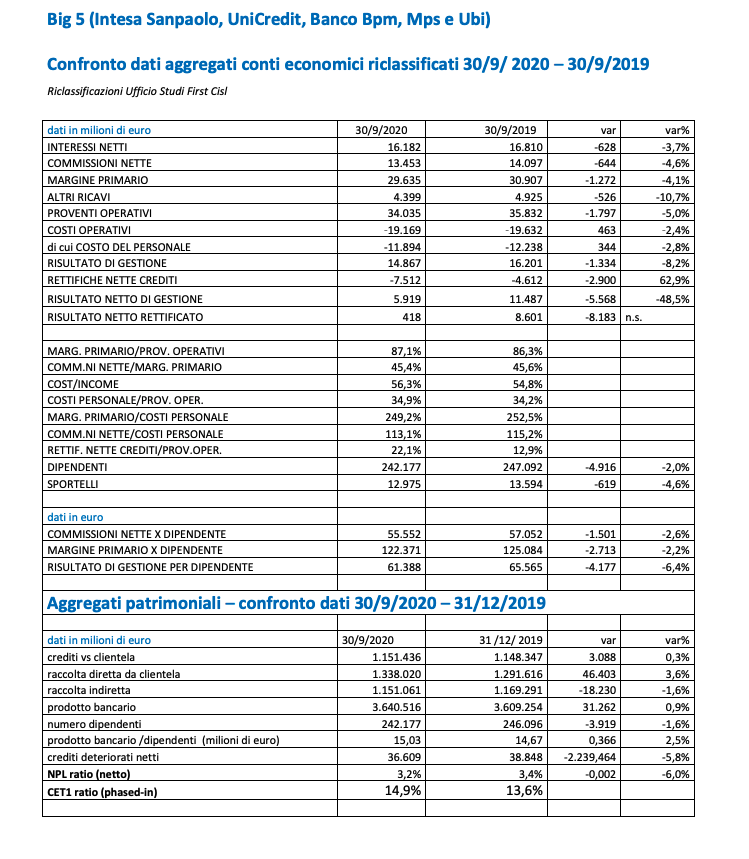

A dimostrarlo sono i risultati di bilancio del terzo trimestre. I dati relativi ai principali gruppi del Paese (Intesa Sanpaolo, Unicredit, Ubi, Banco Bpm e Mps).

È la conclusione dell’ufficio studi di First Cisl, secondo cui si “confermano la resilienza del settore a fronte del crollo delle attività produttive”, alla luce dei numeri del terzo trimestre diffusi negli scorsi giorni da Intesa Sanpaolo, Unicredit, Ubi, Banco Bpm e Mps

LA TENUTA DEI RICAVI OPERATIVI

Dalla ricerca dell’ufficio studi di First Cisl, emerge la sostanziale tenuta dei ricavi operativi (- 5 % rispetto allo stesso periodo del 2019). La flessione è ancor più contenuta se si guarda ai ricavi core (margine primario – 4,1 %) , quelli originati dalle attività verso la clientela. Clientela che continua però a scontare i disagi dovuti alla chiusura di filiali (- 4,6 %).

COME DIMINUISCE L’OCCUPAZIONE

In parallelo – si legge nelle conclusioni della ricerca sulla base della relazioni trimestrali di Intesa Sanpaolo, Unicredit, Ubi, Banco Bpm e Mps – “diminuisce anche l’occupazione: nel periodo considerato sono circa 5mila i bancari in meno. L’effetto sui conti è evidente, con una contrazione pronunciata dei costi del personale (- 2,6%). Particolare rilievo assume il valore del cost/income, ora al 56.3%, dato nettamente inferiore a quello che si riscontra nei maggiori gruppi europei (61,3%). Il raggiungimento di un più elevato livello di produttività è testimoniato dal prodotto bancario pro capite, cresciuto del 2,5%, nonostante le eccezionali difficoltà operative e organizzative poste dalla crisi Covid 19”.

DOSSIER NPL

Migliora la qualità del portafoglio crediti – emerge dalla ricerca – con l’ulteriore riduzione del peso dei crediti deteriorati netti (adesso al 3.2%). I rischi di credito sono stati coperti in via straordinaria con accantonamenti prudenziali per circa 3,5 miliardi di euro. !Restano stabili i crediti a clientela (+ 0.3%) . “Ci troviamo in una situazione che richiede politiche creditizie anticicliche, imperniate su garanzie statali finalizzate ad un deciso incremento degli investimenti per assicurare una solida e duratura ripresa dell’economia – afferma il segretario generale di First Cisl Riccardo Colombani – E’ altresì necessario che le regole sulla gestione dei rischi di credito, calendar provisioning e nuova definizione di default, cambino per evitare un corto circuito tra banche e imprese. Occorre inoltre confermare la moratoria sui prestiti almeno fino al termine dell’emergenza”, si legge nelle conclusioni.

CAPITOLO PATRIMONI E UTILI

Infine, è scritto nell’analisi della First Cisl sulla scorta delle relazioni trimestrali di Intesa Sanpaolo, Unicredit, Ubi, Banco Bpm e Mps, “migliora sensibilmente la patrimonializzazione con il CET1 ratio phased-in che passa dal 13,6% al 14,9%. “Sarebbe sbagliato eliminare il blocco dei dividendi – avverte Colombani – Meno patrimonio significa infatti meno credito, l’esatto contrario di quello di cui abbiamo bisogno. Per aumentare e gestire il credito verso la miriade di Pmi che costituisce il nostro tessuto imprenditoriale servono più lavoratori. Proseguire sulla strada dei tagli è quindi insensato: il trend occupazionale va invertito nell’interesse del Paese”.