L’S&P 500 ha guadagnato oltre il 35% dai minimi di marzo. Ad alcuni tale rialzo appare incomprensibile alla luce degli attuali dati congiunturali, che riflettono i danni causati dalla chiusura delle attività economiche dopo lo scoppio del coronavirus. Molti si chiedono se i mercati finanziari stiano anticipando l’economia, e se sia giusto che sia così. A rischio di svelare troppo presto le nostre conclusioni, la risposta ad entrambe le domande è affermativa. La domanda successiva da porsi è quale scenario economico stiano prevedendo i mercati finanziari, ovvero quali flussi di cassa futuri stiano scontando.

È opinione generalmente condivisa che gli investitori scontino, ovvero prendano in considerazione, tutte le informazioni disponibili, compresa la situazione attuale e potenziali eventi futuri. Ciò significa che i prezzi dei titoli (obbligazioni e azioni) riflettono in misura significativa le aspettative relative a utili aziendali, insolvenze, inflazione nonché politica monetaria e fiscale. Una delle conseguenze di tassi d’interesse e rendimenti obbligazionari estremamente bassi è che le aspettative a più lungo termine incidono in misura potenzialmente maggiore sui prezzi dei titoli attuali di quanto generalmente non facciano in contesti di tassi più alti.

Sebbene in termini aritmetici sia corretto che le quotazioni attuali dei titoli siano in larga misura espressione delle aspettative future, è anche vero che esse riflettono le opinioni circa le attuali condizioni di liquidità e di solidità patrimoniale delle società, nonché la stabilità del sistema finanziario in generale. Non ha senso ammirare un edificio senza sapere nulla della solidità delle sue fondamenta.

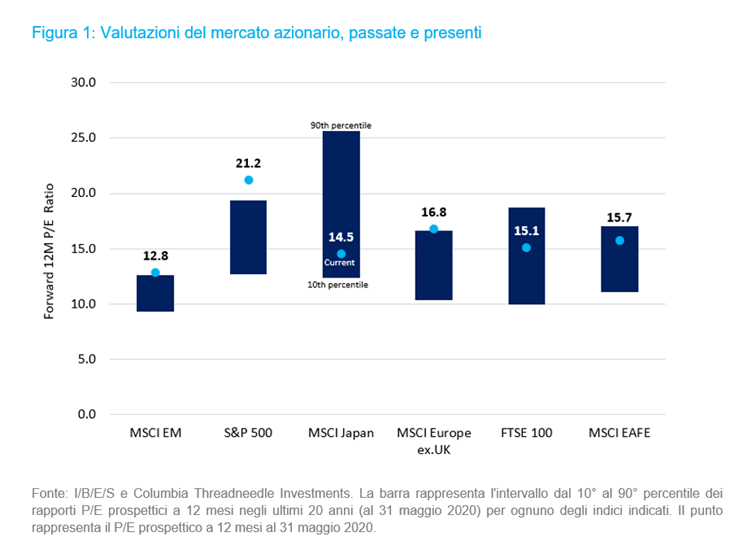

Le valutazioni di società quotate sulle borse mondiali sono spesso multipli degli utili di esercizio attesi. Il grafico 1 mostra il range dei rapporti prezzo/utili (P/E) che gli investitori sono stati disposti a pagare in diversi mercati sull’arco di vari anni. Dal momento che il P/E non è mai pari a 1, gli investitori sembrano disposti a prendere in considerazione più esercizi futuri.

Di fronte a importanti sviluppi imprevisti, gli investitori tendono a muoversi rapidamente, tentando di incorporare le nuove informazioni nei prezzi dei titoli. L’ipotesi dei mercati efficienti si basa sull’assunto che gli investitori in quanto gruppo costituiscano un meccanismo di attualizzazione molto efficiente. Se con efficienza si intende il rapido inglobamento di tutte le nuove informazioni pubbliche e accurate, allora sono anch’io dell’avviso che i mercati siano efficienti.

Ad esempio, quando una società annuncia pubblicamente le proprie stime sugli utili, la possibile gamma di interpretazioni degli investitori è relativamente ristretta, per cui l’adeguamento delle valutazioni dei relativi titoli è rapido e accurato. Tuttavia, in una situazione più complessa come quella creata da una pandemia globale o da una crisi finanziaria mondiale, gli investitori agiscono rapidamente ma il raggio di interpretazioni è ampio, sia nel breve che nel lungo periodo. I social media hanno fortemente accelerato la circolazione di un numero molto maggiore di opinioni e di teorie (ma non necessariamente di fatti). Di conseguenza è meno ovvio che la reazione iniziale del mercato rifletta accuratamente le possibili conseguenze.

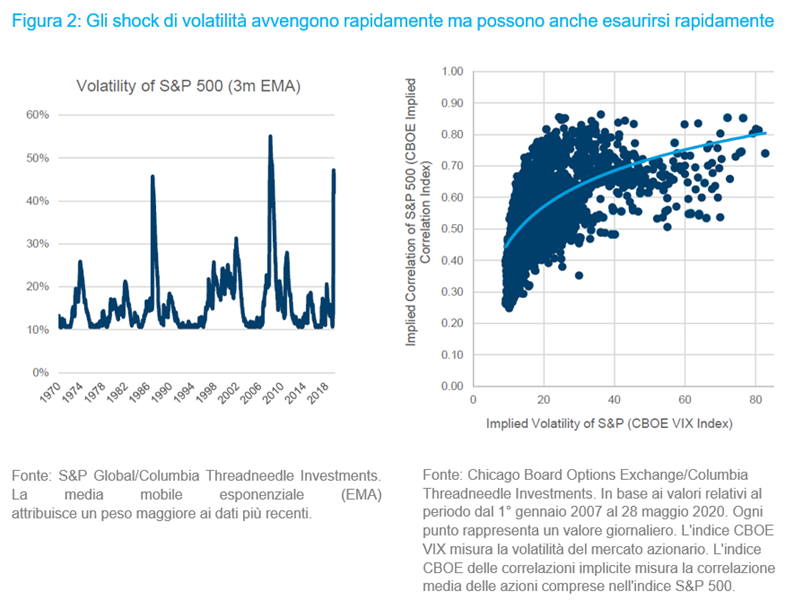

La velocità di reazione è chiara: il rapido aumento della volatilità, che avviene in concomitanza con il manifestarsi di importanti eventi imprevisti, è evidente nei grafici sottostanti (Figura 2). Dal punto di vista tecnico, la volatilità è una misura statistica della dispersione dei rendimenti di un titolo o di un indice di mercato nel tempo. Dal punto di vista pratico, è un barometro dell’incertezza degli investitori riguardo alle implicazioni immediate e a più lungo termine.

Come nota il mio collega Toby Nangle, Responsabile asset allocation globale: “Nell’attuale crisi, in che misura il calo dei mercati azionari e l’aumento dei rendimenti delle obbligazioni societarie sono dovuti a un aumento informato delle aspettative future degli investitori (deterioramento delle condizioni economiche e dei parametri creditizi e aumento dei tassi d’insolvenza) e quanto invece allo stress di liquidità che ha colpito contemporaneamente i mercati finanziari, e che le banche centrali hanno tentato di compensare? C’è un’interrelazione tra questi due sviluppi e non è facile stabilire rapporti di causalità. Tuttavia, se i premi al rischio sono alti perché incorporano il crollo futuro dell’attività economica e conseguenti fallimenti di massa, le quotazioni potrebbero essere eccessive. Se invece riflettono semplicemente il malfunzionamento del sistema finanziario, potrebbero esserci opportunità per gli investitori che operano in un orizzonte di medio periodo. Questo perché, se le banche centrali non possono ridurre i rischi di insolvenza, possono tuttavia aggiustare un sistema finanziario che non funziona: è parte del loro mandato, e a tale scopo possono attingere a risorse illimitate”.

Si noti la velocità dell’aumento della volatilità e il conseguente calo nel grafico in alto a sinistra. La rapida risposta iniziale sembra riflettere il grado di sorpresa e la percezione iniziale della gravità del problema a mano a mano che si manifesta. La flessione più lenta della volatilità sembra rispecchiare il tempo impiegato per giungere a un’opinione di consenso sullo scenario futuro.

Sebbene gli indici dei mercati azionari non riflettano interamente la gamma di attività dell’economia nel suo insieme, riteniamo che nel tempo i listini si muovano generalmente nella stessa direzione dei dati economici. Dopo tutto, le società (e i loro ricavi) non sono avulse dal contesto in cui operano. Quando le economie globali crescono, aumentano gli scambi di beni e servizi, che vanno ad alimentare i ricavi aziendali, creando circostanze favorevoli all’apprezzamento di azioni e obbligazioni societarie. Per contro, una contrazione economica fa salire le probabilità di correzione dei mercati azionari.

Tuttavia, poiché le quotazioni scontano le aspettative future, i mercati finanziari potrebbero anche guadagnare terreno in caso di attese di crescita futura malgrado l’attuale situazione difficile. È ciò che è avvenuto quando il mercato finanziario è crollato dopo la crisi finanziaria globale nel 2008, ma ha poi cominciato a recuperare terreno nel 2009 prima della ripresa economica.

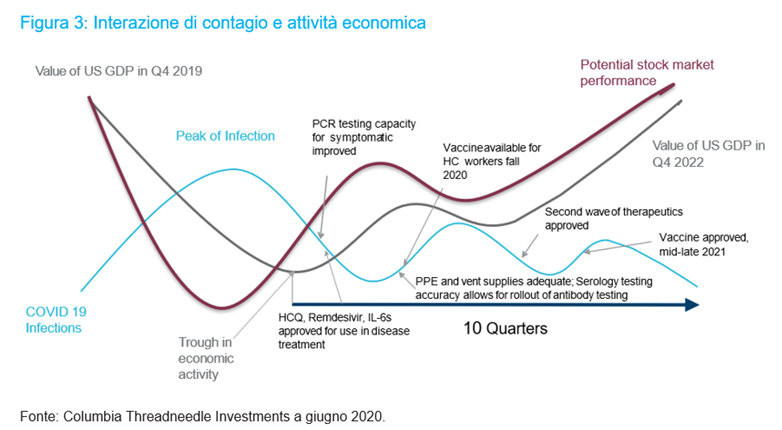

Come si è detto prima, la capacità di previsione degli investitori tende a essere imperfetta quando la gamma dei possibili esiti futuri è incerta. La Figura 3 mostra le ipotesi a nostro avviso più probabili di ripresa dell’economia statunitense dalla recessione innescata dal Covid-19. Un elemento chiave del grafico sono le nostre ipotesi, che si basano sulle analisi del nostro team di ricerca sanitaria circa gli sviluppi in ambito sanitario che consentiranno la normalizzazione dell’attività economica nel suo complesso. La linea rossa indica le nostre proiezioni sull’evoluzione del mercato monetario in previsione di questi sviluppi economici e sanitari. Il punto chiave è che il mercato non si muove in concomitanza con i progressi economici e sanitari, ma li precede.

Al momento i mercati finanziari anticipano, come è giusto che sia, l’entità e il tasso di crescita delle economie globali nel 2021 e nel 2022 invece di concentrarsi sulle attuali cifre economiche deboli, di carattere retrospettivo. Per sviluppare e testare la nostra ipotesi di ripresa e le nostre stime sull’economia nel suo insieme, la ricerca macroeconomica di Columbia Threadneedle Investments si concentrerà sulle prospettive di altri fattori specifici, tra cui l’inflazione e le preferenze di spesa dei consumatori. La domanda aggregata potrebbe riprendersi, ma è essenziale capire se i beni e i servizi acquistati muteranno in via permanente. Per formulare previsioni significative è necessaria una comprensione profonda dell’attuale solidità finanziaria delle aziende, della crescita futura dei ricavi e degli utili, nonché dello stato di salute delle amministrazioni locali.

Una volta formulata, la nostra ipotesi di ripresa economica e sanitaria potrà essere testata rispetto al ritmo effettivo della ripresa economica, il che ci consentirà di definire le aspettative implicite incorporate nel mercato azionario statunitense. Utilizzando l’indice S&P 500 come proxy del mercato azionario statunitense si nota che gli investitori sembrano fare sempre più affidamento su uno dei due scenari economici (ripresa a forma di V o di U) e sulle ipotesi chiave per il settore sanitario ad essi associate.

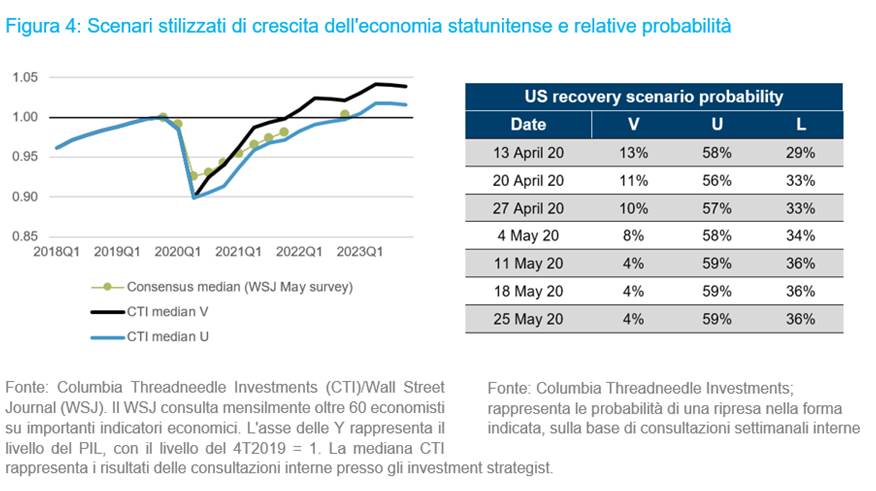

Per noi di Columbia Threadneedle, una traiettoria stilizzata a forma di U (Figura 4) rappresenta l’ipotesi più probabile di ripresa dell’economia statunitense, anche se le probabilità di una ripresa più lenta a forma di L non sono trascurabili.

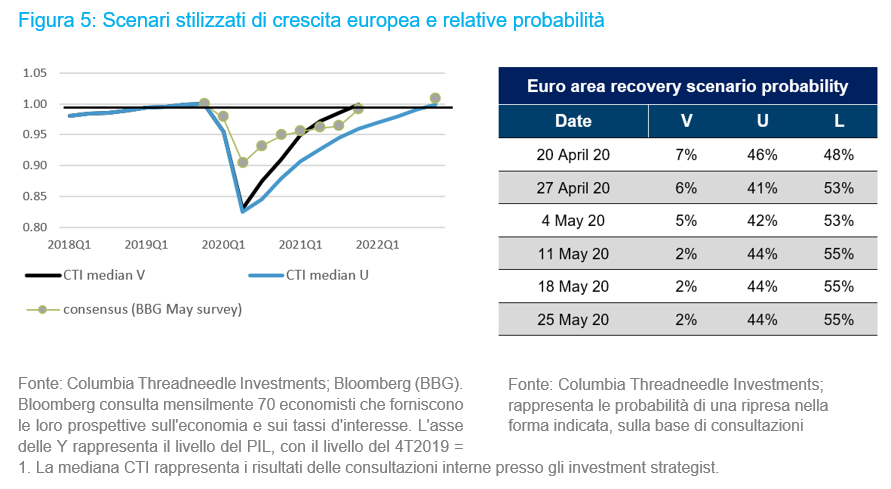

Siamo tuttavia meno ottimisti nei confronti dell’Europa, dove le maggiori probabilità sono a nostro avviso di ripresa a forma di L (Figura 5).

Date queste ipotesi corrette per le probabilità relativamente modeste sulla traiettoria della ripresa economica negli Stati Uniti e in Europa, Ed Al Hussainy, Responsabile della ricerca macroeconomica, prevede solo modesti aumenti dei tassi d’interesse e dei rendimenti obbligazionari in entrambe le regioni.

A prescindere dalla traiettoria della ripresa economica e dei mercati finanziari dall’impatto del Covid-19, non dobbiamo dimenticare che prima della pandemia le economie sviluppate esibivano un trend a lungo termine di crescita relativamente bassa, dovuto a tendenze demografiche pluriennali, elevati livelli di debito, ecc. La pandemia potrebbe modificare alcune tendenze negli ambiti di spesa per consumi, globalizzazione societaria, incremento dei livelli di debito e iniziative di politica pubblica, ma è difficile che determini un’accelerazione della domanda aggregata rispetto all’andamento tendenziale degli ultimi decenni.

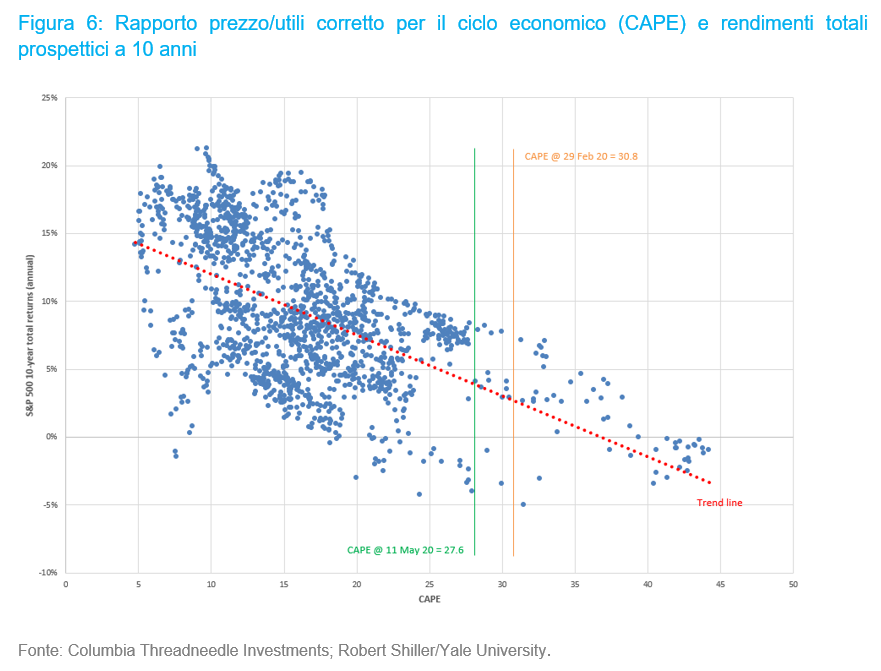

Tenendo conto dell’effetto combinato delle prospettive economiche a lungo termine e dei livelli di partenza relativamente elevati delle valutazioni dei mercati azionari in base al rapporto prezzo/utili corretto per il ciclo economico (CAPE), un parametro creato da John Campbell e Robert Shiller, i rendimenti di mercato attesi potrebbero essere storicamente modesti. La Figura 6 mostra che all’inizio di maggio il CAPE era pari a 27,6. In base a tale valore, i rendimenti prospettici a 10 anni dell’S&P 500 sono stati generalmente inferiori al 10% e in alcuni casi negativi. Ci attendiamo nei prossimi 10 anni rendimenti medi del 4-6% compresi in un intervallo di

-2-8%.

Le valutazioni del mercato nel suo complesso possono tuttavia trarre in inganno. Secondo Empirical Research, “Le società ad alta crescita, ovvero le 75 large cap con le credenziali complessive di crescita migliori in assoluto, attualmente scambiano a quasi cinque volte il P/E realizzato del mercato su base equiponderata, un livello che non si vedeva da dicembre 1999. Questi titoli hanno messo a segno risultati straordinari durante la pandemia, registrando sovraperformance a due cifre rispetto al mercato sia durante la correzione che nella fase di recupero”. Più che essere espressione di grande ottimismo circa la ripresa dagli effetti del Covid-19, le percezioni sulla performance e sulle valutazioni del mercato potrebbero pertanto riflettere maggiormente l’ammirazione degli investitori per le società che presentano evidenti prospettive di crescita in un contesto in cui la crescita è divenuta rara. Di conseguenza, in una ripresa a U le distorsioni create da tale percezione poco obiettiva potrebbero creare un maggior numero di opportunità di selezione dei titoli non limitate a questa rosa ristretta di large cap.

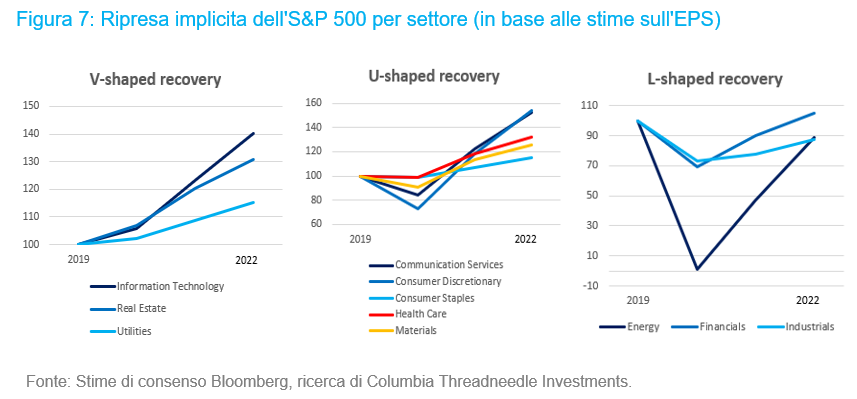

La Figura 7 mostra la differenziazione delle opinioni degli investitori in merito al futuro di diverse industrie e settori. Gli investitori hanno chiaramente maturato diverse opinioni circa l’impatto della ripresa economica sul recupero degli utili dei diversi settori dopo il lockdown dovuto alla pandemia, abbracciando scenari di ripresa a U, V o L. Una tale disaggregazione degli scenari sembra indicare che gli investitori agiscono in maniera più razionale di quanto indicato da coloro che concentrano la propria attenzione sulle medie del mercato.

Gli investitori potrebbero nutrire opinioni troppo ottimistiche circa i settori che si riprenderanno più rapidamente, ma non mancheranno certo le opportunità per rivedere i propri giudizi giacché le medie del mercato dovranno scendere significativamente.

Conclusioni

Il futuro è difficilmente prevedibile, per cui è molto arduo formulare previsioni, e in parte è proprio per questo che esistono i mercati finanziari. Riteniamo che i mercati tenteranno di anticipare futuri eventi complessi, registrando tuttavia volatilità aggiuntiva quando le loro aspettative muteranno con l’evolversi della situazione. Un mercato che non tentasse di anticipare gli eventi futuri sarebbe un mercato irrazionale.