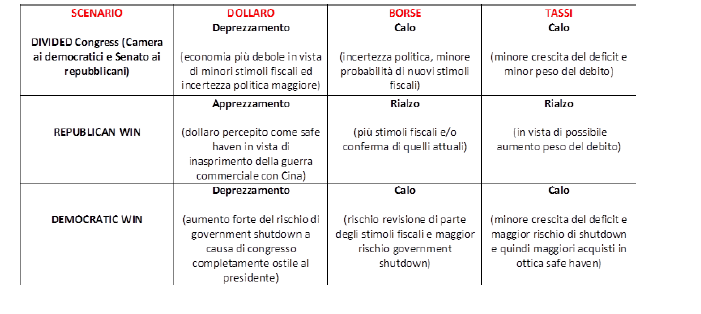

In vista delle elezioni di medio termine di domani, quando sarà rinnovata l’intera Camera ed un terzo del Senato, proviamo a fare il punto sul potenziale impatto sui mercati nei diversi scenari, partendo da quello che appare essere l’attuale consenso sulle possibili ripercussioni.

Di seguito la sintesi del consenso raccolto da alcune agenzie di stampa.

PREMESSA

Provo a distinguere tra reazione di breve e reazione successiva.

Non credo che queste elezioni possano produrre impatti strutturali su cambi e tassi nei prossimi 12 mesi. I margini di manovra addizionali per Trump per ora sono pochi (taglio ulteriore delle tasse del 10%?) ed in ogni caso potrebbe esserci un ammorbidimento dei toni con la Cina dopo l’incontro con il presidente cinese Xi Jinping a fine novembre.

Trump ha utilizzato molto il tema Cina in chiave elettorale e a quanto pare dai sondaggi non funziona male.

Dopo le mid term, le prossime presidenziali sono nel novembre 2020 e quindi non ci sarebbe fretta per accelerare con il nemico Cina e/o con nuovi stimoli fiscali. Meglio tenerli in caldo per le presidenziali ossia rispolverarli a fine 2019 per provare la volata alle presidenziali del 2020, semmai con l’aggiunta di un mega piano infrastrutturale, che era già nel programma di Trump e che anche i Democratici potrebbero considerare.

VIEW

IPOTESI: Congresso diviso (camera ai democratici), attualmente lo scenario più in linea con i sondaggi (probabilità 60%) e con le attese di Trump che ieri ha dichiarato: “It could happen, could happen. We’re doing very well, and we’re doing really well in the Senate. But it could happen. And you know what you do? Don’t worry about it, I’ll just figure it out”.

IPOTESI: Congresso diviso (camera ai democratici), attualmente lo scenario più in linea con i sondaggi (probabilità 60%) e con le attese di Trump che ieri ha dichiarato: “It could happen, could happen. We’re doing very well, and we’re doing really well in the Senate. But it could happen. And you know what you do? Don’t worry about it, I’ll just figure it out”.

EURUSD: dollaro in deprezzamento fino ad inizio dicembre e poi in rafforzamento

in questo caso nel breve l’incertezza potrebbe portare il dollaro a deprezzarsi lievemente (fino ad 1,16?) a causa dei timori di incertezza politica tale da rendere difficile anche l’approvazione della legge di bilancio e quindi rischio shutdown. Il deprezzamento del dollaro potrebbe esser occasione per acquistar dollari in vista di dicembre quando potrebbe essere annunciata una nuova operazione Tltro (altrimenti spostata a marzo, ossia poco prima delle elezioni europee di maggio) e su Fed che il 19 dicembre potrebbe confermare il percorso graduale di rialzo tassi, senza escludere per ora il posizionamento dei Fed Fund anche sopra il 3% alla fine del percorso. In questo contesto, posizioni lunghe di EurUsd costituite sopra 1,15 potrebbero essere mantenute in essere fino ad area 1,10 di EurUsd, orientativamente fino alle prossime politiche europee del 26 maggio.

BORSE USA: inziale breve calo ma poi rally di fine anno

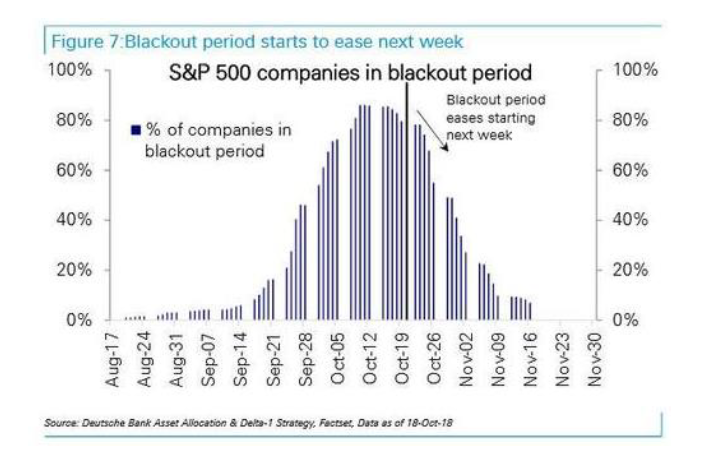

Inizialmente potrebbero un pò accusare il colpo (area 2600 di S&P500) sulla scia anche del recente rialzo tassi e delle ultime deludenti trimestrali (si vedano Amazon ed Apple), anche perché questa settimana siamo ancora in zona blackout period per quanto riguarda lo stop dei buyback imposto dalla legge. Ma il mercato azionario è già sceso (-6% a venerdì con punte di -11% dai massimi di inizio ottobre) in parte anche per ipotesi centrale di Congresso diviso. L’eventuale calo sarebbe pertanto occasione di acquisto in vista di un buon rally almeno fino a poco prima la Fed del 19 dicembre, supportato anche dalla notizia positiva di stimoli fiscali in arrivo dalla Cina ed anche dall’attesa di una Tltro della Bce tra dicembre e marzo.

TASSI USA: in calo verso circa il 3% di 10y a fine anno.

la reazione a brevissimo potrebbe essere di tassi in calo verso il 3% in termini di decennale per l’ipotesi di minore deficit in prospettiva. Per fine anno questo livello potrebbe essere quello di equilibrio in vista di primi sintomi di rallentamento Usa.

IPOTESI VITTORIA REPUBBLICANI (probabilità 30%)

IPOTESI VITTORIA REPUBBLICANI (probabilità 30%)

EURUSD : dollaro in rafforzamento nel breve ed a seguire anche nei prossimi mesi fino ad area 1,08/1,10

Prima reazione stile quella delle post presidenziali usa del 2016, ossia dollaro in rafforzamento in vista di manovre espansive ulteriori che consentirebbero di avere ancora qualche altro trimestre di crescita sostenuta e Fed che quindi confermerebbe l’intenzione di portare i tassi anche sopra il 3% alla fine del ciclo rialzo tassi. L‘eventuale operazione Tltro della Bce il 13 dicembre agirebbe anche essa a favore di dollaro più forte (o meglio eur più debole). Quindi si accelererebbe la chiusura del gap a 1,08 in termini di EurUsd già nei primi mesi del 2019. Poi l’attenzione potrebbe tornare sul fatto che altre manovre di stimolo = altro deficit=altro debito e quindi dollaro un po’ più debole in area 1,13/15 prima delle europee

BORSE USA: in recupero fino a fine anno

in recupero a maggiore ragione dopo il calo di ottobre ed in vista sia del recupero buyback sia delle manovre stimolo Cina sia della Tltro bce

TASSI: in rialzo fino a fine anno

in rialzo fino ad area 3,25%/3,5% per il timore di maggiore spesa in arrivo

IPOTESI VITTORIA DEMOCRATICI (probabilità 10%)

IPOTESI VITTORIA DEMOCRATICI (probabilità 10%)

EURUSD: dollaro in deprezzamento fino ad inizio dicembre e poi in rafforzamento

Meno spesa in arrivo, maggiore probabilità di rallentamento Usa in arrivo in tempi più ravvicinati e quindi dollaro più debole nel breve fino a 1,16/1,18 ad inizio dicembre. Poi, se Draghi vara la Tltro il 13 dicembre ed il 19 dicembre la fed conferma il rialzo tassi, EurUsd potrebbe ritornare in area 1,13/1,15 a fine anno e progressivamente verso area 1,10 entro le prossime elezioni europee di maggio

BORSE USA: inziale breve calo ma poi rally di fine anno

iniziale calo di brevissimo ma il calo c’è già stato in buona parte ad ottobre per cui occasione di acquisto in vista di ripresa buyback e tassi più bassi indotti da timori di rallentamento della crescita e quindi Fed più morbida.

TASSI USA: in calo

tassi in calo in vista di minori stimoli fiscali e/o revisione di quelli attuali, maggior rischio di shutdown.

In estrema sintesi

Gli scenari più probabili sono nell’ordine Congresso diviso e repubblicani che mantengono la maggioranza anche se semmai con poco margine. Dagli scenari che prima ho delineato in queste due ipotesi emergono le eseguenti strategie per fine anno

EURUSD:posizioni lunghe di dollaro per fine anno, incrementandole nel caso in cui vi fosse un temporaneo ritorno in area 1,16/1,18 ai primi di dicembre.

Il deprezzamento del dollaro sarebbe temporaneo in vista di Tltro della Bce a dicembre o comunque entro marzo ed in vista anche della conferma per ora del rialzo tassi Fed a dicembre e del sostanziale mantenimento dell’attuale livello dei DOTS da parte della Fed

BORSE USA:posizioni lunghe per fine anno a maggior ragione in caso di calo che potrebbe essere temporaneo questa settimana in assenza ancora di ripresa dei buyback.

Le manovre di stimolo cinesi e l’attesa (vedremo quanto fondata) di una Tltro della Bce aumenterebbero il clima positivo di fine anno

TASSI USA:posizioni lunghe di treasury preferibilmente sulla parte biennale in area 3% in vista dell’atteso ridimensionamento dei tassi il prossimo anno a causa del rallentamento Usa/ridimensionamento attese rialzo tassi Fed.

Questo è il grafico del “time decay” del blackout period, ossia il periodo oltre al quale riprendono i buyback, all’incirca da metà novembre in poi riprendono