Questo primo trimestre dell’anno ha visto un’inflazione più alta delle previsioni, ma anche una crescita economica più robusta negli Stati Uniti. Questo ha portato la Federal Reserve a modificare le sue stime di crescita per l’anno in corso dal +1,4% che stimava a dicembre 2023 al +2,1% (con un’aspettativa del consensus che arriva fino al 2,2%). La novità in questo scenario è che ad oggi più che un soft-landing, potrebbe configurarsi un no-landing: vale a dire un’inflazione che scende più lenta del previsto accompagnata da una crescita economica resiliente, e che si attesta al di sopra del potenziale (ca 1,8% per gli USA). Dai dati si evince come il processo disinflattivo in America abbia perso la sua linearità, con un “ultimo miglio” (in realtà punto %: dal 3% al 2%) che si sta rivelando più tortuoso del previsto.

La teoria più accreditata è che la fiammata inflattiva post-pandemica del 2022-23 sia legata alle dinamiche d’offerta, ovvero alla “supply side”. Del resto, anche il presidente della Fed, Jerome Powell, ha convalidato questa lettura: la sua politica monetaria ha agito per frenare la domanda, in modo da dare all’offerta il tempo di normalizzarsi, grazie al ripristinarsi delle normali condizioni sulle catene di fornitura. Un approccio diverso da quello di una banca centrale intenzionata a frenare un’inflazione da domanda, caratteristica dei cicli tradizionali.

Da inizio anno, tuttavia, l’inflazione ha smesso di avere un chiaro percorso di discesa. In America, al momento, si osserva principalmente un’inflazione da servizi. Ed è un dato che si origina dalla dinamicità del mercato del lavoro e dalla relazione tra domanda e offerta di lavoratori. Negli Usa, infatti, si è arrivati fino a un picco di due posti di lavoro disponibili per ogni disoccupato (Vacancies/Unemployment), mentre oggi questo rapporto è sceso a 1,35 grazie anche ad un maggiore afflusso di forza lavoro in parte dovuta a nuovi immigrati (pari l’anno scorso a 3,3 milioni di persone in più). Un dato (il V/U), tuttavia, non ancora abbastanza basso, poiché in condizioni ideali dovrebbe scendere a circa uno.

Nonostante il percorso di riequilibrio del “job market” ancora incompleto, al momento, l’aggiustamento al rialzo dei salari è compatibile con le altre grandezze economiche. Infatti, mettendo in relazione la crescita dei salari (ultimo dato tendenziale 4,1%, da 6 mesi gira attorno al 4%), al netto dell’inflazione che sui beni è intorno al 3%, si nota una crescita dei salari reali intorno all’1%. Questo sarebbe un problema per le aziende se la produttività del lavoro crescesse a un ritmo inferiore, ma questa sta aumentando al 2,6%, ritmo ben superiore rispetto all’aumento dei salari reali. Un aspetto, quest’ultimo, in chiara divergenza con la situazione europea dove i salari reali crescono circa al 2% e la produttività attorno all’1%. Questo significa che, per restituire potere d’acquisto ai lavoratori dipendenti svantaggiati durante il Covid, senza alimentare la spirale prezzi-salari, sia necessario un sacrificio dei margini di profitto – cosa alla quale peraltro la BCE si affida apertamente. Ciò giustifica almeno in parte il differenziale valutativo tra azioni americane ed europee.

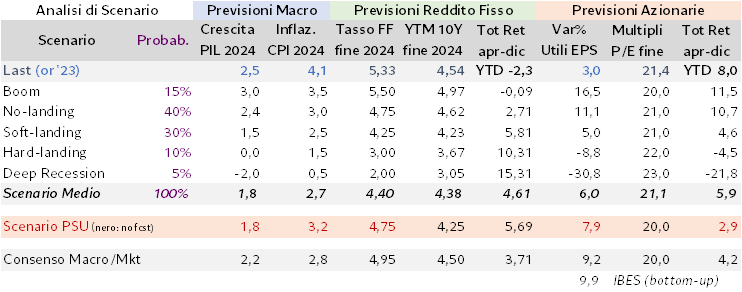

Alla luce di quanto sopra, abbiamo elaborato una serie di possibili scenari sulla base delle stime del consensus. I più probabili risultano essere al 50% quello di un no-landing, con previsioni macro che puntano a una crescita del 2,4% e a un’inflazione CPI al 3%, e al 30% quello di soft-landing, con una crescita del Pil all’1,5% e un’inflazione CPI 2,5%. Gli analisti del nostro centro di ricerca convergono su uno scenario intermedio che vede una crescita dell’1,8% e un’inflazione che dovrebbe rimanere più elevata al 3,2%, soprattutto a causa dei prezzi sui servizi che si comprimono a un ritmo inferiore alle aspettative.

La Fed verso due o tre tagli dei tassi entro la fine dell’anno

La Federal Reserve ha ribadito che la crescita è stata più sostenuta e l’inflazione PCE core stimata è salita di un paio di decimali al 2,6%. Inoltre, si è registrata una revisione al rialzo di un decimale del tasso di interesse atteso nel lungo termine, dal 2,5 al 2,6%. Al momento, per quanto riguarda l’aspettativa di breve termine, il mercato è in linea con le previsioni della Fed di tre tagli nel corso del 2024. Al di là dei dubbi all’interno del board della Fed, Powell rimane convinto che in un mercato di questo tipo, con tensioni sull’offerta, sia necessario fare almeno tre tagli. Il mercato, nel frattempo, ha subito una correzione e prevede ora dei tassi negli Stati Uniti pari al 4,47% tra 1 anno (ora sono al 5,5%) e al 3,84% fra due anni. Mentre, per quanto riguarda la Banca centrale europea, ci si attende una discesa del tasso sui depositi fino al 2,85% tra un anno e al 2,35% fra due anni.

Powell è deciso a tagliare poiché convinto di essere stato sufficientemente restrittivo nella sua politica monetaria e che mantenersi fermo sui tassi fino a giugno gli consentirà di imprimere il giusto rallentamento all’economia. Del resto, la politica monetaria dispiega pienamente i suoi effetti in un lasso di tempo compreso fra 12 e 18 mesi, e forse questo intervallo (il cd “lag”) si è ulteriormente allungato considerando che si viene da un periodo in cui la politica fiscale dei governi ha protetto dagli effetti dell’inasprimento dei tassi, per quanto questo scudo si sia ormai esaurito. L’intenzione, quindi, è di procedere con i primi due o tre tagli e poi eventualmente fare una pausa. L’ultimo dato d’inflazione depone a favore di una maggiore circospezione, quindi, in assenza di un indebolimento dei dati a maggio, è verosimile un posticipo del primo ribasso a luglio e due tagli in tutto nel ’24.

Osservando la parte lunga delle stime sui tassi reali, sia in Europa che in America si è al di sopra della neutralità (ovvero quando la politica monetaria non è né restrittiva né espansiva). Al momento, è in atto un dibattito all’interno delle banche centrali su quali siano gli equilibri da tenere nel lungo termine, ovvero il tasso naturale da raggiungere una volta concluse le vicende cicliche dell’economia. In tal senso, le stime del modello di Williams affermano che per la Fed il tasso naturale dovrebbe attestarsi allo 0,73% a 5 anni. Il mercato, anche alla luce del dibattito in corso, si posiziona invece leggermente sopra, all’1,13%, andando così a configurare una sorta di margine di garanzia. Un ultimo aspetto di rilievo della politica monetaria della Fed riguarda il quantitative tightening, ossia il ritiro della liquidità tramite il mancato rinnovo dei titoli di Stato a scadenza. La Fed ha recentemente segnalato l’intenzione di rallentar il ritmo di questo quantitative tightening in prossimità dell’esaurirsi di quel fenomeno compensativo rappresentato dai Reverse Repo dei MM Funds (che verrebbe a cessare una volta esaurito lo stock che oggi ammonta a ca $400mld, da oltre $2trn di metà 2022 – come da noi evidenziato nell’Outlook di gennaio). Pertanto, ci aspettiamo che la banca centrale americana rallenti il ritmo di diminuzione dei Treasuries sul suo bilancio da 60 a 30 miliardi al mese a partire da maggio.

Nessuna bolla sui titoli IT, occhi sull’obbligazionario europeo a breve termine

Per quest’anno sembra che il mercato azionario non possa correre molto di più di quanto già fatto finora. Gli economisti del centro studi di Pictet, infatti, vedono un total return tra aprile e dicembre del 5-10% (rispetto all’8% da inizio anno). Allo stesso modo, sul fronte obbligazionario, il rendimento dei Treasury americani a 10 anni dovrebbe attestarsi al 4,25% con un total return stimato da aprile a fine anno di oltre il 5%. Non dovrebbe riproporsi, quindi, la situazione eccezionale del 2022, quando è venuta meno la decorrelazione tra i rendimenti azionari e obbligazionari andando a configurare un risultato particolarmente negativo, anche nell’ambito di una strategia multi-asset 70-30%.

Sul fronte dei bond europei, al momento troviamo più interessante la parte breve della curva dato che i tagli ai tassi d’interesse della Banca centrale europea sono, se non certi, quanto meno molto probabili.

Per quanto riguarda l’equity, si è osservata una ripresa degli utili e c’è stata una grande sorpresa dopo la guerra, dove le azioni europee non stanno sottoperformando quelle degli USA. Osservando poi il rapporto prezzo/utili, negli ultimi 10 anni si è registrato un consistente aumento delle valutazioni delle azioni statunitensi (+24%) e, al contrario, una diminuzione di quelle dei Paesi emergenti (Hong Kong ha fatto segnare un -25%). In particolare, a livello di price/earning relativo rispetto all’indice USA, la Cina ha visto un de-rating del 70%, in linea con l’andamento degli utili che a loro volta hanno sottoperformato del 70%. Allargando la stessa analisi ai singoli settori azionari, si può notare negli ultimi dieci anni un grande re-rating del settore IT (+50% del rapporto prezzo-utili) e un de-rating del settore energia (-27%). La rivalutazione delle società tecnologiche è stata sostenuta da una sovraperformance degli utili; circostanza che fa escludere una bolla in atto nel settore o, comunque, un eccesso di euforia.

Dalla fine della pandemia è venuta a perdersi la correlazione tra crescita degli utili e crescita macroeconomica. Da qui l’idea di ragionare in termini di sottosettore, andando cioè a selezionare i titoli su cui puntare in modo oculato. Abbiamo analizzato le imprese a maggiore capitalizzazione del Nasdaq, selezionando quelle che possono ambire ad una crescita degli utili superiore all’indice stesso, senza andare incontro a rischi di credito se i tassi reali dovessero salire in modo tale da danneggiare le società molto indebitate. Un’altra possibile idea di investimento riguarda il settore farmaceutico e, in particolare, le cosiddette magnifiche due: Eli Lilly e Novo Nordisk. Il comparto ha avuto storie complesse, ma queste due aziende stanno segnando una progressione degli utili molto superiore al comparto. Inoltre, c’è stata una recente forte rivalutazione dell’azionario giapponese, ascrivibile principalmente alla riforma della corporate governance accompagnata da un indebolimento dello yen che ha contribuito in maniera significativa. Sempre in Asia, la Corea del Sud potrebbe replicare in prospettiva quanto fatto dal Giappone. Il governo coreano, infatti, sta pensando a un pacchetto per rilanciare il proprio mercato azionario che prevede la riduzione delle tasse sull’eredità e incentivi fiscali per la distribuzione dei dividendi. Infatti, storicamente il 40% delle aziende del listino coreano trattano a sconto rispetto al valore di libro; questo dipende dalla struttura societaria coreana che si costruisce intorno ad aziende di grandi dimensioni a controllo familiare che non hanno alcun interesse a proteggere gli interessi delle minoranze. Il governo, in particolare, punterebbe a costruire un indice nel quale inserire solo le società che trattano al 40% di sconto sul price to book costringendo, in questo modo, i fondi pensione a investire solo su queste realtà. A riguardo, tuttavia, l’esito delle elezioni rende l’implementazione di queste riforme meno verosimile nel prossimo futuro.

Lavoro e politiche fiscali al centro delle elezioni Usa

Infine, l’avvicinarsi delle elezioni americane di novembre 2024 potrebbe incidere anche sulle dinamiche macroeconomiche. Tra i temi da considerare elettoralmente sensibili, c’è il mercato del lavoro. In effetti, il forte afflusso di manodopera straniera ha contribuito a colmare il gap tra domanda e offerta di lavoro, alleviando le tensioni sui salari e supportando l’economia. Il fatto è che, seppur il numero di occupati sia aumentato rispetto a prima della pandemia, la forza lavoro di cittadini immigrati aumenta più rapidamente di quella del lavoro residente. Secondo alcune rilevazioni di Goldman Sachs, infatti, sta aumentando il numero di visti negati per porre un freno agli ingressi. Lo stesso Presidente Joe Biden, del resto, si rende conto di quanto questo tema possa pesare nell’ambito della sfida elettorale con Donald Trump.

In generale, chiunque vinca dovrà tenere in considerazione la sostenibilità dei conti americani. Il Congressional Budget Office, infatti, ha di recente pubblicato il suo report annuale sulle dinamiche delle grandezze fiscali americane a lungo termine, redatto alla luce della legislazione attuale ma che potrebbe non concretizzarsi qualora venga eletto un Presidente diverso da Biden. Nonostante ciò, si prevede che il debito americano arrivi al 166% del Pil entro il 2054. Se, infatti, il tasso di interesse reale dovesse aumentare come indicato dalle previsioni a lungo termine, anche la spesa per interessi aumenterebbe di molto e gli attuali livelli di deficit non sarebbero sostenibili.