L’evento più importante è sicuramente stato il fallito attentato a Trump. Inutile ripercorrere a tre giorni di distanza i dettagli, o parlare di cosa sarebbe successo se il proiettile fosse andato 2 centimetri più a sinistra (ritengo che il 6 gennaio 2021 sarebbe sembrato uno scherzo a confronto).

Quello che conta, è che il mercato, che fino a venerdì della scorsa settimana sembrava accingersi a scontare una vittoria di Trump con una certa calma, distratto com’era da CPI, earning season, Francia e quant’altro, da lunedì ha preso ad abbracciare con forza, non senza buoni motivi, non solo una vittoria di Trump, ma un clean sweep dei Repubblicani, ovvero una larga maggioranza alle 2 Camere del Congresso. Lo si è notato dall’accelerazione dell’azionario americano, nonostante le prese di beneficio sul Big Tech, anche in relativo verso l’Europa ed emergenti , venduti in quanto danneggiati dalla clean sweep. Oppure dalla disinversione della curva USA, e dalla debolezza di settori come il green, e forza su quelli favoriti, come banche e energy.

Tra le principali caratteristiche di Trump vi è l’imprevedibilità, cosa che rende difficile valutare appieno gli effetti di un suo ritorno in grande stile alla Casa Bianca. Detto questo, anche allo scopo di contestualizzare i movimenti di cui sopra, proviamo a dare uno sguardo ai capisaldi del suo programma elettorale e ai possibili impatti, basandoci in gran parte con quanto riscontrato tra il 2016 e il 2020.

Questi sono i principali temi:

- Dazi/protezionismo: ci si può attendere un moderato (ed aleatorio) effetto inflattivo negli USA. Più importante potrebbe essere l’impatto sul sentiment relativo al global trade. Storicamente le fasi di trade policy uncertainty hanno danneggiato soprattutto le economie esportatrici, come Eurozone e Cina, in maniera superiore all’impatto relativo dei dazi.

- Stimolo fiscale/tagli alle tasse: Coeteris paribus, dovrebbe esservi, negli USA, un impatto positivo su crescita e utili, al rialzo su inflazione, e negativo su finanze pubbliche, con conseguente supporto all’azionario e pressioni al rialzo sui rendimenti. Essendo gli USA la prima economia globale e avendo un costante deficit commerciale, questi effetti sarebbero in parte esportati, a compensare, a livello globale l’impatto dell’incertezza.

- Isolazionismo/disimpegno: sebbene non sia chiaro quanto sia seria la minaccia di Trump di uscire dalla Nato, sembra evidente che la sua elezione comporterà una riduzione dell’influenza USA nelle questioni internazionali e geopolitiche, con conseguente aumento dell’incertezza, e un accumulo di responsabilità e spese per la difesa per Europa e partners. Un fattore negativo per la crescita. Per quanto riguarda il Dollaro, la negatività risultante dalla perdita di prestigio degli USA dovrebbe essere compensata dal supporto alla crescita e dal flight to quality.

- Deregulation: positivo a margine per la crescita, e per in particolare per i settori più regolati, come Oil & Gas, bancario, e healthcare. Da qui l’outperformance di Wall Street e di alcuni settori, e la resilienza dei rendimenti sulle parti lunghe, a scontare aumento del debito e inflazione a medio periodo.

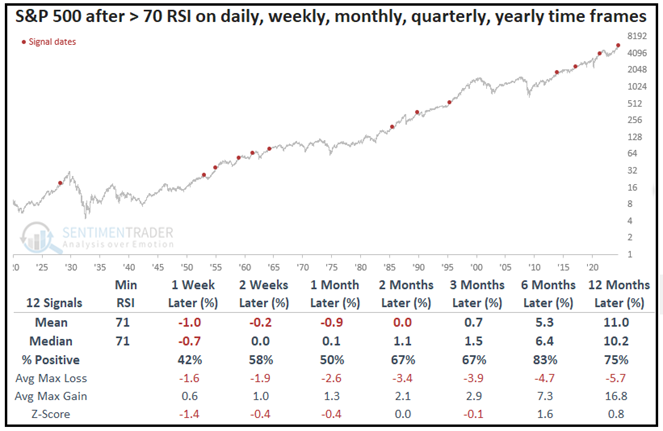

La parte azionaria del Trump trade ha prodotto nuovi record e effetti statistici rari a Wall Street: intanto, l’S&P 500 ha marcato il trentottesimo massimo storico del 2024,corredato con 10 delle ultime sedute positive su 11, mentre in termini di settimane siamo a 28 positive sulle ultime 37, la migliore serie da 35 anni. Sullo stesso tema, Sentimentrader.com ha osservato l’ennesimo fenomeno tecnico raro: con la seduta di ieri, l’S&P 500 è in ipercomprato (RSI 14 > 70) su tutti i frame temporali, da daily ai 12 mesi. Si tratta di una configurazione che si è presentata appena 12 volte negli ultimi 100 anni.

Il backtest mostra che questa condizione è stata seguita da performance in media deludenti entro i 2/3 mesi, ma positive e caratterizzate da buoni win ratio entro i 12 mesi successivi. Questo studio va a sommarsi a tutti gli altri citati in passato che mostrano che le situazioni di estrema euforia e/o performance estremamente positive in tempi brevi e caratterizzate da bassa volatilità, della borsa USA, portano con buona probabilità a consolidamenti o correzioni, ma assai difficilmente ad un top nel volgere di poco tempo. I trend, prima di invertirsi, si indeboliscono.

Tornando alla price action degli ultimi giorni, se i dati macro deboli e il CPI USA di giugno sotto attese avevano dato il via a un robusto rebalancing, con prese di beneficio sul Big Tech e acquisti forti sulle small cap, nelle ultime sedute il movimento è continuato alla grande, con il Russell che ha messo a segno oltre l’11% nelle ultime 5 sedute, contro un indice delle Magnificent 7 che ha ceduto due punti e mezzo. Se si può dire che l’aumento delle aspettative di easing è storicamente favorevole alle small caps, è evidente che 14 punti di performance relativa non possono essere interamente ricondotti a fattori macro. C’entrano fattori tecnici come il positioning iperesteso e le aspettative eccezionali sul Big tech, e la depressione e la difensività sul Russell.

Fattori che prima o poi dovevano condurre ad un rebalancing, rebalancing il cui catalyst è stato il CPI assai benigno e la conseguente modifica del pricing sulla Fed Funds strip. E, chiaramente, il fenomeno non si è fermato alle small caps, altrimenti l’S&P 500 non avrebbe potuto performare positivamente. Le Magnificent 7 hanno perso contro tutto, prova ne è che l’S&P 500 equal weighted ieri ha marcato il massimo storico, guadagnando il doppio del suo omologo capital weighted, e ci sono oltre 3 punti di outperformance per il primo nelle ultime 5 sedute.

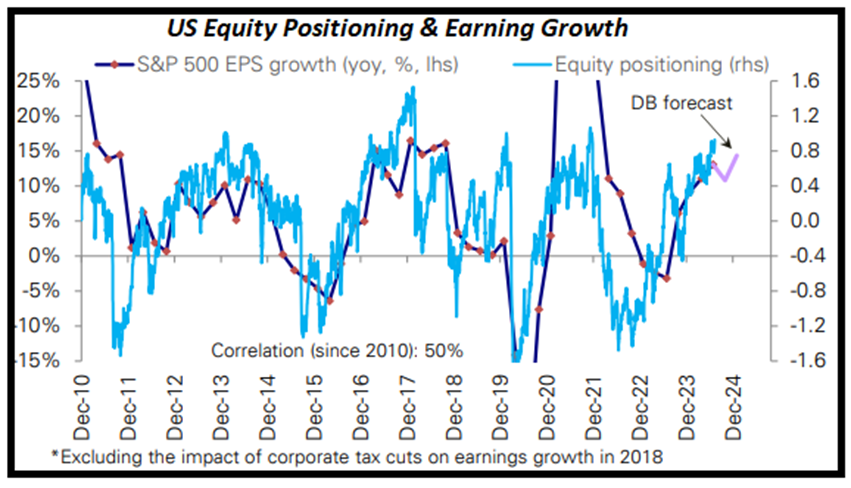

Che respiro può avere questo movimento? In pochi giorni la strada coperta è stata eccezionale, sarebbe pazzesco pensare che la cosa possa continuare così, senza un consolidamento. Detto questo, proprio la scorsa settimana, Deutsche Bank ha presentato uno studio interessante in cui mostra, tra l’altro, che il positioning (e quindi le aspettative) nei confronti dell’azionario USA è strettamente correlato con la crescita degli utili.

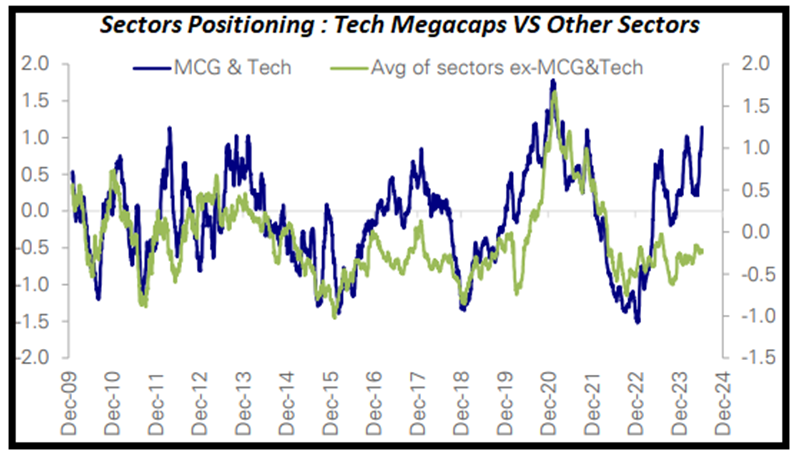

Or, se andiamo nel dettaglio del positioning, scopriamo, con ben poca sorpresa, che questo è iperesteso sulle mega Cap del tech, mentre quello sul resto dei settori dell’S&P 500 è addirittura difensivo.

Questo positioning divergente segue alla lettera quanto evidenziato sopra. Infatti l’earning growth del Big Tech ha sfiorato, secondo i calcoli di DB, il 38% anno su anno, mentre quello del resto dell’S&P 500 ha totalizzato una manciata di punti percentuali.

Il punto che fa DB è il seguente: è sostenibile una crescita degli utili anno su anno di quasi il 40% per le Magnificent 7?

Secondo loro no, mentre si aspettano che l’earning growth del resto dei titoli acceleri dalla crescita anemica che ha mostrato finora. Su queste basi, la rotation potrebbe avere respiro nel corso dell’earning season e nei prossimi mesi. Quanto alle Small Caps, easing della Fed a parte, la forza con cui sono rimbalzate sembra deporre a favore di un movimento di respiro più ampio che non una o 2 settimane.

Tornando brevemente agli eventi rilevanti dei giorni scorsi, sicuramente meritano un posto delle retail sales di giugno decisamente più buone delle attese, che, anche grazie alle revisioni all’anemico dato di maggio, collocano i consumi USA su un percorso, se non brillante, sicuramente più confortevole di quanto stimato fino alla scorsa settimana.

Peraltro, il report, pubblicato ieri, ha lasciato quasi completamente indifferente il mercato, con rendimenti in calo e invariati in chiusura rispetto al pre dato, Fed Fund Strip che non ha alterato il pricing, e azionario concentrato su altri temi. Va detto che questi numeri, come numerose altre serie, sono talmente pieni di rumore e soggetti a revisioni rilevanti, che forse gli investitori si rifiutano di dare troppo peso al singolo dato. Vedremo.

Venendo rapidamente alla seduta odierna, il clima è stato opaco fin dall’Asia, con tutti i principali indici o moderatamente negativi, o poco variati, ad eccezione di Sydney.

L’Europa è partita da subito con i principali indici al ribasso, zavorrati, per una volta, dai semiconduttori, con ASML e simili a mostrare pesanti perdite in seguito al rischio di un aumento delle restrizioni alle vendite in Cina da parte degli USA (*US WARNS ALLIES OF STRICTER TRADE RULES IN CHINA CHIP CRACKDOWN) dopo che il fatturato verso il colosso asiatico è vistosamente aumentato. L’Amministrazione USA avrebbe minacciato di usare le massime restrizioni disponibili se le aziende europee e giapponesi non smettono di fornire alla Cina strumenti con le caratteristiche più avanzate.

Questi effetti hanno depresso l’Eurostoxx 50, dove ASML ha un peso del 9%, mentre i cali degli altri indici sono stati assai più contenuti. Grande nervosismo sul mercato dei bonds, con un CPI UK di Giugno sopra attese che ha inizialmente messo pressione ai rendimenti, ma alla fine variazioni modeste.

L’apertura di Wall Street ha confermato il mood negativo, con i principali indici rapidi ad accumulare passivo, zavorrati ancora da Big Tech e in particolare semiconduttori ovviamente. Le Small Cap del Russell all’inizio hanno proseguito il rialzo, ma poi, anche alla luce della performance citata sopra, sono partite le prese di beneficio anche in quel comparto, sebbene in misura minore rispetto al resto.

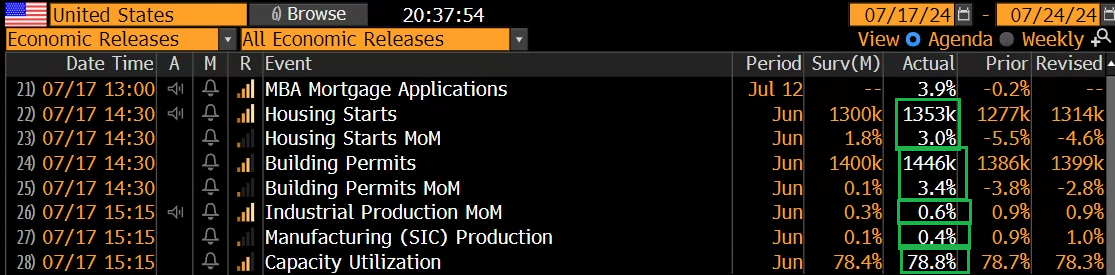

Sul fronte dati, oggi per cambiare buone notizie, con nuovi cantieri e premessi di costruzione di giugno in rimbalzo, e una buona produzione industriale per lo stesso mese.

Vedremo cosa dirà il beige Book che viene pubblicato stasera.

Nel corso della seduta Wall Street ha accentuato il calo, una cosa che non può stupire più di tanto alla luce delle osservazioni fatte sopra. D’altronde visto il peso delle Big Cap del tech, una giornata dove perdono il 3.5% in aggregato non può lasciare indifferenti gli indici generali.

Gli indici europei in chiusura hanno mostrato una certa tenuta, con l’Eurostoxx 50 a sottoperformare per i motivi specificati sopra, Dax e CAC a mostrare cali moderati e Ibex e FTSE Mib marginalmente positivi, sostenuti dalla forza delle banche. Detto dei bonds, l’€ ha recuperato su un Dollaro indebolito dalle uscite da Wall Street e dal calo dei rendimenti in relativo, con il 10 anni Treasury che chiude sui minimi di rendimento a 4 mesi.

Deboli in generale le commodity, in linea con il sentiment, e la significativa eccezione del petrolio.