CONFERME E NUOVI RISCHI

Lo scenario che si va consolidando per l’Italia è di un rimbalzo del PIL forte nel 2° trimestre 2021, meno nel 3° e 4° trimestre. A giugno si è irrobustita la risalita, grazie all’accelerazione delle vaccinazioni e a meno restrizioni. A luglio, però, l’aumento dei contagi in varie parti d’Europa pone nuovi rischi di raffreddamento dell’attività economica, specie nel turismo e in particolare da agosto, sia tramite il canale della fiducia che per eventuali nuove misure anti-Covid.

SERVIZI IN FORTE RECUPERO

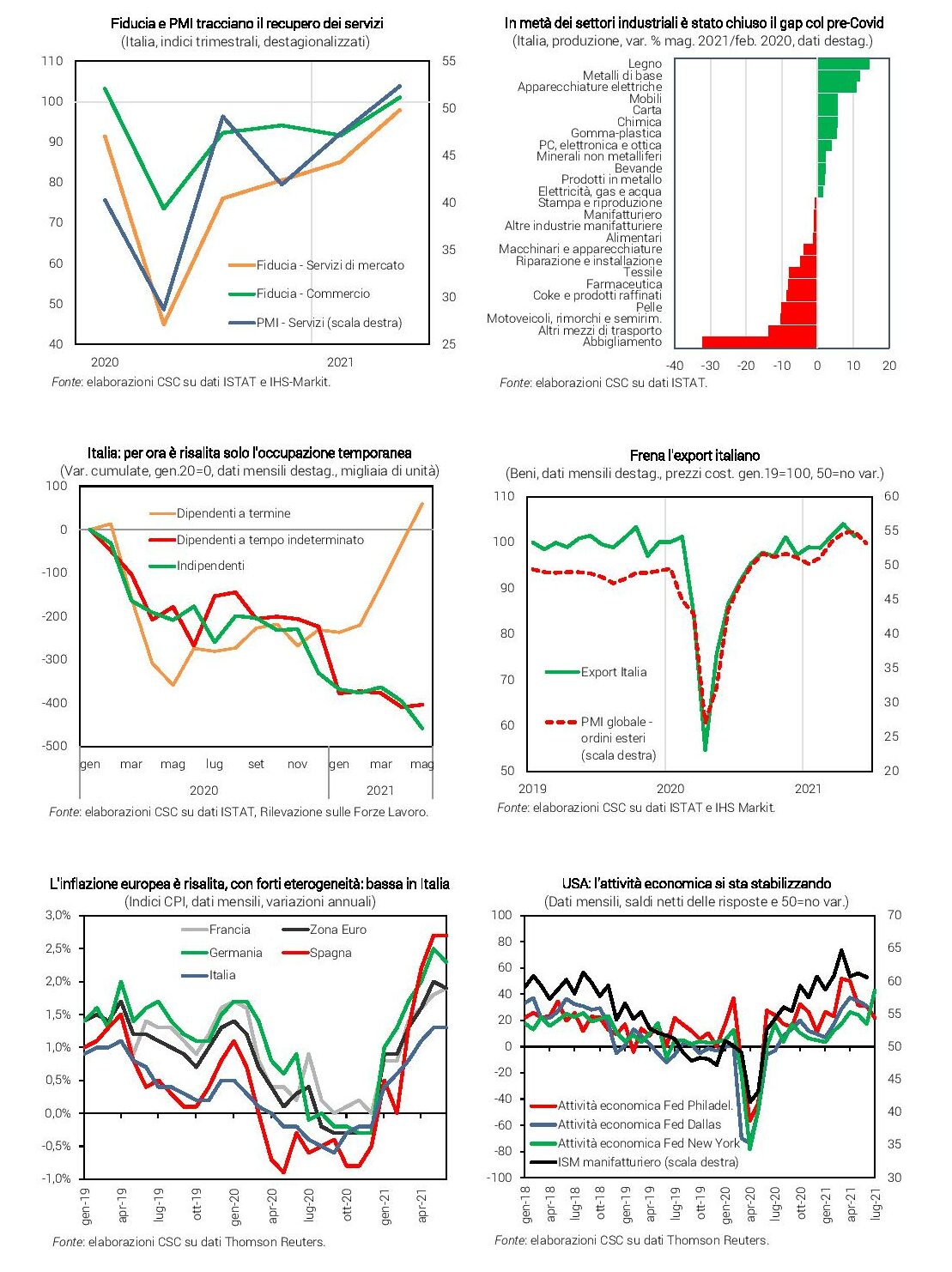

I dati confermano la ripartenza dei servizi nel 2° trimestre: a giugno il PMI è salito ancora, a 56,7, segnalando un ottimo ritmo di recupero. Dopo che già la fiducia delle imprese del settore aveva mostrato un significativo balzo nello stesso mese. La risalita dei servizi, in base ai dati attuali, dovrebbe proseguire nel 3° trimestre: le aspettative a giugno sono su valori molto elevati.

CONSUMI IN RIMBALZO

Mentre gli investimenti continuano la loro dinamica favorevole nei mesi primaverili, con ordini in aumento, il timone della ripresa italiana è nelle mani delle famiglie, la cui spesa è stimata finalmente in recupero, grazie a più mobilità e utilizzo del risparmio accumulato. Secondo l’indice ICC, il recupero dei consumi a maggio-giugno è più accentuato per la parte relativa ai servizi, grazie alla ripresa di viaggi e spese fuori casa. E le attese sono positive: gli ordini interni dei produttori di beni di consumo nel 2° trimestre sono saliti di 6 punti, la fiducia delle famiglie è oltre i livelli pre-crisi.

INDUSTRIA IN CRESCITA STABILE

Nell’industria il percorso di crescita prosegue su ritmi stabili, secondo il PMI (62,2 a giugno). Grazie al recupero a giugno (+1,3%, stime CSC), la produzione conferma le attese e cresce nel 2° trimestre (+1,1%), come nel 1°, nonostante la correzione a maggio (-1,5%). Ciò coinvolge quasi tutti i settori: la maggiore eccezione è il comparto moda, ancora penalizzato dal calo dei consumi legato alle nuove abitudini nell’era-Covid. Le attese su produzione e ordini sono a livelli elevati, ma ci sono preoccupazioni per l’aumento dei prezzi di acquisto e, in alcuni casi, per la carenza di materiali.

RIPARTENZA NEI DATI SUL LAVORO

I datori di lavoro sono tornati ad aspettative di aumento degli occupati: da marzo nel manifatturiero, da maggio nei servizi. Gli occupati a tempo determinato sono cresciuti molto da marzo, tornando oltre i livelli pre-crisi (a maggio sono a +60mila). Non è ancora iniziata, invece, la risalita di quelli a tempo indeterminato: -403mila da gennaio 2020, al netto degli assenti dal lavoro da oltre 3 mesi (ad esempio per CIG). Non si arresta il calo dei lavoratori indipendenti (-458mila dal pre-crisi). Inoltre, resta da assorbire l’eccezionale aumento di inattività: ancora quasi +400mila.

INGENTE SOSTEGNO PUBBLICO ANCHE NEL 2021

Le risorse pubbliche per misure emergenziali in campo per il 2021 raggiungono il 6,0% del PIL, poco meno del 6,6% del 2020. Il DL “Sostegni bis”, appena convertito in legge, mobilita 39 miliardi: due terzi per rifinanziare (con miglioramenti) gli indennizzi e la liquidità per le imprese; il resto per lavoratori, enti territoriali, tutela della salute. I tassi calano ancora a luglio, grazie agli acquisti BCE: il rendimento del BTP è sceso a 0,73%, lo spread è salito poco (+1,09%).

SI INDEBOLISCE IL TRAINO DELL’EXPORT

A maggio l’export italiano si è ridotto (-2,6% in volume), restando comunque sopra i livelli pre-crisi. A frenare sono state le vendite extra-UE, condizionate dalla volatilità nella cantieristica navale. Il robusto recupero precedente era stato guidato da beni strumentali e intermedi; secondo gli ordini esteri di beni di investimento, ai massimi a giugno, il trend positivo proseguirà. Tuttavia, il PMI ordini esteri ha rallentato (da 62,0 a 59,7). Inoltre, l’aumento dei contagi a luglio in mercati importanti per i beni italiani potrebbe frenare le vendite. Le prospettive per gli scambi mondiali restano positive, sebbene il PMI globale ordini esteri si sia ridotto (53,2 a giugno, da 54,9).

EUROZONA: TORNA L’INCERTEZZA

A luglio si è rafforzata la dinamica nei servizi (PMI a 60,4), che ha trainato il PMI composito sopra le attese (60,6). Il PMI manifatturiero è sceso poco (62,6), mentre si contrae la produzione industriale (-1,0% mensile). L’indice Sentix, che misura la fiducia di investitori e analisti, a luglio è migliorato a 29,8, ma sotto le attese, mentre l’indice ZEW è crollato di oltre 20 punti. Ciò riflette l’incertezza sugli effetti della variante delta del Covid: nonostante le vaccinazioni, potrebbe indurre nuove restrizioni. In alcuni paesi dell’Eurozona l’inflazione è in salita (Spagna +2,7%, Germania +2,3%), mentre in Italia i rincari non sono arrivati ai prezzi al consumo, tranne che per l’energia.

USA IN ASSESTAMENTO

L’economia si è stabilizzata, rispetto ai ritmi alti precedenti: gli indici PMI e ISM nel manifatturiero a giugno sono calati di poco, in linea con il “rallentamento” della produzione industriale (+9,8% annuo, da +16,3%) e il calo del fatturato; il PMI si è parzialmente ripreso a luglio. La fiducia delle famiglie è scesa, su valori ancora espansivi, nonostante la forte crescita degli occupati (+850mila a giugno). L’inflazione è salita molto (+5,4%), ma ciò è attribuito a fattori temporanei.

COMMODITY: PREZZI ALTI E SCARSITÀ, VINCOLO ALLA RIPRESA

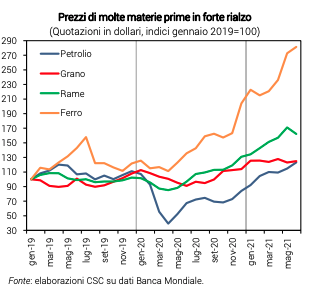

Materie prime troppo care. Lo scenario internazionale caratterizzato da forti aspettative sulla ripresa ha indotto abnormi aumenti nei prezzi delle commodity, utilizzate dalle imprese italiane. Gli aumenti dei prezzi internazionali in dollari sono a doppia cifra: rame +43% a giugno da ottobre 2020, ferro +79%. E sono molto diffusi: riguardano metalli, alimentari, materie plastiche, legno, petrolio. Per alcune commodity si nota di recente una pausa (es. grano). C’è una forte differenza nei livelli raggiunti dato che, nella prima parte del 2020, alcune (es. petrolio) avevano subito una profonda caduta, altre un calo limitato (es. rame, ferro). Per il petrolio, quindi, si tratta di un recupero più che pieno del prezzo: a giugno era al +15% dal valore pre-crisi; grano e legno sono in condizioni simili. Per altre commodity, invece, i prezzi sono ben oltre: ferro +124%, rame +60% dal pre-crisi.

Materie prime troppo care. Lo scenario internazionale caratterizzato da forti aspettative sulla ripresa ha indotto abnormi aumenti nei prezzi delle commodity, utilizzate dalle imprese italiane. Gli aumenti dei prezzi internazionali in dollari sono a doppia cifra: rame +43% a giugno da ottobre 2020, ferro +79%. E sono molto diffusi: riguardano metalli, alimentari, materie plastiche, legno, petrolio. Per alcune commodity si nota di recente una pausa (es. grano). C’è una forte differenza nei livelli raggiunti dato che, nella prima parte del 2020, alcune (es. petrolio) avevano subito una profonda caduta, altre un calo limitato (es. rame, ferro). Per il petrolio, quindi, si tratta di un recupero più che pieno del prezzo: a giugno era al +15% dal valore pre-crisi; grano e legno sono in condizioni simili. Per altre commodity, invece, i prezzi sono ben oltre: ferro +124%, rame +60% dal pre-crisi.

QUALI SONO LE CAUSE?

Si tratta di rincari che vengono da fuori, non nascono in Italia: queste commodity, infatti, sono quotate su mercati internazionali. Va notato che i prezzi di molte materie prime storicamente sono molto legati a quello del petrolio: la correlazione tra grano e petrolio è dell’82%, per il rame arriva all’87%. Un motivo è che c’è una componente comune, legata alle aspettative di crescita/caduta dell’economia mondiale. Un altro motivo è che l’energia è un input importante in varie produzioni. La parte di correlazione residua è dovuta al fatto che numerose commodity fungono anche da asset finanziari, non solo il petrolio. Asset su cui grandi operatori finanziari realizzano acquisti e vendite, spesso molto correlate, legate ai fondamentali dei singoli mercati o solo alle aspettative di ripresa/recessione globale. Questa “speculazione finanziaria” è spesso responsabile, per molte commodity, dell’accentuazione delle oscillazioni dei prezzi. Questo ci conduce a una domanda: i rincari oggi dipendono da una carenza di produzione nei vari mercati fisici mondiali? Per il petrolio è in atto un riequilibrio, non c’è vera scarsità di offerta, che è contenuta dai produttori. Per il rame, invece, c’è scarsità: la domanda mondiale è molto sopra la produzione. Per il grano, no: la produzione cresce e resta sopra la domanda in aumento.

RIALZI TEMPORANEI O PERMANENTI?

Non si può generalizzare, visto che le condizioni di mercato fisico mondiale sono così diverse. Se i prezzi di alcune commodity stanno seguendo il rialzo del petrolio, via speculazione finanziaria comune, e se è vero che il greggio si stabilizzerà entro il 2021, allora i rincari potrebbero essere temporanei. È il caso del grano. In altri mercati i prezzi potrebbero restare elevati, anche nel 2022, perché i rincari sono causati da una scarsità di offerta mondiale e occorre tempo per nuovi investimenti (es. rame).

L’IMPATTO SUI MARGINI

Vari settori industriali in Italia stanno risentendo dei rincari sul fronte dei costi operativi e quindi dei margini. I dati ISTAT, che arrivano al 1° trimestre, per l’aggregato dell’industria fotografano un forte aumento del costo degli input e margini erosi. Naturalmente, l’impatto è maggiore nei settori che fanno uso delle commodity con i più forti rincari. Quanto al 2° trimestre, i rincari delle commodity (+29% da ottobre a giugno) accrescono ancor più i costi delle imprese, mentre queste riescono in modo limitato a ritoccare al rialzo i loro listini. Perciò, stimiamo un’ulteriore forte erosione dei margini. L’assottigliarsi del mark-up, per ogni unità di prodotto venduto, comprime il cash flow generato dalle imprese, sommandosi a valori già ridotti nel 2020, con carenza di liquidità e difficoltà a finanziare investimenti. Per la seconda metà del 2021, se i rincari saranno in parte temporanei, la situazione potrebbe migliorare per alcuni settori; penalizzati resterebbero quelli che usano commodity con rincari più permanenti. Tutti i settori si gioveranno del rimbalzo dell’economia: più domanda e qualche spazio per un ritocco dei listini. Scarsità di materiali. Le imprese italiane devono affrontare anche difficoltà nel reperimento delle materie prime, segnalate sempre più spesso. I dati ISTAT suggeriscono che non è un problema generale, ma molto serio in alcuni comparti: per esempio, nel settore dei metalli. Gli imprenditori segnalano pure un rischio: data l’incertezza su quantità e prezzi, potrebbe non essere più possibile adottare la gestione just in time. Ciò significa dover tenere magazzini più ampi, con un aumento del fabbisogno finanziario delle imprese. Tutto questo agisce da freno alla ripresa in corso nel settore industriale, che invece va favorita e consolidata.