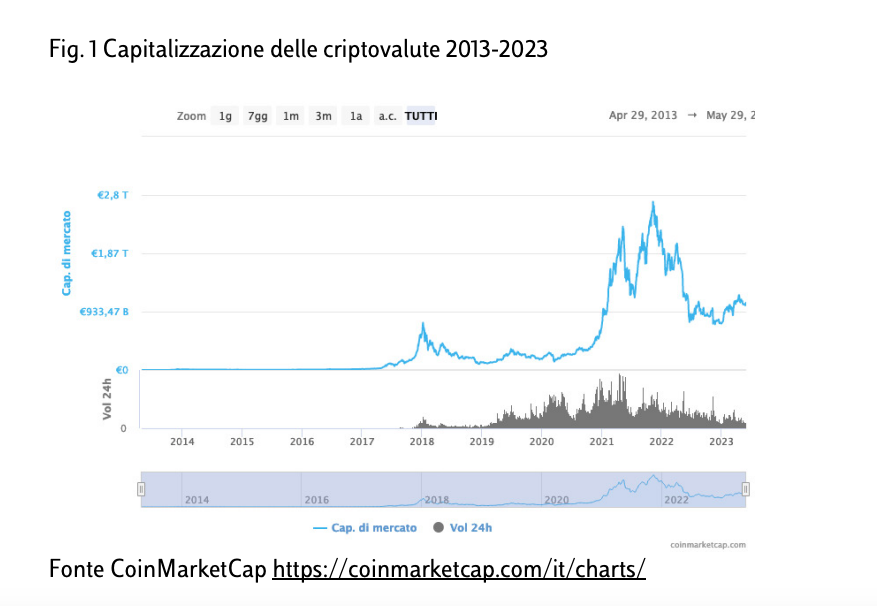

Lo sviluppo della tecnologia blockchain nata all’inizio degli anni 2000 consente il trading a livello globale di asset digitali, quali le criptovalute, gli smart contracts e i Non Fungible Token (NFT). Le criptovalute sono l’asset più popolare e più scambiato; secondo CoinBase, la loro capitalizzazione di mercato ha raggiunto i €3.000 miliardi nel 2022, scendendo però a €1.000 miliardi nel marzo 2023 (Fig. 1) a causa del fallimento di alcuni grossi intermediari, come FTX. La stabilità finanziaria rientra nei temi caldi del Finance Track della presidenza italiana del G7 nel 2024; la dimensione del trading di attività su blockchain non può più essere ignorata dalle autorità politiche e finanziarie e la loro (eccessiva) volatilità può, in ultima analisi, influire sulla stabilità finanziaria, come mostrato dal caso di Silicon Valley Bank e di Signature Bank, travolte dal crollo degli asset digitali.

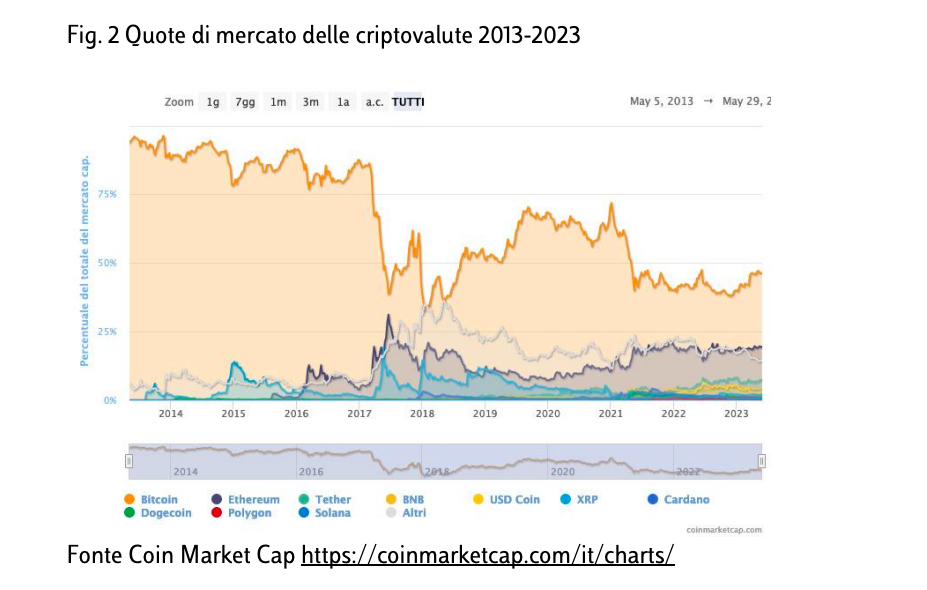

Le criptovalute più scambiate nel 2023 sono i Bitcoin, la più vecchia delle crypto nata nel 2009, seguita da Ethereum e Tether (Fig.2). A differenza delle attività finanziarie scambiate sui mercati centralizzati di borsa, azionari e dei derivati, i sistemi blockchain non permettono a prezzi e volumi delle criptovalute di seguire le spinte della domanda e dell’offerta. L’algoritmo della blockchain l’Initial Coin Offering (ICO) e durante la vita della cripto (ovvero il processo di mining) definiscono l’offerta dell’attività digitale. Le pressioni sulla domanda fanno salire il prezzo, mentre il panico lo fa crollare rapidamente.

Gli investitori acquistano e vendono le cripto sulla blockchain solo in piccola percentuale, data la complessità informatica dell’infrastruttura (cd. crittografia); la maggior parte degli investitori ha, invece, un wallet presso un exchange, un intermediario digitale, su cui è intervenuto di recente il Parlamento Europeo. L’Europa segue il principio ‘stesso rischio, stessa regolazione’, vuole promuovere lo sviluppo digitale assimilando gli operatori digitali centralizzati a quelli creditizi, eliminando così le asimmetrie e garantendo una maggiore stabilità finanziaria e tutela degli investitori.

Le cripto sono attività finanziarie digitali del tutto deregolamentate, prive della dimensione geografica, prive di assicurazione e di tutele per i risparmiatori; la mancanza di regole e di controllo costituisce un perverso incentivo all’accesso e al commercio di questi strumenti innovativi. I rischi finanziari di queste attività digitali sono enormi, attirano investitori così come speculatori e persino criminali.

L’anonimato della blockchain garantisce la sicurezza delle transazioni, ma impedisce al contempo il monitoraggio. I soggetti che investono i propri risparmi sulla blockchain sono difficili da mappare, a causa dell’assenza di un sistema di monitoraggio sia a livello nazionale che internazionale. Al fine di comprendere il fenomeno e suggerire un approccio di policy concreto è importante capire chi e come investe in queste attività digitali.

IT crypto lovers

Al fine di comprendere il fenomeno della finanza digitale e proporre delle azioni concrete e fattive, è necessario delineare le caratteristiche degli investitori in criptovalute: IT crypto lovers. L’investitore medio in criptovalute è principalmente maschio, nato tra il 1989 e il 2000, interessato all’information technology (IT), ma ha un grado medio-basso di alfabetizzazione finanziaria; adotta scelte d’investimento ad alto rischio e alto rendimento. Queste caratteristiche sono state delineate attraverso delle interviste agli investitori in criptovalute (Hackethal et al., 2022; Xi et al., 2020) e sono piuttosto simili, anche se riferite a periodi e aree geografiche diverse.

Le caratteristiche degli investitori e dei mercati delle cripto indicano chiaramente i punti deboli su cui intervenire a livello nazionale e globale: scarsa conoscenza finanziaria e bassa consapevolezza dei rischi. La ricerca di attività caratterizzate da alto rischio e rendimento si accompagna spesso a scelte d’investimento dettate dalle mode del momento, dai consigli di amici, influencer e celebrities, con scarsa comprensione dei rischi effettivi e delle perdite (reali) connesse con l’investimento digitale.

Obiettivi

Obiettivo di questa riflessione è portare l’attenzione sulla tutela del risparmio dei giovani investitori, IT crypto lovers, che si espongo a rischi finanziari eccessivi, senza tutela né consapevolezza. I risparmi dei giovani investitori vanno tutelati, poiché le cattive esperienze d’investimento vissute in giovane età possono condizionare le scelte future, limitare le opportunità dicrescita della ricchezza e aumentare il rischio di povertà.

IT Crypto Lovers è già parte integrante della cultura giovanile, vanno forniti gli strumenti di comprensione del fenomeno e dei rischi finanziari ad esso connessi, ad iniziare dai paesi del G7 dove lo sviluppo finanziario è maggiore. È necessario agire in tempi rapidi con azioni mirate: (1) a migliorare la conoscenza delle caratteristiche delle cripto e degli altri asset digitali; (2) ad aumentare la consapevolezza delle scelte d’investimento.

Al fine di raggiungere questi risultati è necessario agire concretamente su più fronti, in particolare:

- per i giovani in età scolare, i risparmiatori di domani, è necessario dedicare specifica attenzione all’educazione finanziaria digitale, all’interno dell’educazione civica. L’educazione finanziaria digitale deve essere prevista nella scuola dell’obbligo secondaria, di primo e secondo grado all’interno dei temi fondanti dell’educazione civica che vengono affrontati trasversalmente dalle diverse discipline.

- per i giovani adulti, che si affacciano al risparmio e per gli investitori, che vogliono differenziare il loro portafoglio, è necessario fornire informazione chiara sulla finanza digitale e sui rischi, nell’ambito delle attività del mese dell’educazione finanziaria attraverso una campagna d’informazione nazionale.

Sulla base dell’analisi, formuliamo le seguenti raccomandazioni volte a favorire lo sviluppo finanziario digitale dei cittadini e dei risparmiatori:

1. promuovere l’attuale politica europea di coordinamento della regolazione finanziaria digitale;

2. oltre la regolamentazione, promuovere un approccio alla finanza digitale centrato sulla conoscenza e la consapevolezza, soprattutto dei giovani, potenziando i programmi di educazione civica con l’educazione finanziaria digitale;

3. sensibilizzare l’agenda del G7 del prossimo anno, sotto la presidenza di turno italiana, sul tema valorizzando la dimensione formativa oltre quella regolamentare.