Novità rilevanti per Banche di credito cooperativo e società non quotate. Ecco tutti i dettagli che arrivano dal Parlamento.

C’è stato infatti un viia libera allo scudo anti-spread per banche e società non quotate e che non emettono titoli negoziati su mercati regolamentati.

CHE COSA PREVEDE L’EMENDAMENTO PER BCC E SOCIETA’ NON QUOTATE

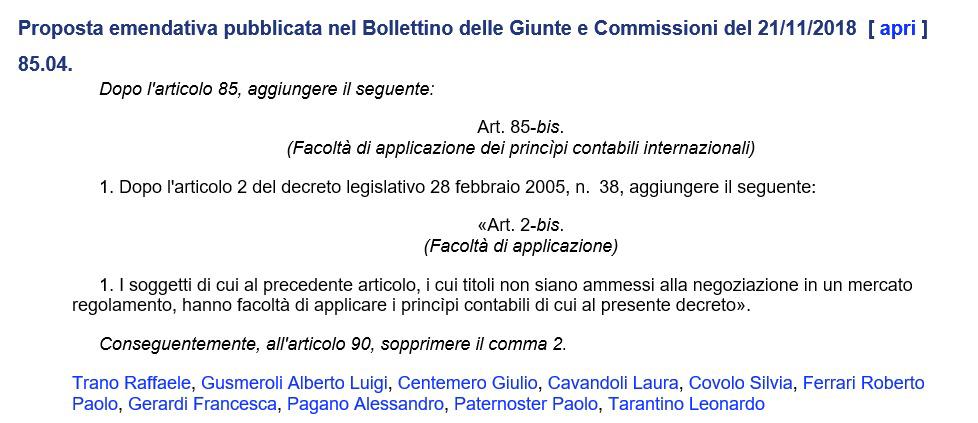

E’ quanto prevede un emendamento alla manovra approvato ieri sera dalla commissione Bilancio della Camera che consente a questi soggetti di non applicare i principi contabili internazionali che impongono l’iscrizione a bilancio degli asset posseduti al valore di mercato e non a quello di libro.

ECCO GLI EFFETTI DELL’EMENDAMENTO NON SOLO PER LE BCC

La V Commissione Bilancio della Camera ha approvato l’emendamento che rende facoltativa (come negli altri Paesi europei) l’applicazione dei principi contabili internazionali alle banche non quotate nei mercati regolamentari.

Ecco di seguito un estratto dell’analisi dell’esperto Marco Bindelli pubblicata nei giorni scorsi da Start Magazine (qui la versione integrale)

LE RAGIONI PER LE QUALI NON HA SENSO L’APPLICAZIONE DEGLI IAS/IFRS ALLE BCC

A prescindere dagli effetti specifici che si intendono perseguire con l’adozione dei principi contabili nazionali e che, si ribadisce, potrebbero essere conseguiti anche mantenendo gli attuali principi contabili internazionali, la transizione di cui si discute ha un senso (se non altro per l’ingente lavoro che comporta) se si ritiene che i bilanci delle banche non quotate, e in particolare delle Bcc, siano maggiormente rappresentativi e corretti mediante l’applicazione dei nostri principi contabili. Con la conseguente (implicita) ammissione che la scelta fatta dal nostro legislatore nel 2005, di rendere obbligatori gli IAS/IFRS per tutte le banche, è da ritenere sbagliata.

In applicazione del Reg. (CE) n. 1606/2002 del Parlamento e del Consiglio Europeo, con il D.Lgs. 28 febbraio 2005, n. 38, il nostro paese, a differenza di quanto avvenuto negli altri paesi europei, impose a tutte le banche l’obbligo di redazione del bilancio in base ai principi IAS/IFRS, quindi anche a quelle non quotate o di piccola dimensione.

Ancora oggi Germania, Francia, Austria, Spagna, ecc. non prevedono tale obbligo e le banche non quotate, come ad esempio le Sparkasse e Landensbank tedesche, continuano a redigere i loro bilanci in base ai propri principi contabili nazionali.

Per valutare la correttezza della scelta italiana del 2005 occorre accennare alle differenze fondamentali tuttora esistenti tra i due sistemi contabili, nonostante dal 1° gennaio 2016 gli OIC si siano avvicinati molto agli IAS/IFRS.

Innanzitutto, i principi contabili internazionali si rivolgono a soggetti diversi e, nello specifico, hanno come destinatari gli investitori dei mercati finanziari, mentre i principi contabili nazionali, avendo come scopo quello di tutelare e misurare il patrimonio aziendale, si rivolgono principalmente ai creditori sociali (nel caso di una banca dovrebbero essere i depositanti e, in generale, i risparmiatori).

Di conseguenza, oltre alla maggiore comparabilità dei bilanci delle società quotate, l’aspetto di maggiore divergenza è costituito proprio dalle finalità e dai postulati che stanno alla base degli uni e degli altri principi contabili.

Infatti, mentre la prassi contabile del nostro Paese è incentrata sul “criterio del costo storico” e sul “principio della prudenza” (in base a tale principio non è quindi possibile iscrivere in bilancio utili che non siano stati realizzati), i principi contabili internazionali si basano su un approccio prospettico che deve evidenziare la capacità futura dell’azienda di produrre utili e dividendi. Non a caso, per questi ultimi, il postulato principale è sicuramente il “fair value” o “valore corrente”, ossia il criterio di valutazione di mercato in grado di misurare le capacità reddituali di un’impresa (bancaria o industriale). L’applicazione del “fair value” potrebbe, quindi, determinare la contabilizzazione di utili non realizzati, non ammessa, invece, in base al nostro postulato principale (il “principio di prudenza”).

Inoltre, nei principi contabili internazionali il “principio della prevalenza della sostanza sulla forma” non viene mai abbandonato mentre nel nostro sistema contabile, pur essendo espressamente previsto dai principi contabili nazionali, in alcuni casi se ne deroga esplicitamente, come ad esempio nella contabilizzazione delle operazioni di leasing finanziario.

Considerate le suddette divergenze, senza rievocare argomentazioni nostalgiche circa la nascita della partita doppia o la sua capacità di rilevare (contemporaneamente) gli aspetti amministrativi sotto l’aspetto monetario-finanziario ed economico, appare evidente che non può essere attribuita una preferenza aprioristica ai principi contabili internazionali rispetto agli OIC senza un’analisi chiara ed approfondita dei soggetti deputati alla loro adozione.

Le Bcc, per loro natura, non hanno l’affanno della distribuzione degli utili e dei dividendi e, soprattutto, non hanno come destinatari dei loro bilanci gli investitori dei mercati finanziari.

Se poi si aggiunge che le Bcc hanno forti limitazioni alla propria operatività (competenza territoriale, operatività prevalente nei confronti dei soci, divieto di acquistare azioni, il fatto che l’investimento in titoli di Stato viene considerato attività assimilabile a quella mutualistica, ecc.) non si comprendono le ragioni per le quali dovrebbero redigere il proprio bilancio in base ai principi IAS-IFRS quando le grandi società industriali non quotate, magari operanti prevalentemente con l’estero e/o con innumerevoli partecipazioni estere detenute, ne sarebbero esonerate, al pari delle banche europee non quotate.

Concludo ricordando che le Bcc, proprio per la loro difficoltà di ricapitalizzazione rispetto alle società per azioni, dovrebbero, ancor più delle altre banche, perseguire assiduamente il principio cardine previsto dalla normativa bancaria della “sana e prudente gestione”, criterio che ben si concilia con il postulato principale del nostro sistema: il “principio di prudenza”.