Il prestito ponte per Alitalia è stato prorogato fino a giugno 2019. Con l’interventismo di Stato, è l’unico dato certo sul futuro della compagnia. Ancora una volta, saranno i contribuenti a pagare per mantenere in vita un vettore ormai fuori mercato.

FUTURO INCERTO

Del futuro non vi è certezza: per Alitalia, la frase non potrebbe essere più appropriata.

La compagnia aerea continua a soffrire di un interventismo diretto dello stato e infatti uno dei pochi elementi certi della sua vicenda è il prolungamento del prestito ponte di 900 milioni di euro, che le era stato concesso per consentire l’operatività nel momento del commissariamento all’inizio di maggio 2017.

Ora, il prestito è garantito fino al 30 giugno del 2019, quando arriverà a una durata complessiva di 26 mesi, ben oltre il limite dei 6 mesi stabilito dalla Commissione europea per gli aiuti di stato. È dunque probabile che il commissario alla concorrenza Margrethe Verstager, possa giudicarlo proprio come aiuto di stato. Nel complesso, i soldi da rendere al contribuente italiano sono ben oltre il miliardo di euro, dato che il tasso di interesse era vicino al 10 per cento.

Il governo ha dunque deciso di continuare a fornire ossigeno alla compagnia aerea italiana. Anzi, il ministro Luigi Di Maio, che ha in mano il dossier Alitalia, sembra intenzionato a trasformare i circa 300 milioni restanti del prestito ponte in capitale dell’azienda tramite un convertendo.

Un’azione che potrebbe complicare ancora di più la partita nel momento in cui il prestito ponte venisse giudicato aiuto di stato dalla Commissione.

INTERVENTISMO DI STATO

Ferrovie dello Stato Italiane Holding ha mostrato il proprio interesse a comprare la NewCo di Alitalia, che dovrebbe partire nel corso del primo semestre del 2019. Il nuovo vettore ha tuttavia un contraltare molto amaro per tutto il settore aereo italiano: la “bad company”, BadCo.

La nuova BadCo (non è certo la prima nella storia di Alitalia) avrebbe in dote circa 3,2 miliardi di euro di debiti, sia verso le banche che verso tutti i fornitori di Alitalia, che vedrebbero ancora una volta bruciati i loro crediti. E infatti diversi di loro, anche pubblici, hanno già iniziato a svalutare i crediti, portando di fatto a un’altra perdita per il contribuente italiano.

In questa situazione, quale potrebbe essere il ruolo dei privati? Prima di tutto, va però ricordato il limite del 49 per cento per i soci extra-Ue di un vettore comunitario. Di conseguenza, Delta, compagnia americana interessata ad Alitalia, non potrebbe avere il controllo di fatto, perché ciò andrebbe contro la legislazione comunitaria. Maggioranza e controllo potrebbero invece averli i soci europei, tra i quali potrebbe figurare Easyjet. La chiave tuttavia è nel comprendere chi metterà i 2 miliardi necessari per l’eventuale rilancio del vettore italiano, dato che tutti questi operatori sembrano restii a farlo.

PRODUTTIVITÀ DELL’AZIENDA

Alitalia ha certamente ridotto i propri costi nel corso degli anni, ma le perdite pari a 450 milioni di euro di quest’anno indicano che molta strada deve essere ancora fatta.

È difficile per un vettore regionale a livello europeo, con poco più di 20 milioni di passeggeri all’anno, competere con colossi europei quali Ryanair, Lufthansa e Iag (International Airlines Group). Al tempo stesso, i maggiori competitor in Italia sono indubbiamente le due low cost, Ryanair ed Easyjet, che trasportano rispettivamente quasi 7 e 5 volte il numero di passeggeri trasportati da Alitalia a livello europeo.

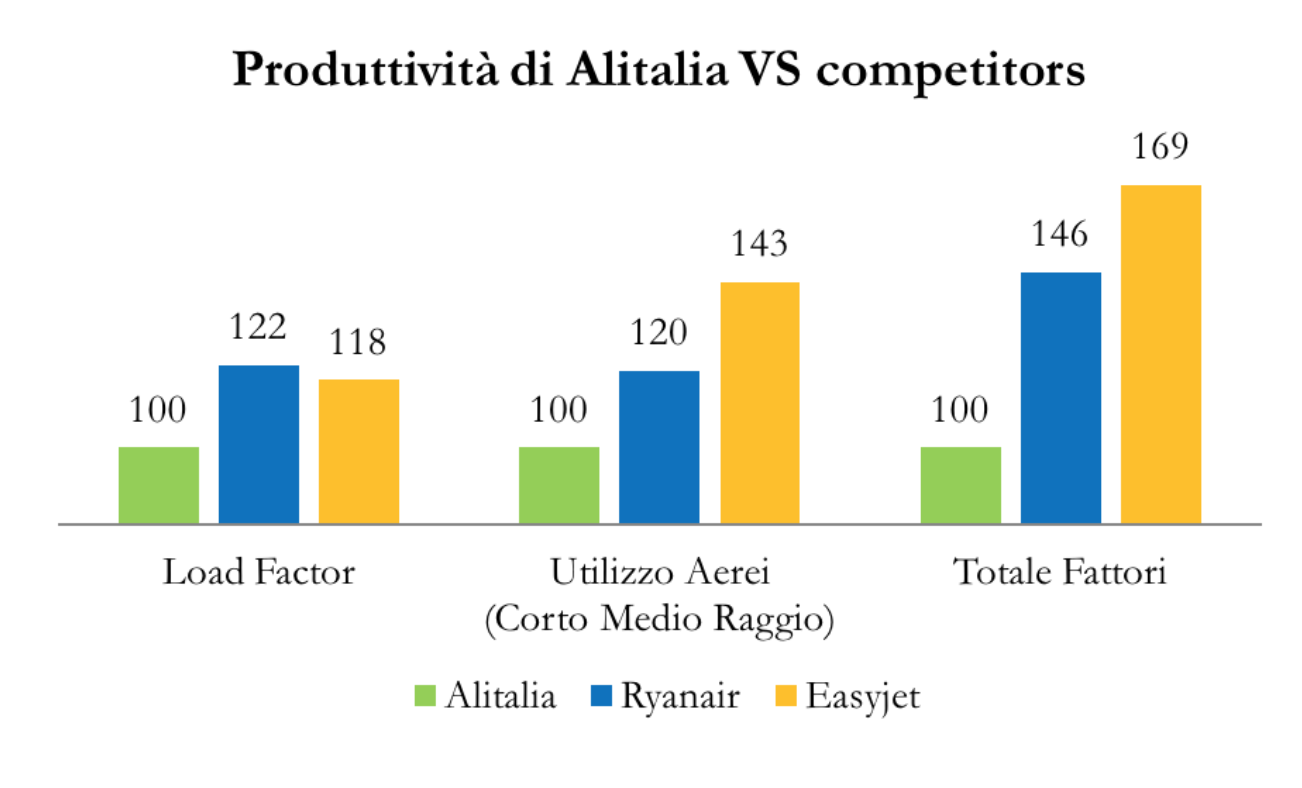

Ma il problema non è solo la dimensione troppo piccola, Alitalia ha anche una produttività degli aeromobili troppo bassa rispetto ai suoi concorrenti. Nel corso del 2017 ha registrato un load factor (semplificando, il rapporto tra Rpk, passeggeri chilometro, e Ask, posti chilometri offerti) intorno al 79 per cento, contro valori ben superiori al 90 per cento di Ryanair ed Easyjet. In un settore nel quale il costo marginale è vicino a zero, non riempire gli aerei è un problema non di poco conto, benché qualche passo in avanti sia stato fatto anche in questo ambito.

Un problema ancora più grande riguarda la flotta a corto e medio raggio. Qui gli aeromobili Alitalia hanno un numero di “block hours”, vale a dire ore di operatività, molto inferiore rispetto ai due concorrenti principali.

Grafico 1 – Produttività degli asset di Alitalia e dei competitor

Fonte: Elaborazione dati bilancio compagnie aeree

Fonte: Elaborazione dati bilancio compagnie aeree

Anche in questo caso la perdita di produttività è molto elevata. Se poi consideriamo sia il fattore “load factor” di ciascun aereo che il fattore “utilizzo degli aerei”, è evidente che Ryanair ha una produttività maggiore del 46 per cento, mentre Easyjet del 69 per cento. Senza dimenticare che gli aerei di Ryanair hanno più posti di quelli di Easyjet e Alitalia e quindi, a parità di fattori, il vettore irlandese guadagna ulteriormente in produttività.

STRATEGICITÀ DI ALITALIA PER IL TURISMO

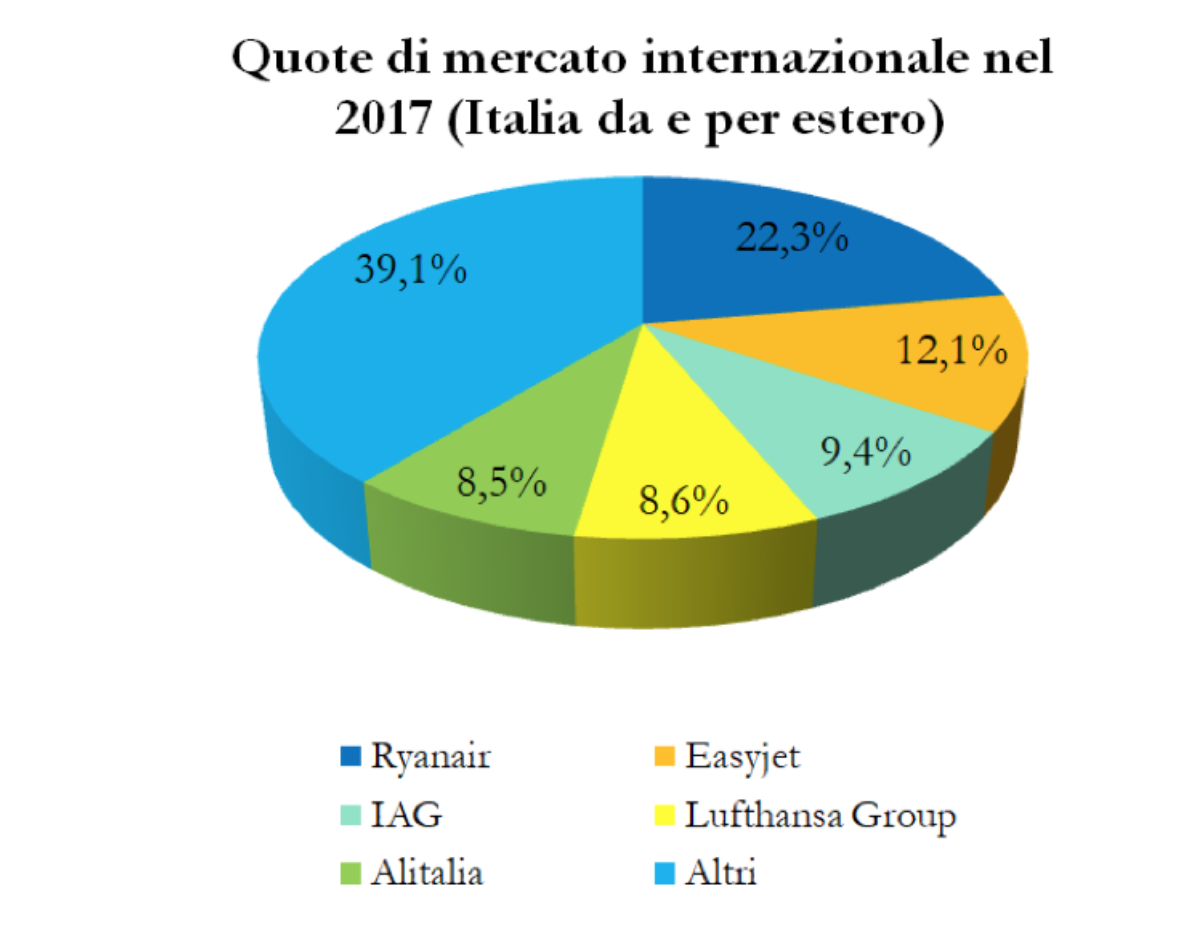

Fino a qualche anno fa, Alitalia era un importante vettore, ma ormai ha perso molte quote di mercato. Tuttavia, la politica continua a ritenerla un elemento strategico per portare turisti in Italia e collegare il nostro paese al mondo. Che cosa dicono i dati in proposito?

Grafico 2 – Quota di mercato internazionale in Italia nel 2017 – Passeggeri

Fonte: Elaborazione dati Enac

Fonte: Elaborazione dati Enac

Nel 2017 Alitalia è stato solo il quinto operatore per numero di passeggeri da e per l’Italia verso destinazioni internazionali (il mercato di gran lunga più grande), dietro non solo a Ryanair ed Easyjet, ma anche al Gruppo Iag e al Gruppo Lufthansa. Di fatto quasi il 92 per cento dei passeggeri sceglie vettori diversi da Alitalia per venire o partire dall’Italia. Il dato mostra in modo evidente che il ruolo di Alitalia non è più così strategico – ed è così da molti anni.

In conclusione, per Alitalia ci sono davvero pochi punti certi: l’interventismo dello stato, la non strategicità per il turismo internazionale, mentre molti dubbi rimangono sulla strategia e sul futuro dell’azienda che continua a sopravvivere grazie a un prestito ponte che viene puntualmente rinnovato dalla politica. Ancora una volta, saranno i contribuenti a pagare per mantenere in vita un vettore che sembra essere ormai fuori mercato.

(tratto dal sito Lavoce.info)