L’industria dell’auto è al centro di una trasformazione radicale perché dettata dalla contestuale e profonda alterazione di fattori che riguardano (1) la domanda che si modifica alla luce di nuovi stili di vita e di consumo che soprattutto in Europa portano ad una sua riduzione strutturale, (2) l’offerta di prodotto rivoluzionata dallo sviluppo di nuove tecnologie relative al drive-train, al software, alle telecomunicazione che stanno profondamente cambiando l’architettura dei veicoli, le competenze per svilupparli e produrli e le catene globali del valore e (3) la regolamentazione guidata da esigenze improcrastinabili di riduzione delle emissioni nocive all’ambiente e alla salute.

Sebbene questi cambiamenti riguardino tutti i grandi blocchi produttivi, USA, Europa e Asia (Cina, Sud Corea e Giappone), in questo momento sembrano produrre dei risultati asimmetrici impattando negativamente soprattutto sui legacy car maker: per produttori come Stellantis e VW la combinazione di riduzione delle vendite e le esigenze di trasformazione stanno creando tensioni finanziarie, economiche e sociali.

Quali elementi stanno penalizzando l’industria dell’auto europea?

Le motivazioni addotte dai car-maker, cui fanno eco alcuni governi nazionali tra i quali quello italiano, sono sostanzialmente riconducibili ad una critica alla regolamentazione europea e alla Commissione Europea le cui politiche costituirebbero la vera causa della perdita di competitività e le conseguenti crisi di impresa e tensioni sociali. Quali sono le responsabilità della politica europea? L’industria è esente da responsabilità?

In quanto segue si proverà a rispondere a queste domande attraverso una ricostruzione della recente evoluzione della regolamentazione e dell’industria nel contesto internazionale.

La geografia della produzione di auto

Negli ultimi 20 anni la produzione mondiale è passata da 58 milioni nel 2000 a 85 milioni di veicoli nel 2022. L’area NAFTA e UE che nel 2000 valevano ciascuna il 31 per cento della produzione mondiale, oggi valgono insieme il 28 per cento. NAFTA e EU sono, infatti, passate dal produrre 36 milioni di veicoli su 58 milioni a 28 milioni annui su 85 milioni, quasi equamente distribuiti (13 milioni in EU e 15 milioni nell’area NAFTA).

La quasi totalità dell’incremento complessivo della produzione pari a +27 milioni di veicoli è stato, quindi, assorbito dalla Cina, che è passata dal produrre 2 milioni di veicoli (4 per cento) a produrne 27 milioni con il 32 per cento della produzione mondiale. Questo passaggio è stato graduale subendo un’accelerazione intorno al 2017.

Uno dei dati più significativi di questo spostamento dell’asse della produzione è che esso corrisponde anche ad uno spostamento del mix tecnologico e di prodotto.

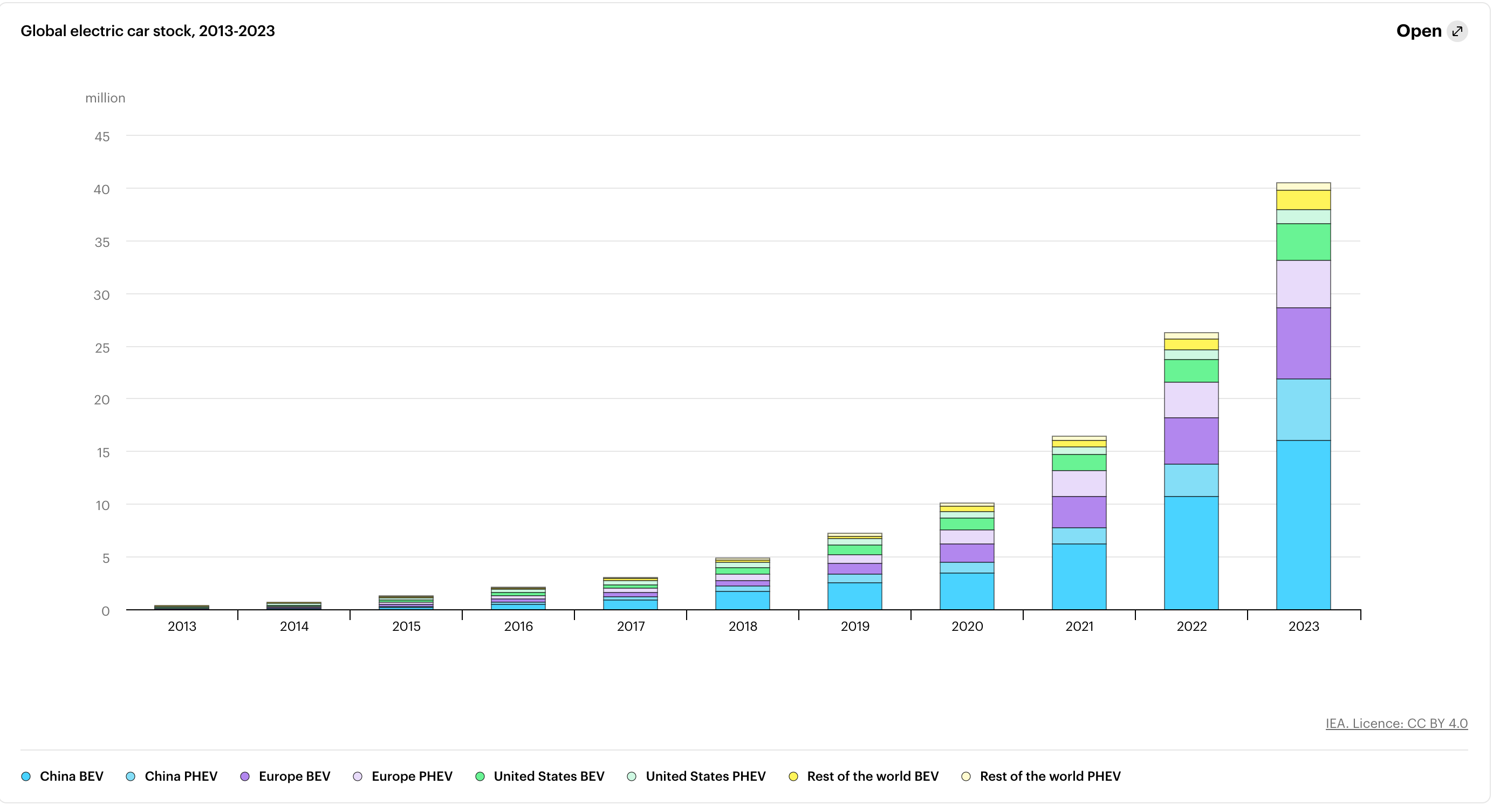

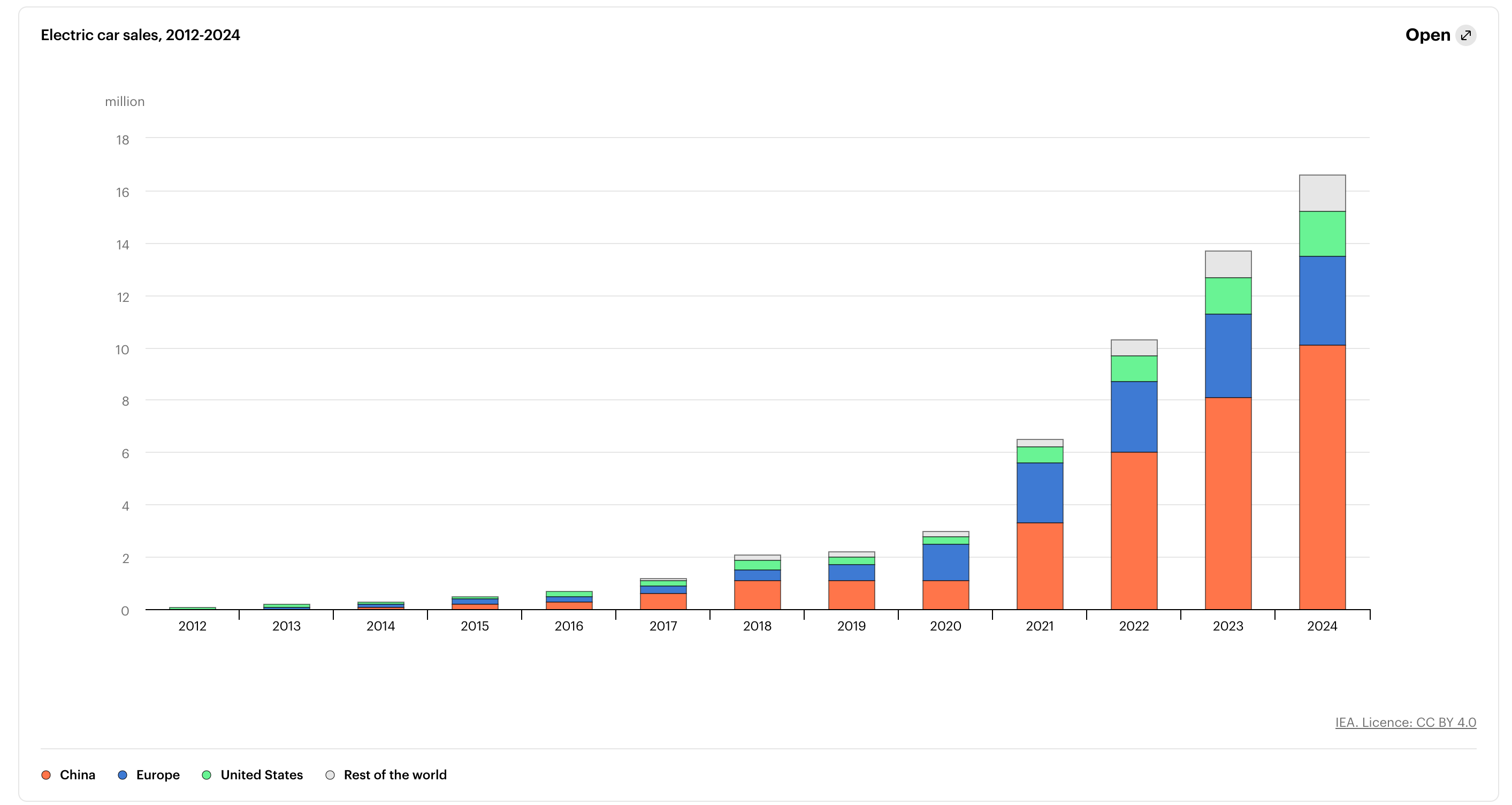

Infatti, il mercato cinese che è stato notoriamente terra di conquista dei produttori “occidentali” sta velocemente cambiando caratteristiche con un’avanzata dei veicoli BEV (battery electric vehicles) che ormai rappresentano quasi la metà del mercato. Lo spostamento verso prodotti elettrici sta “spiazzando” i produttori occidentali che oggi mantengono una quota del 25 per cento del mercato dei veicoli endotermici in Cina ma sull’elettrico arrivano al 6 per cento.

Questi dati suggeriscono tre osservazioni. La prima è che l’ascesa della Cina è avvenuta nel tempo così come il processo verso l’elettrificazione. La seconda è che il mercato più importante al mondo ha sviluppato negli ultimi anni una vocazione verso l’auto elettrica.

La terza è che il calo delle quote di mercato in Cina dei produttori europei (per VW la Cina ha rappresentato fino ad un terzo delle vendite) è determinato da una mancanza di “prodotto elettrico”, un fenomeno simile a quello di cui sembra soffrire oggi il mercato europeo.

Simili considerazioni possono essere estese anche alle produzioni legate alla componentistica specifica del drivetrain elettrico, e in particolare alla produzione di batterie che notoriamente rappresentano una quota rilevante del valore di un veicolo elettrico.

Secondo uno studio dell’International Energy Agency la maggior parte della domanda di batterie per veicoli elettrici oggi può essere soddisfatta con la produzione nazionale o regionale in Cina, Europa e Stati Uniti.

Tuttavia, la quota di importazioni rimane relativamente alta in Europa e negli Stati Uniti, coprendo rispettivamente oltre il 20 per cento e oltre il 30 per cento della domanda di batterie per veicoli elettrici.

La Cina è il maggiore esportatore mondiale di batterie per veicoli elettrici, con circa il 12 per cento delle sue batterie esportate.

La produzione di batterie in Cina è più integrata rispetto a quella degli Stati Uniti o dell’Europa, data la posizione di leadership della Cina nelle fasi a monte della catena di approvvigionamento. Nel complesso, il ruolo di leadership della Cina nella produzione di batterie comporta livelli elevati di sovraccapacità.

Nel 2023, escludendo l’elettronica, la Cina ha utilizzato meno del 40 per cento della sua capacità massima di produzione di celle. Per sfruttare parte di questa capacità in eccesso, la Cina è diventata il maggior esportatore mondiale di celle per veicoli elettrici, catodi e anodi. Tuttavia, questo ha ridotto significativamente i margini dei produttori, il che potrebbe mettere alcuni a rischio se non troveranno abbastanza clienti al di fuori della Cina.

Da notare infine che gli Stati Uniti rimangono il mercato più piccolo tra USA, Europa e Cina. Tuttavia, nel 2023 la capacità installata di produzione di celle per batterie è aumentata di oltre il 45 per cento sia in Cina sia negli Stati Uniti rispetto al 2022, e di quasi il 25 per cento in Europa.

Se le tendenze attuali continueranno, sostenute da politiche come l’Inflation Reduction Act statunitense, entro la fine del 2024 la capacità produttiva installata negli Stati Uniti supererà quella in Europa.

La geografia dell’innovazione

Il rapporto Draghi sul futuro della competitività europea nell’affrontare il capitolo della produzione auto in UE afferma che l’Europa sarebbe penalizzata da “costi più alti, un deficit di competenze tecnologiche, una crescente dipendenza, e dall’erosione del valore dei brand”.

Costi più alti e dipendenza dalle risorse hanno sempre caratterizzato la situazione europea mentre gli altri punti meritano un approfondimento.

Il rapporto Draghi, ad esempio, evidenzia un gap notevole tra Cina e Europa in termini di investimenti in automazione. Colpisce in particolare il dato sul numero di robot. In Cina è installato un numero di robot sei volte il numero di robot installati negli Stati Uniti con una produzione auto che è meno del doppio. Quindi, nonostante il costo del lavoro sia notevolmente più basso, la Cina sta investendo in innovazione di processo più dei competitor (e ha iniziato a farlo con largo anticipo).

A tal proposito, il dato presentato dalla European Central Bank nel 2024 conferma che la Cina, indietro nel periodo 2015-19, nel 2022 ha significativamente superato l’Europa in termini di CAPEX (capital expenditure) mentre rimane indietro in termini di brevetti.

Questo dato merita di essere approfondito in quanto mostra che i produttori europei, pur essendo dotati della tecnologia per competere sull’elettrificazione, hanno lasciato che i competitor Usa (Tesla) e asiatici avanzassero sull’offerta di prodotto accumulando un ritardo sia in termini di offerta di prodotto sia di sviluppo del processo produttivo.

Questo è il vero nodo della questione. Difficile oggi lamentare i vincoli regolamentari posti dall’UE nel 2023, data in cui è stato formalizzato il phase-out al 2035 dei motori endotermici, quando da almeno 6-7 anni prima i segnali che il futuro del drive train andasse nella direzione dell’elettrico erano evidenti.

Al di là della crescita esponenziale dei prodotti elettrificati “made in China”, già dal 2017, nello stesso anno Tesla superava Ford e GM in capitalizzazione di borsa. Al momento Tesla aveva 13 anni di vita ed era in perdita con lo 0,2 per cento del mercato USA ma aveva un piano di sviluppo della gamma prodotto elettrificato al 100 per cento.

Nonostante i car-maker europei abbiano ritardato gli investimenti, l’elettrificazione non ha ancora generato uno shake-out dell’industria: Toyota, VW, Stellantis e altri legacy car-maker sono, infatti, ancora dominanti in termini di volumi e quote di mercato.

Tuttavia, l’ascesa e la dominanza di nuovi player non sono del tutto da escludere se i legacy car maker non accelereranno sul piano dell’innovazione di prodotto e di processo.

Come osservato sopra il ritardo non riguarda l’investimento in tecnologia, misurata dai brevetti, area in cui l’Europa è leader, quanto piuttosto l’investimento in industrializzazione di prodotti e processi nuovi.

Infatti, solo tali investimenti generano quei processi di apprendimento su come si concepiscono, sviluppano e producono auto di nuova generazione su cui i legacy car maker hanno incredibilmente perso la leadership.

Le basi di questa perdita di competitività affondano nei primi anni 2000. Mentre i legacy car maker estraevano rendite dagli investimenti fatti nel motore a combustione interna, Tesla e i produttori coreani e cinesi investivano in nuovi prodotti e processi per l’elettrificazione imparando come ridurre i costi e migliorare l’integrazione dei nuovi componenti. Tra questi ultimi spicca l’integrazione di elementi software, elettronici e meccanici.

Le auto, a partire dai sensori, dagli attuatori a finire con le interfacce utente e le connessioni con la rete esterna (di veicoli e infrastrutturale) hanno visto crescere il ruolo del software e delle infrastrutture di telecomunicazione, al punto di arrivare alla concezione delle auto come “software defined”.

Inoltre, l’architettura di prodotto delle auto elettriche permette efficienze di costo nella produzione che prima erano impensabili e che, ad esempio, continuando a produrre sulla stessa linea auto elettriche ed endotermiche come fa Stellantis, non possono essere realizzate.

Il gap di costo tra le auto elettriche del legacy car maker e di Tesla, BYD e altri produttori cinesi risiede principalmente nell’efficienza raggiunta nei processi produttivi.

I produttori europei sono equipaggiati di risorse economiche per recuperare il ritardo. Tuttavia, i tempi per lo sviluppo di queste competenze non sono facilmente comprimibili e il ritardo accumulato per alcuni OEM europei è preoccupante. L’Europa si trova di conseguenza nell’inedita situazione di rincorrere sul piano della tecnologia e dell’innovazione di prodotto e processo in un’industria in cui è sempre stata leader.

Chiaramente coloro che sostengono che ciò provi l’esistenza di un approccio “autolesionista” da parte della politica europea per aver scelto la strada delle emissioni zero allo scarico al 2035 non considerano che:

1) i produttori asiatici sono diventati più competitivi in generale, incluse le motorizzazioni tradizionali, grazie a migliori scelte strategiche e ad investimenti lungimiranti,

2) le leve competitive chiave nel futuro non riguarderanno prevalentemente il drive-train elettrico ma altri fattori a cominciare dalle tecnologie software, delle telecomunicazioni e dai nuovi modelli di business,

3) la crisi ambientale ed energetica porterà all’elettrificazione della mobilità privata anche in Europa indipendentemente dalla normativa: ciò non solo perché quelle legate all’elettrico sono tecnologie necessarie per raggiungere gli obiettivi di contrasto alla crisi climatica e all’inquinamento ma anche a causa delle interdipendenze che l’Europa ha con gli altri due mercati chiave dell’automotive mondiale (basti vedere le regole sul phase-out dei motori a combustione interna al 2035 in 12 stati USA e le dinamiche del mercato cinese).

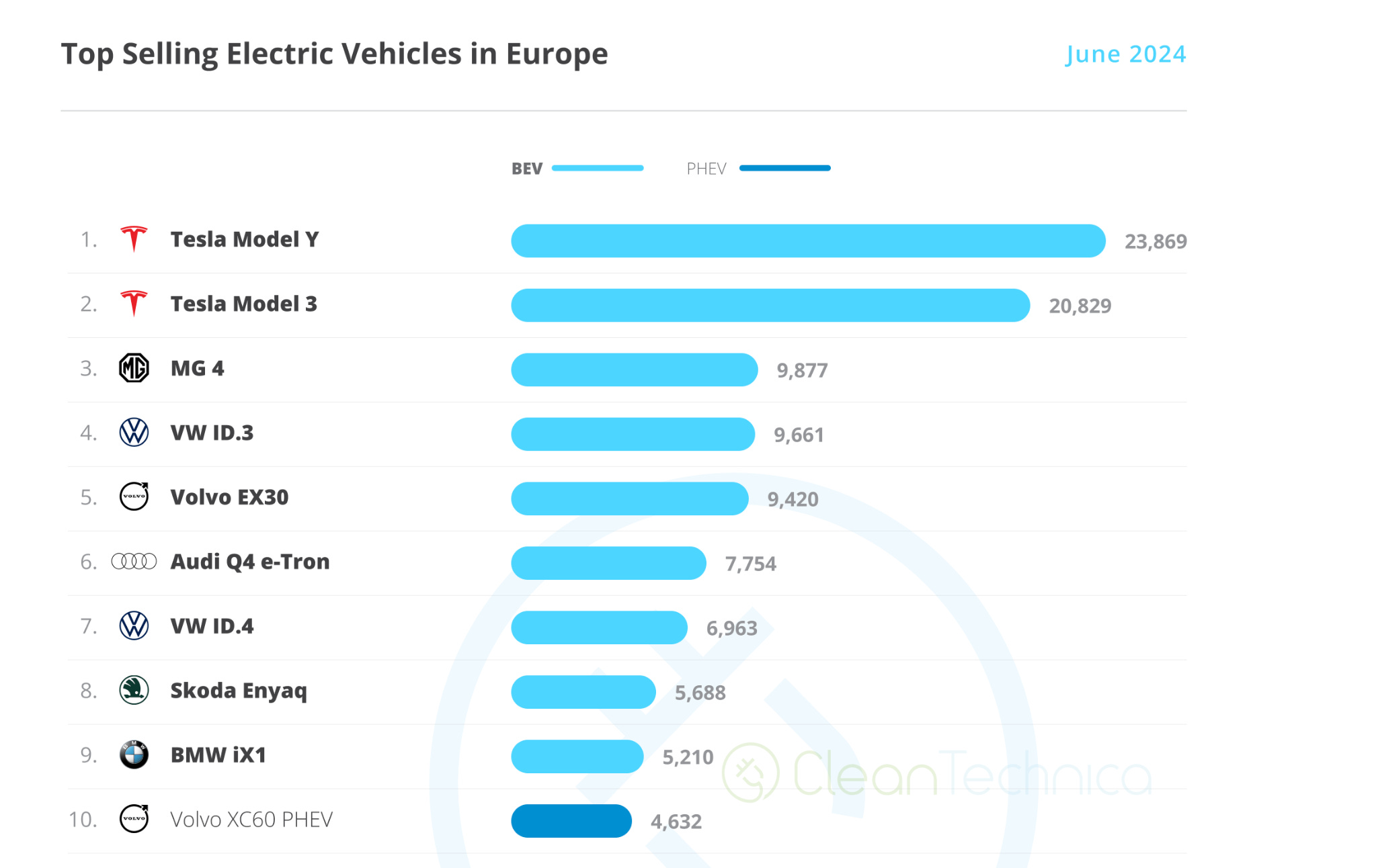

Venendo alla stretta attualità, il ritardo rispetto alle previsioni dello sviluppo del mercato dei veicoli full-electric è quindi da ascrivere soprattutto alla mancanza di offerta di prodotti accessibili da parte dei car-maker europei. La quota di mercato dell’elettrico si assesta in Europa intorno al 14 per cento.

Un dato insufficiente soprattutto alla luce dell’esigenza di compliance al 2025 con la prima di una serie di tappe di avvicinamento al phase-out del motore endotermico al 2035.

L’esperienza pregressa mostra, tuttavia, che i car-maker tendono a sfruttare al massimo gli investimenti fatti e privilegiare le vendite di auto sulle quali hanno maggiore marginalità (in questo caso le linee di produzione di veicoli con motori endotermici) per poi adeguarsi alle esigenze dettate dalla regolamentazione quando diviene indispensabile.

Non sorprende, quindi, che diverse analisi mostrino come i car-maker abbiano pianificato uno sviluppo della gamma prodotto che dovrebbe essere adeguato a raggiungere i target.

Ne consegue che le richieste di revisione dei target avanzate, ad esempio, dall’Italia non solo hanno poca probabilità di essere accolte ma rischiano di introdurre un fattore di notevole ulteriore incertezza a detrimento delle esigenze di stabilità normativa che necessaria ai produttori e ai consumatori per operare le loro scelte.

La responsabilità dell’Europa

Se quindi il phase-out al 2035 è una misura del tutto giustificata sia per motivi ambientali sia industriali, il percorso legislativo e politico che sta accompagnando questa transizione sembra essere per molti versi incerto ed incoerente.

In primo luogo, come mette in evidenza un recente studio di Pardi, Alochet, Jullien e Klebaner, la mancanza di un’offerta di prodotto nei segmenti A e B, ovvero di auto di piccole dimensioni meno energivore e più accessibili economicamente, è il portato di politiche europee che hanno favorito in termini di emissioni le auto di grandi dimensioni producendo un costante spostamento delle medie di prezzi, dimensioni, pesi e potenza dei veicoli verso l’alto.

Ciò ha prodotto un vantaggio per i marchi premium (Mercedes, BMW, Audi, Volvo) che dal 2001 al 2021 hanno visto crescere del 50 per cento la loro quota di mercato, ha favorito relativamente VW la cui quota di mercato è cresciuta del 20 per cento fino al 2011 per poi decrescere soprattutto a valle del dieselgate nel 2015, e ha sfavorito la quota di mercato dei produttori generalisti (Renault, Peugeot, Citroen, Fiat, Ford, Opel Vauxhall, Toyota, Nissan, Hyundai, Kia) che dal 2001 hanno perso circa il 20 per cento della quota di mercato.

Nel complesso dal 2000 al 2021 il prezzo medio dei veicoli venduti in Europa è cresciuto del 66 per cento (versus un tasso di inflazione dell’eurozona del 38 per cento), la flotta di veicoli è cresciuta del 36 per cento (da 186 milioni a 253 milioni).

Dal momento che le vendite di veicoli nuovi sono in proporzione diminuite nel tempo (di circa il 23 per cento), l’aumento dei veicoli circolanti è di fatto il frutto dell’allungamento della vita utile dei veicoli con il risultato di avere un parco circolante più vecchio e inquinante.

Un effetto collaterale di questa deriva verso l’alto di gamma è, quindi, stato un incremento delle emissioni di gas serra dal 1990 al 2018 per i paesi dell’Europa centrale e dell’Est (+241 per cento) e del Sud (+47 per cento), dove a causa dei listini in crescita si è sviluppato il mercato delle auto di seconda mano o si è semplicemente rallentato il tasso di sostituzione del parco circolante, mentre le emissioni nei paesi del nord Europa sono rimaste sostanzialmente invariate (-4 per cento).

Lo stesso studio mostra come questi trend non si riscontrino in Giappone (e neanche in Cina dove proliferano le auto di piccole dimensioni) dove la normativa ha invece favorito lo sviluppo di auto di dimensione minima e bassi consumi (le cosiddette key car lunghe meno di 3.4 metri, dotate di motori con meno di 660 cm3 di cilindrata) che rappresentano il 30 per cento del mercato e il 24 per cento della produzione domestica. Non sorprende, quindi, osservare che complessivamente dal 2001 al 2019 (base 100 nel 2001) le emissioni di CO2 per il trasporto su strada sono aumentate del 9 per cento negli USA e del 3 per cento in Germania, mentre sono diminuite del 23 per cento in Giappone.

L’elettrificazione per come è stata finora concepita in Europa non contrasta questa deriva verso l’alto portando con sé lo sviluppo di veicoli costosi e pesanti.

Questa tendenza verso la crescita dimensionale dei veicoli ha favorito finora alcuni produttori europei, nello specifico quelli operanti nei segmenti premium, ma ha di fatto lasciato l’Europa orfana di veicoli realmente ecologici, frugali ed accessibili.

I dazi verso la Cina appena approvati dalla Commissione Europea renderanno più difficile l’arrivo in Europa di auto elettriche economiche e potrebbero concedere un po’ di tempo ai produttori europei per colmare il gap competitivo.

Quello che è certo è che i dazi avranno l’effetto di privare i consumatori europei di veicoli elettrici a buon mercato e performanti. Rimane da vedere se contribuiranno a favorire lo sviluppo dei produttori europei e a salvaguardare l’occupazione in Europa.

Finora le evidenze empiriche mostrano che al ritardo tecnologico e di prodotto dei produttori europei si è affiancato un trend alla delocalizzazione in Europa dell’Est e in Nord Africa delle produzioni europee e al generale impoverimento delle condizioni dei lavoratori dell’Europa dell’Est e del Sud.

In tal senso, si può effettivamente parlare di fallimento della politica industriale europea che ha prodotto l’incremento delle disuguaglianze e la perdita di potere d’acquisto dei lavoratori dell’industria dell’auto, oltre che al su citato incremento complessivo delle emissioni di CO2.

La necessità di un cambio di prospettiva

E’ indubbio che l’Europa si trovi in una situazione inedita e critica. È stata storicamente all’avanguardia dell’innovazione in un settore strategico come l’auto. Nonostante la dipendenza dalle materie prime, ciò è stato possibile grazie a ingenti investimenti in ricerca pubblica e privata, che hanno spesso indirizzato le scelte di altri paesi. La novità dell’ultimo decennio è che, per la prima volta dal secondo dopoguerra, l’Europa dell’auto ha perso la leadership tecnologica, soprattutto verso i paesi asiatici. E ciò dipende in minima parte dalle scelte del legislatore europeo. Anzi, il programma di riforme come, ad esempio, il “fit for 55” è probabilmente l’ultima chance per invertire la rotta e limitare il ritardo accumulato.

Le transizioni portano sempre delle tensioni e la necessità per alcuni attori del sistema economico di rivedere i loro approcci e i loro obiettivi. L’industria dell’auto non sfugge a questa necessità. Tuttavia, ci sono alcuni elementi di forte preoccupazione.

In primis, il ritardo dei player europei rispetto a quelli asiatici e il rischio che a farne le spese siano gli attori più deboli della catena del valore, la catena di subfornitura e i lavoratori.

In secondo luogo, i recenti venti populisti e anti-europeisti che caratterizzano non solo alcuni partiti politici ma anche alcuni grandi player economici che stanno mettendo in discussione l’esigenza di accelerare sulla transizione verso un’industria della mobilità privata più sostenibile. Come visto, in assenza di queste regole, la maggior parte dei produttori europei sarebbe ancora più in ritardo.

In terzo luogo, la forma che questa transizione sta assumendo. Il dibattito che ruota intorno all’auto elettrica e alla transizione verso una maggiore sostenibilità dei trasporti più in generale è, purtroppo, condizionato da un approccio culturale basato fondamentalmente sulla visione industriale dei produttori auto.

Tuttavia, non solo i loro investimenti in Ricerca e Sviluppo per la riduzione dell’impatto ambientale seguono la regolamentazione e mai l’anticipano ma il loro modello di business non sembra essersi modificato alla luce delle sfide della sostenibilità rimanendo ancorato alla logica della massimizzazione dei volumi di vendita del prodotto e dei finanziamenti ad essi associato.

Dati i livelli alti delle loro marginalità, colpisce che il peso delle scelte sia stato pagato dai lavoratori (soprattutto nell’Europa del Sud e dell’Est) le cui condizioni di lavoro sono peggiorate e il potere d’acquisto diminuito e dalle fasce più deboli dei cittadini europei che si trovano di fronte ad un mercato dell’auto inaccessibile e a servizi di trasporto pubblico non sempre all’altezza.

Di conseguenza si pensa implicitamente a come rendere possibile la sostituzione di auto endotermiche con auto elettriche mentre la sostenibilità nella mobilità non può che passare per una riduzione significativa del parco circolante, del consumo di suolo ad esso collegato e allo sviluppo di modalità di spostamento meno impattanti sull’ambiente.

Da questo punto di vista l’Europa potrà riguadagnare il suo ruolo di leadership mondiale se saprà farsi portatrice di una nuova idea di mobilità.

Le risorse pubbliche per la transizione verso la sostenibilità ambientale nell’auto andranno indirizzate alla salvaguardia delle prospettive dei lavoratori e dell’ambiente e non alla salvaguardia dell’industria dell’auto così com’è. Ad esempio, la capacità produttiva installata è già superiore a quella necessaria per soddisfare le esigenze produttive e di mobilità individuale.

Viceversa, la strada da percorrere in Europa per lo sviluppo di segmenti di conoscenza e di industria che mancano è ancora lunga.

Le risorse europee andranno orientate alla riconversione dell’industria nella direzione dello sviluppo della tecnologia software, delle telecomunicazioni e relative infrastrutture, della chimica per le batterie del futuro, dell’automazione e ottimizzazione dei processi di produzione, riciclo e riuso dei veicoli, ma anche sul piano dell’organizzazione dell’industria, dalla standardizzazione dei protocolli (anche per le infrastrutture di comunicazione e di ricarica), dello sviluppo di soluzioni innovative e piattaforme per il trasporto condiviso, privato e pubblico.

Sfide tecnologiche e organizzative richiedono un nuovo patto tra stakeholder europei. In tal senso il vero rischio per l’Europa è che populismi, nazionalismi e frammentazione nella rappresentazione degli interessi rallentino la costruzione di un nuovo consenso politico per rendere la visione Europea sulla transizione elettrica un volano di sviluppo ambientale, industriale e sociale.