Gli analisti di Barclays hanno le idee chiare sul futuro di Alitalia: l’ex compagnia di bandiera versa in una situazione finanziaria particolarmente critica che una cordata tra Ferrovie dello Stato, Ministero dell’Economia, Atlantia e il vettore americano Delta, che manterrebbe la gestione stand alone del vettore commissariato, sarebbe stata solo una soluzione per allungare l’agonia della società, non una via vera di salvezza.

Via, invece, che potrebbe essere intrapresa grazie ad un’integrazione fino a una fusione tra Alitalia e un gruppo aeronautico molto più solido e forte (come Lufthansa). Andiamo per gradi.

LO STAND ALONE NON RAPPRESENTA LA SALVEZZA

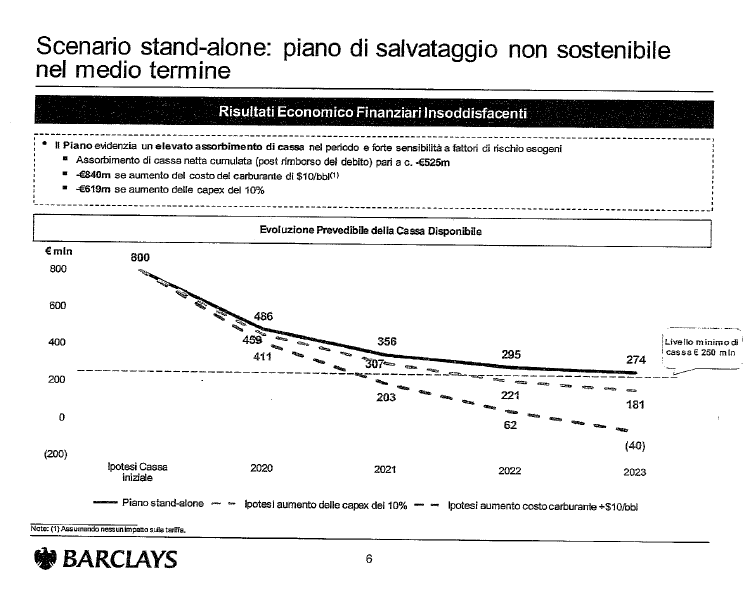

Barclays nell’analisi per Atlantia, e riportata dal gruppo della famiglia Benetton in una memoria depositata alla Camera, boccia la soluzione stand alone e quindi la soluzione Delta. “Considerato lo scarso successo dei precedenti tentativi di rilancio, Atlantia ha sin da subito ravvisato come qualunque intervento che lasciasse la società in modalità “stand alone” avrebbe difficilmente portato ad un effettivo rilancio di Alitalia, sostenendo la necessità di un approccio d’investimento diverso rispetto al passato”, scrive Atlantia nella memoria.

ALITALIA COME IBERIA E SWISSAIR ED ALTRI

ALITALIA COME IBERIA E SWISSAIR ED ALTRI

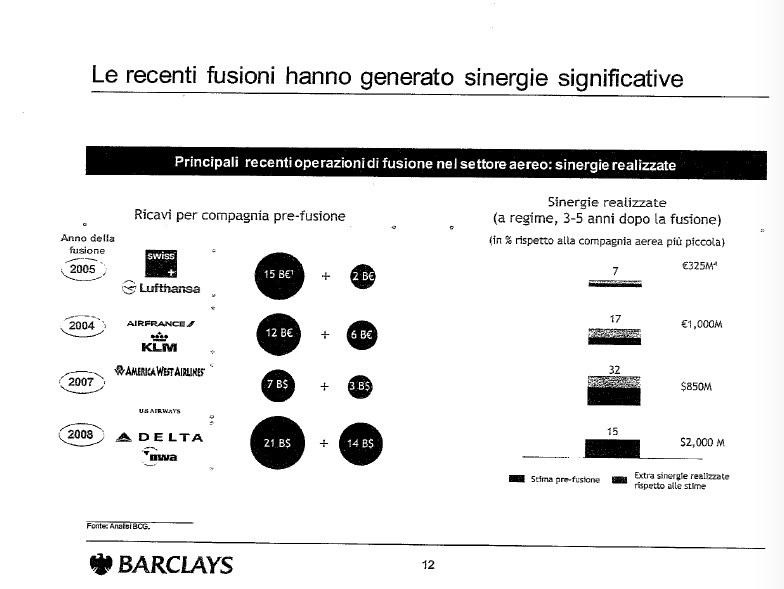

“Tale necessità – continua Atlantia – risulta particolarmente evidente guardando ai precedenti casi di rilancio di compagnie aeree europee in difficoltà: essi sono sempre riconducibili ad operazioni di integrazione di tali compagnie in grandi gruppi aerei full service, come è stato nel caso di Iberia acquisita dal gruppo IAG, o nei casi di SwissAir, Brussels Airline e Austrian rilevate da Lufthansa. Tutte queste operazioni sono state caratterizzate da una completa Integrazione industriale che ha comportato un significativo ridimensionamento iniziale della flotta e della forza lavoro, realizzando un ribilanciamento del network mediante la sospensione di rotte non profittevoli e la progressiva crescita di rotte a lungo raggio sostenuta dal feederaggio del gruppo, e che ha permesso il pieno sfruttamento delle sinergie industriali risultanti dall’integrazione in un gruppo aereo più grande.

LE SINERGIE DELLA FUSIONE

A sostegno dell’ipotesi di fusione, gli analisti di Barclays hanno anche evidenziato come le compagnie aeree in difficoltà acquisite da gruppi più grandi abbiano portato ad importanti sinergie, come evidenziato nella seguente slide.

IL CASO SWISS

IL CASO SWISS

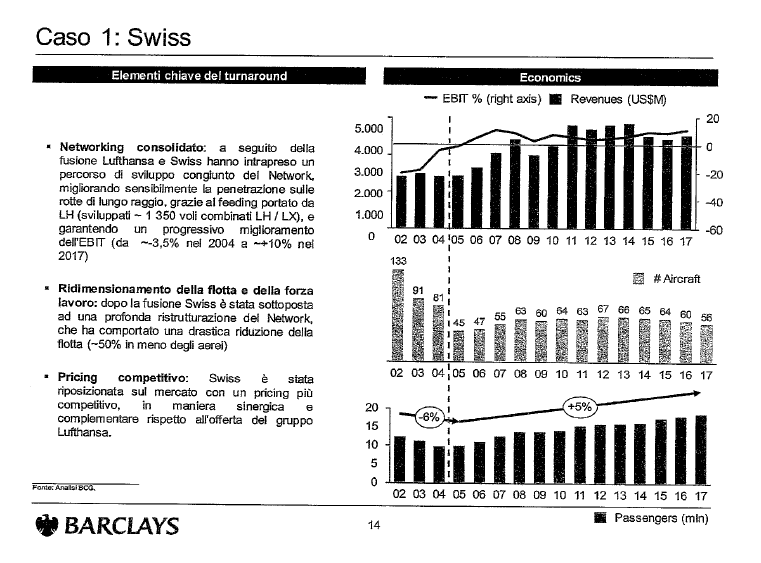

Scendiamo nei particolari. Grazie alla fusione con Lufthansa, Swiss è stata sottoposta ad una lunga ristrutturazione del network ed è stata riposizionata sul mercato con un “pricing più competitivo”, in maniera sinergia e complementare rispetti a Lufthansa.

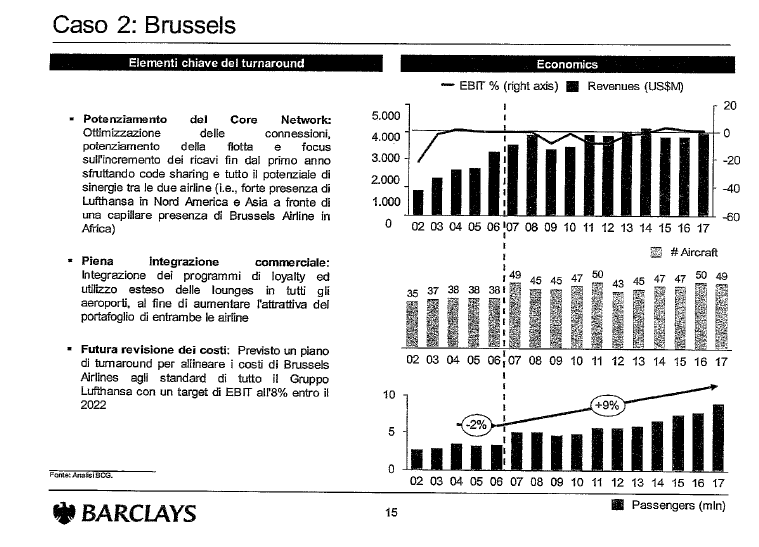

IL CASO BRUSSEL AIRLINES

IL CASO BRUSSEL AIRLINES

Dopo la fusione con il vettore tedesco, anche per Brussels Airlines è iniziata fase di ripresa, grazie all’ottimizzazione delle connessioni e al potenziamento della flotta. La piccola compagnia aerea è stata integrata pienamente nel grande gruppo ed è previsto, entro il 2022, anche un turnaround per allineare i costi di Brussel a quelli dell’intero gruppo.

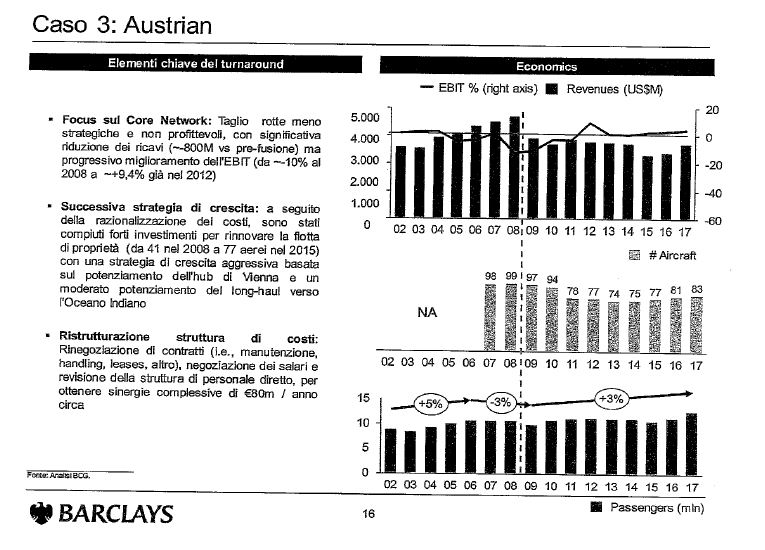

IL CASO AUSTRIAN

IL CASO AUSTRIAN

Per migliorare il business di Austrian, invece, Lufthansa ha pensato ad un taglio delle rotte meno strategiche e meno profittevoli, che hanno sì portato ad una riduzione momentanea dei ricavi, ma anche un un miglioramento dell’EBIT. La tedesca ha previsto comunque anche importanti investimenti, con l’obiettivo di rinnovare la flotta proprietaria di Austrian.

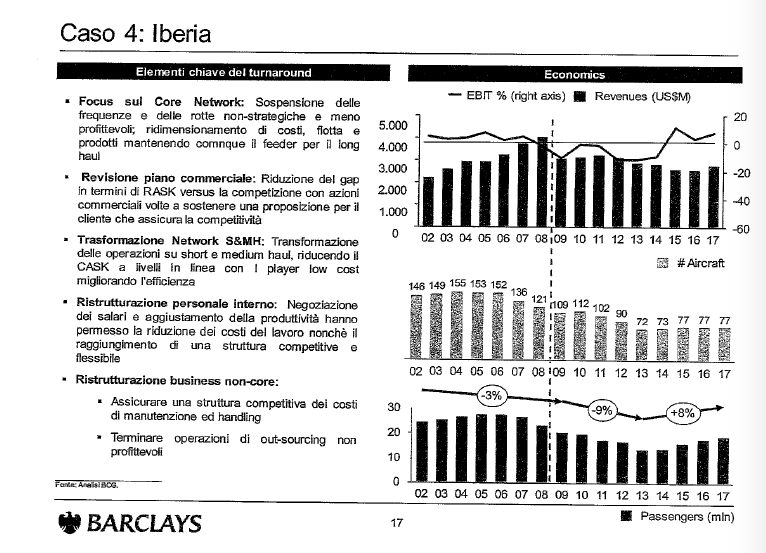

IL CASO IBERIA

IL CASO IBERIA

Iberia è entrata a far parte, invece, del gruppo IAG, che ha pensato alla sospensione o ad una riduzione delle rotte meno strategiche e ha operato un ridimensionamento dei costi, con l’obiettivo di di dare vita ad una struttura competitiva.

PERCHÈ ATLANTIA BOCCIA DELTA

PERCHÈ ATLANTIA BOCCIA DELTA

Visti i casi precedenti, dunque, è facile intuire perché Atlantia, sulla base delle analisi degli advisor, non ha voluto partecipare ad una cordata con Delta, che se è vero che impegnava del capitale nella nuova compagnia aerea, è anche vero che avrebbe ricoperto, come si evince dalla memoria del gruppo Benetton, un ruolo più marginale, traendo però tutti i benefici del suo ingresso in cordata (per esempio ostacolando nuove rotte verso il Nord America).

LE CRITICHE AL PIANO DELTA

Ecco come la holding del gruppo Benetton critica il piano che era stato allestito da Mef e Ferrovie con Delta: “Nello specifico, il Piano Industriale presentato da Delta ha rivelato i seguenti fattori dl criticità: I) mancanza di una vera integrazione Industriale e di un’effettiva ottimizzazione dei rispettivi network, non solo in Nord America ma soprattutto in Europa dove Alitalia maggiormente soffre la competizione delle compagnie aeree low cost; ii) atteggiamento restrittivo di Delta verso l’apertura di nuove rotte o frequenze verso il Nord America, unico mercato realmente profittevole di Alitalia e quindi considerato chiave per il rilancio; iii) mancanza di profonde e visibili sinergie di costo e ricavo, in particolare da armonizzazione del network di medio raggio, che avrebbero permesso un recupero di profittabilità più veloce rispetto a quanto previsto nel Piano; iv) elevato assorbimento di cassa nel periodo di piano e forte sensibilità a fattori di rischio esogeni, ancora maggiore data la mancata integrazione e l’assenza quindi di economie dl scala”, si legge nel documento.

E ancora. “Per quanto riguarda la governance – spiega Atlantia – l’assenza del necessario ruolo ‘attivo’ del partner Delta risulta evidente considerando: I) l’impegno economico limitato, con investimento, in ogni caso, non superiore a €100 milioni per il 10% del capitale, nonostante le ingenti risorse finanziarie delle quali Delta è dotata, dimostrate tra l’altro nell’acquisizione di una quota del 20% In LATAM airlines per un valore di $1.9 miliardi nel Settembre 2019; ii) la mancanza di volontà di intraprendere un percorso definito verso il controllo di Alitalia nel medio-lungo termine; iii) la mancanza di un reale coinvolgimento nella gestione operativa e nella nomina del nuovo Management, e l’indisponibilità ad assumere un tale ruolo”.

LA PREFERENZA DI LUFTHANSA

Diverso, invece, l’approccio di Atlantia nei confronti di un impegno di Lufthansa (un primo passo verso la fusione?).

“Atlantia – si legge nei documenti depositati alla Camera – è riuscita a raggiungere una visione condivisa con Lufthansa sulle principali ipotesi di flotta e di piano industriale, sugli assetti di governance e sulla gestione commerciale del periodo transitorio”. Visione condivisa che veniva fuori da una serie di “approfondimenti serrati ed incontri operativi con Lufthansa sia a Francoforte che a Roma”.

IL PIANO ATLANTIA-LUFTHANSA PER ALITALIA

“Le ipotesi di piano condivise con Lufthansa – aggiunge Atlantia – prevedevano una flotta più ridotta – ma comunque in marcato incremento rispetto alla proposta inizialmente avanzata da Lufthansa nel 2018 – in virtù del taglio incisivo delle rotte strutturalmente in perdita e di un’integrazione a più ampio raggio dei rispettivi network, in particolar modo in Europa, dove Alitalia soffre maggiormente la competizione della compagnie aeree low cost”.

E il ridimensionamento su Roma avrebbe avuto, aggiungono i Benetton, anche ricadute negative per Aeroporti di Roma, controllata del gruppo Atlantia.

LO STATO DI ALITALIA

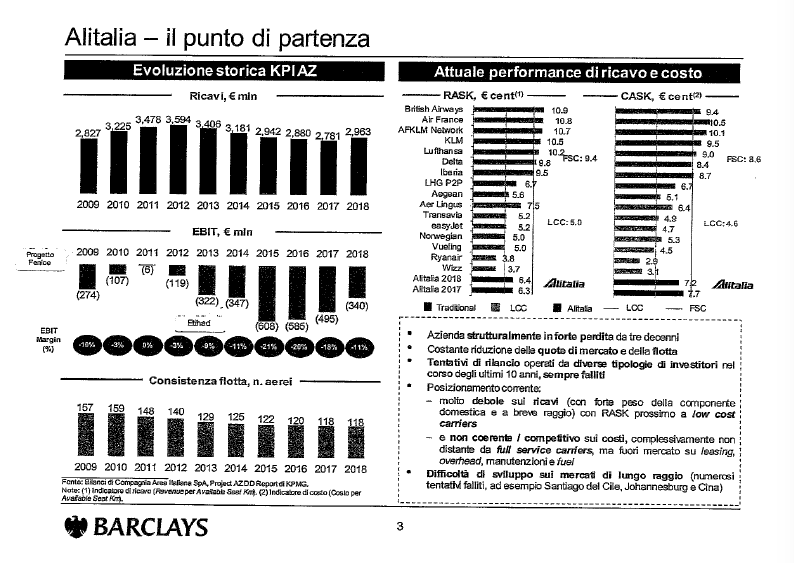

Ma qual è lo stato attuale di Alitalia? “Alitalia – scrive Atlantia nella memoria- si presenta come un’azienda strutturalmente in perdita da decenni. La società ha subito una costante riduzione della sue quota di mercato accompagnata da un forte ridimensionamento della flotta, passata dai 157 aerei del 2009 ai 118 del 2018”.

DIVERSE PROVE DI SALVATAGGIO

“Nel perdurare delle difficoltà industriali e finanziarie, diverse tipologie di investitori hanno tentato nel corso degli ultimi anni di rilanciarne le attività, come dimostrato dal “Progetto Fenice” nel 2009 o dall’intervento di Etihad nel 2014. Tali ripetuti sforzi finanziari e strategici, tuttavia, si sono rivelati vani”.

PRECARIETÀ

Attualmente, spiega la holding del gruppo Benetton, rifacendosi all’analisi degli analisti Barclays, “Alitalia si trova in una situazione di precarietà caratterizzata da un lato da una forte debolezza dei ricavi, determinata essenzialmente dal forte peso della componente domestica a breve raggio e da un ricavo per passeggero prossimo ai livelli medi delle compagnie low cost, dall’altro da una struttura dl costi elevata e non competitiva, con contratti per personale navigante, leasing, overhead e fornitura di carburante ritenuti fuori mercato”.

I ricavi, per il 2018, si sono attesta a 2,963 milioni di euro, mentre l’EBIT è in perdita dell’11% a meno 340 milioni (dati elaborati, come mostrano le slide seguenti, dagli analisti di Barclays per Atlantia).