Secondo il presidente Giuseppe Vegas è indispensabile una policy nazionale in materia di Fintech e di una regolamentazione a livello europeo per evitare un meccanismo di concorrenza tra paesi

“Trattiamo un problema che riguarda il futuro, siamo in una fase di ripensamento della regolazione nel presente ma se ci sfugge ciò che sta avvenendo con velocità sempre più accelerata sotto i nostri occhi rischiamo di perdere colpi e vista la mobilità dei capitali e degli investimenti internazionali rischiamo di delocalizzare fuori dal nostro paese occasioni che potrebbero essere importanti anche ai fini di sviluppo e occupazione”. Lo ha detto il presidente della Consob Giuseppe Vegas ascoltato dalla commissione Finanze della Camera nell’ambito dell’indagine conoscitiva sulle tematiche relative all’impatto della tecnologia finanziaria sul settore finanziario, creditizio e assicurativo. “Anche perché – ha aggiunto il presidente Consob – in qualche modo l’informatizzazione può portare a ripartire tutti da zero. Non è facile ma è un’occasione che vale la pena tentare perché i dati possono essere acquisiti da chiunque, a volte gratis, a volte a poco prezzo” e possono essere utili “per creare nuove occasioni in una fase in cui la revisione delle strutture economiche si fa sempre più visibile”.

I Big Data

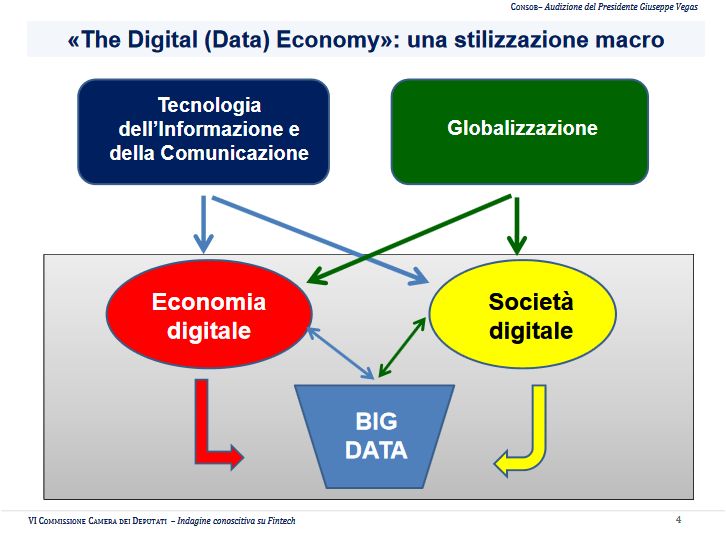

Lo sfruttamento di Big Data è alla base del funzionamento della Digital Economy, ha osservato Vegas. I Big Data, si legge nelle slide consegnate in commissione “sono banche-dati che immagazzinano – attraverso sofisticati algoritmi – ogni giorno una mole enorme di informazioni di dettaglio, consentendo di tracciare con crescente precisione preferenze e modelli comportamentali di individui, associazioni d’individui e imprese. Le informazioni sono raccolte da una pluralità di fonti online”. Il presidente Consob ha evidenziato come ci siano “grandi imprese che ricevono dati gratis e riescono a sfruttarli a pagamento. Ci sono quindi dei meccanismi che portano a della concorrenza impari tra i vari soggetti”.

Lo sfruttamento di Big Data è alla base del funzionamento della Digital Economy, ha osservato Vegas. I Big Data, si legge nelle slide consegnate in commissione “sono banche-dati che immagazzinano – attraverso sofisticati algoritmi – ogni giorno una mole enorme di informazioni di dettaglio, consentendo di tracciare con crescente precisione preferenze e modelli comportamentali di individui, associazioni d’individui e imprese. Le informazioni sono raccolte da una pluralità di fonti online”. Il presidente Consob ha evidenziato come ci siano “grandi imprese che ricevono dati gratis e riescono a sfruttarli a pagamento. Ci sono quindi dei meccanismi che portano a della concorrenza impari tra i vari soggetti”.

Le tre parole-chiavi dei Big Data sono “volume (quantità) dei dati e delle informazioni raccolte ed elaborate (da una pluralità di fonti, anche dalle ‘impronte’ tratte da Internet),[1] varietà di informazioni processate (ossia ampiezza delle tipologie di dati ed elevata granularità), velocità di acquisizione ed analisi tramite processi automatizzati”, riportano le slide. L’utilizzo dei Big Data conferisce, tuttavia, “un vantaggio competitivo straordinario nell’offerta di beni e servizi mirati sui consumatori grazie alla capacità d’identificazione delle loro esigenze e anche grazie alla comprensione delle strategie concorrenziali in atto nei relativi mercati”. Per esempio, ha ricordato Vegas c’è un “elevato vantaggio da parte delle c.d. ‘Big Six’ del digitale (Apple, Google, Microsoft, Facebook, Amazon e Alibaba), in grado di dominare i mercati di riferimento grazie alla gestione di Big Data di tipo relazionale e commerciale acquisiti tramite il presidio dello spazio-web”.

La digitalizzazione e il Fintech

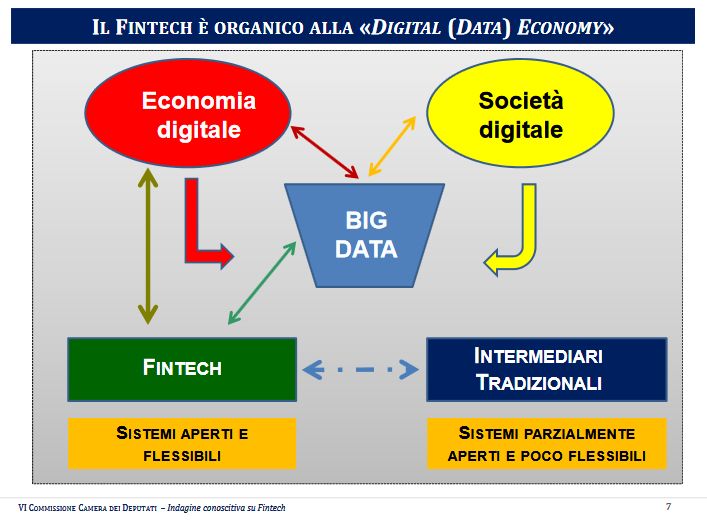

“Con l’informatizzazione la struttura dell’economia sta mutando in maniera veloce – ha ammesso Vegas -. Normalmente i cicli dell’innovazione tecnologica richiedevano generazioni” mentre ora le novità crescono “a ritmi geometrici e i problemi vanno affrontati con una velocità senza precedenti. È un fenomeno intersettoriale che coinvolge tutte le attività economiche e he si impone soprattutto nel campo della finanza perché ha dei costi minori, fornisce dei servizi utili ed efficaci e agevola l’interscambio tra parti a costi più bassi anche se naturalmente va posta la domanda se lo strumento va regolamentato e in che modo”. Il Fintech, secondo Consob, è una “tecnologia applicata alla finanza, è parte integrante di un più generale cambiamento della struttura dell’economia verso la digitalizzazione degli scambi e delle relazioni, rappresenta un nuovo modo di rispondere in termini di massima flessibilità alle esigenze degli utenti di servizi finanziari (effetti su individui e imprese)”, è un “fenomeno intersettoriale su base globale (interessando i settori finanziario, bancario e assicurativo)” che “nasce e si sviluppa nel nuovo contesto disegnato dalla tecnologia della comunicazione e dell’informazione” con il vantaggio però “di semplificare le attività di intermediazione finanziaria esistenti e di disegnare nuovi servizi molto più efficienti”.

Secondo Vegas il Fintech innesca un processo di cambiamento nel mercato dei servizi finanziari “pari all’innovazione apportata al settore della posta cartacea dall’introduzione della posta elettronica”. “È quindi indispensabile, secondo noi, una policy nazionale in materia di Fintech tenendo conto che gli intermediari finanziari internazionali, cioè le banche, si stanno ristrutturando dopo la crisi e in questa fase dovrebbero anche cercare un modello di informatizzazione molto spinto per far fronte ai rischi e alle opportunità del futuro anche se ciò comporta degli investimenti in una fase in cui ci sono già dei costi”.

La regolamentazione

“C’è la necessità di iniziare da un contesto almeno europeo: al momento abbiamo avuto le innovazione della Banking Union manca però la Capital market union il cui progetto, secondo noi, poteva essere rafforzato e più efficace. Anche perché non conferisce alla autorità dei mercati europei gli stessi poteri della Bce. Sta di fatto che dovremmo migliorare l’accesso ai beni e servizi digitali in tutta europea creando un contesto favorevole per aumentare la crescita”, ha ammesso il presidente di Consob.

In sostanza, come si legge nelle slide consegnate in commissione Finanze, “se il sistema finanziario può considerarsi come l’‘impianto cardio-vascolare’ dell’’organismo economia’, allora la sua funzionalità è vitale per la crescita dell’economia reale di un Paese. I cambiamenti della regolamentazione prudenziale per le banche spingono verso un ripensamento del modello generale di sistema finanziario nel senso di una sua maggiore articolazione e di un peso maggiore del mercato dei capitali (progetto della CMU). In una contesto di mercati aperti, grazie alla tecnologia dell’informazione e della comunicazione e a una normativa favorevole alla libera circolazione delle informazioni (PSD II), gli intermediari bancari tradizionali diventano estremamente vulnerabili alle innovazioni di servizio provenienti dai grandi player finanziari internazionali e dalle imprese Fintech. Gli intermediari finanziari tradizionali (banche commerciali, in primis ) evidenziano una debolezza strutturale nella capacità di gestione delle informazioni di cui dispongono, anche a causa di tecnologia stratificata, modelli organizzativi rigidi e cultura non adattiva”.

“Con il meccanismo Fintech si possono aumentare la quantità di conoscenza e dati personali dei singoli richiedenti mutui per agevolare i prestiti ma tutto passa dal sistema disumanizzato degli algoritmi – ha detto Vegas -. Tutto dipende da come sono costruiti perché questi processi di intermediazione finanziaria possono essere veramente funzionali ai bisogni di risparmiatori e imprese o creare delle difficoltà. Naturalmente non possiamo pensare che il Fintech risolva tutti i problemi ma non è possibile andare in carrozza quando hanno inventato le automobili, non è prudente. Come non è prudente stare ad aspettare, basta vedere cosa successe alla Kodak”, ha chiosato il presidente di Consob.

I punti di forza del Fintech individuati da Consob

Tra i punti di forza del Fintech individuati da Consob innanzitutto il fatto che è diretto a semplificare i processi d’intermediazione finanziaria (interni ed esterni) già esistenti (con riduzione dei relativi costi di produzione e innalzamento della competitività di costo dell’impresa Fintech) (disruption vs reconstruction). “Grazie all’Intelligenza Artificiale applicata ad ampi set informativi consente di progettare nuovi servizi finanziari che intercettano bisogni non espressi dei clienti, rafforzando la competitività basata sulla qualità dei servizi facilita l’accesso alle informazioni disponibili e il loro utilizzo integrato (sfruttandone l’ampiezza e la granularità), con una netta riduzione dei costi di ricerca e di elaborazione dati è una potente forza di accelerazione delle politiche d’integrazione dei mercati dei servizi finanziari in Ue (sempre più basati sull’online ) facilita le relazioni dirette (digitali) tra le parti grazie alla tecnologia basata sul web (di pronto uso anche via mobile), consentendo una riduzione netta dei costi di transazione e di contrattualizzazione facilita l’accesso ai mercati dei capitali delle Pmi e amplia le possibilità di scelta di servizi/prodotti finanziari per i consumatori /utenti (facilita l’inclusione finanziaria) mediante l’organizzazione di piattaforme di scambio e transazioni cross-border accresce la competizione sui mercati dei servizi finanziari Amplia ed integra i segmenti del mercato dei capitali in Ue; genera, infine, inclusione economica e finanziaria, motore di trasformazione del sistema finanziario complessivo verso una modularità accentuata dei servizi”.

Imprese tradizionali pronte ad aprirsi al Fintech

“Nel 2017 circa l’88% degli intermediari tradizionali riteneva che le proprie attività fosse a rischio per le Fintech. L’esperienza del mondo dimostra che i muri non sono una soluzione ma bisogna adeguarsi cercando di caprie il futuro”, ha aggiunto Vegas citando poi il Global Fintech Report di quest’anno secondo cui circa l’82% delle società si aspettano di realizzare partnership con imprese Fintech nei prossimi 3-5 anni: “Questo perché molte imprese non sono ancora in grado di gestire in house ma devono associarsi aprendo spazio alle Fintech per modificare le imprese tradizionali”.

I Robo-Advice

Un elemento importante è quello della Consulenza automatizzata, il cosiddetto Robo-Advice. “Ancorché oggi economicamente irrilevante, possiede un enorme potenziale di crescita, perché idoneo ad apportare precisi benefici per i risparmiatori retail – sottolinea Consob -. Nel prossimo futuro, l’estensione dei servizi di ‘gestione’ delle finanze personali (e relativa trattazione del rapporto con il cliente) via internet ai clienti retail con ricchezza finanziaria modesta (c.d. mass-market), ad oggi non assistiti da un consulente finanziario, dischiude notevoli spazi di mercato alle imprese Fintech. Il recepimento in Italia della PSD2, consentendo l’accesso ai conti correnti delle banche, apre il mercato dei servizi digitali di Personal Financial Management alle imprese Fintech”.

La regolamentazione europea

La regolamentazione europea

Tra marzo e giugno 2017, la Commissione Europea ha realizzato una pubblica consultazione sul Fintech per acquisire informazioni e visioni da tutte le parti interessate nella prospettiva di esaminare l’elasticità e la resilienza dell’esistente impianto normativo Ue relativo al settore finanziario, avuto riguardo agli aspetti di investor protection e di stabilità nonché ai profili concorrenziali . “Nel prossimo gennaio-febbraio dovrebbe uscire una prima bozza di direttiva e vedremo – ha osservato Vegas -. Il documento di consultazione già tracciava i principi cardine a cui la Commissione Europea ispirerà la sua Comunicazione su Fintech, e cioè: la neutralità tecnologica, che si esprime nella formula ‘stesso servizio, stesso rischio, stesse regole’; la proporzionalità nell’applicazione delle regole, avuto riguardo al modello di business, alla dimensione, alla significatività sistemica, come già previsto in tutte le misure normative settoriali nel campo bancario e finanziario l’integrità, articolato sui concetti di responsabilità, trasparenza, privacy e sicurezza. Al contempo c’è un problema di cyber security anche se per noi è un problema più di ordine pubblico che non di regolamentazione”, ha ammesso il presidente di Consob.

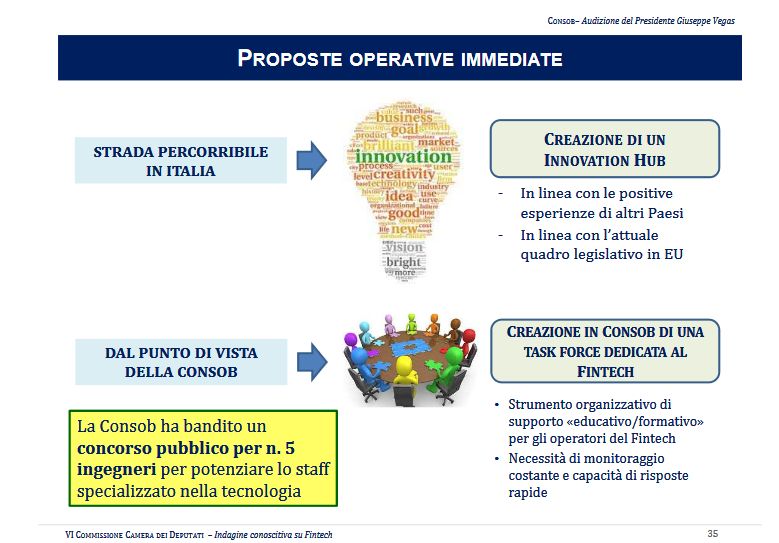

“La regolamentazione del Fintech è al momento in una fase di discussione accademica quindi più si va avanti più si finisce per consolidare lo status quo ma non è una soluzione ottimale perché non crea uno spazio omogeneo per tutti”, ha precisato Vegas. La regolamentazione europea attuale in materia di servizi finanziari non prevede deroghe o disapplicazioni per gli operatori del Fintech, neppure in fase di start-up, sottolinea Consob. Non esiste ad oggi in alcun Paese-membro dell’Ue un regime regolamentare nazionale specifico. I tipici strumenti di “protezione” giuridica e di “supporto” tecnico-operativo per lo sviluppo del Fintech sono costituiti dai regulatory sandbox e dagli innovation hub. Entrambi gli strumenti rispondono all’esigenza di disegnare e applicare una regolamentazione che sia più proattiva, dinamica e sensibile all’innovazione, avendo cura di non ridurre il livello delle tutele per gli investitori e per il mercato. “È chiaro che il dibattito in questo caso è aperto perché le vecchie costituency vorrebbero una regolamentazione omogenea e pervasiva ma in questo modo l’effetto manderebbe fuori mercato i nuovi – ha detto Vegas in commissione -. In un modo o nell’altro la questione va affrontata, auspicabilmente a livello europeo per evitare un meccanismo di concorrenza tra paesi”.

L’Italia sconta un ritardo eccessivo

“Il dato meno confortante è che l’Italia è al 25esimo posto in Europa su 28 paesi per l’utilizzo di queste tecnologie. Non è proprio brillante” ha ammesso Vegas ricordando alcuni dati. In particolare: il 44% degli individui possiede competenze digitali almeno di base, sebbene gli internauti siano oltre il 67% della popolazione residente in Italia, l’uso di internet in Italia è di molto inferiore alla media Ue; solo il 42% degli internauti in Italia accede a servizi bancari on-line (contro il 59% in UE); la digitalizzazione delle imprese sta migliorando (il 36% usa sistemi di condivisione elettronica delle informazioni), ma l’uso dei canali di commercio elettronico è ancora modesto (meno del 7% delle PMI); la digitalizzazione dei servizi pubblici in Italia avanza, ma l’utilizzo di servizi di e-government rimane tra i più bassi in Europa. In Italia le risorse impiegate in R&S, ossia investite in capacità futura di innovazione, sono inferiori al 2% del Pil, livello basso in relazione agli altri paesi sviluppati e lontana dall’obiettivo del 3 per cento fissato dalla Commissione europea nella Strategia Ue 2020. “Naturalmente il Fintech non va considerato solo a livello finanziario ma a livello globale. E per noi che siamo un paese di pmi una definizione di pmi innovativa che agevoli fenomeno start up penso sia utile”, ha ammesso Vegas.

Promozione generale dell’innovazione

Secondo Consob le misure di politica fiscale e regolamentare sul Fintech dovrebbero iscriversi in più ampio disegno sulla promozione della ricerca e della capacità innovativa a largo spettro, in un’ottica di sostegno strutturale di lungo periodo alla crescita economica in grado di innalzare le frontiere della conoscenza, potenziando i centri di ricerca universitari, i centri pubblici di eccellenza scientifica e i poli tecnologici in una logica di network system, con politiche di attrazione dei giovani ‘cervelli’ andati all’estero per mancanza di opportunità in Italia. Allo stesso tempo occorre creare le condizioni di incentivo fiscale per il ‘rientro’ in Italia delle imprese Fintech istituite in altra giurisdizione, rafforzare le misure di stimolo all’offerta d’innovazione per sfruttare appieno le potenzialità applicative delle nuove tecnologie e di nuovi modelli di servizio, rendendo strutturali gli incentivi fiscali agli investimenti di trasformazione digitale delle imprese (c.d. Indu tria 4.0) e agli investimenti in ricerca e sviluppo. Non solo. Secondo Consob occorre anche operare sul lato della domanda, per innalzare l’inclusione economico-finanziaria degli individui e delle Pmi tramite – per esempio – un’attenta comunicazione sulle potenzialità della comune tecnologia digitale (in primis, smartphone e tablet) per l’accesso a servizi finanziari non sofisticati.

Le direttrici della policy per il Fintech

Valorizzare il capitale umano e potenziare gli spazi di sperimentazione assistita per produrre cambiamento e innovazione nel mercato domestico dei servizi finanziari, sono altre priorità secondo Consob. “Il potenziamento del Fintech passa attraverso il ripensamento della politica di valorizzazione dei talenti umani, rendendo attrattivo il nostro sistema sia sotto il profilo degli incentivi economici individuali sia per livello di istruzione scolastica e universitaria. Risulta necessaria la creazione di spazi per organizzare e aggregare conoscenza scientifica e metodi applicativi per la tecnologia per la finanza (tipo Innovation Hub), costruendo forme flessibili ed efficienti di cooperazione tra Università, Centri di ricerca, intermediari finanziari specializzati sul venture capital (inclusi gestori di piattaforme di equity crowd-funding), in coordinamento con le Autorità di vigilanza e l’Amministrazione Pubblica”. Occorre, inoltre, “incentivare l’attività di sperimentazione di servizi/processi anche degli intermediari finanziari tradizionali (banche commerciali, in primis)”.

Ma anche creare, secondo la commissione di vigilanza della Borsa “un eco-sistema compatibile alle innovazioni del Fintech” attraverso una “rapida attuazione agli interventi previsti dall’Agenda Digitale Italiana (in particolare, completamento del sistema pubblico di identità digitale, con possibile estensione per utilizzo nel settore privato, e completamento e monitoraggio degli Open Data), preparare i cittadini all’utilizzo di servizi finanziari attraverso strumenti digitali (alfabetizzazione digitale unitamente all’educazione finanziaria), formare il management delle imprese (soprattutto le PMI) per l’utilizzo dei diversi strumenti disponibili nel mercato dei servizi finanziari, con particolare focus alla digitalizzazione delle relazioni economiche e finanziarie definire elevati standard di trasparenza dei servizi finanziari digitali (attività, funzionalità, costi, spiegazioni)”.

Le proposte di Consob

Tre le proposte presentate dalla Consob alla commissione Finanze: “Supportare l’iniziativa emersa dalle risposte alla consultazione della Commissione Ue sul Fintech di creare un framework normativo europeo per il crowdfunding che sia in grado di sviluppare questo canale di accesso delle Pmi ai capitali privati, favorendo l’attività cross-border e individuando adeguate tutele per gli investitori. Valutare in sede europea una revisione della Direttiva MiFID II creando un regime di esenzione dedicato alle Pmi ed alle start-up innovative. Infine rivedere a livello nazionale la definizione di Pmi innovati va al fine di ampliare il numero di imprese che possono accedere ai benefici fiscali collegati all’iscrizione della relativa sezione speciale del registro delle imprese”.