- L’andamento dei mercati finanziari ha offerto non poche sorprese: dopo le folate di marzo, aprile è stato uno dei mesi che ha registrato le performance migliori.

- Tra le ragioni, gli interventi rapidi e di sostanza, a sostegno dell’economia, a livello economico, politico e fiscale.

- Stiamo assistendo a un calo degli utili del 7% in US e del 25% in Eurozona; l’Europa continua a soffrire per misure di quarantena implementate prima che negli USA.

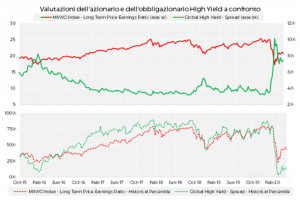

- Se le valutazioni dei listini azionari sono tornate ai massimi, il mondo obbligazionario societario mostra valutazioni basse, segno che è ancora presto per lasciarsi trasportare dall’ottimismo.

Tra le tante cose inusuali viste in questi ultimi mesi si può annoverare l’andamento dei mercati finanziari. Dopo le folate di marzo, aprile è stato uno dei mesi migliori che si ricordino.

![]()

Allo stesso tempo, sono cominciati ad arrivare i primi dati economici, tutt’altro che edificanti e in linea con le aspettative. E così il giorno che gli Usa annunciavano una contrazione del Pil superiore al 4%, i principali indici di Wall Street festeggiavano con una performance positiva di oltre il 2%, una discrepanza sicuramente simbolica ma che aiuta a trarre alcune lezioni sul funzionamento dei mercati, utili anche per orientarsi nei prossimi mesi:

- la prima concerne l’importanza di focalizzarsi sul lungo termine, specialmente in momenti di crisi. Chi avesse disinvestito a marzo, sull’onda magari dell’emotività, si troverebbe oggi in una posizione difficile per individuare il momento gusto di ingresso sul mercato.

- La seconda evidenza è che le valutazioni economiche sono in un certo senso già apprezzate dai mercati che hanno anticipato uno scenario molto penalizzante per l’economia, con un graduale miglioramento verso la fine dell’anno.

- La volatilità, che in un certo senso misura la velocità con cui i mercati reagiscono alle notizie e ai dati, ha raggiunto un livello molto alto. Questo, in parte, è una conseguenza sia della forte incertezza che ha caratterizzato i mercati (nella fase di discesa) sia delle mosse senza precedenti della politica (nella fase di risalita).

- Infine, si sta aprendo una chiara divergenza tra Stati Uniti ed Europa che si può spiegare attraverso cause strutturali e politiche e che potrebbe diventare un motivo dominante dei prossimi mesi (andando ancora una volta a premiare la scelta di un’allocazione diversificata).

Alla ricerca dei motivi del rally

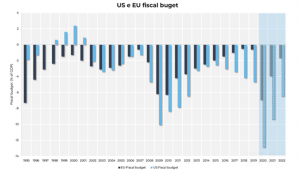

Nonostante l’andamento di mercato abbia sorpreso molti, non riteniamo che sia del tutto ingiustificato, perché riflette alcune dinamiche (economiche e politiche) coerenti con questa economia di crisi. La risposta delle istituzioni è stata immediata e di sostanza. Negli Stati Uniti, in Cina e in misura minore in Europa, le autorità monetarie e i governi hanno dato prova di un’estrema rapidità nel fornire risorse per tamponare l’emergenza. In particolare, la politica monetaria ha intrapreso un’azione efficace a sostegno del mercato del credito, evitando in tutte le principali geografie una crisi di liquidità. In seguito, la politica fiscale – negli Usa, in Cina, in Gran Bretagna e in Germania, per citarne alcuni – ha realizzato interventi importanti per rilanciare l’economia. Il fattore politico, con interventi maggiori in Usa rispetto all’Europa è in qualche modo riflesso nei prezzi azionari e spiega almeno in parte la divergenza tra performance europee e statunitensi.

Da mesi sosteniamo che i mercati si muovevano secondo l’assunto implicito che la Fed sarebbe intervenuta a sostegno delle performance azionarie. Ora si sta probabilmente scontando anche la convinzione che la politica fiscale, in virtù dell’emergenza, debba fare tutto il possibile per sostenere l’economia, supportata proprio dalle banche centrali: in un certo senso vediamo che la promessa del “whatever it takes” sia ormai considerata come nuovo pilastro del rapporto tra politica ed economia, non solo nelle democrazie. Ma il fatto che non si parli più di debito o inflazione non vuol dire che questi fattori non torneranno prima o poi a essere rilevanti. I mercati hanno aspettative molto alte e probabilmente c’è maggiore possibilità di essere sorpresi al ribasso che al rialzo, come ha mostrato la reazione negativa dei mercati in seguito all’ultimo meeting della Fed. In poche parole, non sarà semplice per la politica mantenere le aspettative. In un contesto del genere, le valutazioni basse raggiunte nel mese di marzo, sebbene non storicamente ai minimi, sicuramente hanno rappresentano un ottimo punto di ingresso.

Azionario relativamente attraente

In molti hanno parlato di un effetto positivo dell’abbondanza di liquidità sui mercati azionari. Questo effetto si trasmette attraverso varie direttrici:

- attraverso una percezione del rischio, filtrata dall’ampia disponibilità di risorse

- attraverso il calo dei rendimenti dell’asset class obbligazionaria, che in questo momento sconta l’incertezza legata all’emergenza.

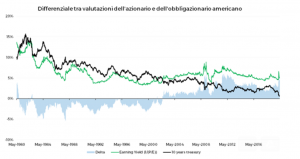

Se le banche centrali diventano forti acquirenti netti di debito, è presumibile che gli investitori debbano in qualche modo trovare una destinazione alternativa per cercare margini. I tassi governativi sono scesi, raggiungendo, per l’ennesima volta, i minimi di sempre. Questo aumenta l’attrattività relativa dell’azionario e dell’obbligazionario rischioso. Per chi investe nei mercati pubblici, ad oggi ci sono poche alternative all’azionario.

Una crisi con vinti e vincitori

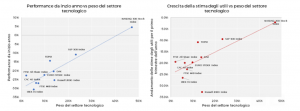

La dispersione sui mercati azionari ha raggiunto nel 2020 livelli molto alti, segno che questa crisi sta accentuando differenze tra diversi modelli di business nella capacità di generare profitti nel contesto attuale (si pensi al vantaggio del settore tecnologico). A questo si deve aggiungere una composizione settoriale che premia, a nostro avviso, le società quotate rispetto all’economia reale. A prescindere da un miglior accesso al credito, c’è un mondo economico di cui i mercati pubblici non sono necessariamente rappresentativi, e in una crisi come quella attuale, i settori tecnologici, delle comunicazioni, dell’e-commerce, delle utilities, hanno sicuramente un vantaggio competitivo. Questo effetto è evidente se si va ad analizzare la performance di vari indici in relazione all’esposizione al settore tecnologico, con una correlazione piuttosto chiara. Anche in questo senso si spiega parte della sovraperformance Usa rispetto all’Europa.

La stagione degli utili

Anche il risultato delle aziende è in linea con la dispersione che abbiamo visto sui mercati, premettendo che probabilmente sarà il prossimo trimestre quello in cui si conteranno i maggiori effetti delle misure di quarantena e che, tutto sommato, potrebbe essere non così negativo. In generale stiamo assistendo a un calo degli utili del 7% in US e del 25% in Eurozona. Cali di questo tipo in trimestri come in quello appena conclusosi non sono inusuali.

Purtroppo, dobbiamo constatare che l’Europa continua a soffrire per misure di quarantena implementate prima che negli USA, con ovvie conseguenze, un mix settoriale meno robusto a questo tipo di crisi (minor peso del settore tecnologico, assenza di grandi distributori di e-commerce come Amazon) e un’economia meno dinamica già prima della recessione. In ogni caso i profitti aziendali non hanno rasentato lo zero, come qualcuno si aspettava, e questo è un segnale positivo.

Posizionamento dei portafogli Moneyfarm

Non possiamo fare a meno di notare che le valutazioni dei listini azionari sono tornate ai massimi, il mondo obbligazionario societario mostra degli spread ancora alti, cioè valutazioni storicamente basse, segno che è ancora presto per lasciarsi trasportare dall’ottimismo. Esistono infatti una serie di nodi ancora da sciogliere. I rialzi dell’azionario sono stati giustificati dalla prospettiva dell’ormai noto scenario a V (con un rapido ritorno alla crescita dopo una repentina discesa). Nel 2021 gli analisti stimano un ritorno a profitti più alti che nel 2019, tuttavia notiamo che allo stesso tempo i futures sui tassi di interesse della Fed prezzano un’eventualità di tassi negativi anche per l’anno prossimo, il che implica che la politica monetaria dovrà rimanere accomodante, un’evidenza che ci sembra stonare con la visione di un 2021 in pieno recupero.

La politica super accomodante, con gli elementi di incertezza discussi in precedenza, resta condizione necessaria per la giustificazione delle valutazioni in questo momento. Ma la soluzione della questione sanitaria, altra condizione necessaria, porta ulteriori elementi di incertezza.

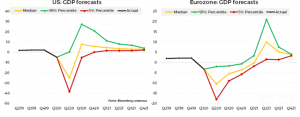

Per quanto riguarda l’andamento degli utili, ci aspettiamo che continuino a scendere: ma quanto? Il trimestre in corso, tra pieno danno economico e tentativi di riapertura, sarà fondamentale nella conta effettiva dei danni economici. L’incertezza, fotografata dalla divergenza delle previsioni sul Pil, resta ancora alta (in uno scenario che si preannuncia comunque più duro in Europa rispetto agli Usa).

Per ora quindi ribadiamo la necessità di avere un posizionamento conservativo. Compatibilmente coi diversi mandati di rischio, continuiamo a scegliere di limitare il posizionamento in asset class rischiose. Le prossime settimane andranno affrontate con prudenza, sapendo che nuovi sviluppi scientifici, nuove misure adottate, nuove reazioni da parte dei mercati, possono cambiare la nostra view. In quel caso ci teniamo pronti a muoverci di conseguenza.

Scopri di più su Moneyfam