Non sarà certo passato inosservato l’ultimo trimestre a coloro che avessero investito sui mercati attraverso una strategia di investimento bilanciata con diversificazione globale. Anche un po’ in controtendenza con la retorica generale, che da oltre due anni fa il conto alla rovescia aspettando l’inevitabile correzione, i mercati azionari hanno regalato un trimestre da ricordare.

Una dinamica positiva era in parte prevedibile o comunque si poteva spiegare nell’ambito di quei fattori fondamentali che hanno caratterizzato gli ultimi mesi e che abbiamo già avuto modo di sottolineare negli scorsi mesi.

Il rally (così si definisce in gergo un periodo di crescita sostenuta dei mercati) ha offerto, e continuerà a fornire, un ottimo spazio di manovra nei prossimi mesi, aumentando le opzioni a disposizione della gestione. Ma cosa è successo esattamente? E soprattutto come bisogna comportarsi da qui in avanti?

IL RALLY DI SANTO STEFANO

Gli scorsi tre mesi sono stati tra i più positivi degli ultimi anni per chi avesse optato per una soluzione bilanciata. Per un qualsiasi portafoglio composta da azionario e obbligazionario non è improbabile che questi tre mesi siano stati i migliori almeno dal 2015. Il rally è partito il giorno di Santo Stefano e ha continuato a infuocare i mercati nei mesi successivi.

A guidare la classifica tra i mercati sviluppati sempre il solito S&P500 (~14%), seguito da Eurozona (~12%), Regno Unito (~10%) e Giappone (~8%). Tra i mercati emergenti ha brillato soprattutto la Cina, che ha iniziato l’anno con uno stupefacente ~30%, trainando al rialzo tutto il comparto azionario emergente (~+10%).

A sostenere la performance della strategia bilanciata globale hanno contribuito principalmente tre fattori:

- la prestazione sensazionale dell’azionario

- l’obbligazionario che si è mosso in correlazione con esso

- l’indebolimento marginale dell’euro nei confronti delle principali valute sviluppate ed emergenti, che ha contribuito a premiare la componente dei portafogli in valuta estera.

Ma procediamo con ordine, partendo dall’azionario. I listini globali hanno hanno festeggiato sulla scia del diradarsi di alcuni fattori di incertezza che ne avevano condizionato la performance nei mesi passati. Ha pesato sicuramente la distensione delle tensioni commerciali. Ma soprattutto ha influito il cambio di retorica delle politica monetaria, di cui già avevamo anticipato a dicembre.

I banchieri centrali hanno preso atto che il quadro economico mostra i primi segni di rallentamento. Dopo aver testato i nervi dei mercati, la Fed ha aperto la porta a una correzione della politica monetaria. Lo stesso vale per l’Europa, che potrebbe invertire la politica monetaria ancor prima di aver rimosso i sostegni messi in piedi in seguito alla crisi del 2008 e 2011 in quella che, se il quadro economico dovesse peggiorare, si presenterebbe come un inedito ciclo a tripla recessione.

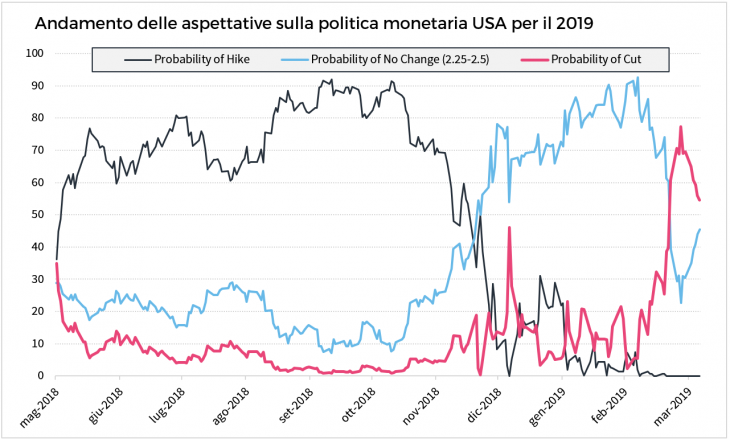

Vediamo infatti come in seguito alle turbolenze dell’ultimo trimestre la probabilità di un qualsiasi rialzo (linea nera) sia andata scemando, per favorire prima lo status quo (linea azzurra) e poi addirittura un taglio nel corso del 2019 (linea rosa).

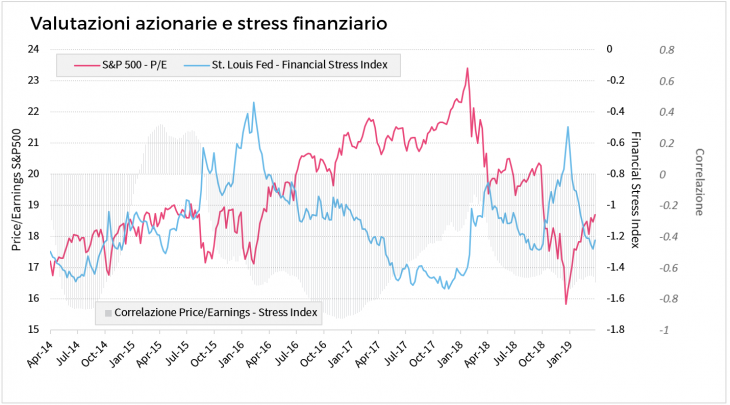

Questo cambiamento di tono si è ripercosso sulle valutazioni azionarie che sono diventate più attraenti. Il grafico sotto riportato mostra l’andamento di un indicatore di financial stress in blu (legato soprattutto alla dinamica dei tassi e della politica monetaria) contro il rapporto prezzo delle azioni su utili dello S&P 500, che serve a misurare le valutazioni azionarie (più il prezzo per utile è basso, più le valutazioni sono da considerarsi appetibili). Sullo sfondo, in grigio, si vede la correlazione tra i due indici, che recentemente è tornata fortemente negativa. Questo vuol dire che la politica monetaria e la dinamica dei tassi sono in questo momento sempre più rilevanti nell’influenzare l’andamento dei mercati azionari.

Anche l’obbligazionario, ha chiuso un trimestre positivo sia sulle durate corte sia su quelle più lunghe, sia per il debito governativo sia per quello societario. La correlazione, che era servita a limitare le perdite nel corso della fine del 2018, si è annacquata e tutto il comparto è in positivo per il secondo trimestre consecutivo.

I FONDAMENTALI SOCIETARI

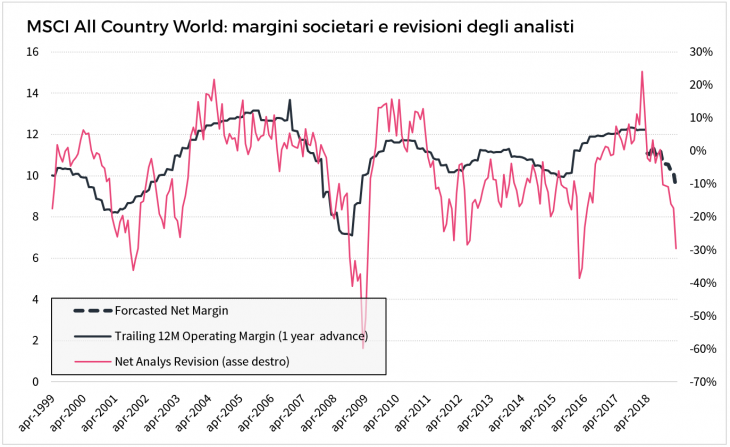

Se da un lato le valutazioni sono state premiate da un rinnovato contesto finanziario, i fondamentali continuano ad essere il grande punto interrogativo per il medio termine.

La capacità delle società quotate di espandere la propria profittabilità è stata una caratteristica positiva della fase economico-finanziaria cominciata con il rally azionario dal 2016. Per comprendere l’importanza dei margini sul risultato delle azioni si consideri un semplice esempio: fatto 100 euro il fatturato di una società, con un margine netto del 10%possiamo grosso modo dire che l’utile si attesterà attorno a 10 euro.

Se il margine passa dal 10% a 5%, l’utile scende di 5 euro (ossia del 50% rispetto all’utile precedente). Significa che per mantenere la valutazione della società costante, il rapporto prezzi/utili dovrebbe di converso salire del 50%. Un numero importante se si pensa che effettivamente la diminuzione degli utili è stata solo del 5% rispetto al fatturato della società: questo per far capire quanto è rilevante l’indicatore della profittabilità nel determinare il prezzo.