Nei mesi successivi all’invasione dell’Ucraina da parte della Russia, ogni accenno di cattiva notizia ha fatto schizzare i prezzi dell’energia nella stratosfera. Quando un incendio costringeva a chiudere un impianto di gas americano, gli scioperi intasavano i terminali petroliferi francesi, la Russia chiedeva all’Europa di pagare il carburante in rubli o il tempo sembrava più inclemente del solito, i mercati si scatenavano. Da gennaio, tuttavia, le cose sono andate diversamente. Il Brent, il benchmark mondiale del petrolio, si aggira intorno ai 75 dollari al barile, rispetto ai 120 dollari di un anno fa; in Europa, i prezzi del gas, pari a 35 euro (38 dollari) per megawattora (mwh), sono inferiori dell’88% rispetto al picco di agosto.

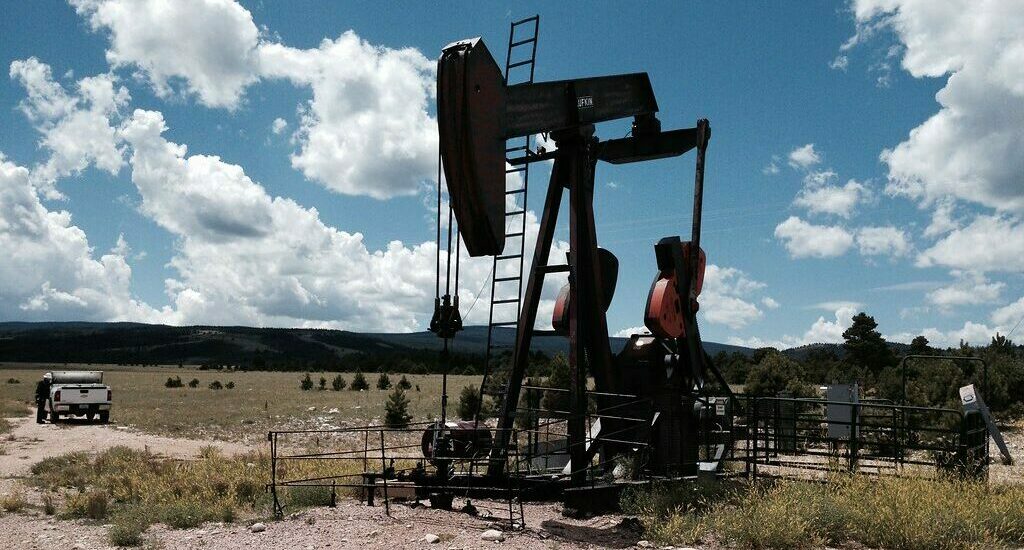

Non è che le notizie siano diventate improvvisamente più favorevoli. L’Organizzazione dei Paesi Esportatori di Petrolio (Opec) e i suoi alleati hanno annunciato ingenti tagli alla produzione. In America il numero di impianti di perforazione per il petrolio e il gas è diminuito per sette settimane di fila, poiché i produttori rispondono alle scarse remunerazioni offerte. Diversi impianti di gas norvegesi, ora vitali per l’Europa, sono in manutenzione prolungata. I Paesi Bassi stanno chiudendo il più grande giacimento di gas in Europa. Tuttavia, qualsiasi rialzo dei prezzi svanisce rapidamente. Cosa sta tenendo i prezzi giù?

È la domanda a tenere giù i prezzi del petrolio?

La delusione della domanda potrebbe essere una parte della risposta. Negli ultimi mesi le aspettative di crescita economica globale sono state ridotte. Il fallimento di diverse banche in primavera ha fatto temere un’imminente recessione in America. In Europa l’inflazione sta colpendo i consumatori. In entrambi i paesi, l’impatto dei rialzi dei tassi d’interesse non si è ancora fatto sentire. Nel frattempo, in Cina, la ripresa post-covida si sta rivelando molto più debole del previsto. La crescita anemica, a sua volta, sta smorzando la domanda di carburante.

A ben guardare, però, la storia della domanda non convince del tutto. Nonostante la deludente ripresa, la Cina ha consumato 16 milioni di barili al giorno (b/g) di greggio in aprile, un record. La ripresa dell’autotrasporto, del turismo e dei viaggi dopo il cupo periodo Zero Covid significa che vengono utilizzati più diesel, benzina e jet fuel. In America, il calo del 30% dei prezzi della benzina rispetto a un anno fa è di buon auspicio per la stagione estiva. In Asia e in Europa si prevede che le alte temperature perdureranno, creando una maggiore domanda di generazione di energia elettrica a gas per il raffreddamento.

Una spiegazione più convincente si trova sul lato dell’offerta. Gli ultimi due anni di prezzi elevati hanno incentivato la produzione al di fuori dell’Opec, che ora sta entrando in funzione. Il petrolio sta sgorgando dal bacino atlantico, grazie a una combinazione di pozzi convenzionali (in Brasile e Guyana) e di produzione di scisto e sabbie bituminose (in America, Argentina e Canada). Anche la Norvegia sta pompando di più. La banca JPMorgan Chase stima che la produzione non-opec aumenterà di 2,2 milioni di b/g nel 2023.

In teoria, questo dovrebbe essere bilanciato dai tagli alla produzione annunciati in aprile dai membri core dell’Opec (di 1,2 milioni di b/g) e dalla Russia (di 500.000 b/g), a cui l’Arabia Saudita ha aggiunto un altro milione di b/g in giugno. Tuttavia, la produzione di questi Paesi non è diminuita tanto quanto promesso – e altri Paesi Opec stanno aumentando le esportazioni. Quelle del Venezuela sono in aumento, grazie agli investimenti del gigante americano Chevron. Quelle dell’Iran sono ai massimi dal 2018, quando l’America ha imposto nuove sanzioni. In effetti, un quinto del petrolio mondiale proviene ora da Paesi sottoposti a embargo occidentale, che vendono a sconto e quindi contribuiscono a smorzare i prezzi.

La situazione del gas

Per quanto riguarda il gas, la situazione dell’approvvigionamento è più complicata: il principale gasdotto russo che trasporta il gas verso l’Europa rimane chiuso. Ma Freeport Lng, un impianto che gestisce un quinto delle esportazioni americane di gas naturale liquefatto e che è stato danneggiato da un’esplosione l’anno scorso, è di nuovo in funzione. Le altre esportazioni russe verso l’Europa continentale continuano. I flussi norvegesi riprenderanno completamente a metà luglio. L’aspetto più importante è che le scorte esistenti in Europa sono ampie. Gli impianti di stoccaggio del blocco sono pieni al 73%, rispetto al 53% di un anno fa, e sono sulla buona strada per raggiungere l’obiettivo del 90% entro dicembre. Anche i ricchi Paesi asiatici, come il Giappone e la Corea del Sud, dispongono di gas in abbondanza.

Quando l’inflazione era alle stelle e i tassi d’interesse rimanevano modesti, le materie prime, in particolare il greggio, rappresentavano una copertura interessante contro l’aumento dei prezzi, facendo salire i prezzi grazie all’afflusso degli investitori. Ora che gli speculatori si aspettano un calo dell’inflazione, l’attrattiva è diminuita, così come l’aumento dei tassi rende più allettanti gli asset più sicuri come i contanti e le obbligazioni. Di conseguenza, il posizionamento speculativo netto (il saldo tra le scommesse lunghe e corte piazzate dai punter sui mercati del petrolio a termine) è crollato. I tassi più alti aumentano anche il costo opportunità di detenere scorte di greggio, quindi gli operatori fisici stanno scaricando le loro scorte. Il volume dei depositi galleggianti è sceso da 80 milioni di barili a gennaio a 65 milioni di barili ad aprile, il minimo dall’inizio del 2020.

I prezzi potrebbero aumentare, ma non si ripeterà l’incubo del 2022

I prezzi potrebbero aumentare nel corso dell’anno. L’Agenzia Internazionale per l’Energia, un previsore ufficiale, prevede che la domanda globale di petrolio raggiungerà il record di 102,3 milioni di barili/giorno nel 2023. Anche l’offerta di petrolio raggiungerà un record, ma il previsore ritiene che il mercato sarà in deficit nella seconda metà del 2023, opinione condivisa da molte banche. Con l’avvicinarsi dell’inverno, la competizione per i carichi di GNL tra Asia ed Europa si intensificherà. I noli per l’inverno stanno già aumentando in previsione.

Tuttavia, è improbabile che si ripeta l’incubo dell’anno scorso. Molti analisti prevedono che il Brent rimarrà vicino agli 80 dollari al barile e non raggiungerà la tripla cifra. I mercati dei futures del gas in Asia e in Europa indicano un aumento del 30% rispetto ai livelli attuali entro l’autunno, piuttosto che qualcosa di più estremo. Negli ultimi 12 mesi i mercati delle materie prime si sono adattati. Ora ci vuole più di un accenno di cattive notizie per far schizzare i prezzi.

(Estratto dalla rassegna stampa di eprcomunicazione)