L’anno delle crisi-lampo, come sarà probabilmente ricordato Il 2023, si appresta a concludersi con un rally di fine anno diverso da tutti gli altri grazie anche ad una Fed che ha completamente invertito la comunicazione sui tassi, in senso molto più accomodante. Gli ultimi mesi, in particolare, sono stati molto tormentati data la grande volatilità partita principalmente dai bond. È come se, soprattutto sulla parte lunga dell’obbligazionario americano, ci fosse stata un’epidemia di Covid, con il contagio che si è esteso anche all’azionario. E ora che è rientrato? Guardando l’andamento dell’economia, su entrambe le sponde dell’Atlantico, con l’idea della recessione che va sfumando (anche se non è scongiurata, specie in Europa), mentre il processo di disinflazione è decisamente in atto, le prospettive sembrano essere di una ritrovata normalità. Anche sui mercati.

IL PUNTO SUL CICLO ECONOMICO: CRESCITA SOTTO IL POTENZIALE MA RISCHIO RECESSIONE ATTENUATO

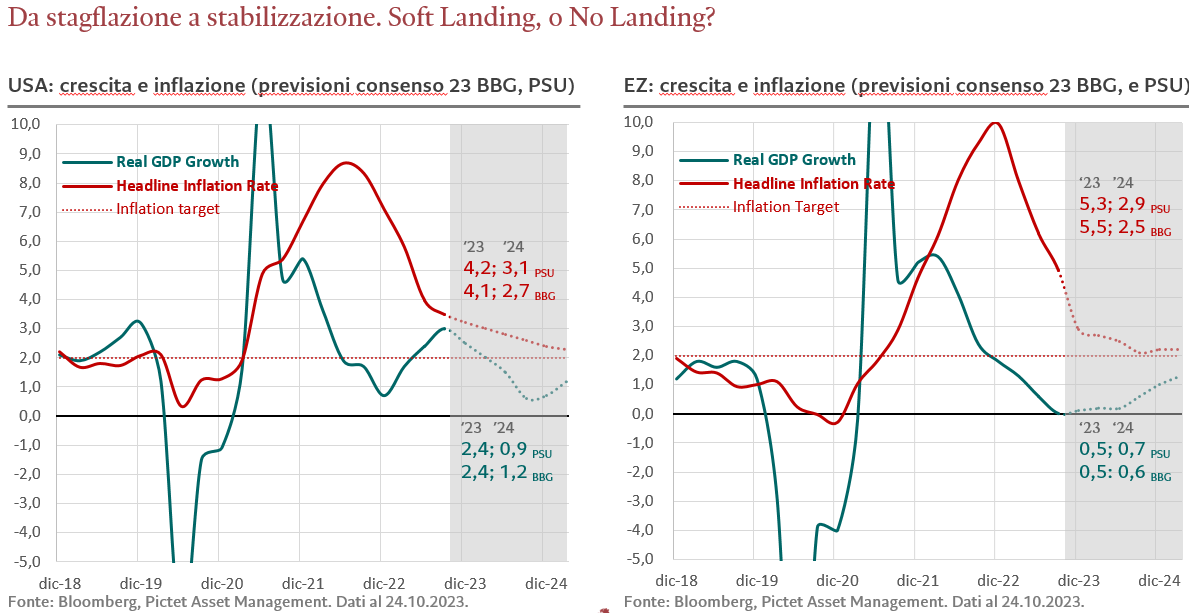

Proviamo ad analizzare ogni elemento in maniera organica. Innanzitutto, se guardiamo a che punto siamo nel ciclo economico, vediamo che nell’ultimo trimestre gli Stati Uniti hanno confermato una buona capacità di assorbire i forti contraccolpi di policy, testimoniata da un processo di disinflazione convincente nonostante una tenuta sostanziale dell’attività economica e dell’andamento dell’occupazione. Il processo di disinflazione sembra meno in discussione anche in Europa, dove nei mesi passati stava procedendo un po’ più a rilento. E se la disinflazione non compromette la tenuta del livello di attività economica è perché la dinamica finora è stata guidata dalla normalizzazione dell’offerta. O meglio, dall’adeguamento dell’offerta al tenore di una domanda che è stata sostenuta, soprattutto in USA, dalle politiche economiche, dopo il rientro degli importanti colli di bottiglia nelle catene di approvvigionamento, vissute nella fase di riaperture post-pandemiche.

Quanto alle prospettive macroeconomiche, l’Europa mostra una maggiore flessione, in bilico sulla soglia tra crescita e recessione. Recessione che non è del tutto fugata neppure per gli USA, dove il maggior slancio dell’economia post Covid era stato determinato da un eccesso di risparmio ormai in via di esaurimento. Per l’America il soft landing rimane lo scenario favorito. Al momento le aspettative sono per una crescita un po’ sotto il potenziale per quel che riguarda sia gli USA sia l’Europa: la prima poco sopra l’1% e la seconda poco sotto l’1%. Le previsioni, tuttavia, rischiano di essere volubili.

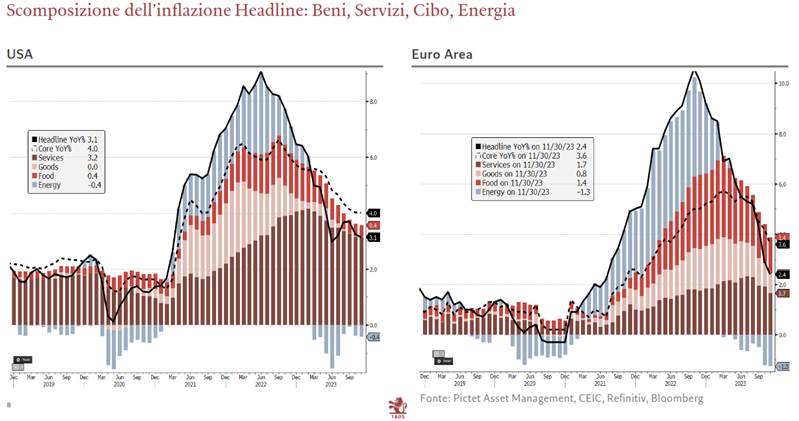

LA DISINFLAZIONE PROSEGUE IN USA ED EUROPA, ANCHE SE LA COMPOSIZIONE DEL FENOMENO INFLATTIVO È DIFFERENTE

Meno incertezza sul fronte dei prezzi: il processo di disinflazione prosegue in maniera convincente, in USA e in Europa, anche se rimane diversa la natura della composizione dell’inflazione nei due mercati. Negli Stati Uniti ormai si parla di inflazione sostanzialmente da soli servizi, mentre l’inflazione da beni è rientrata. In Europa invece, c’è una componente residua di inflazione da beni e, soprattutto, di inflazione alimentare. Tuttavia, se ci concentriamo sulle componenti core depurate della parte volatile (qual è appunto quella alimentare), siamo sostanzialmente al 4% in America e al 3,6% in Europa.

Un elemento chiave per prevedere la forza del processo di disinflazione in atto in America è il mercato del lavoro. Infatti, quando si parla di servizi, si parla di forniture che impiegano principalmente forza lavoro. È chiaro, dunque, che il prezzo dei servizi dipenda in larga misura dalle dinamiche salariali; e queste a loro volta dall’equilibrio tra domanda ed offerta di lavoro. Il ritorno nella forza lavoro da parte di chi aveva lasciato la propria occupazione durante il Covid è stato un processo un po’ lento. Mentre la domanda di lavoro (ricerca di lavoratori da parte delle aziende) proseguiva con tono sostenuto, a un certo punto, ogni disoccupato americano aveva a disposizione due posti di lavoro, il che dava la misura precisa di quanta domanda di lavoratori in eccesso ci fosse rispetto alla scarsa disponibilità di forza lavoro. Quel numero è sceso ormai all’1,4 e dovrebbe tendere a 1 che è storicamente compatibile con l’obbiettivo implicito di inflazione salariale attorno al 3,5% (coerente con 2% di target d’inflazione più 1,5% di guadagni di produttività). Questo richiede un ulteriore aggiustamento di 2 milioni e mezzo circa di unità. Negli ultimi mesi questo aggiustamento è avvenuto in modo virtuoso, con una riduzione della domanda in eccesso, senza generare un gran sacrificio dal punto di vista occupazionale. Le vacancies sono scese da 12 milioni circa a poco meno di 9 e ci aspettiamo che questa tendenza prosegua nello scenario di soft landing, in quanto ci sarà meno euforia nelle assunzioni.

BANCHE CENTRALI: UNA COMUNICAZIONE POCO COERENTE DELLA FED CHE ALIMENTA LE ATTESE DI RIBASSI… FORSE TROPPO

Infine, c’è il nodo delle banche centrali. Fed e Bce hanno lasciato i tassi invariati anche nell’ultima riunione dell’anno, come previsto. Ma la Fed ha completamente capovolto la narrativa di un trimestre fa, stimando che il tasso di riferimento scenderà al 4,6% per dicembre 2024 (dal 5,1% del FOMC di settembre) e suggerendo dunque tre tagli nel 2024. In qualche modo la Fed ha assecondato la tendenza di mercato, in cui da un po’ si parla del prossimo ciclo di ribassi, e non più di quale sia il terminal rate, che in pratica è ormai stato raggiunto, con il 5,5% per l’America e il 4% per l’Europa. A settembre il mercato aveva metabolizzato con fatica una hawkishness convinta motivata da Powell con il maggior pericolo inflattivo di una politica accomodante; il 13 dicembre invece abbiamo sentito il presidente della Fed affermare che il mandato della Banca Centrale USA sia tornato a tutti gli effetti binario, in pratica ridando peso anche all’obbiettivo della piena occupazione. Questa improvvisa dovishness dei toni, non ascrivibile ai dati più recenti, e tantomeno alle condizioni finanziarie (ben più accomodanti di un mese fa) ci sembra dunque più l’esito di un ripensamento del FOMC forse convinto ad accompagnare il processo disinflattivo con un ribasso dei tassi nominali (limitando il tightening in termini reali). Il cambio di marcia, giustificato nella sostanza anche se non nei modi, ha alimentato la volatilità del mercato che si è posizionato ben oltre la Fed, con attese di 6 tagli per il 2024: questo percorso dei tassi di politica monetaria pare ora un po’ ottimistico a meno che non ricompaia il rischio di recessione.

IL TANTRUM DEI BOND: PERCHÉ L’ANOMALIA È RIENTRATA (LA SPIEGAZIONE STA NELLA SUA CAUSA)

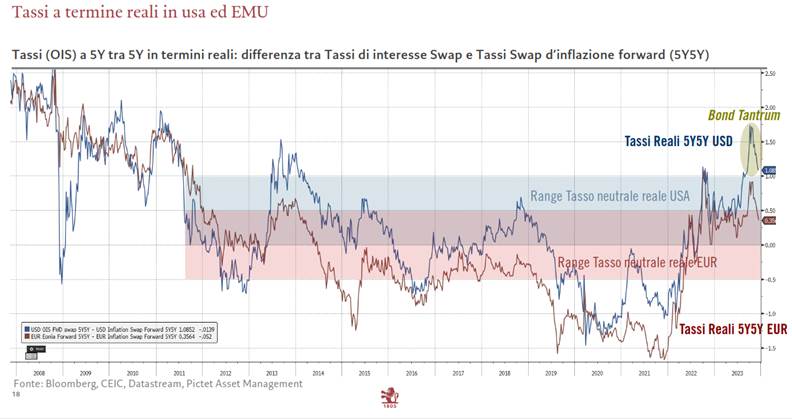

È essenziale comprendere cosa sia successo sui mercati negli ultimi mesi per cercare di capire come si muoveranno bond e azioni nel prossimo trimestre. Partiamo da quello che definiamo il tantrum dei bond, un eccesso dell’obbligazionario, che ha finito per contagiare anche l’azionario. Da fine luglio, anche i tassi sulle scadenze da tre a dieci anni, soprattutto in USA, si sono portate ad un livello molto superiore rispetto a quello di neutralità, ovvero del livello di equilibrio di lungo termine (stimato in termini reali attorno allo 0,5% o almeno all’interno di un intervallo 0-1%). Questo si giustificherebbe solo con una capacità del sistema di sopportare tassi reali molto più elevati di quello che normalmente è ritenuto verosimile. È una replica del 2013, quando l’allora presidente della Fed Ben Bernanke aveva di punto in bianco presagito la fine degli acquisti di titoli di Stato da parte della Fed. Qualcosa di simile è successa adesso e, come allora, prima il mercato si è spaventato (tra luglio e fine ottobre) e poi è poi tornato sui propri passi addirittura più velocemente di allora: il tasso swap (OIS) a termine (5Y5Y) è ora a 0,8% dopo aver toccato il massimo di 1,75%. Il tantrum ha poco a che fare non con la politica monetaria immediata, con le aspettative d’inflazione o con movimenti nel premio di rischio dell’emittente Tesoro USA; si tratta quindi di una dinamica dei tassi reali essenzialmente dovuta ad un valore residuo (nella scomposizione dei rendimenti) detto Term Premium.

Il term premium è il rendimento in eccesso, che l’investitore chiede per acquistare il titolo a lunga scadenza, rispetto alla sua previsione sull’andamento dei tassi a breve. Questo valore non può cambiare a ritmi frenetici: è chiaro che il mercato sia andato nel panico, tra luglio e ottobre, forse a causa dell’eccesso di offerta di obbligazioni del Tesoro americano. In parte il Tesoro stesso ha poi ridimensionato leggermente il suo programma di emissione, ma riteniamo che il mercato sia tornato sui propri passi spontaneamente. Pertanto, se il tantrum dei bond è sostanzialmente un tantrum del term premium, può essere ritenuto un fatto transitorio. Questo peraltro è già rientrato su valori ragionevoli, consentendo ai tassi forward di riavvicinarsi ai livelli di neutralità, il che rende meno cogente, almeno tatticamente, la view costruttiva sull’obbligazionario, finché non saremo sicuri che l’inflazione sia sconfitta e il ciclo economico stabilizzato. In termini nominali, i bond hanno toccato un picco del 5% sul decennale e ora sono rientrati a ridosso del 4%. Per aspettarsi di più nel breve servirebbe forse una ragione macroeconomica: tra un anno forse vedremo livelli anche del 3,5%, se l’inflazione sarà sconfitta definitivamente e se le banche centrali avranno dato il loro benestare. Certo è che tutto il fenomeno descritto non è stato di natura inflazionistica.

AZIONARIO: PERCHÉ LE PROSPETTIVE SONO INTERESSANTI (ED È MENO CARO DI QUEL CHE APPARE)

Quello che è successo nell’ultima parte dell’anno, anche sul fronte azionario, è di fatto gravitato tutto intorno all’obbligazionario. A inizio anno i bond avevano rendimenti reali in salita, senza che questo disturbasse la buona performance azionaria trainata dalla tecnologia in USA, con prezzi in salita a parità di earnings, poiché resisteva l’idea che un’economia sana potesse sopportare tassi più elevati senza che venissero meno le attese sulla crescita degli utili. Successivamente l’accelerazione nella salita dei rendimenti obbligazionari – non giustificata da fondamentali, ma dal term premium – è stata la spina nel fianco finanziaria che ha contagiato l’azionario. Ora che il tantrum dei bond sembra rientrato, si è innescato un rally azionario consequenziale. In questo senso il rally di fine anno è diverso dal solito, perché si tratta di un fenomeno guidato dalla normalizzazione dell’anomalia sui bond.

Il momento è propizio sul fronte dei portafogli per prendere profitto sull’obbligazionario e stare in attesa sull’azionario. Il mercato ha ancora prospettive abbastanza buone per gli utili americani, che però sono limitate a un gruppo molto concentrato di aziende. Sul fronte utili, di recente si è vista anche una certa ripartenza europea e una buona tenuta del Giappone. Le nostre previsioni sulla crescita utili per l’anno prossimo sono più caute rispetto a quelle del mercato: per l’America stimiamo un 2% e per l’Europa un 3,6%, contro rispettivamente l’11% per l’America e il 5,7% per l’Europa previsti dal mercato. La partita si giocherà sui fondamentali. Il rapporto prezzo/utili del titolo mediano dell’S&P500 non è lontano dalla media storica; le società protagoniste di quest’anno, le magnifiche sette, hanno valutazioni elevate cui si accompagna una capacità di generare utili superiore a quella del mercato. Si tratterà di capire fin dove andrà avanti la capacità di innovare e mantenere la redditività di queste società sulla frontiera tecnologica.

Questa fine di 2023 ci ha offerto la buona notizia della normalizzazione del mercato obbligazionario, ma il regime di correlazione non si è ancora stabilizzato. Ci sono le condizioni affinché il 2024 possa essere l’anno del ritorno a correlazioni più utili ad una costruzione di portafoglio.