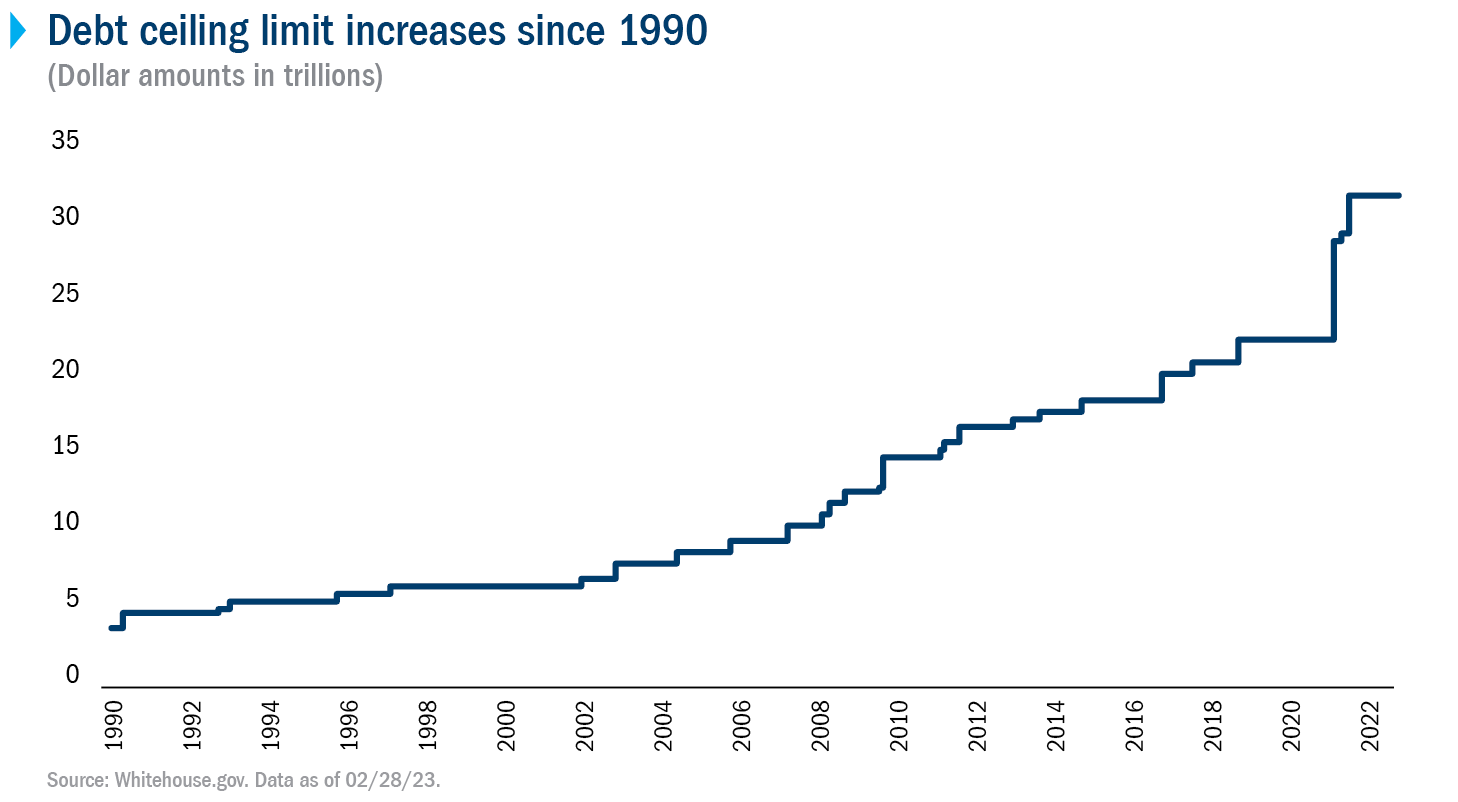

Un tempo l’innalzamento del tetto del debito era considerato un “non-evento”. Da quando il tetto è stato istituito nel 1917, il Congresso ha aumentato il limite di indebitamento decine di volte senza incidenti. Ma di recente, in particolare nel 2011 e nel 2013, le battaglie sul tetto del debito hanno portato al primo declassamento del rating creditizio degli Stati Uniti. Questo ci ha costretto a considerare l’impensabile: che la prima economia del mondo possa andare in default sul proprio debito.

Oggi ci troviamo nuovamente dinanzi a questo precipizio. Da metà gennaio, infatti, il Dipartimento del Tesoro degli Stati Uniti ha adottato misure straordinarie per garantire che il governo abbia abbastanza denaro per far fronte ai propri obblighi, compresi i pagamenti ai detentori del debito. Il Dipartimento del Tesoro degli Stati Uniti stima che il Paese potrebbe andare in default già a giugno, a meno che il tetto non venga innalzato o sospeso. Considerando la storia passata e l’attuale situazione politica del Congresso, ci aspettiamo che questo dibattito si trascini fino all’ultimo minuto e ci prepariamo ad affrontare dinamiche di mercato straordinarie e insolite.

Imparare dal passato e posizionarsi per il futuro

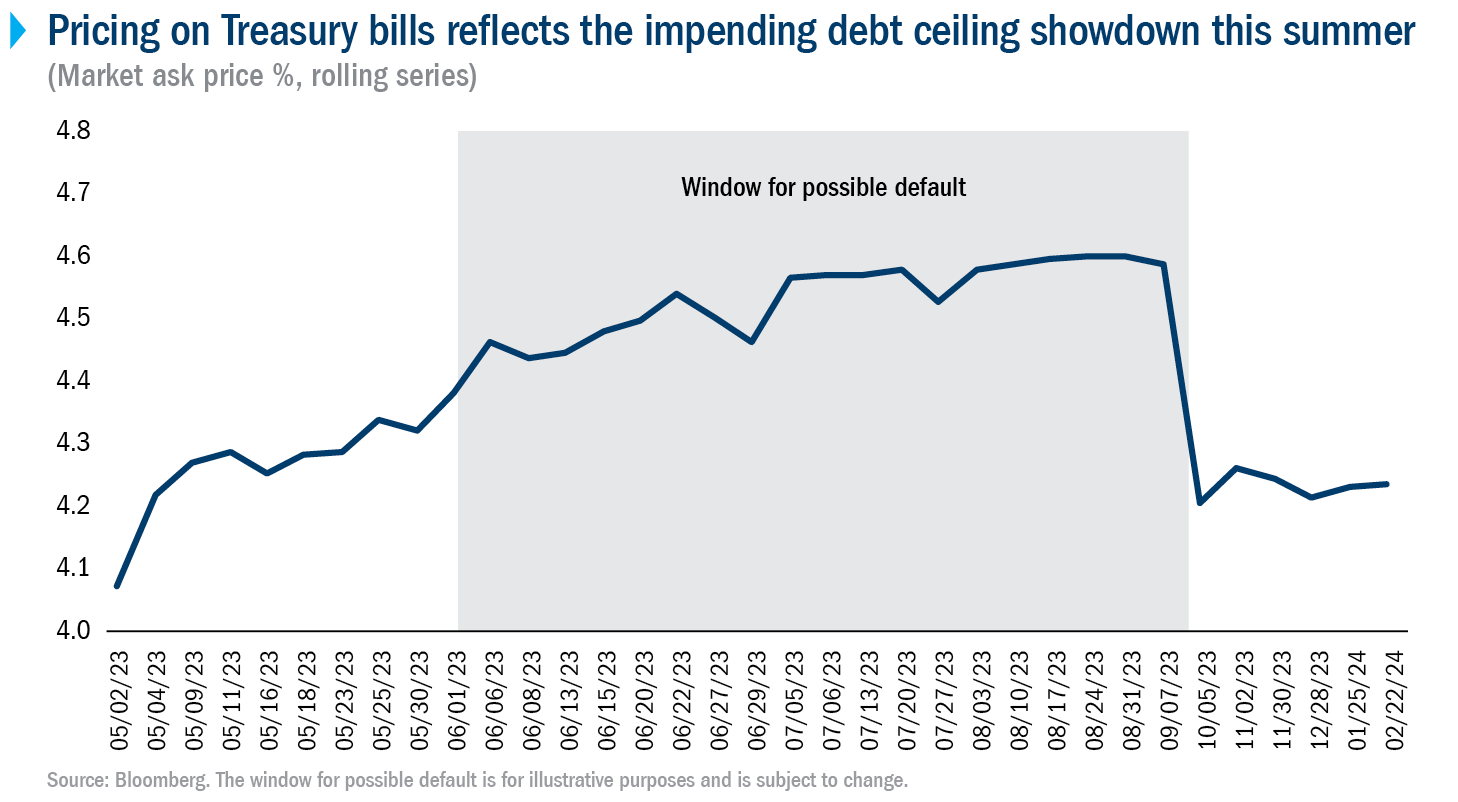

Sebbene il Congresso sia ancora in tempo per aumentare il limite del debito senza portare il Paese sull’orlo del default, non ci aspettiamo una risoluzione a breve. Stiamo già assistendo a distorsioni nel prezzo di alcuni titoli di Stato a reddito fisso a breve termine, in particolare i T-bill, che giungono a scadenza nel momento in cui gli Stati Uniti potrebbero andare in default senza un aumento del tetto del debito. Come si vede nel grafico sottostante, gli investitori chiedono un premio di rischio maggiore per detenere la parte a sei mesi della curva dei T-bill, mentre i titoli che scadono poco prima che il governo possa esaurire la liquidità sono molto richiesti.

Abbiamo assistito a una dinamica simile già nel 2011: nei mesi precedenti il superamento del tetto del debito, i mercati si sono sempre più distorti, fino a quando il Congresso ha finalmente raggiunto un accordo per alzare il tetto del debito il 31 luglio, solo due giorni prima che la capacità di indebitamento del Paese fosse esaurita. Continueremo quindi a monitorare gli sviluppi a Washington e sui mercati. Riteniamo possibile assistere a un’inversione più profonda della curva dei Treasury e a un ampliamento degli spread man mano che lo stallo sul tetto del debito avanza. Se ciò dovesse accadere, gli investitori potrebbero voler rivalutare alcune parti del posizionamento in portafoglio.

Cosa c’è di diverso in questa crisi del debito

Sebbene l’esperienza di investire in diverse crisi ci abbia insegnato molto, siamo anche consapevoli che non esistono due crisi – e nemmeno due crisi del tetto del debito – uguali. Pertanto, sebbene il 2011 offra alcuni insegnamenti utili, vediamo due importanti differenze con l’attuale situazione di stallo. La prima differenza è il contesto dei tassi di interesse. Nel 2011 il tasso sui Fed funds era pari a zero, e lo era già da diversi anni. Oggi siamo nel bel mezzo di un forte rialzo che ha visto il tasso sui Fed funds passare dallo 0% al 4,75% in meno di un anno. Data la differenza tra i tassi di base, non ci aspettiamo che le oscillazioni di punti percentuali nei mercati stressati siano così grandi come nel 2011, ma potrebbero comunque essere grandi su base assoluta.

Un’altra differenza è la fragilità della maggioranza repubblicana al Congresso. Dodici anni fa, i repubblicani detenevano una maggioranza solida e unita. Oggi hanno un margine sottile come un rasoio e piuttosto frammentato alla Camera. Nell’ambito della maratona per ottenere la presidenza della Camera, Kevin McCarthy ha dovuto fare numerose concessioni ai membri del suo partito, tra cui la clausola per cui ogni singolo membro della Camera può chiedere una mozione per lasciare la presidenza dello speaker in qualsiasi momento. Poiché alcuni degli stessi rappresentanti, che si sono opposti alla candidatura di McCarthy a presidente della Camera, sembrano aver tracciato una linea dura sull’innalzamento del tetto del debito, non possiamo trascurare la possibilità che uno di loro possa licenziare McCarthy se non soddisfatto del modo in cui procederanno i negoziati sul tema. Se questo dovesse accadere mentre il governo sta per esaurire le sue riserve, e non si riuscisse a trovare un accordo su un nuovo speaker (come accaduto per quattro giorni e 14 votazioni a gennaio), allora la Camera non sarebbe in grado di condurre nemmeno le attività più ordinarie, per non parlare dell’aumento del tetto del debito. Pertanto, nel peggiore dei casi, gli Stati Uniti potrebbero “incappare” in un default senza una Camera funzionante che lo impedisca.

Tuttavia, restiamo convinti che, dopo una battaglia prolungata e un compromesso dell’ultima ora, il governo eviterà il default. Poiché riteniamo probabile che i mercati subiscano una notevole volatilità e dislocazioni dei prezzi prima del raggiungimento di un accordo sul tetto del debito, sarà indispensabile che i consulenti finanziari aiutino gli investitori a sviluppare strategie efficaci per superare le turbolenze del mercato che scaturiranno da queste tensioni nel breve periodo.