L’improvvisa riapertura dell’economia della Cina ha destato nuove incertezze tra gli investitori nel reddito fisso, già preoccupati per l’inflazione e i rialzi dei tassi di interesse.

Questo allentamento inaspettatamente rapido delle restrizioni da COVID porterà a una crescita (particolarmente necessaria in questa fase) dell’economia mondiale. E il suo impatto sull’inflazione mondiale sarà probabilmente contenuto.

Al contempo, questo elemento dovrebbe creare un clima favorevole per i mercati del reddito fisso, in particolare per le obbligazioni dei mercati emergenti.

Mercati emergenti: chi ne trae beneficio

Il ritorno della Cina sul palcoscenico dell’economa globale è un evento di grande importanza. La seconda economia al mondo è fondamentale per i suoi livelli di produzione, il consumo di beni, il settore dei servizi e le risorse naturali, nonché per la liquidità.

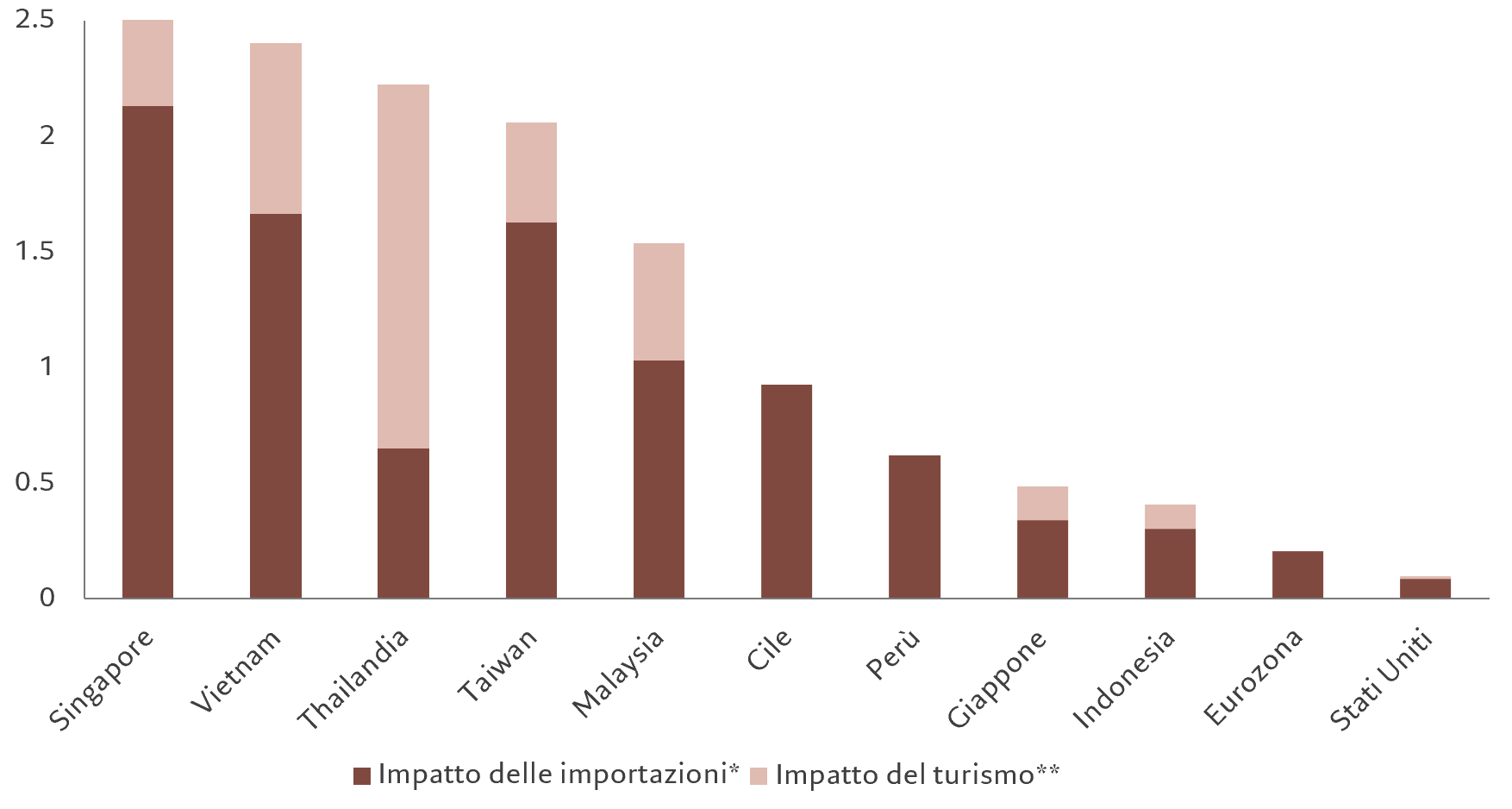

Pertanto, la ripresa del Paese avrà ricadute sul resto del mondo a livello di scambi commerciali, turismo e materie prime. Ed è significativo che a trarne il beneficio maggiore saranno le altre economie emergenti, più del mondo sviluppato.

Prendiamo in considerazione le importazioni. La domanda cinese di beni provenienti da oltreoceano è destinata a crescere, in quanto i consumatori stanno ricominciando a spendere dopo aver acquistato solo generi alimentari e altri beni di prima necessità per quasi tre anni.

La portata della domanda repressa è considerevole. La nostra analisi indica che i risparmi in eccesso delle famiglie (reddito disponibile meno consumi) hanno raggiunto i 5.000 miliardi di RMB, più del doppio rispetto al 2014, nonché pari al 4% del PIL. Secondo le nostre ricerche, gran parte di questa spesa si indirizzerà verso altri Paesi emergenti, come Singapore, Thailandia e Cile.

Una ripresa del turismo cinese fornirebbe un’ulteriore spinta all’economia del mondo emergente. La Thailandia, ad esempio, prevede 5 milioni di arrivi dalla Cina per quest’anno e una spesa dei consumatori in grado di toccare i massimi degli ultimi tre anni.

Gli esportatori di materie prime, soprattutto quelli dell’America Latina, dovrebbero beneficiare anche della maggiore domanda cinese di risorse naturali.

Il mondo in via di sviluppo godeva già di un premio di crescita superiore rispetto alle controparti sviluppate. La riapertura in Cina andrà semplicemente ad ampliare ulteriormente questo divario di crescita.

Tenendo in considerazione tutto ciò, prevediamo una crescita delle economie emergenti di oltre il 4% per quest’anno, superiore, quindi, alle controparti dei Paesi sviluppati (in aumento solo dello 0,5%).

Le stelle sono favorevoli alle obbligazioni dei mercati emergenti

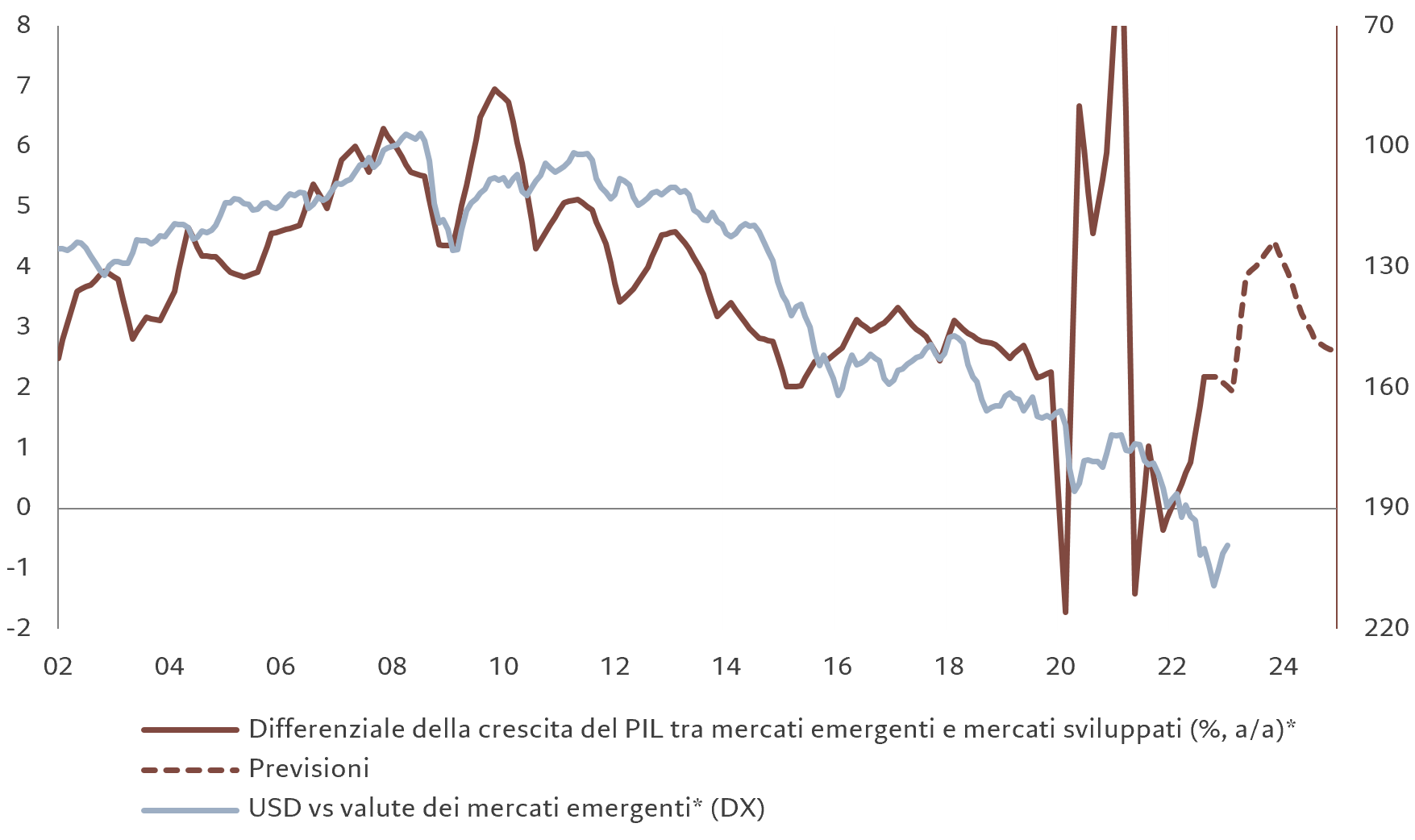

Ciò dovrebbe tradursi in un guadagno per le valute dei mercati emergenti. Come mostra la Fig. 2, le valute dei mercati emergenti tendono ad apprezzarsi ogni volta che il divario di crescita tra Paesi in via di sviluppo ed economie avanzate si allarga.

Secondo il nostro modello, le valute degli emergenti potrebbero apprezzarsi fino al 20% rispetto al dollaro USA. Ciò, a sua volta, fornirebbe una non trascurabile fonte di rendimento al debito in valuta locale dei mercati emergenti.

Il divario di crescita e la performance valutaria sono fortemente correlati

L’asset class era comunque conveniente rispetto ai suoi fondamentali.

Molti mercati emergenti, soprattutto in Asia e America Latina, offrono già rendimenti reali sul proprio debito locale ben al di sopra della media quinquennale, nonché superiori a quelli degli Stati Uniti.

Guardando al futuro, prevediamo che le obbligazioni sovrane e societarie dei mercati emergenti saranno tra le asset class del reddito fisso con la miglior performance dei prossimi cinque anni e ci aspettiamo che il debito (sia in valuta locale che in dollari) renda almeno un 7% all’anno. Inoltre, prevediamo un rendimento del 5,2% per le obbligazioni societarie dei Paesi emergenti.

Ricadute internazionali

La riapertura della Cina non è però priva di rischi.

Alcuni investitori temono che la sua ripresa congiunturale possa mettere a dura prova le catene di approvvigionamento globali, già ampiamente stressate, portando a un rincaro delle materie prime e alimentando l’inflazione. Ciò costringerebbe quindi le banche centrali di tutto il mondo a inasprire ulteriormente la politica monetaria, con il rischio di un’impennata dei rendimenti obbligazionari dei mercati sviluppati, replicando quanto avvenuto nel 2022 in occasione dell’uscita dai lockdown delle economie statunitensi ed europee.

Uno scenario simile è certamente plausibile. In termini di domanda finale, la Cina ha già superato gli Stati Uniti come maggior consumatore di beni sia energetici che non energetici. In effetti, i prezzi di materie prime come il minerale di ferro e il rame sono aumentati del 20-40% negli ultimi tre mesi.

Tuttavia, non crediamo che una ripresa della domanda cinese cambierebbe in maniera consistente le dinamiche dell’inflazione globale.

Innanzitutto, gran parte dell’economia mondiale si trova oggi in uno stato di fragilità. Molti Paesi del mondo sviluppato sono al momento pericolosamente vicini a una recessione.

Inoltre, è sbagliato presumere che la riapertura della Cina avverrà in maniera simile a quella di Europa e Stati Uniti, quando, agli inizi del 2022, fu il loro turno di rimuovere le restrizioni dovute al COVID. In quell’occasione, l’inflazione salariale si affermò soprattutto a causa della situazione insolitamente tesa del mercato del lavoro.

Al momento della riapertura degli Stati Uniti, ad esempio, il rapporto tra posti di lavoro vacanti e disoccupati aveva raggiunto il livello record di 2 a 1. Quello che era iniziato come un rincaro del costo dei servizi si diffuse rapidamente a ogni aspetto dell’economia, innescando una spirale inflazionistica prezzi-salari. L’Europa, a sua volta, riscontrò problemi simili. Il mercato del lavoro cinese, invece, non sembra trovarsi al momento in questa situazione, è anzi è ben lontano dall’essere sotto pressione: il rapporto tra opportunità di lavoro e disoccupati rimane stabile intorno a quota 1,5. Ciò ci suggerisce che è improbabile che le pressioni sui prezzi appartenenti al mercato cinese possano essere trasmesse al resto del mondo.

La domanda di manodopera negli Stati Uniti ha superato l’offerta nel 2022

Tutto questo, a sua volta, significa che l’impatto della Cina sull’inflazione globale non è abbastanza forte per alimentare da sé la stretta aggressiva da parte delle principali banche centrali. Al contrario, le principali banche centrali arriveranno presto alla fine delle loro politiche di aumento dei tassi. Prevediamo che la Fed interromperà i suoi rialzi dei tassi intorno a quota 5%.

I mercati stanno già iniziando a scontare tagli dei tassi d’interesse statunitensi fino a 171 punti base nei prossimi tre anni: si tratterebbe del ciclo di allentamento più aggressivo mai visto. Per il momento, tuttavia, siamo ancora in una fase di rialzo.

Questo dovrebbe essere un sollievo per le obbligazioni dei mercati sviluppati. Non prevediamo vendite massicce (come quelle viste lo scorso anno per questa asset class) e i rendimenti dovrebbero oscillare entro fasce ristrette.

È probabile che l’apertura improvvisa della Cina provochi effetti anche rilevanti su tutta l’economia mondiale. Ma i vantaggi del ritorno cinese sul palcoscenico internazionale supereranno i rischi e stimoleranno le prospettive del debito emergente senza destabilizzare i mercati sviluppati del reddito fisso.